| Число акций ао | 21 587 млн |

| Число акций ап | 1 000 млн |

| Номинал ао | 3 руб |

| Номинал ап | 3 руб |

| Тикер ао |

|

| Тикер ап |

|

| Капит-я | 6 789,6 млрд |

| Опер.доход | 4 510,3 млрд |

| Прибыль | 1 661,3 млрд |

| Дивиденд ао | 34,84 |

| Дивиденд ап | 34,84 |

| P/E | 4,1 |

| P/B | 0,9 |

| ЧПМ | 6,1% |

| Див.доход ао | 11,6% |

| Див.доход ап | 11,6% |

| Сбербанк Календарь Акционеров | |

| 10/02 SBER - РПБУ январь 2026 г. | |

| 26/02 SBER - МСФО 2025 г. | |

| Прошедшие события Добавить событие | |

Сбербанк акции

-

завтра сберу падать… для роста не тот фон…

Айдар 987, а что за «не тот фон»? Дивиденды маленькие? Или нефть дешёвая? Или в России банки начали открывать, а не закрывать?

Auximen, будущее не радужное… ведь Британия и США с Европой… уперлись рогами в нас… высокая вероятность что в течении 2-3 недель начнется обострение с Сирии, потом Украина начнет нападать на ДНР ЛНР, добавят запретов на продукцию из нефти и газа…

Айдар 987, тогда получается, что из бумаг вообще выходить надо. С чистого листа каждый день. Но тут уж не до дивидендов.

завтра сберу падать… для роста не тот фон…

Айдар 987, а что за «не тот фон»? Дивиденды маленькие? Или нефть дешёвая? Или в России банки начали открывать, а не закрывать?

Auximen, будущее не радужное… ведь Британия и США с Европой… уперлись рогами в нас… высокая вероятность что в течении 2-3 недель начнется обострение с Сирии, потом Украина начнет нападать на ДНР ЛНР, добавят запретов на продукцию из нефти и газа…

Какой прогноз на завтра, господа?

Евгений, если учесть, что Сбер на 18% ниже уровня, который был до введения пятничных санкций, то видимо энтузиазм продавцов, скорее всего нерезов, может продолжать заражать рынок, а тут ещё тбонд10 2.93% на глобал хае завис и фонды припадают.

Хотя фундаментально Сбер продолжит получать максимальную выгоду от расчистки рынка и роста кредитования против дешевых пассивов.

chitaupishu, в цифрах рискнете дать прогноз? :) Нефть вернет доллар на курс не более 60 рублей

Нефть вернет доллар на курс не более 60 рублей

19.04.2018

Сергей Козловский, руководитель аналитического отдела Grand Capital, специально для «Российской газеты»:

Нефть преодолела техническое сопротивление в 72 доллара за баррель и в настоящий момент торгуется выше 73 долларов, что поддерживает сырьевые валюты.

На наш взгляд, рост нефти на этой недели продолжится, что позволит рублю отыграть часть ранее утраченных позиций. Добавляют оптимизма отложенные санкции США: многие воспринимают это как попытку Запада наладить диалог с Россией.

Наша цель — 60,50 рубля за доллар в четверг с достижением 60 рублей в пятницу. Евро скорректируется к 74,5 рубля.

Дополнительную поддержку рублю, но уже на следующей неделе окажет начало налогового периода.

rg.ru/2018/04/19/neft-vernet-dollar-na-kurs-ne-bolee-60-rublej.html

Какой прогноз на завтра, господа?

Евгений, если учесть, что Сбер на 18% ниже уровня, который был до введения пятничных санкций, то видимо энтузиазм продавцов, скорее всего нерезов, может продолжать заражать рынок, а тут ещё тбонд10 2.93% на глобал хае завис и фонды припадают.

Хотя фундаментально Сбер продолжит получать максимальную выгоду от расчистки рынка и роста кредитования против дешевых пассивов.

Отчего снова весь рынок в «красное»?

Уважаемый Дмитрий,

Разве это не есть знаменитое дивидендное ралли?????

ОчПассивный инвестор, оно вроде как на «север» должно всегда идти, а тут внутри дня 5% спред

Дмитрий, Сбер активно лили ниже 200 до 192, а сейчас 213, что лучше на 11% для продажи, чем 192 =)

Отчего снова весь рынок в «красное»?

Уважаемый Дмитрий,

Разве это не есть знаменитое дивидендное ралли?????

Отчего снова весь рынок в «красное»?

Дмитрий, это хороший вопрос. Допускаю, что нерезы продолжают выходить по ценам и курсам на порядок приятнее, чем было на прошлой неделе или вначале этой. Два дня уже вижу на Сбере как во второй половине дня начинается залив. Вчера вон доросли до 220 почти и пошли на 213, сегодня снова около 220 крутили и пошли на 213. Банально бьют в биды.

Хорош уже спамить на форуме, пиарить свои посты на сайте, раскидывая ссылки своих топиков по форуму, по компаниям-эмитентам, не имеющим непосредственного отношения к теме твоего поста...

Хорош уже спамить на форуме, пиарить свои посты на сайте, раскидывая ссылки своих топиков по форуму, по компаниям-эмитентам, не имеющим непосредственного отношения к теме твоего поста...

Прибыль BNY Mellon в I кв выросла на 24% до $1,16 млрд. Дивиденды за 1 кв: $0,24. Отсечка 1 мая 2018г

14:49 19 Апреля 2018 года

МОСКВА, 19 апр— ПРАЙМ. ЧистаяприбыльBank of New York Mellon Financial Corp. (BNY Mellon), одного из мировых лидеров в секторе управления активами и обслуживания операций с ценными бумагами, увеличилась по итогам I квартала 2018 года на 24% по сравнению с аналогичным периодом 2017 года — до 1,162 миллиарда долларов, следует из отчета корпорации.

https://1prime.ru/finance/20180419/828735391.html

Прибыль 2016г: $3,548 млрд

Прибыль 1 кв 2017г: $937 млн

Прибыль 2017г: $4,114 млрд

Прибыль 1 кв 2018г: $1,162 млрд

https://www.sec.gov/Archives/edgar/data/1390777/000139077718000076/form8-k_earningsxapril1920.htm

19 апреля 2018

BNY Mellon Объявляет дивиденды по обыкновенным и привилегированным акциям

Нью — Йорк, 19 апреля 2018 г. — Bank of New York Mellon Financial Corp. объявил о том, что Совет директоров уполномочили дивиденды по его обыкновенным и привилегированным акциям следующим:

Ежеквартальные дивиденды в размере $0,24 на обыкновенные акции.

Дата закрытия реестра 1 мая 2018 года.

Подробнее: https://www.bnymellon.com/us/en/newsroom/news/press-releases/bny-mellon-declares-dividends-on-its-common-and-preferred-stock-04-19-2018-newsid-129940.jsp

Марэк, Прибыль BNY Mellon в I кв выросла на 24% до $1,16 млрд. Дивиденды за 1 кв: $0,24. Отсечка 1 мая 2018г

Прибыль BNY Mellon в I кв выросла на 24% до $1,16 млрд. Дивиденды за 1 кв: $0,24. Отсечка 1 мая 2018г14:49 19 Апреля 2018 года

МОСКВА, 19 апр — ПРАЙМ. ЧистаяприбыльBank of New York Mellon Financial Corp. (BNY Mellon), одного из мировых лидеров в секторе управления активами и обслуживания операций с ценными бумагами, увеличилась по итогам I квартала 2018 года на 24% по сравнению с аналогичным периодом 2017 года — до 1,162 миллиарда долларов, следует из отчета корпорации.

https://1prime.ru/finance/20180419/828735391.html

Прибыль 2016г: $3,548 млрд

Прибыль 1 кв 2017г: $937 млн

Прибыль 2017г: $4,114 млрд

Прибыль 1 кв 2018г: $1,162 млрд

https://www.sec.gov/Archives/edgar/data/1390777/000139077718000076/form8-k_earningsxapril1920.htm

19 апреля 2018

BNY Mellon Объявляет дивиденды по обыкновенным и привилегированным акциям

Нью — Йорк, 19 апреля 2018 г. — Bank of New York Mellon Financial Corp. объявил о том, что Совет директоров уполномочили дивиденды по его обыкновенным и привилегированным акциям следующим:

Ежеквартальные дивиденды в размере $0,24 на обыкновенные акции.

Дата закрытия реестра 1 мая 2018 года.

Подробнее: https://www.bnymellon.com/us/en/newsroom/news/press-releases/bny-mellon-declares-dividends-on-its-common-and-preferred-stock-04-19-2018-newsid-129940.jsp Хорош уже спамить на форуме, пиарить свои посты на сайте, раскидывая ссылки своих топиков по форуму, по компаниям-эмитентам, не имеющим непосредственного отношения к теме твоего поста...

Хорош уже спамить на форуме, пиарить свои посты на сайте, раскидывая ссылки своих топиков по форуму, по компаниям-эмитентам, не имеющим непосредственного отношения к теме твоего поста...

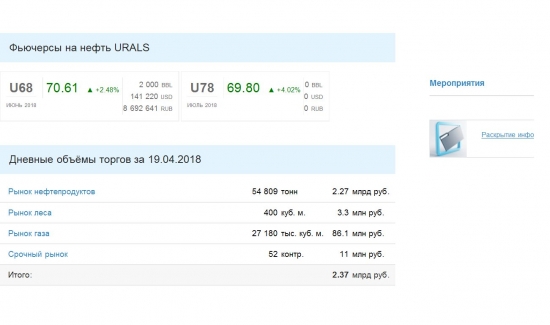

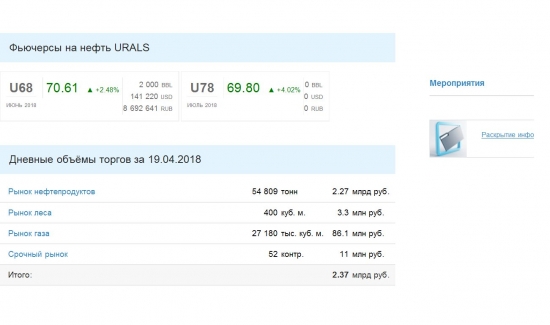

Цены июньского и июльского фьючерса на нефть Urals

Правильно в СМИ пишут, бюджет России купается в деньгах.

+307 млрд руб/мес (+3,7 трлн руб/год) дополнительные доходы бюджета России при текущих ценах на нефть.

Россия является крупнейшим в мире экспортером нефти, если принимать в расчет сырую нефть и нефтепродукты, и при цене на нефть Urals около $65 за баррель, то она зарабатывает на $5,3 миллиардов в месяц больше, чем при цене в $43,8 за баррель, то есть уровня той отметки, которая взята в качестве ориентира при формировании федерального бюджета России на 2018 год.

Дефицит бюджета на 2018г заложен 1,3 трлн руб., при среднегодовой цене нефти Urals $43,8.

При текущей среднегодовой цене нефти Urals $65 — Бюджет РФ по итогам 2018г получит дополнительные 3,7 трлн руб. В итоге профицит бюджета по итогам 2018г составит 2,4 трлн руб.

p.s. С такими ценами на Urals, вероятнее всего, профицит бюджета 2018г составит 3,5 трлн руб, если даже не больше.

Марэк, Цены июньского и июльского фьючерса на нефть Urals

Цены июньского и июльского фьючерса на нефть Urals

Правильно в СМИ пишут, бюджет России купается в деньгах.

+307 млрд руб/мес (+3,7 трлн руб/год) дополнительные доходы бюджета России при текущих ценах на нефть.

Россия является крупнейшим в мире экспортером нефти, если принимать в расчет сырую нефть и нефтепродукты, и при цене на нефть Urals около $65 за баррель, то она зарабатывает на $5,3 миллиардов в месяц больше, чем при цене в $43,8 за баррель, то есть уровня той отметки, которая взята в качестве ориентира при формировании федерального бюджета России на 2018 год.

Дефицит бюджета на 2018г заложен 1,3 трлн руб., при среднегодовой цене нефти Urals $43,8.

При текущей среднегодовой цене нефти Urals $65 — Бюджет РФ по итогам 2018г получит дополнительные 3,7 трлн руб. В итоге профицит бюджета по итогам 2018г составит 2,4 трлн руб.

p.s. С такими ценами на Urals, вероятнее всего, профицит бюджета 2018г составит 3,5 трлн руб, если даже не больше. Негативный эффект на Сбербанк от санкций будет ограниченным

Негативный эффект на Сбербанк от санкций будет ограниченным

Аналитики ВТБ Банка подтверждают рекомендацию покупать:После публикации результатов за 1к18 по РСБУ и коррекции на российском рынке акций, спровоцированной санкциями США, мы провели переоценку инвестиционной привлекательности «Сбербанка». Во-первых, стресс-тестирование показало, что негативный эффект от санкций будет ограниченным. Во-вторых, исходя из текущей риторики, мы полагаем, что вероятность распространения санкций на суверенный долг низка. В третьих, в начала года котировки акций «Сбербанка» снизились на 29%, тогда как спреды ОФЗ расширились всего на 40 бп. Наконец, «Сбербанк» уверенно движется к достижению в конце 2018 г. целевого значения достаточности базового капитала на уровне 12,8%, благодаря чему основной фактор его инвестиционной привлекательности – возврат на капитал – остается неизменным.

Оценка влияния санкций.

Мы повысили наш прогноз по стоимости акционерного капитала на 85 бп, до 15%, чтобы отразить расширение спредов, а также снизили наш прогноз по чистой прибыли на 2019–2020 г. на 4–5%. Тем не менее, соотношение риска и прибыли мы по-прежнему считаем привлекательным. Наша прогнозная цена на горизонте 12 месяцев составляет 360 руб./ОА и 320 руб./ПА; ожидаемая полная доходность равна 79 и 83% соответственно. Таким образом, мы рассматриваем произошедшую недавно коррекцию как хорошую возможность для покупки бумаг, нежели как смену направления. Мы подтверждаем рекомендацию покупать.Мы провели стресс-тестирование на предмет оценки потенциального влияния дальнейшего расширения санкционного списка SDN, которое показало, что возможное ослабление рубля (как гасителя колебаний/амортизатора) уже в полной мере учтено в котировках, учитывая 29%-ю коррекцию в обыкновенных акциях «Сбербанка». Мы полагаем, что объем вложений американских инвесторов в ОФЗ, суверенные еврооблигации и акции «Сбербанка» составляет около 70 млрд долл., поэтому вероятность распространения санкций на суверенный долг мы оцениваем как низкую (что, на наш взгляд, подтверждается недавними заявлениями Минфина США).

Высокая устойчивость к дальнейшему расширению санкционного списка SDN. Ослабление рубля повлияет главным образом на общую доходность акционерного капитала (TSR) долларовых инвесторов. С фундаментальной точки зрения, снижение чистой процентной маржи замедлится, при этом ее траектория сместится на более высокий уровень за счет усиления способности влиять на цены для корпоративных клиентов, в то время как соотношение кредитов и депозитов ниже отметки 100% ограничит давление на розничные депозиты. Между тем чувствительность капитала снизилась: каждые 10 руб., на которые рубль ослабевает относительно доллара, ведет к снижению достаточности капитала на 60 бп.

В 2п18 давление на чистую процентную маржу вырастет на фоне переоценки.Согласно нашей обновленной модели, чистая процентная маржа «Сбербанка» останется под давлением из-за снижения процентных ставок, при этом пик ее роста был пройден в 4к17. Мы полагаем, что в 2п18 снижение чистой процентной маржи ускорится, поскольку реальные ставки снизятся вдвое. В 2018 г. мы ожидаем снижения этого показателя на 52 бп г/г (против ожиданий руководства на уровне 50 бп) и еще на 55 бп в 2019 г. Таким образом, мы снижаем на прогноз по чистой прибыли на 2018-2020 гг. на 0−5% (наш прогноз выше ожиданий консенсуса на 2‑3%). Потенциал роста комиссионного дохода мы оцениваем как высокий, поскольку полагаем, что рост экономики и ускорение в сегменте услуг, не связанных с кредитами, будут иметь благоприятный эффект для «Сбербанка».

Оценка.После недавней коррекции акции «Сбербанка» торгуются, по нашим расчетам, с прогнозными коэффициентами P/BV и P/E за 2018 г. в 1,16x и 5,4x соответственно. Исходя из коэффициента дивидендных выплат по итогам 2018 г. в 50%, текущая дивидендная доходность обыкновенных и привилегированных акций банка составляет 9,3% и 10,6% соответственно.

Риски.Основной риск с точки зрения инвестиционной привлекательности «Сбербанка» связан с макроэкономической ситуацией – включая темпы снижения Банком России ключевой ставки, которая может отразиться на чистой процентной марже. Также существует вероятность роста капзатрат и операционных расходов в связи с геополитическими рисками и реализацией новых ИТ-проектов.

ВТБ КАпитал

Я, вот усреднился по самое самое. Уже получилось меньше 200. Думаю, если дальше пойдет вниз усредняться или хватит ??

Сергей Х, т.е. вы любитель уходить запои?

Владимир Гончаров, Сегодня мой маржинкол не состоялся. Запой отменяется. Посмотрим завтра? Усреднился сильно. Еще немного могу. Но если Сбер. кольнет хотя бы 220, то можно 2 года уже не работать.

Сергей Х, Ну что сегодня кольнуло 222 :). Позицию по сберу держали? Прибыль зафиксировали :)?

Артур Коваленко, Я все делал не так как нужно.- Усреднялся при падающем рынке, работал против тренда, убрал стоп-лосс( чтобы не было фиксации убытков), взял почти макс. плечо ( УДС доходил до 1,07 ), не слушал мнения толпы, продал акции Алроса и частично ВТБ и Яндекса, до вносил деньги. Но Я ПОБЕДИЛ!!! Получилось около 30% к депозиту!!! 70% выгрузил еще попробую остальное частями чуть повыше ( если получится ).Теперь поставлю стоп-лосс, оставшуюся сумму в безубыток. Но главное Я ВЕРИЛ В СВОЙ ПЛАН и НЕСТРУСИЛ И ПОБЕДИЛ!!! Теперь в планах вывести прибыль и купить новое авто, съездить семьей на Красную поляну, сделать ремонт в кв. и пока не торговать в ближайшее время, а порадоваться жизни. Всем удачи! УДАЧА БЛАГОВОЛИТ ХРАБРЫМ!!!

Сергей Х,

Поздравляю!

мне вот иногда веры в свой план не хватает.

Чистая прибыль American Express за I квартал выросла на 31%

Чистая прибыль American Express за I квартал выросла на 31%11:56 19 Апреля 2018 года

МОСКВА, 19 апр — ПРАЙМ. Чистая прибыль American Express, одного из крупнейших в мире эмитентов кредитных карт, по итогам первого квартала 2018 года подскочила в годовом выражении на 31%, достигнув 1,634 миллиарда долларов, говорится в отчетности компании.Разводненная прибыль компании в пересчете на акцию в отчетном периоде составила 1,86 доллара против 1,35 доллара годом ранее. Выручка компании поднялась на 12%, составив 9,718 миллиарда долларов. По итогам квартала в обращении находится суммарно 114,2 миллиона карт по всему миру, или на 3% больше в годовом выражении, из них в США — 51,3 миллиона карт, на 6% больше, чем годом ранее.

https://1prime.ru/finance/20180419/828734252.html

Прибыль 2015г: $5,163 млрд

Прибыль 1 кв 2016г: $1,426 млрд

Прибыль 2016г: $5,408 млрд

Прибыль 1 кв 2017г: $1,251 млрд

Прибыль 2017г: $2,736 млрд

Прибыль 1 кв 2017г: $1,634 млрд

http://www.snl.com/Cache/c393077152.html

Сбербанк - факторы роста и падения акций

- Сбербанк перешел на выплату дивидендов 50% от прибыли начиная с 2020 года (08.03.2021)

- Могут платить больше 50% от чистой прибыли. Высокий ROE и высокая достаточность капитала. (20.10.2023)

- Замедление кредитования в стране снижает рост кредитного портфеля и соответственно процентных доходов Сбера. (20.10.2023)

- Ипотека - основа розничного кредитного портфеля. Средние сроки ипотечного кредита в среднем выросли за последние год на 10 лет - вырос риск, что со временем могут начаться проблемы с выплатой. (20.10.2023)

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций