Сбер целится на 1 триллион чистой прибыли за 2018г. и скорее всего достигнет этого уровня, т.ч. пересчитать показатели P/E и ROE нужно от этой цифры, а потом рассуждать дорог ли Сбер.

iAlexander, 1 триллион за 2019. Про 2018 такого не говорили

| Число акций ао | 21 587 млн |

| Число акций ап | 1 000 млн |

| Номинал ао | 3 руб |

| Номинал ап | 3 руб |

| Тикер ао |

|

| Тикер ап |

|

| Капит-я | 6 820,2 млрд |

| Опер.доход | 4 510,3 млрд |

| Прибыль | 1 661,3 млрд |

| Дивиденд ао | 34,84 |

| Дивиденд ап | 34,84 |

| P/E | 4,1 |

| P/B | 0,9 |

| ЧПМ | 6,1% |

| Див.доход ао | 11,5% |

| Див.доход ап | 11,5% |

| Сбербанк Календарь Акционеров | |

| 10/02 SBER - РПБУ январь 2026 г. | |

| 26/02 SBER - МСФО 2025 г. | |

| Прошедшие события Добавить событие | |

Почему растет Сбер? Элементарно, Онегин!

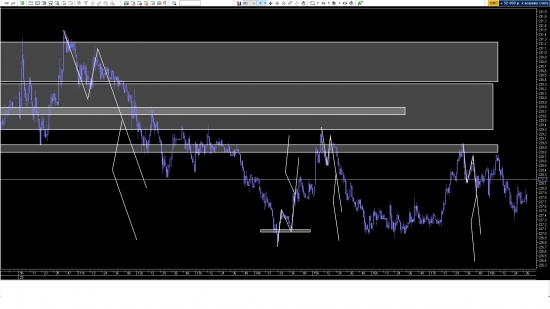

Все шансы сегодня увидеть вынос на 247-250, готовим попкорн.

Американские аналитики неуклонно повышают таргет цену на акции сбербанка. После того как акции достигли таргет цены в 221 руб — следующая была установлена на 274. Затем 279 руб. И менее чем за неделю цена выросла почти до 284 руб. Полагаю, такой быстрый пересмотр цены в сторону повышения обусловлен надеждами зарубежных инвесторов (и аналитиков) на рост акций сбера в ближайшие месяцы.

Ссыль на профиль Сбера на Yahoo Finance

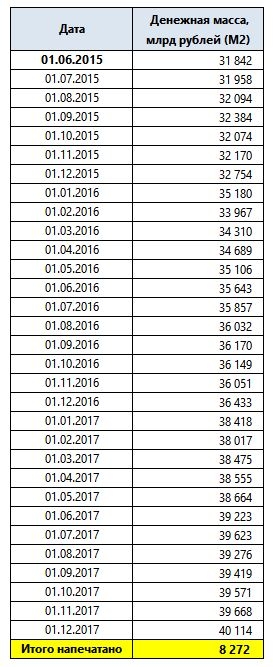

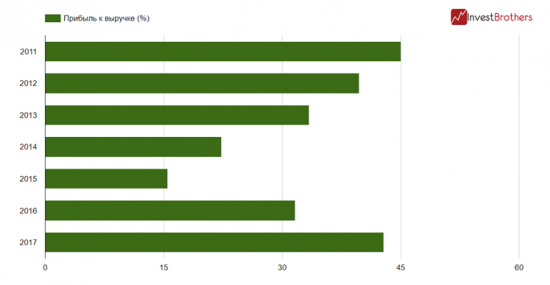

За период с 2015 г. по 2017 г. чистая прибыль Сбербанка увеличилась более, чем в 3 раза. Если в 2015 г. компания заработала 223 млрд рублей, то в прошлом году ее прибыль могла составить порядка 700-750 млрд рублей (по МСФО). Согласно планам банка, к 2020 г. она должна будет увеличиться до 1 трлн рублей. Так много, как Сбербанк, зарабатывает лишь Газпром.

Сбербанку удается увеличивать прибыль даже на фоне снижающихся процентных доходов. За первые девять месяцев 2016 г. процентная выручка компании была равна 1,8 трлн рублей, в то время как в 2017 г. уже 1,74 трлн. Но организации удается держать маржу на том же уровне и даже немного увеличить ее. За год процентные доходы упали на 67 млрд рублей, а расходы снизились на 135 млрд – в два раза быстрее.

Также банк в трудные времена всегда поддерживается государством. В 2008 и в 2014 гг. Сбербанк выпустил субординированные кредиты на сумму в 500 млрд рублей, которые купил Центральный банк. Недавно их срок погашения был продлен на 50 лет, причем процентные ставки по ним регулярно пересматриваются.

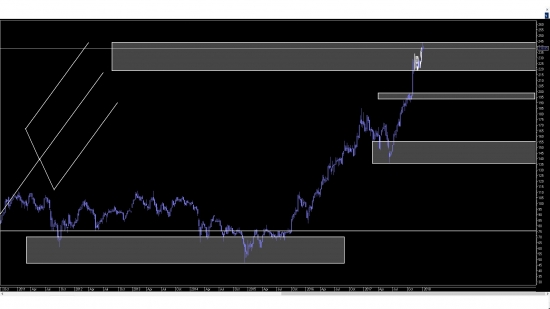

Самое важное, на наш взгляд, что могло повлиять на рост котировок – это изменение политики вознаграждения менеджмента Сбербанка. С 2015 г. их премии зависят от стоимости акций кредитной организации. Совпадение или нет, но именно в 2015 г. начался рост стоимости ценных бумаг.

Благодаря продолжающемуся восхождению вверх за первые девять месяцев 2017 г. менеджмент Сбербанка получил долгосрочное вознаграждение в 1,7 млрд рублей, за аналогичный период прошлого года – 1,3 млрд.

В качестве риска мы бы отметили структуру кредитного портфеля Сбербанка. Организация использует более короткие средства для финансирования более длинных кредитов. Правда это присуще всей банковской системе нашей страны.

Что касается просроченных кредитов, Сбербанк сформировал достаточно высокие резервы под их обесценение – сейчас они превосходят просроченную ссудную задолженность в 1,2 раза. То есть, банк имеет задел прочности на случай ухудшения качества кредитного портфеля.

Резюме

С одной стороны Сбербанк сейчас стоит около 160% своих собственных средств, что для банковской системы России достаточно много. К примеру, капитализация ВТБ в два раза меньше, чем объем капитала кредитной организации. С другой стороны, Сбербанк, в отличие от конкурентов, постоянно показывает прибыль и даже в 2008 и 2014 гг. он оставался в “плюсе”.

В связи с выросшей стоимостью акций дивидендная доходность будет достаточно мала, несмотря на планы Сбербанка выйти к 2020 г. на выплату акционерам до 50% от прибыли по МСФО.

Сегодня коэффициент Цена/Прибыль банка равен примерно 6,8 п. Мы пересмотрели свою оценку стоимость акций компании и считаем, что уровень в 240 рублей является справедливым, однако не исключаем закономерной коррекции по бумагам.

По нашему мнению, так как менеджмент Сбербанка “кровно” заинтересован в росте капитализации, то компания и дальше будет предпринимать действия по ее увеличению. Вполне возможно, что в скором будущем компания объявит о выкупе акций. Но основным драйвером роста акций по-прежнему останется способность организации генерировать новую прибыль и если ей это удастся, то в ближайшие три года стоимость акций может увеличиться еще в полтора раза.

Ссылка на статью

Может быть интересно:

на подающей нефти, идем на перехай сегодня. цели 247

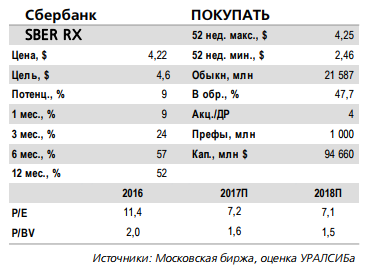

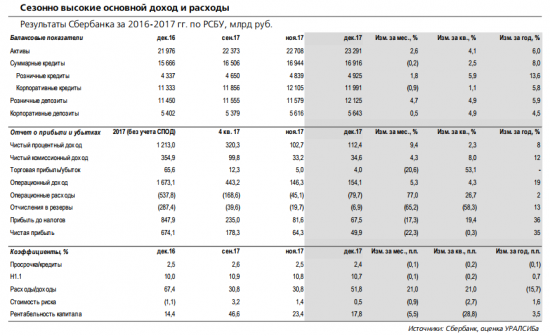

«Сбербанк» завершил 2017 г. с сильными результатами – только чистая прибыль, согласно предварительной оценке показателей за 2017 г. по РСБУ, составила 674 млрд руб. (+30% г/г, ROE – 22%). По итогам декабря чистая прибыль выросла до 50 млрд руб. (+48% г/г), при этом прибыль за 4к17, по оценкам, составила 178 млрд руб. (ROE – 21,6%).

Мы полагаем, что результаты по МСФО окажутся заметно выше, учитывая вклад Deniz Bank и более низкий показатель стоимости риска по МСФО.

При этом наш прогноз на 4к17 по прибыли по МСФО (170 млрд руб.) может быть превышен примерно на 10%. Сбербанк остается одним из наших фаворитов в секторе, и мы ожидаем, что рост котировок его акций продолжится на фоне повышения уверенности в дивидендном потенциале бумаг. Мы подтверждаем свою недавно пересмотренную прогнозную цену через 12 мес. на уровне 400 руб. за обыкновенную акцию и 340 руб. – за привилегированную, а также рекомендации покупать для обеих бумаг, полная доходность которых составляет 74% и 77% соответственно.

Мы ожидаем противоречивых трендов из-за перехода на новые стандарты отчетности Базель III и МСФО 9. Капитал банка остается значительным; фокус на предложения по дивидендам. Коэффициент достаточности капитала первого уровня составил 10,7% (–10 бп м/м), а общий коэффициент достаточности капитала –14,9%. И хотя приведенные данные относятся только к «Сбербанку» и не включают прибыль за 2п17 по коэффициенту общего капитала 1-го уровня (его вклад составляет примерно 70 бп), мы считаем их достаточно сильными для того, чтобы подкрепить наши ожидания относительно повышения коэффициента дивидендных выплат до 40% по итогам 2017 г.ВТБ Капитал

Наш годовой прогноз по МСФО остается реалистичным. За год банк заработал 674 млрд руб. чистой прибыли и показал рентабельность капитала 22%. Наш прогноз прибыли по МСФО за полный год составляет 747 млрд руб., что соответствует ROAE около 24%. В последние два года прибыль согласно международным стандартам превышала прибыль по РСБУ, и мы продолжаем считать наш годовой прогноз реалистичным. Для его выполнения банку надо заработать в 4 кв. около 170 млрд руб. чистой прибыли, что даже несколько меньше 178 млрд руб., которые банк получил за 4 кв. по РСБУ. Мы сохраняем позитивный взгляд на Сбербанк.Уралсиб

Сбербанк вновь опубликовал сильные месячные и годовые результаты, продолжив тренд, наблюдавшийся в предыдущие месяцы. Исторически последний месяц года оказывается не очень сильным для банка из-за ускорения операционных расходов, связанных с ростом расходов на персонал. Тем не менее Сбербанку удалось сократить операционные расходы г/г в декабре 2017, что является хорошим результатом. Сбербанк в настоящий момент торгуется с мультипликатором P/BV 2018П 1,3x и P/E 2018П 6,5x. Мы ожидаем, что совет директоров Сбербанка рекомендует дивиденды за 2017 в апреле в размере около 11,8 руб. на обыкновенную и привилегированную акцию, что предполагает доходности 4,9% и 6,1% соответственно.АТОН

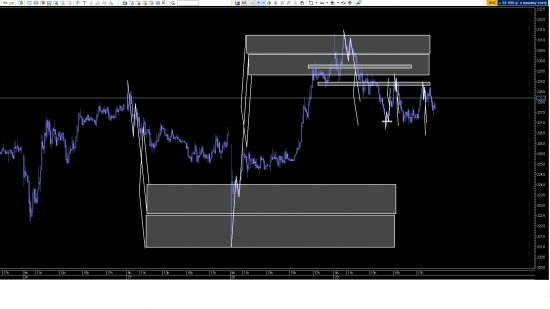

Ведение шорта Сбера. Тезисы.

1. Планировал закрыть при закреплении Сбера выше 24 400. Не закрепился ввиду отсутствия покупателей.

2. Некоторые индикаторы указывают на возможное обновление минимумов сегодняшнего дня.

3. Временной мысленный стоп по-прежнему на уровне 24 400.

4. Шорт будет закрыт в конце недели, даже если не будет достигнут стоп-лосс или тейк-профит. Нечего зря связывать деньги.

РС. Шорт, естественно, во фьюче.