| Число акций ао | 21 587 млн |

| Число акций ап | 1 000 млн |

| Номинал ао | 3 руб |

| Номинал ап | 3 руб |

| Тикер ао |

|

| Тикер ап |

|

| Капит-я | 6 869,8 млрд |

| Опер.доход | 4 510,3 млрд |

| Прибыль | 1 661,3 млрд |

| Дивиденд ао | 34,84 |

| Дивиденд ап | 34,84 |

| P/E | 4,1 |

| P/B | 0,9 |

| ЧПМ | 6,1% |

| Див.доход ао | 11,5% |

| Див.доход ап | 11,5% |

| Сбербанк Календарь Акционеров | |

| 10/02 SBER - РПБУ январь 2026 г. | |

| 26/02 SBER - МСФО 2025 г. | |

| Прошедшие события Добавить событие | |

Сбербанк акции

-

Инфляция к концу октября — недельные темпы снизились, бензоколапс отходит на второй план. ЦБ снизил ставку, но ужесточил риторику.

Инфляция к концу октября — недельные темпы снизились, бензоколапс отходит на второй план. ЦБ снизил ставку, но ужесточил риторику.

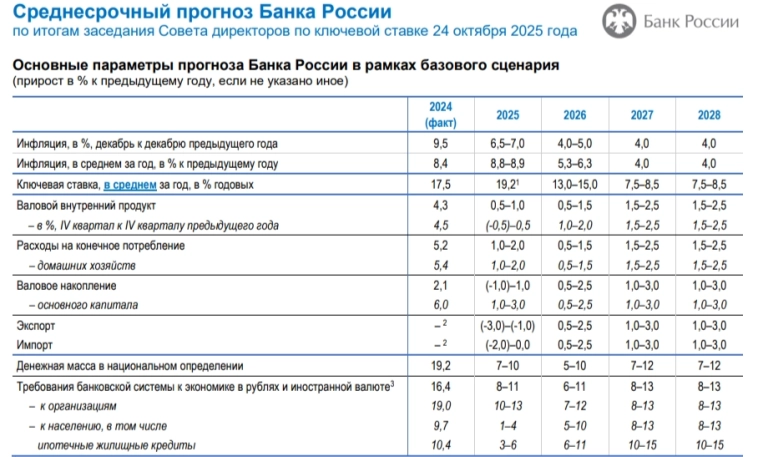

Ⓜ️ По данным Росстата, за период с 21 по 27 октября ИПЦ составил 0,16% (прошлые недели — 0,22%, 0,21%), с начала месяца 0,79%, с начала года — 5,11% (годовая — 8,09%). В октябре 2024 г. инфляция составила 0,75%, мы эти цифры превзошли (бензоколапс, утильсбор — из-за него рост цен на иномарки и сезонное подорожание овощей), осталось 4 дня подсчёта и месячный пересчёт (недельная корзина включает мало услуг). В октябре ЦБ снизил ключевую ставку до 16,5%, рассказав нам про проблему повышенных ИО и что на недельные темпы инфляции влияют разовые факторы — топливо/плодоовощная продукция (про высокие ИО я вам рассказываю уже давно, как и про то, что плодоовощная корзина будет дорожать быстрее из-за ускоренной дефляции в августе). Отмечаем факторы, влияющие на инфляцию:🗣 Из потребительских цен на нефтепродукты следует, что розничные цены на бензин подорожали за неделю на 0,39% (прошлая неделя — 0,58%), дизтопливо на 0,47% (прошлая неделя — 0,42%), темы снижаются (вес бензина в ИПЦ весомый ~4,4%).

Авто-репост. Читать в блоге >>>

🏦 Сбербанк (SBER) | Пока остаётся тихой гаванью

🏦 Сбербанк (SBER) | Пока остаётся тихой гаваньюБанк отчитался за 3кв2025, снова без сюрпризов, несмотря на шторм в секторе. Рост замедлился, но на уровне нескорректированной на разовые доходы чистой прибыли, мы увидим небольшой рост по итогам 2025 года и fwd p/e около 3,9, что дает право рассчитывать на дивиденды около 12,8% на обычку и 13% на преф.

👆 Никто не знает, почему результаты такие хорошие и даже нет никаких значимых колебаний. В отличии от ВТБ, здесь нерегулярных статей доходов очень мало. Этот момент очень настораживает, особенно на фоне недавних заявлений Грефа о том, что банки «даже близко не повторят рекорд прибыли 2024 года».

✅ Соотношение резервов под обесценение к валовой стоимости кредитного портфеля за год увеличилось с 4,3% до 4,8%. Исторически, показатель на очень низком уровне, но ситуация нормализуется и это происходит в сложное для сектора время на фоне роста ключевых показателей.

❌ Началась стагнация чистого комиссионного дохода. За год он даже незначительно снизился. Роста по РКО вообще нет, за 9м2025 — падение г/г. По операциям с банковскими картами — стагнация и расходы растут быстрее доходов. Это неприятный момент, так как это безрисковый и стабильный источник доходов для банков.

Авто-репост. Читать в блоге >>> В IVA 2 млрд с утра прогнали — лидер по объему. Похоже на сбой робототехники. Потом расскажут про наплыв инвесторов на Мосбирже.

В IVA 2 млрд с утра прогнали — лидер по объему. Похоже на сбой робототехники. Потом расскажут про наплыв инвесторов на Мосбирже.

САММИТ ТРАМПА И ПУТИНА ОТМЕНЁН: МОСКВА НАПРАВИЛА ВАШИНГТОНУ МЕМОРАНДУМ — FT

Синайский полуостров, Как подчеркнул один из собеседников FT, Трамп по-прежнему готов встретиться с российским лидером, «когда и где, по его [Трампа] мнению, может быть достигнут прогресс».

www.rbc.ru/politics/31/10/2025/690446889a7947406653708b

Вадим Назаренко, Банки кормят своих акционеров вместо развития промышленности

Игнатий, Главный акционер Сбера- государство! ВТБ будет поднимать судостроение, в том числе военное!

Сбербанк - факторы роста и падения акций

- Сбербанк перешел на выплату дивидендов 50% от прибыли начиная с 2020 года (08.03.2021)

- Могут платить больше 50% от чистой прибыли. Высокий ROE и высокая достаточность капитала. (20.10.2023)

- Замедление кредитования в стране снижает рост кредитного портфеля и соответственно процентных доходов Сбера. (20.10.2023)

- Ипотека - основа розничного кредитного портфеля. Средние сроки ипотечного кредита в среднем выросли за последние год на 10 лет - вырос риск, что со временем могут начаться проблемы с выплатой. (20.10.2023)

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций