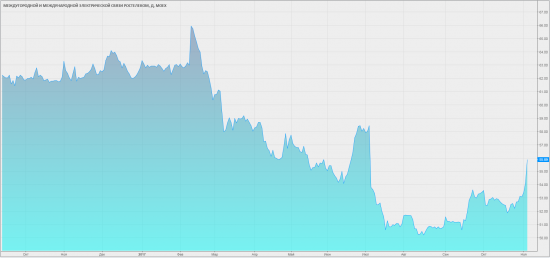

таки закрыл ростел свой дивгэп, последним

а за прошлый год так и не закрыл))

Alex666, префы так и не закрыли

| Число акций ао | 3 283 млн |

| Число акций ап | 210 млн |

| Номинал ао | 0.0025 руб |

| Номинал ап | 0.0025 руб |

| Тикер ао |

|

| Тикер ап |

|

| Капит-я | 223,1 млрд |

| Выручка | 836,2 млрд |

| EBITDA | 316,0 млрд |

| Прибыль | 0,5 млрд |

| Дивиденд ао | 2,71 |

| Дивиденд ап | 6,25 |

| P/E | 413,1 |

| P/S | 0,3 |

| P/BV | 3,9 |

| EV/EBITDA | 2,6 |

| Див.доход ао | 4,2% |

| Див.доход ап | 10,0% |

| Ростелеком Календарь Акционеров | |

| 26/02 Отчет МСФО за 2025 год (предварительно) | |

| 14/05 Отчет МСФО за 3 месяца 2026 года (предварительно) | |

| 05/08 Отчет МСФО за 6 месяцев 2026 года (предварительно) | |

| 12/11 Отчет МСФО за 9 месяцев 2026 года (предварительно) | |

| Прошедшие события Добавить событие | |

таки закрыл ростел свой дивгэп, последним

а за прошлый год так и не закрыл))

Менеджеры «Ростелекома» лишились бонусов почти на 1 млрд рублей

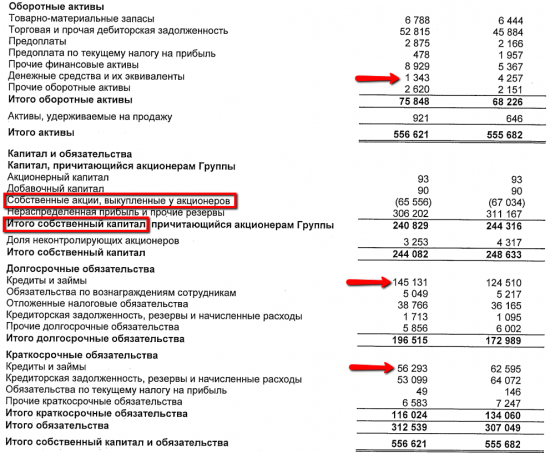

В III квартале 2017 г. «Ростелеком» выкупил собственные обыкновенные акции на 980 млн руб., следует из его отчета. Эти средства бонусом должны были быть выплачены примерно 200 менеджерам оператора высшего и среднего звена. Но поскольку запланированных ключевых показателей эффективности (KPI) они не достигли, средства пошли на выкуп собственных акций «Ростелекома», объяснил представитель компании. (Ведомости)

www.vedomosti.ru/technology/articles/2017/11/07/740696-menedzheri-rostelekoma

Тимофей Мартынов, В Газпрёме бы так

Менеджеры «Ростелекома» лишились бонусов почти на 1 млрд рублей

В III квартале 2017 г. «Ростелеком» выкупил собственные обыкновенные акции на 980 млн руб., следует из его отчета. Эти средства бонусом должны были быть выплачены примерно 200 менеджерам оператора высшего и среднего звена. Но поскольку запланированных ключевых показателей эффективности (KPI) они не достигли, средства пошли на выкуп собственных акций «Ростелекома», объяснил представитель компании. (Ведомости)

www.vedomosti.ru/technology/articles/2017/11/07/740696-menedzheri-rostelekoma

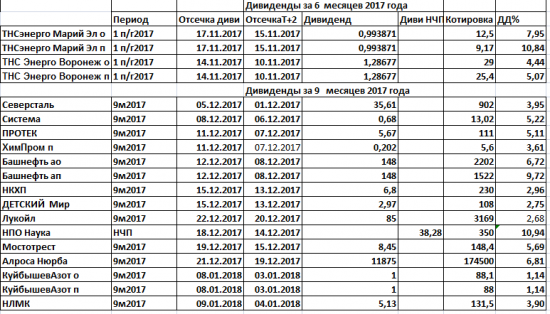

Дивиденды2017. Переходим в новый год.

Текущая таблица дивидендных отсечек и дивидендных доходностей.

Дивидендные отсечки КуйбышевАзот и НЛМК состоятся уже в 2018 году.

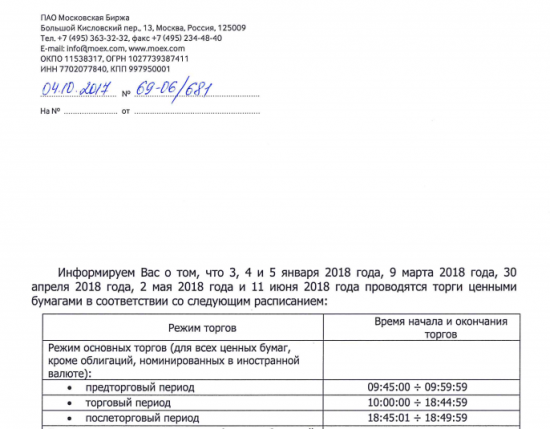

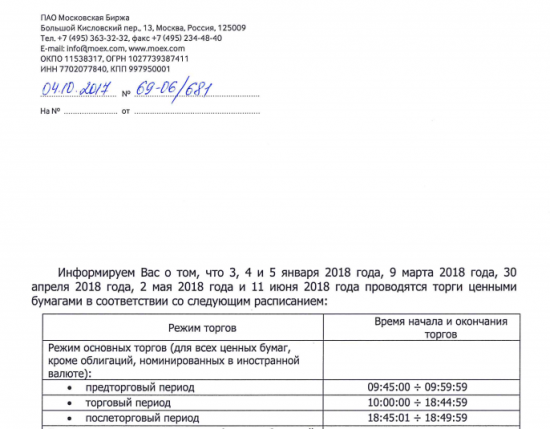

Чтобы не ошибиться с расчетом режима Т+2 смотрим, как будет работать Мосбиржа в праздничные дни в 2018 году

Чтобы не было разночтений, смотрим прямо приказ, выпущенный Мосбиржей.

На следующей неделе ждём ещё решений СД по дивидендам:

Совет директоров "Газпром нефти" 9 ноября 2017г обсудит промежуточные дивиденды за 9 месяцев 2017г

Совет директоров "Татнефти" 6 ноября даст рекомендации по дивидендам за 9 месяцев 2017г

ТАТНЕФТЬ впервые готовится выплатить промежуточные дивиденды.

Башнефть

13 октября 2016 года Роснефть купила контрольный пакет Башнефти.

Чтобы не платить налог на дивиденды, согласно налоговому законодательству, Роснефти, купившей пакет в размере 50,07% АО, необходимо было владеть им 365 дней.

Роснефть решила съэкономить на налоге и дивиденды на АО по итогам 2016 года выплачены не были, а чтобы АП не стали голосующими, на них был выплачен дивиденд в размере 0,1 рубль, т е так, как прописано в дивидендной политике эмитента.

Но совсем отказаться от выплат дивидендов в Башнефти мажоритарий Роснефть не может. 25% УК владеет Башкортостан( в пакете есть и АО и АП), у которого поступления этих дивидендов включены в доходную часть бюджета. И, начиная с января 2017 года, президент РБ Хамитов постоянно говорил о том, что дивиденды будут выплачены.

В бюджете Башкирии на 2017 года был предусмотрен доход в 5 млрд рублей, что предполагало выплату дивиденда в размере 110-115 рублей на АО и АП.

Но Хамитов многократно говорил о поступлении в бюджет дивидендов Башнефти в размере 7 млрд рублей, что предполагало дивиденд в размере около 150 рублей на оба типа акций.

Так и случилось. Дивиденд за 9м17 составит 148 рублей.

Я предполагала 2 варианта развития событий:

— Выплата дивидендов из НЧП за 2016 год в размере около 150 рублей. Доля Башкирии 7 млрд рублей

-Выплата дивидендов из НЧП за 2016 год в размере 110-115 рублей(доля Башкирии 5 млрд рублей) плюс выплаты дивидендов за 9м17 в размере 30-45 рублей ( доля РБ 2 млрд рублей)

Но мажоритарий пошел по третьему пути: НЧП за 2016 год не распределяли ( вспомнилась коронная фраза ИИС про дивиденды ТНК ВР «Это всё наши деньги»), а распределили текущую ЧП за 9 месяцев 2017 года в размере 26 млрд рублей, 148 реблей на оба типа акций, доля Башкирии 7 млрд рублей.

Вариантов выплат дивидендов в 2018 году снова два:

— не выплачивать дивиденды по итогам 2017 года, а снова выплатить дивиденды за 9 мес 2018 года в таком же размере, как и в этом году

— не выплачивать дивиденды по итогам 2017 года, а снова выплатить дивиденды за 9 мес 2018 года в размере 110-115 рублей, ведь в бюджете Башкирии на 2018 год снова заложен дивиденд от Башнефти в размере 5 млрд рублей.

До окончания судебного разбирательства Башнефти с АФК Система, возможность выплат дополнительных дивидендов не рассматриваем.

Эпопея с дивидендами Башнефти продолжается.

Подводим промежуточные итоги дивидендной идеи, высказанной мною в сентябре 2017 года.

Ростелеком АП

Цитирую сентябрьский обзор :

«направлять нашим акционерам более трех четвертей свободного денежного потока, но в любом случае не менее 45 млрд руб. за три года», при этом не наращивая долговую нагрузку. Уровень в 5,39 руб. на акцию обеспечивает высокую дивидендную доходность и в целом соответствует действующей в компании политике", — заявил президент Ростелеком Михаил Осеевский по итогам выплат дивидендов за 2016 год.

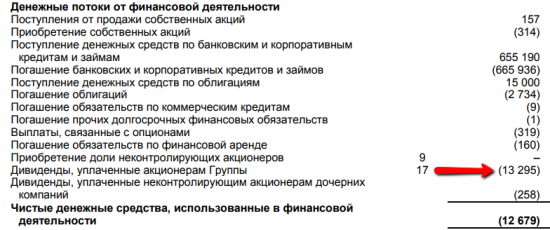

Выплатив 5,39 рублей на АО и АП по итогам 2016 года, Ростелеком истратил на выплату 18,5 млрд рублей. Получается, что эти выплаты составили больше, чем 15 млрд, которые являются минимальной планкой выплат дивидендов. Т е было выплачено 100% ЧП по РСБУ в размере 10902 млн рублей и 7590 млн рублей из НЧП Ростелеком.

По российскому законодательству основным условием выплаты дивидендов является наличие ЧП или НЧТ по РСБУ. Но по состоянию на 30.06.2017 остаток НЧП у компании составляет 133 млрд рублей, т е даже если по итогам года ЧП Ростелеком составит менее 15 млрд рублей, которые являются нижней планкой дивидендных выплат, ограничений для выплат таких дивидендов не будет.

Даже если по итогам 2017 года на дивиденды будет направлено 15 млрд рублей, а в этом сомнений нет, то дивидендная доходность составит 8,5%, что соответствует нижней планке супердивидендных доходностей.

Получается, что АП Ростелекома на текущих уровнях котировок являются гарантированной супердивидендной акцией. А ведь есть ещё ряд предпосылок, которые позволяют нам надеяться на дивиденд не ниже, чем был в этом году

А ведь это уже 10,5% ДД. Кроме того, топы Ростелекома сами в интервью, которые я прочитала в открытых источниках, говорят о возможном увеличении дивидендов даже по сравнению с дивидендами за 2016 год. Есть и другая информация, тоже из открытых источников, которая позволяет надеяться на дивиденды по размеру превосходящие дивиденды за 2016 год… "

И так, на момент опубликования обзора по Ростелеком АП котировки 51,5 рублей. Котировка закрытия пятницы 3.11.17 составила 56,02 рубля. Рост котировок составил 4,52 рубля, что несколько превышает нижнюю планку ожидаемого размера дивиденда 4,37 рублей.

Если нет цели получения дивиденда, как такового, летом 2018 года, то можно зафиксировать прибыль в размере дивиденда на текущих уровнях и получить размер дивиденда на росте котировок.

Но, обратите внимание, те драйверы, которые я перечисляла в сентябрьском обзоре продолжают действовать и к ним добавились новые, которые в совокупности увеличат по итогам 2017 года ЧП эмитента и его свободный денежный поток, 75% от которого, согласно текущей ДП компании должны быть направлены на дивиденды.

Башнефть

13 октября 2016 года Роснефть купила контрольный пакет Башнефти.

Чтобы не платить налог на дивиденды, согласно налоговому законодательству, Роснефти, купившей пакет в размере 50,07% АО, необходимо было владеть им 365 дней.

Роснефть решила съэкономить на налоге и дивиденды на АО по итогам 2016 года выплачены не были, а чтобы АП не стали голосующими, на них был выплачен дивиденд в размере 0,1 рубль, т е так, как прописано в дивидендной политике эмитента.

Но совсем отказаться от выплат дивидендов в Башнефти мажоритарий Роснефть не может. 25% УК владеет Башкортостан( в пакете есть и АО и АП), у которого поступления этих дивидендов включены в доходную часть бюджета. И, начиная с января 2017 года, президент РБ Хамитов постоянно говорил о том, что дивиденды будут выплачены.

В бюджете Башкирии на 2017 года был предусмотрен доход в 5 млрд рублей, что предполагало выплату дивиденда в размере 110-115 рублей на АО и АП.

Но Хамитов многократно говорил о поступлении в бюджет дивидендов Башнефти в размере 7 млрд рублей, что предполагало дивиденд в размере около 150 рублей на оба типа акций.

Так и случилось. Дивиденд за 9м17 составит 148 рублей.

Я предполагала 2 варианта развития событий:

— Выплата дивидендов из НЧП за 2016 год в размере около 150 рублей. Доля Башкирии 7 млрд рублей

-Выплата дивидендов из НЧП за 2016 год в размере 110-115 рублей(доля Башкирии 5 млрд рублей) плюс выплаты дивидендов за 9м17 в размере 30-45 рублей ( доля РБ 2 млрд рублей)

Но мажоритарий пошел по третьему пути: НЧП за 2016 год не распределяли ( вспомнилась коронная фраза ИИС про дивиденды ТНК ВР «Это всё наши деньги»), а распределили текущую ЧП за 9 месяцев 2017 года в размере 26 млрд рублей, 148 реблей на оба типа акций, доля Башкирии 7 млрд рублей.

Вариантов выплат дивидендов в 2018 году снова два:

— не выплачивать дивиденды по итогам 2017 года, а снова выплатить дивиденды за 9 мес 2018 года в таком же размере, как и в этом году

— не выплачивать дивиденды по итогам 2017 года, а снова выплатить дивиденды за 9 мес 2018 года в размере 110-115 рублей, ведь в бюджете Башкирии на 2018 год снова заложен дивиденд от Башнефти в размере 5 млрд рублей.

До окончания судебного разбирательства Башнефти с АФК Система, возможность выплат дополнительных дивидендов не рассматриваем.

Эпопея с дивидендами Башнефти продолжается.

Подводим промежуточные итоги дивидендной идеи, высказанной мною в сентябре 2017 года.

Ростелеком АП

Цитирую сентябрьский обзор :

«направлять нашим акционерам более трех четвертей свободного денежного потока, но в любом случае не менее 45 млрд руб. за три года», при этом не наращивая долговую нагрузку. Уровень в 5,39 руб. на акцию обеспечивает высокую дивидендную доходность и в целом соответствует действующей в компании политике", — заявил президент Ростелеком Михаил Осеевский по итогам выплат дивидендов за 2016 год.

Выплатив 5,39 рублей на АО и АП по итогам 2016 года, Ростелеком истратил на выплату 18,5 млрд рублей. Получается, что эти выплаты составили больше, чем 15 млрд, которые являются минимальной планкой выплат дивидендов. Т е было выплачено 100% ЧП по РСБУ в размере 10902 млн рублей и 7590 млн рублей из НЧП Ростелеком.

По российскому законодательству основным условием выплаты дивидендов является наличие ЧП или НЧТ по РСБУ. Но по состоянию на 30.06.2017 остаток НЧП у компании составляет 133 млрд рублей, т е даже если по итогам года ЧП Ростелеком составит менее 15 млрд рублей, которые являются нижней планкой дивидендных выплат, ограничений для выплат таких дивидендов не будет.

Даже если по итогам 2017 года на дивиденды будет направлено 15 млрд рублей, а в этом сомнений нет, то дивидендная доходность составит 8,5%, что соответствует нижней планке супердивидендных доходностей.

Получается, что АП Ростелекома на текущих уровнях котировок являются гарантированной супердивидендной акцией. А ведь есть ещё ряд предпосылок, которые позволяют нам надеяться на дивиденд не ниже, чем был в этом году

А ведь это уже 10,5% ДД. Кроме того, топы Ростелекома сами в интервью, которые я прочитала в открытых источниках, говорят о возможном увеличении дивидендов даже по сравнению с дивидендами за 2016 год. Есть и другая информация, тоже из открытых источников, которая позволяет надеяться на дивиденды по размеру превосходящие дивиденды за 2016 год… "

И так, на момент опубликования обзора по Ростелеком АП котировки 51,5 рублей. Котировка закрытия пятницы 3.11.17 составила 56,02 рубля. Рост котировок составил 4,52 рубля, что несколько превышает нижнюю планку ожидаемого размера дивиденда 4,37 рублей.

Если нет цели получения дивиденда, как такового, летом 2018 года, то можно зафиксировать прибыль в размере дивиденда на текущих уровнях и получить размер дивиденда на росте котировок.

Но, обратите внимание, те драйверы, которые я перечисляла в сентябрьском обзоре продолжают действовать и к ним добавились новые, которые в совокупности увеличат по итогам 2017 года ЧП эмитента и его свободный денежный поток, 75% от которого, согласно текущей ДП компании должны быть направлены на дивиденды.

Вероятно есть какой инсайд по поводу 13/11 Пересмотр индекса MSCI.

Или вверх подтягивают, чтоб из индекса не выпасть. Тогда ещё прилично должны натянуть)

Alex666, MSCI делает свой анализ по данным на один из дней двух последних недель октября

сейчас уже поздно что то подтягивать

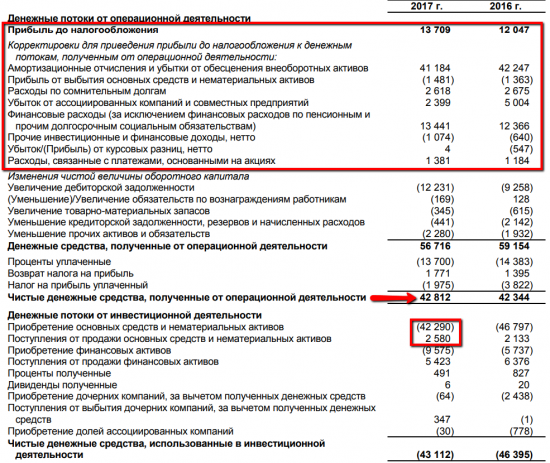

Компания будет стремиться направлять на выплату дивидендов (совокупно по обыкновенным и привилегированным акциям) в течение 2016, 2017 и 2018 годов (то есть по итогам 2015, 2016 и 2017 годов) не менее 75% от Свободного денежного потока за каждый финансовый год, но не менее 45 млрд рублей совокупно за три указанных года. При этом в течение указанного периода в каждом последующем году Компания будет стремиться увеличивать размер дивиденда на одну обыкновенную акцию в абсолютном рублевом выражении по сравнению с предшествующим годом.

В особых случаях, когда в отчетном финансовом году на результаты деятельности Компании существенное влияние оказали отдельные операции, имеющие разовый характер, при расчете размера дивидендных выплат, показатель FCF может быть скорректирован по решению Совета директоров Компании на величину денежных потоков по таким отдельным операциям.

Свободный денежный поток (далее – FCF) – чистые денежные средства от операционной деятельности, уменьшенные на денежные средства,

уплаченные при приобретении основных средств и нематериальных активов, увеличенные на поступления от продажи основных средств и

нематериальных активов.

В соответствии с Уставом Компании общая сумма, выплачиваемая в качестве годового дивиденда по каждой привилегированной акции типа А, устанавливается в размере 10 (десяти) процентов Чистой прибыли по РСБУ по итогам последнего финансового года, разделенной на число акций, которые составляют 25 (двадцать пять) процентов уставного капитала Компании. При этом если сумма дивидендов, выплачиваемая Компанией по каждой обыкновенной акции в определенном году, превышает сумму, подлежащую выплате в качестве дивидендов по каждой привилегированной акции типа А, размер дивиденда, выплачиваемого по последним, должен быть увеличен до размера дивиденда, выплачиваемого по обыкновенным акциям.

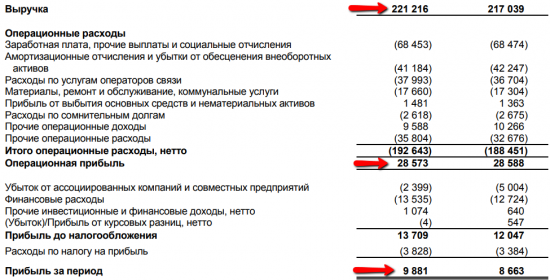

Что ж иными словами пока у нас есть свободный денежный поток, который компания сможет распределить, на чистую прибыль можно особо не смотреть. Остается вопрос есть ли он и как компания его считает.

Госоператор «Ростелеком» готовит новую стратегию, которая будет согласована с программой цифровой экономики России. Совет директоров компании планирует рассмотреть стратегию в первом квартале 2018 года, сообщил журналистам президент «Ростелекома» Михаил Осеевский.

«Работа по стратегии в значительной степени завершена, мы определились со всеми базовыми показателями в горизонте пяти лет. Сейчас мы дорабатываем функциональные стратегии, финансовую модель, продуктовые модели и планируем — договорились с советом директоров, — что стратегия будет рассмотрена в первом квартале 2018 года», — сказал он.

«Стратегия предполагает довольно агрессивное развитие в ближайшие пять лет», — добавил Осеевский.

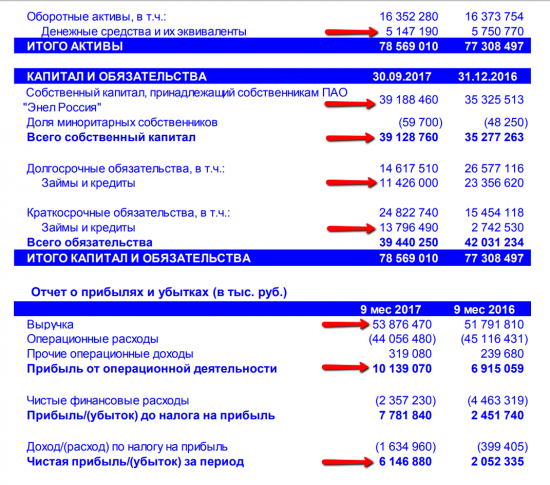

«Энел Россия» (входит в Enel) завершила сбор заявок на покупку Рефтинской ГРЭС, к продаже которой энергетический холдинг вернулся в этом году. Об этом сообщила финансовый директор «Энел Россия» Юлия Матюшова в ходе телеконференции, посвященной презентации финансовых итогов компании за девять месяцев.

Она отметил, что речь идет о необязывающих заявках на покупку станции. Процесс переговоров о продаже Рефтинской ГРЭС продолжается.

Необязывающие заявки радуют разве что подростков в пубертатный период, но никак не инвесторов, которые ждут события год. Что ж обратимся к отчетности компании, точнее к той табличке, которую нам предоставили вместо отчетности.

Поскольку самой отчетности покопаться не получится, возьмем некоторые готовые данные из пресс-релиза

— EBITDA 9 мес. 12,86 млрд. руб., было 9,54 (сразу высчитываем за 12 месяцев и получаем 17,229 млрд. руб.)

— Чистый долг 20,075 млрд. руб., тогда ND/EBITDA = 1,16, EV/EBITDA = 3,79. Отличные стоимостные показатели.

Исходя из данных все выглядит отлично

— при незначительном уменьшении ДС долг сократился (дополнительно стоит отметить, что в ходе телефонной конференции было отмечено, что компания в следующем году планирует рефинансировать 10 млрд. долга, т.е. половину от чистого)

— капитал вырос, компания торгуется чуть дороже капитала, P/B = 1,15, о существенной переоценке пока речь не идет

— при росте выручки сократились затраты, в итоге операционная прибыль очень существенно прибавила и данный факт очень радует

— мощный рост чистой прибыли имеет и бумажную основу, но здесь показатель нам важен.

P/E 12 мес = 9 716 982 тогда P/E 12 мес = 4,66

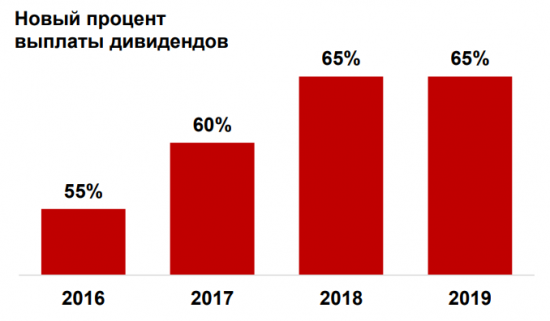

Энел дивитикер, платящий процент от чистой прибыли. Согласно стратегии компании этот процент должен постепенно расти. При выплате 60% от ЧП текущий заработанный дивиденд получается 10,42 коп. — отличный показатель. Четвертый квартал у энергетиков сильный, так в прошлом году Энел заработала 4 млрд. руб из них за 9 месяцев 2 млрд. Несложно прикинуть, что если в текущем году за четвертый квартал будет также заработано 2 млрд. руб., то дивиденд составит 13,5 коп, что дает ДД более 10% к текущим.

Резюмируем. Энел отличный потенциальный дивитикер со стоимостной идеей (хотя эта идея есть у многих акций энергетики, а у Энел она не самая идеальная). Заинтересованность мажоритария в выплате дивидендов прямая и прозрачная, план определен на годы вперед и в отличие от Ростелекома не маячит пересмотров стратегии. Реструктуризация долга потенциально только повысит осуществимость этого плана и качество его исполнения. Единственный риск как ни странно заключается в продаже Рефтинской ГРЭС, т.к. после этого события компания планировала развитие ветрогенерации. Какие денежные средства для этого потребуются, что останется акционерам от продажи — все это мы узнаем со временем, а пока радуемся уверенным показателям компании. Компания вряд ли подойдет охотникам за растущими бизнесами, но среди дивитикеров, вероятно, займет прочное и достойное положение. С чем мы ее и поздравляем.

На этом все. Желаю всем терпения, трезвых расчетов, веры в свои идеи и конечно же профита. Всего доброго!

Почему консолидацию с Теле 2 показывают как риск?

Ulus, Ростелеком владеет 50% в Теле 2 если он будет консолидировать 100% это значит, что он выкупит его у ВТБ. Если бы у Ростелекома было достаточно средств он бы провел выкуп. Ростелекому сделали большой подарок когда присоединили Теле 2 к его падающему бизнесу.

iAlexander, ну дак это понятно. Но если он консолидирует Теле 2, которые анонсирует что там на положительный кеш флоу выдут итп Это же синергия и все такое.

Консолидация — это ли не плюс? почему аналитики это в свете рисков выставляют?

То что надо будет заплатить? а Ростелеком и так по уши в долгах?

Вероятно есть какой инсайд по поводу 13/11 Пересмотр индекса MSCI.

Или вверх подтягивают, чтоб из индекса не выпасть. Тогда ещё прилично должны натянуть)

Вероятно есть какой инсайд по поводу 13/11 Пересмотр индекса MSCI.

Или вверх подтягивают, чтоб из индекса не выпасть. Тогда ещё прилично должны натянуть)

Почему консолидацию с Теле 2 показывают как риск?

Ulus, Ростелеком владеет 50% в Теле 2 если он будет консолидировать 100% это значит, что он выкупит его у ВТБ. Если бы у Ростелекома было достаточно средств он бы провел выкуп. Ростелекому сделали большой подарок когда присоединили Теле 2 к его падающему бизнесу.

Почему консолидацию с Теле 2 показывают как риск?

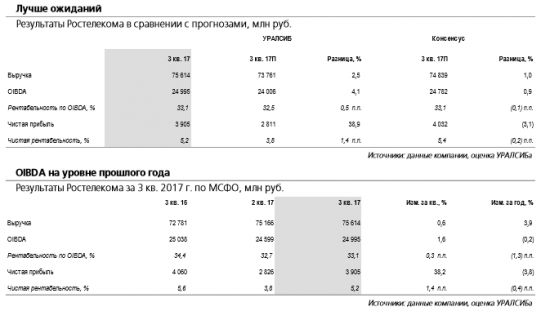

Подтверждаем рекомендацию ДЕРЖАТЬ. Ростелеком продолжает показывать достаточно хорошие для текущих операционных условий квартальные результаты. В то же время несмотря на заявления руководства компании о том, что вопрос получения контроля над Т2 РТК Холдингом (Tele2) не обсуждается, этот риск не стоит игнорировать. Мы подтверждаем рекомендацию ДЕРЖАТЬ для обыкновенных акций Ростелекома.Уралсиб

Почему акция то полетела? Аналитики закричали, что показатели выросли на 0% и все обрадовались? ))

По выручке EBITDA показатели Ростелекома оказались лучше ожиданий рынка, по чистой прибыли – хуже. Росту выручке компании способствовала увеличение доходов почти от всех видов услуг, кроме фиксированной связи (снижение на 10%), при этом наибольший рост наблюдался в ШПД и услугах телевидения. В тоже время из-за высокой доли фиксированной связи в выручке компании, увеличение доходов не было столь существенным. Расходы компании росли быстрее выручки (на 9%) за счет роста на 27% прочих расходов (в основном на проекты ГАС Правосудие и Умный город) и на 12% — расходов по услугам операторов связи, в том числе из-за увеличения затрат на контент платного ТВ. Это стало причиной снижения маржи.Промсвязьбанк