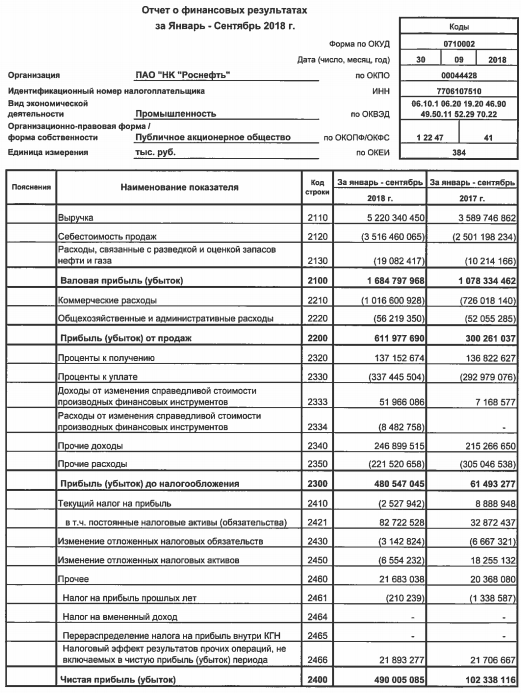

Роснефть — чистая прибыль за 9 мес по РСБУ выросла в 4,8 раз

http://www.e-disclosure.ru/portal/FileLoad.ashx?Fileid=1472354

читать дальше на смартлабе

| Число акций ао | 10 598 млн |

| Номинал ао | 0.01 руб |

| Тикер ао |

|

| Капит-я | 4 199,5 млрд |

| Выручка | 8 773,0 млрд |

| EBITDA | 2 349,0 млрд |

| Прибыль | 435,0 млрд |

| Дивиденд ао | 26,24 |

| P/E | 9,7 |

| P/S | 0,5 |

| P/BV | 0,5 |

| EV/EBITDA | 1,8 |

| Див.доход ао | 6,6% |

| Роснефть Календарь Акционеров | |

| Прошедшие события Добавить событие | |

«Мы закончим 2018 год (с добычей на уровне — ред.) чуть выше 230 миллионов тонн жидких углеводородов. Уже в 2019 году, если ничего не поменяется, мы добудем 241 или может быть чуть более 241 миллиона тонн»

«Мы выходим на показатель порядка 900 миллиардов рублей капитальных вложений за весь (2018 — ред.) год… рост происходит прежде всего за счет увеличения инвестиций в добычу. И здесь мы с прицелом на следующий год видим рост около 20-25% с точки зрения капитальных вложений за счет запуска новых добычных проектов»

Да что тут такое происходит?

Выручка от реализации и

«Совет желает уведомить акционеров компании и потенциальных инвесторов в ценные бумаги компании о том, что на момент этого объявления ни компания, ни какое-либо из ее подразделений не проводили никаких переговоров и не заключали никаких соглашений с „Роснефтью“ относительно закупок у нее нефти, о чем сообщалось в прессе»

Газета «Ведомости» со ссылкой на источники, близкие к разным сторонам переговоров, сообщила 30 октября, что «Роснефть» может начать поставлять нефть CITIC Resources, которой достанется контракт на покупку до 100 миллионов тонн нефти, заключенный с обанкротившейся частной компанией CEFC.

Согласно контракту, заключенному в сентябре прошлого года между «Роснефтью» и CEFC China, российская компания обязалась поставлять по 10 миллионов тонн в год на протяжении пяти лет. Предусматривался также механизм автоматического продления еще на пять лет без снижения объемов поставок, если у сторон не будет взаимных претензий.

https://emitent.1prime.ru/News/NewsView.aspx?GUID={B2B50092-75C4-4150-BC6C-89F6646A67B2}

«Роснефть» на следующей неделе должна опубликовать финансовые результаты за 3 квартал 2018 года. Принимая во внимание финансовые результаты BP за 3 квартал, опубликованные вчера, мы ожидаем, что «Роснефть» продемонстрирует снижение чистой прибыли кв/кв до 148 млрд руб (-35% кв/кв, +215% г/г) — почти в два раза ниже по сравнению с показателем, раскрытым в отчетности BP ($835 млн или 277 млрд руб, по среднему курсу рубля, по нашим оценкам), в основном из-за различий в признании обесценения гудвила в сегменте переработки по стандартам МСФО.

Мы ожидаем, что выручка достигнет 2 230 млрд руб. (+8% кв/кв, +49% г/г) на фоне роста добычи после смягчения ограничений ОПЕК+ в июне 2018, а также благоприятной макроэкономической конъюнктуры. Это, наряду с ростом доли добычи на месторождениях с льготным налоговым режимом, должно найти отражение в EBITDA, которая должна укрепиться до 635 млрд руб. (+12% кв/кв, +71% г/г). FCF также должен оказаться высоким — на уровне 492 млрд руб. благодаря высвобождению оборотного капитала, в соответствии со стратегическими планами «Роснефти». Последнее должно поддержать сокращение долговой нагрузки в 3К18, которое является одним из наиболее важным катализатором для инвестиционного профиля «Роснефти», и поэтому мы ожидаем ПОЗИТИВНОЙ реакции рынка на результаты — подтверждаем рекомендацию ПОКУПАТЬ.

На телеконференции мы сфокусируемся на новой информации в отношении проектов с зарубежными партнерами, планах по добыче на 2018-19 (особенно на балансе между зрелыми месторождениями и новыми гринфилдами в Восточной Сибири), точке зрения компании относительно заградительных экспортных пошлин, недавно предложенных правительством, а также сроках выкупа акций и дальнейших планах по снижению долговой нагрузки.

Во вторник, 6 ноября, «Роснефть» представит финансовую отчетность по МСФО за 3 квартал 2018 года. Согласно нашим прогнозам, выручка «Роснефти» вырастет на 8% к/к до 2 221 млрд руб., EBITDA (c эффектом от зачета предоплат) снизится на 2% к/к до 551 млрд руб., чистая прибыль увеличится на 4% до 237 млрд руб.

Согласно нашим прогнозам, положительное влияние на выручку компании оказали рост средней цены Urals на 2% к/к до 74,2 долл./баррель, рост добычи нефти после ослабления ограничений ОПЕК+ и снижение среднего курса рубля на 6%. Мы прогнозируем, что на уровне EBITDA эти позитивные эффекты будут нивелированы ростом экспортной пошлины на нефть на 12% к/к и отставанием цен на внутреннем рынке нефтепродуктов от экспортных цен, что ослабило сегмент нефтепереработки.

Положительное влияние на чистую прибыль окажет эффект от курсовых разниц из-за снижения курса рубля к доллару с 62,8 руб./$ на начало периода до 65,6 на конец сентября. Мы также отмечаем, что «Роснефть», вероятно, отразит разовые списания в сегменте нефтепереработки, что повлияет на чистую прибыль, которая используется компанией в качестве базы для расчета дивидендов. Из-за этого, в случае больших списаний, акции компании могут просесть, поэтому мы рекомендуем воздержаться от покупки акций «Роснефти» перед выходом отчетности из-за высокой неопределенности в отношении ее главного показателя.

«Роснефть» приступила к геологической разведке на шельфе Кубы, следует из материалов пресс-службы Кремля ко встрече российского президента Владимира Путина и председателя Госсовета Кубы Мигеля Диас-Канеля Бермудеса.

Роснефть также занимается модернизацией нефтеперерабатывающего завода «Сьенфуэгос», а также совместно с кубинской «Купет» увеличивает добычу нефти на Варадеро-Центральном блоке.

https://rns.online/energy/Rosneft-nachala-geologorazvedku-na-shelfe-Kubi-2018-11-02/

«К тому, что мы обозначили в своем пресс-релизе по текущей ситуации, мы добавляем, что „Роснефть“ готова на радикальный революционный шаг: наше предложение обязать компании поставлять на переработку на российских НПЗ 17,5% всего добытого сырья, мы хотим дополнить обязательством реализовывать на бирже все полученные из этого объема нефтепродукты. Но только если биржа готова квалифицировать своих участников, чтобы это были реальные розничные сети, а не оптовики, трейдеры, перекупщики, посредники. Мы бы не хотели, чтобы эти объемы забрали посредники и нажились на них»

«Док ушёл на дно. Это не наш док, это док 82-го завода, который принадлежит „Роснефти“

»Нам придётся это сделать. Потому что Минобороны не принимает затраты на страхование, соответственно, ремонт корабля застрахован не был. Нам придется на те работы, которые нам нужны, соответственно, выставлять соответствующие иски по вине тех, кто не смог закончить доковую операцию"

«Там есть повреждения, которых там не должно было быть на этой стадии ремонта, бюджет у нас все равно там достаточно тесный, и если нам потребуется выходить с каким-то иском для покрытия части или всех затрат, мы будем это делать. На ту сумму, которая касается тех повреждений, которые были нанесены в результате падения этого крана и нештатного схода с дока»

Коллеги, хотел бы разобраться до конца.

Вижу плюс на ответе Феликса, понимаю как: «налог должен быть 13%».

Вижу три плюса на ответе Ивана, понимаю как: "% налога может быть иным".

Но так и не понял, как у вас по факту? Напишите, если не трудно, например «у меня взяли ___%»

ОАО «Роснефть» (ИНН 7706107510) — крупнейшая нефтяная компания в РФ и крупнейший налогоплательщик страны. Доказанные запасы углеводородов Роснефти по классификации SEC превышают 33 млрд баррелей.

Уставный капитал компании равен 105.981 млн руб. На эту сумму эмитировано 10598177810 обыкновенных акций номиналом 0.01 руб. Крупнейшим акционером компании является государственный Роснефтегаз.

2020 оценка:

нефть +$10 добавляет к EBITDA 6 мес + 70 млрд руб.

USDRUB +$10 добавляет к EBITDA 6 мес + 80 млрд руб.