АТОН DAILY

▲ QIA И GLENCORE СТАНУТ ПРЯМЫМИ АКЦИОНЕРАМИ РОСНЕФТИ (ROSN LI; ПОКУПАТЬ, ЦЕЛЬ – $6.8)

Различные источники в СМИ сообщают, что QHG Oil (консорциум Qatar Investment Authority (QIA) и Glencore, 50/50) отменил сделку с китайской CEFC, согласно которой последняя должна была купить 14.16% акций Роснефти. Кроме того, Glencore и QIA решили аннулировать консорциум и стать прямыми акционерами Роснефти. Консорциуму QHG Oil принадлежало 19.5% акций Роснефти после сделки по приватизации, заключенной в декабре 2016 года. QIA купит 14.16% у консорциума, и у Glencore в итоге останется 0.57% акций Роснефти, а QIA аккумулирует 18.93%. CEFC договаривалась о покупке 14.16% акций Роснефти у консорциума за $9.1 млрд. Сообщается, что Glencore продает свою долю в консорциуме QHG QIA за 3.7 млрд евро.

Наше мнение. Мы сомневаемся, что кто-то таил надежду, что CEFC в конечном итоге закроет сделку, учитывая текущие финансовые трудности, которые в настоящий момент переживает китайская компания. Мы приветствуем тот факт, что консорциум QHG Oil, наконец, перестает существовать, и QIA и Glencore становятся прямыми акционерами Роснефти, что добавляет большей ясности в эту историю. QIA является одним из 10 крупнейших суверенных инвестиционных фондов в мире, и его участие в Роснефти в качестве второго по величине стратегического акционера после BP (владеет 19.75% акций) представляется ПОЗИТИВНЫМ, поскольку оно обеспечивает больше гарантий для повышения качества корпоративного управления и защиты миноритарных акционеров Роснефти. Кроме того, QIA может стать стратегическим партнером Роснефти в различных проектах, включая российские и международные (с акцентом на Ближний Восток), принеся свой международный опыт работы в нефтегазовой сфере и финансовую поддержку. Увеличение доли QIA в Роснефти может быть воспринято как убедительное признание высокой привлекательности инвестиционного кейса Роснефти, особенно после того, как Роснефть на прошлой неделе объявила о новых мерах, направленных на повышение рыночной капитализации. Мы считаем новость ПОЗИТИВНОЙ для акций Роснефти и сохраняем нашу рекомендацию ПОКУПАТЬ, считая, что у компании больше всего возможностей извлечь выгоду из высоких цен нефть.

МЕТАЛЛЫ И ДОБЫЧА

● АЛРОСА (ALRS RX; ПОКУПАТЬ, ЦЕЛЬ – 105 РУБ.): НАБЛЮДАТЕЛЬНЫЙ СОВЕТ РЕКОМЕНДОВАЛ 5.24 РУБ. НА АКЦИЮ ЗА 2017, РАССМАТРИВАЕТ ИЗМЕНЕНИЯ В ДИВИДЕНДНОЙ ПОЛИТИКЕ

Наблюдательный совет АЛРОСА раскрыл результаты встречи на прошлой неделе: компания рекомендовала дивиденды в размере 5.24 руб. на акцию за 2017 год (доходность 5.9%), дата закрытия реестра намечена на 14 июля. Кроме того, было объявлено, что дивидендная политика может быть скорректирована, и могут быть введены промежуточные дивиденды.

Наше мнение. В целом, мы считаем новость НЕЙТРАЛЬНОЙ для акций. Рекомендованные дивиденды немного отстали от наших прогнозов и консенсус-прогноза Bloomberg (5.70 руб. на акцию, доходность 6.5%), но все же они в рамках предыдущих выплат АЛРОСА, т.к. соответствуют 50% чистой прибыли компании по МСФО — выше минимума 35%, предусмотренного дивидендной политикой. Предполагаемые изменения в дивидендной политике могут способствовать раскрытию дивидендного потенциала компании, учитывая, что, по нашим оценкам, АЛРОСА будет в плюсе по чистой денежной позиции по итогам 2018 года, а появление промежуточных выплат может сделать акции более привлекательными для инвесторов, делая дивиденды более плановыми и предсказуемыми. Тем не менее на данный момент известно мало деталей о предполагаемых изменениях, и они не обязательно будут одобрены: АЛРОСА ранее рассматривала привязку дивидендов к FCF, но предложение было отклонено, хотя эта его реализация поспособствовала бы существенному росту дивидендов, исключив неденежные статьи из базы расчета дивидендов. Окончательное решение по новой дивидендной политике должно быть принято 29 июня.

| Число акций ао | 10 598 млн |

| Номинал ао | 0.01 руб |

| Тикер ао |

|

| Капит-я | 4 183,6 млрд |

| Выручка | 8 773,0 млрд |

| EBITDA | 2 349,0 млрд |

| Прибыль | 435,0 млрд |

| Дивиденд ао | 26,24 |

| P/E | 9,6 |

| P/S | 0,5 |

| P/BV | 0,5 |

| EV/EBITDA | 1,8 |

| Див.доход ао | 6,6% |

| Роснефть Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Роснефть акции

394.75₽ +0.79%

-

Роснефть: Buyback не спасёт компанию от долгов

Роснефть: Buyback не спасёт компанию от долгов

Аналитики КИТ Финанс Брокер рекомендуют открывать короткую позицию по акциям Роснефти с целевым ориентиром 300 руб. за акцию:

Обратный выкуп акций будет совершаться скорее всего на коррекциях рынка и не поддержит дальнейший рост котировок, а дивидендная доходность по-прежнему остаётся ниже банковского депозита. Маржинальность компании с 2007 г. упала в несколько раз. При такой маржинальности, компания неспособна увеличивать дивиденды и совершать обратный выкуп без увеличения долговой нагрузки. Учитывая технический сигнал с вышеперечисленными фундаментальными факторами, мы рекомендуем открывать короткую позицию по акциям Роснефти с целевым ориентиром 300 руб. за акцию.

Акции Роснефти с 25 апреля выросли на 15%. Первым катализатором роста стало увеличение дивидендов. Совет директоров Роснефти рекомендовал выплатить дивиденды за 2017 г. в размере 6,6 руб. на акцию, что соответствует 50% чистой прибыли по стандартам МСФО. По нашим расчётам, текущая дивидендная доходность составит 1,7%. Напомним, в сентябре 2017 г. акционеры Роснефти утвердили промежуточные дивиденды по результатам I полугодия 2017 г. в размере 3,8 руб. Таким образом, суммарные дивиденды за 2017 г. составят 10,4 руб. на акцию.

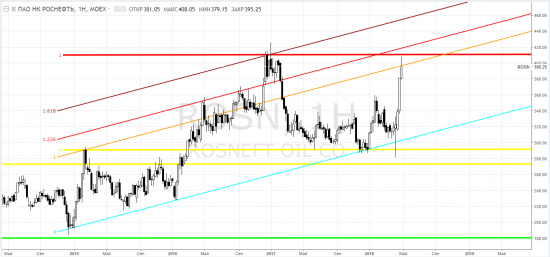

В качестве второго катализатора выступает обратный выкуп акций. 2 мая стало известно, что руководство Роснефти планирует обратный выкуп акций на $2 млрд в 2018-2020 гг. Данная программа будет реализовываться в среднесрочной перспективе и финансироваться за счет органического свободного денежного потока и продажи непрофильных активов. Реализация программы обратного выкупа на открытом рынке начнется во II кв. 2018 г. В связи с этим акции Роснефти раллировали до 400 руб., но не смогли преодолеть уровень сопротивления.

Несмотря на все катализаторы роста, акции стоят необоснованно дорого. Обратный выкуп будет совершаться скорее всего на коррекциях рынка и не поддержит дальнейший рост котировок, а дивидендная доходность по-прежнему остаётся ниже банковского депозита.

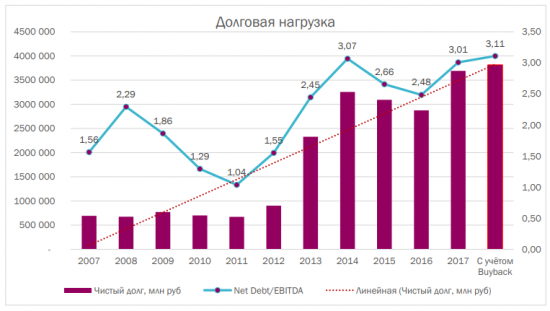

Чистый долг Роснефти стремительно растёт и достиг в 2017 г. 3,7 трлн руб., соотношение чистый долг/EBITDA 3,01х. На конец прошлого года на счетах нефтяной компании было 322 млрд. денежных средств, учитывая $2 млрд (126 млрд руб.) которые будут направлены на выкуп акций, чистый долг компании увеличится.

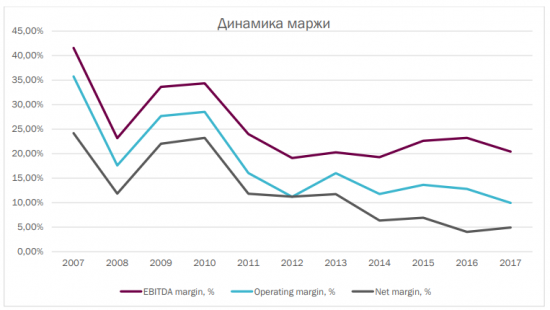

Маржинальность компании с 2007 г. упала в несколько раз. При такой маржинальности, компания неспособна увеличивать дивиденды и совершать обратный выкуп без увеличения долговой нагрузки.

Если рассматривать динамику оценочного мультипликатора P/E, то в данный момент компания оценивается дороже среднего показателя за последние 11 лет, при том, что долговая нагрузка компании растёт, а маржинальность бизнеса падает.

Роснефть по рыночным мультипликаторам оценивается дороже не только своих средних показателей, но и в целом по рынку. Контакты

Технический анализ:

Технически акции Роснефти отбились от круглого уровня сопротивления в отметке 400 руб. за акцию. Данный сигнал, мы рассматриваем для открытия короткой позиции с целью 300-337 руб.

Учитывая технический сигнал с вышеперечисленными фундаментальными факторами, мы рекомендуем открывать короткую позицию по акциям Роснефти с целевым ориентиром 300 руб. за акцию.

КИТ Финанс Брокер ВТБ готов профинансировать покупку катарским инвестфондом QIA 18,93% акций «Роснефти» у Glencore

ВТБ готов профинансировать покупку катарским инвестфондом QIA 18,93% акций «Роснефти» у Glencore

Покупку катарским фондом QIA почти всей доли Glencore в «Роснефти» с консолидацией около 19% ее акций, готов финансировать ВТБ. На днях Glencore объявил о разрыве сделке с CEFC, которая хотела купить 14,16% акций «Роснефти», также заняв значительную часть средств у ВТБ. Но у китайцев возникли проблемы — и с финансированием приобретения, и с властями КНР. В рамках сделки с QIA источники “Ъ” в отрасли сложностей не ожидают, но допускают, что объявленный недавно buy back акций «Роснефти» может быть призван поддержать котировки в интересах нового крупного акционера.

ВТБ готов кредитовать консолидацию катарским инвестфондом QIA 18,93% акций «Роснефти» у швейцарского трейдера Glencore, сообщил глава банка Андрей Костин: «Мы всегда готовы кредитовать, это же наша работа. Мы все можем».

Коммерсант В отмене сделки с CEFC есть ряд позитивных моментов для Роснефти

В отмене сделки с CEFC есть ряд позитивных моментов для Роснефти

Суверенный фонд Катара станет владельцем почти 19% Роснефти, сделка с китайской CEFC отменена

Сделка между CEFC China Energy Company Limited и консорциумом Glencore и суверенного фонда Катара, по итогам которой китайская компания должна была стать собственником 14,16% акций НК Роснефть, отменена, объявила Glencore. Как сообщила компания, в пятницу консорциум направил CEFC уведомление о расторжении сделки в соответствии с ее условиями. Одновременно участники консорциума, созданного в декабре 2016 г для приобретения 19,5% Роснефти, договорились о прекращении его существования. Пакет, который предназначался для продажи CEFC, получит QIA, которая в итоге станет владельцем 18,93% Роснефти.

Проблемы у компании CEFC одна из причин расторжения сделки. В тоже время в этом событии есть и ряд позитивных моментов. В частности, Роснефть, видимо предполагая такое развитие событий, провела ряд мер для улучшения своей инвестиционной привлекательности. Ключевые из них это программа выкупа акций на 2 млрд долл., а также дивидендная политика, предполагающая выплаты на уровне 50% от чистой прибыли.

Промсвязьбанк

Увеличение доли QIA в Роснефти может стать позитивом для акций

Увеличение доли QIA в Роснефти может стать позитивом для акций

QIA и Glencore станут прямыми акционерами Роснефти

Различные источники в СМИ сообщают, что QHG Oil (консорциум Qatar Investment Authority (QIA) и Glencore, 50/50) отменил сделку с китайской CEFC, согласно которой последняя должна была купить 14.16% акций Роснефти. Кроме того, Glencore и QIA решили аннулировать консорциум и стать прямыми акционерами Роснефти. Консорциуму QHG Oil принадлежало 19.5% акций Роснефти после сделки по приватизации, заключенной в декабре 2016 года. QIA купит 14.16% у консорциума, и у Glencore в итоге останется 0.57% акций Роснефти, а QIA аккумулирует 18.93%. CEFC договаривалась о покупке 14.16% акций Роснефти у консорциума за $9.1 млрд. Сообщается, что Glencore продает свою долю в консорциуме QHG QIA за 3.7 млрд евро.

Мы сомневаемся, что кто-то таил надежду, что CEFC в конечном итоге закроет сделку, учитывая текущие финансовые трудности, которые в настоящий момент переживает китайская компания. Мы приветствуем тот факт, что консорциум QHG Oil, наконец, перестает существовать, и QIA и Glencore становятся прямыми акционерами Роснефти, что добавляет большей ясности в эту историю. QIA является одним из 10 крупнейших суверенных инвестиционных фондов в мире, и его участие в Роснефти в качестве второго по величине стратегического акционера после BP (владеет 19.75% акций) представляется ПОЗИТИВНЫМ, поскольку оно обеспечивает больше гарантий для повышения качества корпоративного управления и защиты миноритарных акционеров Роснефти. Кроме того, QIA может стать стратегическим партнером Роснефти в различных проектах, включая российские и международные (с акцентом на Ближний Восток), принеся свой международный опыт работы в нефтегазовой сфере и финансовую поддержку. Увеличение доли QIA в Роснефти может быть воспринято как убедительное признание высокой привлекательности инвестиционного кейса Роснефти, особенно после того, как Роснефть на прошлой неделе объявила о новых мерах, направленных на повышение рыночной капитализации. Мы считаем новость ПОЗИТИВНОЙ для акций Роснефти и сохраняем нашу рекомендацию ПОКУПАТЬ, считая, что у компании больше всего возможностей извлечь выгоду из высоких цен на нефть.

АТОН Спасательный Катар. Доха согласилась заменить «Роснефти» Китай

Спасательный Катар. Доха согласилась заменить «Роснефти» Китай

Катарский инвестфонд QIA согласился спасти сделку по продаже 14,16% акций «Роснефти» после того, как конечный покупатель китайская CEFC оказалась недееспособной после ареста своего основателя Е Цзяньмина властями КНР. Теперь QIA станет прямым владельцем 19% акций российской госкомпании, почти полностью выкупив долю своего партнера — трейдера Glencore за €3,7 млрд. Это позволит Glencore погасить кредит, взятый в декабре 2016 года на покупку доли в «Роснефти». Сделку можно считать символом укрепления связей между РФ и Катаром, констатируют эксперты.

www.kommersant.ru/doc/3622050

Продажа китайской CEFC 14% акций «Роснефти» отменена. Катарский фонд QIA станет третьим по величине акционером «Роснефти» после государства и BP

Продажа китайской CEFC 14% акций «Роснефти» отменена. Катарский фонд QIA станет третьим по величине акционером «Роснефти» после государства и BP

«Окончательная структура акционеров «Роснефти» сформирована», – говорил 8 сентября главный исполнительный директор «Роснефти» Игорь Сечин телеканалу «Россия 24» после объявления консорциума швейцарского трейдера Glencore и Катарского инвестфонда QIA о намерении продать 14,16%-ный пакет российской госкомпании китайской CEFC. Спустя восемь месяцев, 4 мая, Glencore объявила о расторжении сделки. Причины трейдер не раскрыл. Одновременно партнеры решили расформировать консорциум QHG Oil, который был создан в декабре 2016 г. для покупки 19,5% акций «Роснефти». После этого QIA станет владельцем 18,93% акций «Роснефти». Больше доля только у государственного «Роснефтегаза» (50%) и BP (19,75%). У Glencore останется 0,57%.

www.vedomosti.ru/business/articles/2018/05/06/768713-prodazha-cefc?utm_campaign=newspaper_07_05_2018&utm_medium=email&utm_source=vedomosti

Старый кавказский тост про Роснефть

Старый кавказский тост про Роснефть

Если не вдаваясь в подробности читать новости, то можно подумать, что CEFC отказалась покупать пакет акций Роснефти у консорциума QIA и Glencore из-за ареста главы CEFC Е Цзяньминя и трудностями с привлечением средств для финансирования сделки, так-как СЕFC планировала это сделать на заёмные деньги.

Действительно, это так. Но как так получилось, что лучший друг В.В. Путина Си вдруг арестовал Е Цзянминя? Не по прямой ли наводке из Кремля?

А если так, то зачем? Не потому-ли, что по данным разведки нефть должна упасть или рубль укрепиться (или в Кремле прочитали твит Трампампа о его недовольстве ростом цены на нефть), и не хотят ссориться с Китаем «впарив» ему на хаях токсичные активы (акции Роснефти)? Себе ж дороже потом будет.

А банки-то почему упорно не хотели эту сделку финансировать? Да всё по той же причине. В банках же не дурачки работают. А хитрые евреи. А значит они понимают, чем это должно закончиться.

А с чего бы Glencore так приспичило слить пакет китайцам? Так там же ребята жучилы ещё те. Покруче банковских евреев. Да и свой профит уже сняли в виде долларового роста цены акций.

Ведь вложив в консорциум мизерные деньги по сравнению с Катаром, они имели равную долю. А значит получили на вложенный капитал гораздо большую доходность, чем QIA. Остальное было профинансировано банками INTESA и Газпромбанком.

Опять же, чувствуя, что дело пахнет керосином, и возможно по требованию Газпромбанка (не знаю), Glencore оставляет себе мизерную долю в полпроцента акций РН, а остальное приходится взять на себя QIA.

То есть Катар окажется в роли того осла, который заплатит за ягуар в гараже, соболя на плечах и тигра в постели. Ну если все нажили, то кто-то это всё равно должен оплатить.

А самое то интересное что? Да то, что китайцы внесли аванс за пакет в размере нескольких сот миллионов долларов. Вроде как — 400. И им их не вернут. А это значит, что китайцам ВЫГОДНЕЕ ЗАПЛАТИТЬ $400.000.000, чем купить на текущих уровнях акции Роснефти. То есть они хоть и ослики, но поумнее катарцев. Тех вообще обуют по полной.

Так выпьем же за то, чтобы не быть такими осликами! Sell in may and go away.

www.rbc.ru/business/05/05/2018/5aec97e59a7947f6533d1ea1

Предполагаемая динамика акций Роснефти:

нормально засадили людей)щас по хаям пакет продадут и отпустят бумагу) вот и понятно теперь от куда ноги росли

нормально засадили людей)щас по хаям пакет продадут и отпустят бумагу) вот и понятно теперь от куда ноги росли Катар прикупил ещё немного Роснефти

Катар прикупил ещё немного Роснефти

сделка по продаже китайской CEFC пакета «Роснефти» в 14,16% акций расторгнута — вместо китайцев этот пакет купит катарский инвестфонд QIA, который первоначально вошел в капитал «Роснефти» в январе 2017 года. В результате QIA напрямую будет владеть 18,93% «Роснефти», тогда как его партнер по первоначальной приватизационной сделке Glencore оставит себе только 0,57%. В результате сделки Glencore выручит €3,7 млрд — это примерно на 4% ниже текущей рыночной цены пакета.

Теперь, как следует из сообщения Glencore, пакет в 14,16% будет продан дочерней структуре катарского фонда QIA. Сейчас QIA напрямую владеет 4,77% «Роснефти», а пакет 14,16% принадлежит совместной компании QIA и Glencore, зарегистрированной в Сингапуре. В результате доля QIA вырастет до 18,93%, а у Glencore останется пакет в 0,57%

Glencore оценивает поступления от продажи своей половины от пакета 14,16% в €3,7 млрд — это по текущему курсу составляет 277,5 млрд руб., что примерно на 4,4% ниже рыночной цены пакета на Московской бирже (290,1 млрд руб.). При этом сама сделка прошла по более высокой цене, чем в январе 2017 года,— тогда за весь пакет в 19,5% акций «Роснефти» инвесторы заплатили 692 млрд руб. (то есть 502 млрд руб. за 14,16%), тогда как сейчас — 555 млрд руб. (на 10,4% больше).

www.kommersant.ru/doc/3622041 Glencore и QIA расторгли соглашение о продаже 14,16% акций «Роснефти» китайской CEFC

Glencore и QIA расторгли соглашение о продаже 14,16% акций «Роснефти» китайской CEFC

Glencore и Катарский суверенный фонд (QIA) расторгли соглашение с китайской энергетической компанией CEFC о продаже ей 14,16% акций "Роснефти".

Об этом говорится в сообщении Glencore, опубликованном на Лондонской фондовой бирже.

«Консорциум сегодня направил уведомление CEFC о расторжении данного соглашения в соответствии с его условиями. Таким образом, предложение о продаже более недействительно»

ТАСС

В «Роснефти» заявили, что компания поддерживает решение своих акционеров.

«Компания не имеет отношения к изменению холдинговой структуры консорциума Glencore-QIA, но, в то же время, «Роснефть» поддерживает решение своих акционеров о переходе на прямое владение акциями, динамика стоимости которых (с 15%-м ростом в долларовом выражении) показала эффективность вложений инвесторов в рамках недавней приватизационной сделки», — сообщили РБК в компании. Несмотря на то, что китайская CEFC не получит акции «Роснефти», китайское направление «есть и будет стратегическим для развития бизнеса», подчеркнули в компании.

Подробнее на РБК:

www.rbc.ru/business/04/05/2018/5aec80ba9a7947eef73e6574

Также Glencore и QIA приняли решение о выходе из консорциума, который был создан в декабре 2016 г. специально под приобретение 19,5% акций «Роснефти». С роспуском консорциума Glencore и QIA перейдут в прямое владение своими долями акций российской компании — 0,57% останется у Glencore и 18,93% — у QIA. Эти доли соизмеримы с первоначальными инвестициями компаний в акционерный капитал. (Ведомости)

www.vedomosti.ru/business/articles/2018/05/04/768650-aktsioneri-rosnefti-otkazalis-ot-sdelki Reuters узнал о планах ExxonMobil расширить проект по СПГ с «Роснефтью»

Reuters узнал о планах ExxonMobil расширить проект по СПГ с «Роснефтью»

ExxonMobil намерена расширить совместный проект с «Роснефтью» по производству сжиженного газа на Дальнем Востоке, сообщает Reuters со ссылкой на осведомленные источники. Это решение принято, несмотря на то что из-за санкций компании пришлось отказаться от некоторых проектов с российским партнером. Окончательное решение об объеме инвестиций должно быть принято в 2019 году, утверждают источники.

Подробнее на РБК:

www.rbc.ru/business/03/05/2018/5aeb52ac9a79479ea3118556

Вчера писал, что очень возможен поход к 380-385 — немного не дошли. Но есть много факторов, при наступлении которых падение может продолжиться. Один из самых значимых будет то, что крупные игроки не захотят ждать дивы по РН и выйдут в другие интересные бумаги с их точки зрения. На биржу много денег сейчас не приходит. Крупные игроки просто перекладываются из одной бумаги в другую. Идея фикс по РН достигнута с ее ростом на треть %%. Так что вполне ожидаема, с моей точки зрения, поддержание цен на интересном уровне с идеей выхода из позиций РН. Вполне возможен сценарий падения до 350-360, которые с точки зрения вероятности можно расценивать примерно как 50 на 50. Также возможно, что текущие крупные лонгисты спровоцируют других крупных игроков для входа в лонг с тем, чтобы самим зафиксировать профит. После чего новые поймут такое и сами будут выходить, снижая цену своими продажами, так как фундаментально нет причин роста РН на закрепление цен на акции РН выше исторических максимумов. Спекулянты разводят лосей на такой волотильности

Вчера писал, что очень возможен поход к 380-385 — немного не дошли. Но есть много факторов, при наступлении которых падение может продолжиться. Один из самых значимых будет то, что крупные игроки не захотят ждать дивы по РН и выйдут в другие интересные бумаги с их точки зрения. На биржу много денег сейчас не приходит. Крупные игроки просто перекладываются из одной бумаги в другую. Идея фикс по РН достигнута с ее ростом на треть %%. Так что вполне ожидаема, с моей точки зрения, поддержание цен на интересном уровне с идеей выхода из позиций РН. Вполне возможен сценарий падения до 350-360, которые с точки зрения вероятности можно расценивать примерно как 50 на 50. Также возможно, что текущие крупные лонгисты спровоцируют других крупных игроков для входа в лонг с тем, чтобы самим зафиксировать профит. После чего новые поймут такое и сами будут выходить, снижая цену своими продажами, так как фундаментально нет причин роста РН на закрепление цен на акции РН выше исторических максимумов. Спекулянты разводят лосей на такой волотильности

инсайд есть во всех бумагах, куда не плюнь. но рост РН очень понятно, Татька выросла уже в два раза с прошлого года, Лук на исторических максимумах рвется вверх, а почему РН не может вырасти хотя бы до цен начала прошлого года? да, все верно. если бы медленно без инсайда росли бы, то все заработали бы, а кто тогда потеряет?!..

инсайд есть во всех бумагах, куда не плюнь. но рост РН очень понятно, Татька выросла уже в два раза с прошлого года, Лук на исторических максимумах рвется вверх, а почему РН не может вырасти хотя бы до цен начала прошлого года? да, все верно. если бы медленно без инсайда росли бы, то все заработали бы, а кто тогда потеряет?!.. Инсайд в Роснефти?

Инсайд в Роснефти?

Итак, смотрим график Роснефти. Начиная с 10 апреля акции выросли на 35%, что для такой тяжелой компании как Роснефть выглядит просто феноменальным забегом:

Справедливости ради надо отметить, что росли и другие нефтянфые компании.

Соотношение Роснефти к Лукойлу в апреле выросло на 22%

Соотношение Роснефти к Татнефти +24%

Теперь смотрим хронологию новостей новости по Роснефти:

smart-lab.ru/forum/attached/1890/

Новости, к-е можно было с натяжкой назвать хорошими вышли 25 апреля, и по-настоящему хорошие новости вышли 1 мая.

Как это выглядит на графике?

Почему инсайд это воровство? Есть как минимум 3 причины.

1. Акционер Роснефти, который увидел рост акций без каких-либо серьезных оснований, решает продать акции, не зная, что впереди выйдут положительные новости. Он принимает решение на основании роста акций, который выглядит безосновательным, и упускает прибыль.

2. Частные инвесторы, которые видят безосновательный рост акций Роснефти, начинают их шортить. Если бы они знали о позитивных новостях, то рост кому-то из них не показался бы «безосновательным» и вероятно это удержало бы их от шорта.

3. Инвестор, который наивно полагает, что новости еще не в цене, может купить Роснефть 1 мая по максимумам у инсайдеров, которые купили акции уже давно.

Первый участник недозарабатывает из-за инсайдеров

второй и третий теряют реальные деньги.

Полагаю, что если бы даже регулятор сделал расследование по этому случаю, то по итогу никаких инсайдеров обнаружено не будет.

Графики построены в Tradingview.

"Быки" могут подтолкнуть котировки "Роснефти" выше

"Быки" могут подтолкнуть котировки "Роснефти" выше

Во второй половине четверга российские фондовые индексы показывали разнонаправленную динамику, не определившись с направлением движения на фоне укрепления рубля. Рубль к середине дня укреплялся против доллара и евро. Доллар опустился ниже отметки 64 руб., а евро упал ниже 76 руб.

Эмитенты

В лидерах роста к середине дня пребывали акции «КАМАЗа» (+2,92%) и бумаги «Полюса» (+2,05%). В лидерах падения были котировки «Роснефти» (-2,37%), а также акции «Интер РАО» (-2,19%).

Акции «Роснефти» в четверг корректируются после уверенного роста предыдущих сессий. Котировки отступили от психологически важной отметки 400 руб. Индекс RSI дневного графика готов выйти из зоны перекупленности, указывая на наличие потенциала снижения бумаг. Отсутствие веских поводов для дальнейшей фиксации прибыли, однако, может позволить «быкам» в дальнейшем подтолкнуть котировки выше. Играть на дальнейшее снижение стоит при неспособности акций по итогам дня, и в особенности недели, вернуть уровень 400 руб.

Кожухова Елена

ИК Велес Капитал"

В акциях Роснефти наметился коррекционный спад

В акциях Роснефти наметился коррекционный спад

На фоне незначительного внутридневного понижения индекса МосБиржи наиболее ликвидные акции торгуются с умеренным разнонаправленным отклонением в пределах 1-2% по отношению к уровням предыдущего закрытия.

Лидером внутридневного падения среди «голубых фишек» выступили акции «Роснефть» (ROSN RM, -2.51%). Сегодня в них наметился коррекционный спад в результате накопившейся за минувшие две недели среднесрочной перекупленности. Восходящее движение в этих бумагах закончилось после того, как они отыграли известия по поводу новых инициатив эмитента в рамках реализуемой стратегии «Роснефть-2022». Вчера было объявлено о том, что в 2018-2020 годах нефтяная компания может выкупить собственные акции на открытом рынке на сумму порядка $2 млрд.

Манжос Виталий

ИК «Норд-Капитал» Планы Роснефти относительно обратного выкупа акций рынок воспримет позитивно

Планы Роснефти относительно обратного выкупа акций рынок воспримет позитивно

Совет директоров «Роснефти» утвердил дополнительные инициативы к Стратегии «Роснефть-2022» с учетом положений послания президента России Владимира Путина Федеральному собранию.

Хотя само по себе снижение инвестиций по сравнению с первоначальным планом, на наш взгляд, не так важно, поскольку компания и прежде часто инвестировала меньше запланированного, однако планы относительно обратного выкупа акций и сокращения доли в непрофильных активах (пока без подробностей) рынок, как мы полагаем, воспримет позитивно.

ВТБ Капитал

По нашему мнению, растущий уровень долга, который на конец 4к17 составлял 100 млрд долл. (включая предоплату Китаю) и высокие капрасходы, которые ассоциируются с высокими рисками, представляют собой основные негативные моменты с точки зрения инвестиционной привлекательности компании. В связи с этим мы позитивно оцениваем фокус «Роснефти» на повышении инвестиционной привлекательности компании.

Кроме того, как мы отмечали в нашем материале Russian Oil and Gas – High oil, weak RUB — effect on dividends, «Роснефть» является основным бенефициаром сложившейся макроэкономической обстановки и налоговых льгот (в том числе для ТРИЗ).

Вопрос конечно: почему вдруг Сечин задумался о повышении капитализации компании?

Тимофей Мартынов, Года 4 назад была инфа о том, что менеджмент владеет ок. 50% фрифлоута. Да и сам И. Сечин, вроде, на кредит акции покупал. Вполне логичное решение.

Олигархорежим и фондовый рынок несовместимы

Олигархорежим и фондовый рынок несовместимы

С каждым годом количество акций на российском рынке всё уменьшается и уменьшается. Доля миноритариев в Россетях и ФСК ЕЭС катастрофически уменьшается с каждым годом. Ещё недавно олигарх Вексельберг вывел с обращения на ММВБ акции гигантов российской энергетики — Т плюс и ЭнергосбытПлюс. В других случаях олигархорежим платит огромные деньги за не так давно проданные олигархам за копейки активы (пример ТНК-BP), при этом граждане лишаются акций или через выкуп или через подозрительные банкротства (пример Ижмаш и тысячи других предприятий). А сейчас и Роснефть постепенно избавляется от миноритарных акционеров, объявив выкуп акций. И примеров таких очень много. Рынок акций в России сужается не просто так. Это закономерно. Потому что олигарховский режим и свободный рынок — это понятия несовместимые. Монополистам нет разницы сколько стоят акции. И олигархам совершенно не нужны миноритарные акционеры, постоянно раздражающие их весьма неудобными вопросами. Поэтому скоро мы в России будем только вспоминать об этих днях, когда играли на рынке российских акций. И от приватизации с раздачей населению акций предприятий останутся одни только воспоминания. Российский фондовый рынок — это постепенно утихающее эхо чубайсовско-ельцинской приватизации.

Роснефть - факторы роста и падения акций

- Роснефть обладает самым большим производственным потенциалом роста среди всех российских НК (26.01.2018)

- Роснефть платит дивиденды 50% МСФО (07.02.2019)

- к 2024 «Восток Ойл» будет давать дополнительно 30 млн.т. нефти и до 100 млн т к 2030 году (30.08.2021)

- Восток Ойл позволит Роснефти нарастить выручку и прибыль с 2024 года - когда первая нефть пойдет через собственную инфраструктуру (в данном проекте существенные льготы и сниженные налоги) (17.10.2023)

- Возможны новые крупные расточительные приобретения. (29.06.2017)

- Риск ввода дополнительных налогов и ввода искуственного ограничения прибыли через НДПИ (17.10.2023)

⚠️ Если вы считаете, что какой-то фактор роста/падения больше не является актуальным, выделите его и нажмите CTRL+ENTER на клавиатуре, чтобы сообщить нам.

Роснефть - описание компании

РоснефтьОАО «Роснефть» (ИНН 7706107510) — крупнейшая нефтяная компания в РФ и крупнейший налогоплательщик страны. Доказанные запасы углеводородов Роснефти по классификации SEC превышают 33 млрд баррелей.

Уставный капитал компании равен 105.981 млн руб. На эту сумму эмитировано 10598177810 обыкновенных акций номиналом 0.01 руб. Крупнейшим акционером компании является государственный Роснефтегаз.

2020 оценка:

нефть +$10 добавляет к EBITDA 6 мес + 70 млрд руб.

USDRUB +$10 добавляет к EBITDA 6 мес + 80 млрд руб.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций