Денежные потоки в отчете Роснефти

Обычно у компании на стадии зрелости операционного денежного потока хватает и на финансирование инвест.деятельности и на возврат средств владельцем капитала (как собственного, так и заемного).

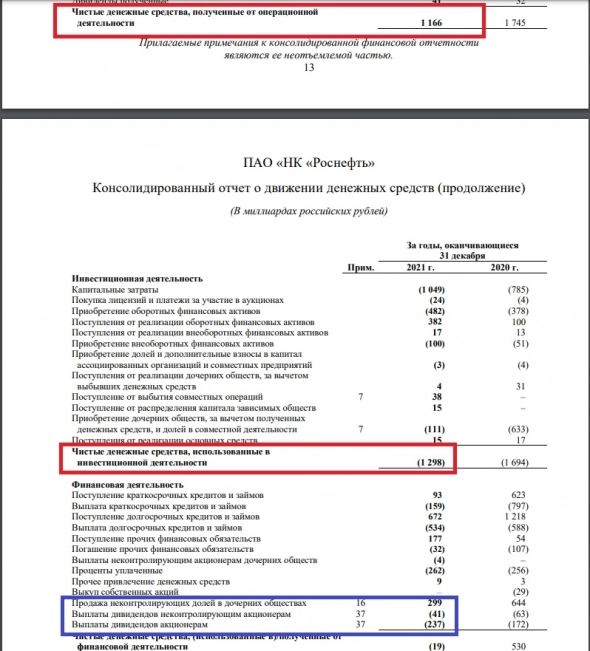

У Роснефти, по причинам набранных предоплат в худые для нефти годы от китайцев, слабый операционный денежный поток (фактический, а не скорректированный).

По факту опер.потока не хватает даже на инвест.деятельность (красным).

Распродажа активов (синим) — не от хорошей жизни.

Ведь нужно еще и дивы надо платить своим акционерам и акционерам дочек.

Необходимость предоплат еще пару лет минимум будет влиять на денежные потоки. А дальше долгий и упорный делеверидж.

Пока для себя не уверен о включении Роснефти в свой список наблюдения.

Тем более, что есть Газпром нефть с более сильным балансом и не менее амбициозным портфелем проектов.

Авто-репост. Читать в блоге >>>

C-Gull, если можно, поясните в двух словах:

по причинам набранных предоплат в худые для нефти годы от китайцев… Необходимость предоплат еще пару лет.../— Откуда данные по предоплате? Какие условия? Есть ссылки?

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций