| Число акций ао | 666 млн |

| Номинал ао | 0.004 руб |

| Тикер ао |

|

| Капит-я | 110,5 млрд |

| Выручка | 130,6 млрд |

| EBITDA | -4,1 млрд |

| Прибыль | -20,1 млрд |

| Дивиденд ао | – |

| P/E | -5,5 |

| P/S | 0,8 |

| P/BV | 0,6 |

| EV/EBITDA | -24,5 |

| Див.доход ао | 0,0% |

| Распадская Календарь Акционеров | |

| 02/03 Отчет по МСФО за 2025 год | |

| Прошедшие события Добавить событие | |

Распадская акции

-

Однако цены на коксующийся уголь также находятся в нисходящем тренде. И пока перспективы не радуют. Фьючерс на январь в минусе…

chaps0909, прибыль на одну акцию 35% годовых, запас кеша более 12 миллиардов. А еще в конце года им вернут займы с хорошим процентом. Я противник «усреднений», но решил прикупить еще акций несмотря на неблагоприятную коньюктуру. Когда коньюктура будет благоприятной, то и цены будут другие, не по 114, а по 170 — в 1,5 раза выше.

Кризис давит и на Евраз (причем даже сильнее, чем на других металлургов), а у Евраза в отличие от Распадской немалый долг. Если Евразу будут нужны деньги, они могут взять их в виде дивидентов. А это, как я уже писал на данный момент потенциально до 35% ГОДОВЫХ! Хорошие дивиденты часто платятся не тогда когда денег много, а тогда когда они нужны контролирующему акционеру. Можете считать это моей инвестидеей.

Риск в том, что деньги могут взять в виде займа/дебиторки. Но пока подобный сценарий не реализовывался, деньги если и брали, то ненадолго и под хороший процент.

Уголь поедет на Запад со скидкой

Если производители увеличат объемы поставок

18.10.2019

Железные дороги дали угольщикам долгожданную скидку на северо-западном экспортном направлении, которая нивелирует экспортную надбавку и призвана разгрузить восточный маршрут. Но пока скидка есть только теоретически — она реализуется, если отгрузки в направлении Северо-Запада за четвертый квартал составят не менее 15,9 млн тонн. Собеседники “Ъ” среди угольщиков сомневаются в достижимости этих объемов. Проблему вывоза угля, уточняют они, это тоже не решит, так как европейское экспортное направление убыточно, а вывезти объемы на прибыльный Восток ОАО РЖД не может.

ОАО РЖД согласилось предоставить угольщикам скидку на перевозки угля в направлении экспортных портов Северо-Запада. Как и та, что работает в направлении портов Азово-Черноморского бассейна (АЧБ), скидка нивелирует начисляемую с 2019 года экспортную надбавку в размере 8%. Скидка дается на четвертый квартал при условии, что грузоотправители гарантируют перевозку 15,9 млн тонн на этом направлении. В ОАО РЖД объяснили, что скидка нужна для разгрузки восточного направления и получения новых объемов перевозок.

Скидку в связи с ухудшением конъюнктуры европейских рынков угля поставщики просили с весны: губернатор Кузбасса Сергей Цивилев обещал взамен поставки на Запад во втором полугодии в объеме 51,4 млн тонн (см. “Ъ” от 1 июля). В сентябре ОАО РЖД предлагало скидку в обмен на 45 млн тонн отгрузки до конца года (см. “Ъ” от 11 сентября). Скидка на АЧБ, говорил в интервью “Ъ” глава ОАО РЖД Олег Белозеров, за два месяца дала прирост перевозок на 30%, поэтому продлена до конца года.

Однако если на АЧБ погрузка угля до введения скидки падала, то на Северо-Запад — и так росла: например за пять месяцев при плане в 1,9% она увеличилась на 4,4%, за девять месяцев — на 6,5%, до 41 млн тонн. Поэтому обоснованность скидки вызывала у ОАО РЖД сомнения. Другая проблема состояла в порядке предоставления коллективных гарантий объемов.

Сейчас ОАО РЖД вообще обходит проблему коллективной договоренности. Новая скидка, хотя и заработала задним числом (с 1 октября), пока представляет собой оферту. Как пояснили “Ъ” в ОАО РЖД, чтобы получить скидку, грузоотправитель должен дать гарантию объема поставки на порты Северо-Запада: если та не будет исполнена, тариф будет доначислен. То же произойдет, если совокупно угольщики не наберут нужный объем, даже при выполнении обязательств отдельными поставщиками.

Почему угольщики и чиновники готовятся к небывалому росту добычи угля

Глава экспертного совета Института исследования проблем железнодорожного транспорта Павел Иванкин говорит, что «указанные гарантированные объемы для угольщиков не представляют серьезных проблем и, по нашим оценкам, будут перевыполнены». Но угольщики с этим не согласны. Источник “Ъ” среди них поясняет, что это «формальная скидка»: никто не гарантировал заявленные объемы, и конструкция неработающая. Он считает, что 15,9 млн тонн компании не вывезут, а ОАО РЖД «запишет себе это в копилку введенных скидок».

По сути, ОАО РЖД не вывозит на Восток необходимые объемы, в связи с чем у угольных компаний в 2020 году будут миллиардные убытки, а Кузбасс недополучит налоговые поступления, утверждает источник “Ъ”.

Он подчеркивает: отмена экспортной надбавки в размере 8% на Северо-Западе — это $1 с тонны (65 руб.), а разница с перевозкой в восточном направлении — $10.

Другой собеседник “Ъ” среди грузоотправителей, наоборот, считает введение скидки правильным. Ранее были сделаны серьезные инвестиции, объем добычи растет, и скидка необходима: есть проблема невывезенного груза в Сибири и брошенных поездов на Востоке. Но западное направление убыточно примерно на $5 на тонну. Реализовать скидку может быть сложно, потому что потребуется очень большой прирост погрузки (более 20% к прошлому году), отмечает источник “Ъ”.

www.kommersant.ru/doc/4127784

Марэк,

цитата «отмена экспортной надбавки в размере 8% на Северо-Западе — это $1 с тонны (65 руб.)» — речь идёт об энергетическом угле, стоимость которого в разы меньше стоимости коксующего угля. «Распадской» скидка конечно не помещает, но вот проблемы производителей энергетического угля её почти не затрагивают. Уголь поедет на Запад со скидкой

Уголь поедет на Запад со скидкой

Если производители увеличат объемы поставок

18.10.2019

Железные дороги дали угольщикам долгожданную скидку на северо-западном экспортном направлении, которая нивелирует экспортную надбавку и призвана разгрузить восточный маршрут. Но пока скидка есть только теоретически — она реализуется, если отгрузки в направлении Северо-Запада за четвертый квартал составят не менее 15,9 млн тонн. Собеседники “Ъ” среди угольщиков сомневаются в достижимости этих объемов. Проблему вывоза угля, уточняют они, это тоже не решит, так как европейское экспортное направление убыточно, а вывезти объемы на прибыльный Восток ОАО РЖД не может.

ОАО РЖД согласилось предоставить угольщикам скидку на перевозки угля в направлении экспортных портов Северо-Запада. Как и та, что работает в направлении портов Азово-Черноморского бассейна (АЧБ), скидка нивелирует начисляемую с 2019 года экспортную надбавку в размере 8%. Скидка дается на четвертый квартал при условии, что грузоотправители гарантируют перевозку 15,9 млн тонн на этом направлении. В ОАО РЖД объяснили, что скидка нужна для разгрузки восточного направления и получения новых объемов перевозок.

Скидку в связи с ухудшением конъюнктуры европейских рынков угля поставщики просили с весны: губернатор Кузбасса Сергей Цивилев обещал взамен поставки на Запад во втором полугодии в объеме 51,4 млн тонн (см. “Ъ” от 1 июля). В сентябре ОАО РЖД предлагало скидку в обмен на 45 млн тонн отгрузки до конца года (см. “Ъ” от 11 сентября). Скидка на АЧБ, говорил в интервью “Ъ” глава ОАО РЖД Олег Белозеров, за два месяца дала прирост перевозок на 30%, поэтому продлена до конца года.

Однако если на АЧБ погрузка угля до введения скидки падала, то на Северо-Запад — и так росла: например за пять месяцев при плане в 1,9% она увеличилась на 4,4%, за девять месяцев — на 6,5%, до 41 млн тонн. Поэтому обоснованность скидки вызывала у ОАО РЖД сомнения. Другая проблема состояла в порядке предоставления коллективных гарантий объемов.

Сейчас ОАО РЖД вообще обходит проблему коллективной договоренности. Новая скидка, хотя и заработала задним числом (с 1 октября), пока представляет собой оферту. Как пояснили “Ъ” в ОАО РЖД, чтобы получить скидку, грузоотправитель должен дать гарантию объема поставки на порты Северо-Запада: если та не будет исполнена, тариф будет доначислен. То же произойдет, если совокупно угольщики не наберут нужный объем, даже при выполнении обязательств отдельными поставщиками.

Почему угольщики и чиновники готовятся к небывалому росту добычи угля

Глава экспертного совета Института исследования проблем железнодорожного транспорта Павел Иванкин говорит, что «указанные гарантированные объемы для угольщиков не представляют серьезных проблем и, по нашим оценкам, будут перевыполнены». Но угольщики с этим не согласны. Источник “Ъ” среди них поясняет, что это «формальная скидка»: никто не гарантировал заявленные объемы, и конструкция неработающая. Он считает, что 15,9 млн тонн компании не вывезут, а ОАО РЖД «запишет себе это в копилку введенных скидок».

По сути, ОАО РЖД не вывозит на Восток необходимые объемы, в связи с чем у угольных компаний в 2020 году будут миллиардные убытки, а Кузбасс недополучит налоговые поступления, утверждает источник “Ъ”.

Он подчеркивает: отмена экспортной надбавки в размере 8% на Северо-Западе — это $1 с тонны (65 руб.), а разница с перевозкой в восточном направлении — $10.

Другой собеседник “Ъ” среди грузоотправителей, наоборот, считает введение скидки правильным. Ранее были сделаны серьезные инвестиции, объем добычи растет, и скидка необходима: есть проблема невывезенного груза в Сибири и брошенных поездов на Востоке. Но западное направление убыточно примерно на $5 на тонну. Реализовать скидку может быть сложно, потому что потребуется очень большой прирост погрузки (более 20% к прошлому году), отмечает источник “Ъ”.

www.kommersant.ru/doc/4127784 ДТС №3: Как заработать на дивидендах Газпромнефти и Распадской

ДТС №3: Как заработать на дивидендах Газпромнефти и РаспадскойДТС №3: Как заработать на дивидендах Газпромнефти и Распадской

Введение16 октября акции Газпромнефти (SIBN) и Распадской (RASP) торговались последний день с дивидендами. Размер дивидендов составляет 18,14 рубля или 4,24% для Газпромнефти и 2,5 рубля или 2,11% для Распадской. 17 октября уже с утра мы увидим дивидендный гэп в акциях этих компаний.

Не так давно я описал три дивидендных стратегии, которыми пользуюсь уже не один год. Вот ссылки на подробное описание этих стратегий:

- Как заработать на дивидендах? ДТС №1

- Как заработать на дивидендах? ДТС №2

- Как заработать на дивидендах? ДТС №3

А вот здесь вы можете посмотреть, сколько можно было бы заработать на каждой из этих дивидендных стратегий в 2019 году:

Авто-репост. Читать в блоге >>>

ДТС№1: Как заработать на дивидендах Газпромнефти и Распадской

ДТС№1: Как заработать на дивидендах Газпромнефти и РаспадскойДТС№1: Как заработать на дивидендах Газпромнефти и Распадской

Введение16 октября акции Газпромнефти (SIBN) и Распадской (RASP) будут торговаться последний день с дивидендами. Размер дивидендов составляет 18,14 рубля или 4,27% для Газпромнефти и 2,5 рубля или 2,14% для Распадской.

Не так давно я описал три дивидендных стратегии, которыми пользуюсь уже не один год. Вот ссылки на подробное описание этих стратегий:

- Как заработать на дивидендах? ДТС №1

- Как заработать на дивидендах? ДТС №2

- Как заработать на дивидендах? ДТС №3

А вот здесь вы можете посмотреть, сколько можно было бы заработать на каждой из этих дивидендных стратегий в 2019 году:

Авто-репост. Читать в блоге >>>

Мировой спрос на кокс снижается, но китайский кокс по-прежнему дорогой

Мировой спрос на кокс снижается, но китайский кокс по-прежнему дорогой

12.10.2019

Как сообщает Platts со ссылкой на рыночные источники, замедление в мировой стальной отрасли и запуск новых коксовых печей в Юго-Восточной Азии и Индии вылилось в снижение объемов потребления кокса китайского происхождения.

Появление кокса из нетрадиционных источников, таких как Австралия и Япония, на мировом спотовом рынке указывает на снижение активности стальной отрасли. Обычно австралийский кокс в основном поставлялся постоянным покупателям в Европе, тогда как японский кокс обычно потребляется внутри страны.

Китай, традиционный экспортер кокса на спотовый рынок, резко снизил объемы экспорта кокса в последние 2-3 года, в основном вследствие сильного внутреннего спроса и неконкурентных цен на китайский материал на экспортном рынке кокса. Китайские внутренние цены на кокс выросли с 2016 г. до рекордных уровней, в том числе вследствие сильных позиций стальной отрасли КНР, а также укрупнения предприятий и закрытия мелких коксовых печей. Более того, китайским потребителям кокса иногда выгоднее ввозитьего из-за рубежа, несмотря на 13%-ю ввозную пошлину, хотя кокс некитайского происхождения не совсем устраивает ряд китайских потребителей из-за неподходящих спецификаций.

В январе-августе Китай экспортировал 4,77 млн т кокса, на 26,46% меньше, чем в аналогичном периоде годом ранее, согласно данным китайской таможенной статистики.

В то же самое время такие крупные потребители кокса, как Индия, Малайзия и Вьетнам, получают все большематериала по приемлемым ценам из других источников, таких как Колумбия, Япония и Индонезия, несмотря на импортные пошлины.

УгольИнвест полагает, что...

… и приводит свои доводы.

Евдокимов Сергей, тут всё непросто. Компания платит очень маленькие дивиденты при хорошей прибыли. При этом она могла бы платить отличные дивиденты (>10%) при прибыли в 3 раза меньше чем сейчас. У «мамки» — Евраза солидный долг, а чистая прибыль за 1-е полугодие невелика, но это не мешает им платить немалые промежуточные дивиденты.

www.evraz.com/ru/news-and-media/press-releases-and-news/evraz-opublikoval-finansovye-rezultaty-za-1-e-polugodie-2019-goda/

Любопытно, что внутригрупповые займы выданные Распадской краткосрочные и под неплохой процент.

Есть идея, что кэш в Распадской копят не просто так.

Тогда или по итогам года будут хорошие дивы, или обозначится какая-то крупная сделка.

На графике, как я понял, цена в юанях (1 CNY = 9,13 руб).

Из отчета за 6 мес.: «В первом полугодии 2019 года денежная себестоимость тонны концентрата снизилась на 18%

относительно первого полугодия 2018 года и составила 31 долл. США за тонну.

В первом полугодии 2019 года фактическая средневзвешенная цена реализации угольного концентрата, приведённая к базису FCA Междуреченск, на всех региональных рынках составила

100,8 долл. США, в том числе на внутреннем рынке – 130,4 долл. США, для рынка Европы – 73,7

долл. США, для стран АТР – 95,8 долл. США.»

www.raspadskaya.ru/press-center/press-releases/?id=471 08.10.2019

08.10.2019

ФТС России: импорт-экспорт важнейших товаров за январь-август 2019 года

По данным таможенной статистики в январе-августе 2019 года внешнеторговый оборот России[1] составил 432,9 млрд долл. США и по сравнению с январем-августом 2018 года снизился на 2,8%.

Сальдо торгового баланса сложилось положительное в размере 117,3 млрд долл. США, что на 11,7 млрд долл. США меньше, чем в январе-августе 2018 года.

Экспорт России[2] в январе-августе 2019 года составил 275,1 млрд долл. США и по сравнению с январем-августом 2018 года сократился на 4,2%. На долю стран дальнего зарубежья приходилось 87,5%, на страны СНГ – 12,5%.

Основой российского экспорта в январе-августе 2019 года традиционно являлись топливно-энергетические товары, удельный вес которых в товарной структуре экспорта составил 63,7% (в январе-августе 2018 года – 64,5%). В товарной структуре экспорта в страны дальнего зарубежья доля этих товаров составила 68,4% (в январе-августе 2018 года – 68,5%), в страны СНГ – 30,1% (36,5%). По сравнению с январем-августом 2018 года стоимостный объем топливно-энергетических товаров снизился на 5,5%, а физический – возрос на 2,4%. Среди товаров топливно-энергетического комплекса возросли физические объемы экспорта электроэнергии на 18,2%, угля каменного – на 5,8%, бензина автомобильного на 4,6%.

cargopost.com/news/fts-rossii-import-eksport-vazhneishih-tovarov-za-yanvar-avgust-2019-goda/ Мировой спрос на металлургический кокс снижается на фоне слабого спроса на сталь

Мировой спрос на металлургический кокс снижается на фоне слабого спроса на сталь

09.10.2019

Как сообщает агентство Platts, замедление роста мировой стальной отрасли и запуск мощностей по производству коксовых печей в Юго-Восточной Азии привели к сокращению мирового потребления металлургического кокса. Появление кокса на спотовом рынке, происходящем из нетрадиционных источников, таких как Австралия и Япония, подчеркивает спад в сталелитейной промышленности, куда традиционно поставлялся кокс. Австралийский кокс, в основном, поставлялся своим постоянным клиентам в Европе, в то время как японский кокс, в основном, потреблялся внутри страны.

Между тем, запуск большего количества доменных печей и коксовых печей в Юго-Восточной Азии и Индии привел к снижению спроса на кокс, особенно кокс китайского происхождения.

Китай, традиционный экспортер кокса на спотовый рынок, резко сократил экспорт кокса в последние два-три года, в основном из-за высокого внутреннего спроса и неконкурентоспособных цен на кокс на экспортном рынке кокса. Внутренние цены на кокс в Китае достигли исторически высоких уровней, и цены с тех пор остаются на этих максимумах. Кроме того, сильная внутренняя экономика сталелитейной промышленности, а также консолидация и закрытие небольших коксовых печей оказали и поддержали повышение цен на внутренний кокс.

В результате экспорт кокса из Китая больше не был конкурентоспособным для международных покупателей, и экспорт кокса также пострадал. Китай экспортировал 4,77 млн. тонн кокса с января по август, что на 26,46% меньше, чем год назад, свидетельствуют данные таможенной статистики Китая.

В последнее время на рынке Китая появляется металлургический кокс некитайского производства и как подтверждает один из трейдеров, китайские заводы будут покупать некитайский кокс, когда цены будут достаточно низкими.

В то же время в типичных центрах спроса, таких как Индия, Малайзия и Вьетнам, также наблюдается увеличение поставок кокса из разных стран — например, из Колумбии, Японии и Индонезии — по конкурентоспособным ценам, сообщают источники на рынке. Они добавили, что кокс различного происхождения облагался различными импортными пошлинами, и некоторые из них могут даже быть под антидемпинговыми пошлинами, что может повлиять на их способность платить за кокс.

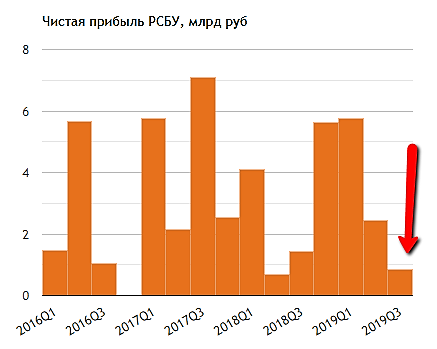

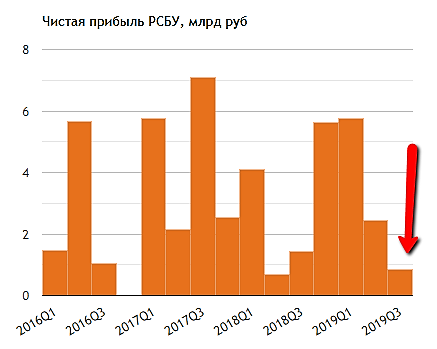

Если прибыль РСБУ посмотреть то не особо что-то успешно выглядит

smart-lab.ru/q/RASP/f/q/RSBU/net_income/

Тимофей Мартынов, чистая прибыль по РСБУ: 9 034 817 000. Откуда берутся данные на smart-lab.ru?

Skodny, полагаю из отчётов.

Путаете цифры за «три квартала» и за «третий квартал». Они разные.

Если прибыль РСБУ посмотреть то не особо что-то успешно выглядит

smart-lab.ru/q/RASP/f/q/RSBU/net_income/

Тимофей Мартынов, чистая прибыль по РСБУ: 9 034 817 000. Откуда берутся данные на smart-lab.ru? Тема дня: Распадская +3%

Тема дня: Распадская +3%

Сегодня активнее других на рынке растут акции Распадской +3%

Сегодня вышел в свет отчет за 9 месяцев по РСБУ ПАО Распадская.

Не смотря на продолжающие снижение цены угольной продукции, головная компания продемонстрировала рост выручки на 11.4% (09.19/09.18) и чистой прибыли на 45% (09.19/09.18).

Позитивным фактором стоит выделить и запуск на шахте «Распадская» новой лавы с промышленными запасами около 3млн тонн угля, что несомненно, даст рост выручки со всеми вытекающими.

На текущий момент навес продавцов из Prosperity закончился и 20 октября ожидаем, к сожалению, минимальных выплат дивидендов за полугодие в 2.5 рубля.

Компания по текущим ценам интересна рядовому инвестору, при условии если она решится( а точнее EVRAZ) на выплаты не минимальных дивидендов – тогда ралли в котировках, безусловно быть!

Зарабатывайте на идеях персонального брокера

Авто-репост. Читать в блоге >>>

… хочу сказать, что бизнес… развивается хорошо..

chaps0909, 3К19/3K18 = минус 40% РСБУ-прибыли.

А дальше кто-как оценивает. Посмотрев опубликованный сегодня бухгалтерский баланс по итогам 3-х кварталов, хочу сказать, что бизнес в достаточно непростых условиях с ценами на уголь, развивается хорошо. Выполняется классическое золотое правило. Прибыль должна расти быстрее чем выручка. Выручка должна расти быстрее чем себестоимость производства.

Посмотрев опубликованный сегодня бухгалтерский баланс по итогам 3-х кварталов, хочу сказать, что бизнес в достаточно непростых условиях с ценами на уголь, развивается хорошо. Выполняется классическое золотое правило. Прибыль должна расти быстрее чем выручка. Выручка должна расти быстрее чем себестоимость производства.

Рост чистой прибыли — 45,1 %

Рост выручки — 36%

Рост себестоимости — 24,9%

Бумага сильно просела ИМХО, так как вышли те, кто ждал бОльших дивидендов. Но сейчас точно не время платить большие дивиденды. У нас мало компаний в РФ, у которых еще жива парадигма роста капитализации. Считаю что Распадская одна из немногих, для кого рост капитализации важен.

Распадская - факторы роста и падения акций

- Возможное возобновление выплаты дивидендов вместе с высокими финансовыми результатами могут дать высокую дивидендную доходность. (02.07.2022)

- Дешевые мультипликаторы (20.10.2023)

- Основной акционер близок по доле к моменту возможного делистинга (02.07.2022)

- Компания приостановила выплаты дивидендов в 2022 году. (02.07.2022)

- Отказ от выделения из структуры Евраза (02.07.2022)

- Основной акционер Evraz - британская компания с акционерами под санкциями. Пока она не решит свои проблемы с переездом из недружественной юрисдикции, то, вероятно, дивидендов в Распадской мы не увидим. (30.01.2023)

- Технологические риски, у Роспотребнадзора бывают жалобы после которых приостанавливают работу. (20.10.2023)

- Трудности с логистикой из-за загруженности жд (20.10.2023)

Распадская - описание компании

Публичное акционерное общество «Распадская», созданное в 1973 году, на сегодняшний день является одной из крупнейших угольных компаний России. Добывает коксующийся уголь.

Ориентир экспортной цены Распада является hard coking coal (FOB Australia)

Фьючерс: www.cmegroup.com/trading/energy/coal/fob-australia-premium-hard-coking-coal-tsi.html

Данные: https://www.argusmedia.com/metals-platform/price/assessment/coking-coal-premium-hard-fob-australia-low-vol-swaps-month-1-PA00152330601

Внутренняя цена: https://spimex.com/markets/energo/indexes/territorial/ (Индекс OTID, марка OOGJ)

Фьючерс на Сингапурской бирже, с поставкой Китай: https://ru.tradingview.com/symbols/SGX-CCF1!/

Фьючерс на Сингапурской бирже, с поставкой Австралия: https://ru.tradingview.com/symbols/SGX-ACF1!/

ПАО «Распадская» – единый производственно-территориальный комплекс по добыче и обогащению угля, расположенный в Кемеровской области Российской Федерации. ПАО «Распадская» имеет лицензии на ведение горных работ на территории обширного угольного месторождения к юго-западу от Томусинского участка Кузнецкого угольного бассейна, который обеспечивает три четверти добычи коксующегося угля в России.

http://www.raspadskaya.ru/

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций