Фося на 6800 идет…

Spekul777, откуда такой импульс?

| Число акций ао | 130 млн |

| Номинал ао | 2.5 руб |

| Тикер ао |

|

| Капит-я | 862,1 млрд |

| Выручка | 578,5 млрд |

| EBITDA | 218,9 млрд |

| Прибыль | 116,7 млрд |

| Дивиденд ао | 561 |

| P/E | 7,4 |

| P/S | 1,5 |

| P/BV | 4,0 |

| EV/EBITDA | 5,1 |

| Див.доход ао | 8,4% |

| ФосАгро Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Экспорт удобрений приносит России огромные убыткиЭкспорт удобрений приносит огромные прибыли олигархам, выгребающим из недр России природные...

Kvartira_na_TaIti (Теханализ), У тебя все идеи в шорт, что-то в лонг есть?

PHOR ФОСАГРО

✔️ На дневном тайме цена два раза ударилась в сильный уровень сопротивления 7 283, не смогла пробить и, в данный момент, ушли н...

✔️ На дневном тайме цена два раза ударилась в сильный уровень сопротивления 7 283, не смогла пробить и, в данный момент, ушли на коррекцию.

Ближайший уровень сопротивления 6 361, предполагаю, что падаем до 6077, если этот уровень пробьет, то движение вниз продолжится до 5 792. Пока что сигналов лонг немного.

🕯 На двухчасовом тайме отрабатывают поджатие к уровню поддержки – 6 596, фигуру подтвердил.

Отработка фигуры примерно до 5 998 – как видим сюда цена и движется.

👀 Сейчас адекватнее всего искать сигналы в Short, если вы торгуете внутри дня.

Не является инвестиционной рекомендацией

🔍Канал в тг с разборами t.me/+7-fxPBUW0jVlZjEy

Экспорт карбамида из России в США в январе–сентябре 2025 года составил 1,75 млн т, что на 59% больше, чем за аналогичный период прошлого года. В денежном выражении поставки почти удвоились и достигли $666,1 млн, следует из данных Бюро переписи населения США.

Доля российского карбамида в общем импорте этого вида удобрений в США за девять месяцев выросла до 40,8% против 27,8% годом ранее. В стоимостном выражении показатель увеличился с 25 до 39,8%. Таким образом, Россия закрепила статус крупнейшего поставщика карбамида на американский рынок.

По итогам девяти месяцев Россия значительно опередила других экспортеров карбамида в США. Второе место занимает Катар с долей 18,4% (около 789 тыс. т), далее следуют Алжир (9,6%; 410 тыс. т) и Нигерия (9,4%; 401 тыс. т). В денежном выражении разрыв еще более заметен: доля России более чем вдвое превышает показатель Катара — $666,1 млн против $306,7 млн.

Для сравнения, в январе–сентябре 2024 года доля России в импорте США составляла 27,8% в натуральном выражении и 25% в денежном, тогда как Катар занимал около 20%.

Погрузка на экспорт в направлении морских портов по сети РЖД в ноябре 2025г выросла на 3,7% г/г до 27,1 млн т — компания

В том числе перевезли:

↖️ на Северо-Запад — 9,8 млн тонн (-7%)

➡️ на Дальний Восток — 9,9 млн тонн (+10,9%)

⬇️ на Юг — 7,4 млн тонн (+11,2%)

Положительную динамику обеспечили:

🟢 каменный уголь (13,5 млн тонн, +7,9%)

🟢 удобрения (2,9 млн тонн, +2,9%)

🟢 руда железная (991 тыс. тонн, рост в 1,6 раза)

🟢 зерно (1,7 млн тонн, +27,5%).

dzen.ru/?yredirect=true&clid=2372573&win=640

На прошлой неделе стало известно, что США снимут санкции с белорусских государственных калийных компаний: «Беларуськалий», «Белорусская калийная компания» (БКК), а также с дочерней компании БКК «Агророзквит» и других предприятий, в которых доля этих трех компаний составляет 50% и более.

Повлияет ли это на цены на калий?

«Беларуськалий» является одним из четырех крупнейших мировых поставщиков, а калийные удобрения — ключевым экспортным товаром Беларуси.

По данным Bloomberg Intelligence, в прошлом году экспорт калия из Беларуси составил 88% от досанкционного уровня. В мае этого года Лукашенко заявил, что продажи калийных удобрений вышли на досанкционный уровень, но конкретных цифр не привел. Исходя из этого, можно предположить, что белорусские компании вряд ли существенно увеличат поставки калия в краткосрочном периоде.

Так как компании в значительной степени уже восстановили свою долю на мировом рынке вопреки санкциям, то при увеличении поставок в США отгрузки в другие страны, вероятно, снизятся. Таким образом, баланс на рынке не должен существенно поменяться, и в этом случае влияние на мировые цены будет незначительным.

Российская индустрия минеральных удобрений по итогам 2025 года выходит на новый исторический максимум. По данным Российской ассоциации производителей удобрений, выпуск вырастет на 3% и достигнет рекордных 65 млн тонн против 63 млн годом ранее. Экспорт увеличится на 7% в годовом выражении, до 45 млн тонн. Россия сохраняет второе место в мире по объему производства после Китая и остается крупнейшим поставщиком удобрений на мировой рынок. Структура экспорта при этом становится устойчивее. Более 75% поставок приходится на дружественные страны. В 2025 году отгрузки в Индию выросли на 40% г/г, в Бразилию на 11% г/г, а в Африку на 31% г/г.

Ключевые бенефициары этого тренда среди российских публичных компаний — это ФосАгро и Акрон. Обе компании работают в сегментах с устойчивым мировым спросом и имеют сильные позиции на экспортных рынках. ФосАгро выигрывает за счет масштабов, вертикальной интеграции и фокуса на фосфорные удобрения, спрос на которые остается стабильным даже в условиях волатильных цен. Акрон, в свою очередь, делает ставку на азотные и сложные удобрения, а также на гибкую экспортную логистику.

🚂 По данным РЖД легко отслеживается динамика перевозки грузов, за каждым сырьём стоит та или иная компания, поэтому на основе показателей можно сделать вывод об успешности сектора. Давайте рассмотрим данные за ноябрь:

💬 В ноябре погрузка составила 94,2 млн тонн (-1,5% г/г, в октябре — 96,9 млн тонн), 18 месяцев подряд погрузки ниже 100 млн тонн. Спустя 2 года снижения в погрузках мы вышли в скромный плюс в октябре, но в ноябре опять же минус по году, низкая база 2024 г. не помощник (в прошлом разборе как раз писал, что не стоит обольщаться).

💬 Погрузка за 2025 г. составляет 1021,3 млн тонн (-5,6% г/г), продолжаем двигаться в одном направлении по цифрам с кризисным 2009 г.

Теперь переходим к самому интересному, а именно к погружаемому сырью:

🗄 Каменный уголь — 28 млн тонн (+0,4% г/г)

🗄 Нефть и нефтепродукты — 16,2 млн тонн (-4,7% г/г)

🗄 Железная руда — 9,4 млн тонн (+4,4% г/г)

🗄 Чёрные металлы — 4 млн тонн (-20% г/г)

🗄 Химические и минеральные удобрения — 5,9 млн тонн (+1,7% г/г)

Мы уже неоднократно отмечали, что в 2026 году ослабление рубля выглядит весьма вероятным. Государство может ослабить контроль за курсом по нескольким причинам:

▪️ Инфляция снижается быстрее ожиданий ЦБ

▪️ Сохраняются низкие цены на нефть

▪️ Заметно растёт дефицит бюджета, приблизившийся к 2% ВВП

❓ Кто выиграет от долгосрочного ослабления рубля

⚠️ Важно: в подборке — только акции. Делать ставку на ослабление рубля можно и через валюту, фьючерсы или валютные облигации — у каждого инструмента свои преимущества.

В акциях же есть дополнительный плюс: одновременно можно получить апсайд от окончания СВО, снижения ключевой ставки и ослабления рубля.

🏭 Экспортёры и валютные бенефициары

▪️ Норникель (GMKN)

Около 80% выручки — экспорт. Компания не под санкциями, на рынках меди и МПГ ожидается сохранение дефицита в 2026 году. Даже по никелю нельзя сказать, что профицит существенно вырастет.

Норникель способен расти быстрее многих компаний добывающего сектора даже при сохранении цен на металлы на уровне 2025 года. Котировки уже оттолкнулись от дна, но потенциал роста рублёвых цен на металлы в них пока не заложен.

Россия заметно укрепила позиции на американском рынке азотных удобрений. По итогам 2025 года доля российских поставок в импорте США выросла до 35%. Это один из самых высоких показателей за последние годы и важный сигнал для всего глобального рынка минеральных удобрений.

Ключевая причина такого роста — сочетание ценовой конкурентоспособности и устойчивой логистики. Российские производители смогли предложить более выгодные условия на фоне роста себестоимости у части конкурентов из Европы и Ближнего Востока. Дополнительную роль сыграли ограничения на внутреннее производство удобрений в США из-за высоких цен на газ и экологических требований, которые делают импорт экономически оправданным даже при сохраняющихся политических рисках.

В 2026 году картина может быстро измениться. 13 декабря США объявили о снятии санкций с белорусского калия, а значит Беларускалий получит возможность вернуться на рынок США и нарастить поставки. Это усилит конкуренцию в импорте удобрений в целом и будет давить на цены, поэтому долю России удержать на нынешних 35% станет сложнее.

Россия по итогам января—августа 2025 года стала крупнейшим поставщиком карбамида в США, нарастив экспорт на 31% год к году — до более чем 1,5 млн тонн. Об этом говорится в материалах Центра ценовых индексов (ЦЦИ). Общий импорт карбамида в США за этот период увеличился лишь на 3%, что позволило РФ довести свою долю до 35%.

Ближайшие конкуренты заметно отстают: доля Катара составила 19%, Алжира — 10%. В ЦЦИ объясняют успех российских поставщиков тем, что РФ не подпала под повышенные импортные пошлины в 15–30%, введенные США в апреле 2025 года в отношении ключевых экспортеров азотных удобрений.

Дополнительным фактором стала переориентация российских производителей после сокращения экспорта в Европу, на которую ранее приходилось около 15% поставок. США в этих условиях стали одним из наиболее перспективных рынков сбыта.

Европейский рынок, по данным ЦЦИ, в 2025 году столкнулся с выраженным дефицитом импорта азотных удобрений. Перед введением дополнительных пошлин на российскую продукцию с 1 июля 2025 года ЕС в июне увеличил закупки на 26%, до 275 тыс.

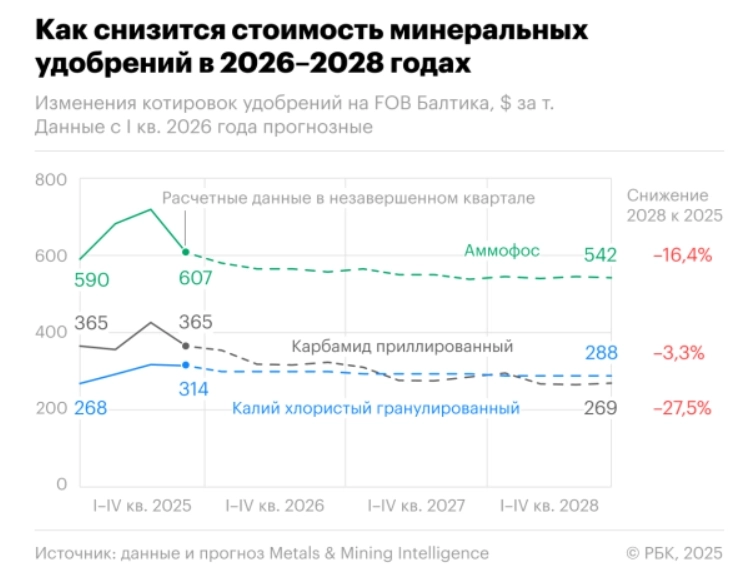

Козлов Юрий, до августа цены хорошо росли, до 810, в ноябре цены на удобрения резко снизились, на 20%, до 640 что ли.