| Число акций ао | 130 млн |

| Номинал ао | 2.5 руб |

| Тикер ао |

|

| Капит-я | 862,1 млрд |

| Выручка | 578,5 млрд |

| EBITDA | 218,9 млрд |

| Прибыль | 116,7 млрд |

| Дивиденд ао | 561 |

| P/E | 7,4 |

| P/S | 1,5 |

| P/BV | 4,0 |

| EV/EBITDA | 5,1 |

| Див.доход ао | 8,4% |

| ФосАгро Календарь Акционеров | |

| Прошедшие события Добавить событие | |

ФосАгро акции

-

МОСКВА, 18 дек /ПРАЙМ/. Российские компании нарастят выпуск удобрений на 3%, до рекордных 65 миллионов тонн — по этому показателю Россия удерживает второе место, заявил глава Российской ассоциации производителей удобрений (РАПУ) Андрей Гурьев.

МОСКВА, 18 дек /ПРАЙМ/. Российские компании нарастят выпуск удобрений на 3%, до рекордных 65 миллионов тонн — по этому показателю Россия удерживает второе место, заявил глава Российской ассоциации производителей удобрений (РАПУ) Андрей Гурьев.

«Безусловно, ключевым событием года для нашей индустрии является новый абсолютный производственный рекорд. По предварительным данным, за 2025 год предприятия отрасли произведут 65 миллионов тонн удобрений (против 63 миллионов в 2024 году). По этому показателю Россия обошла США, Индию и Канаду и последние несколько лет уверенно удерживает 2-е место в мире после Китая», — сказал Гурьев, его слова передает пресс-служба.

Инвестиции в отрасль, которые с 2013 года составили 2 триллиона рублей, российские предприятия готовы обеспечить любой растущий спрос на стратегически важном внутреннем рынке. Сейчас в стране нет и не предвидится дефицита минеральных удобрений.

Он отметил, что Россия сохраняет первое место по поставкам минеральных удобрений на мировой рынок. «По итогам года мы сможем укрепить лидерство на мировом рынке, достигнув рекордной отметки в 45 миллионов тонн (против 42 миллионов тонн в 2024 году). При этом более 75% всего экспорта нашей продукции приходится именно на дружественные страны (против 69% в 2019 году). В лидерах роста – Индия (+40% год к году), Бразилия (+11%) и Африка (+31%)», — добавил Гурьев.

Глава РАПУ назвал Индию «локомотивом» роста поставок российских удобрений в страны БРИКС: за 9 месяцев РФ поставила индийским партнерам уже 4,2 миллиона тонн удобрений. А доля российских удобрений в общем импорте агрохимической продукции Индией за 9 месяцев 2025 года выросла до 26%.

«За предстоящие пять лет российская индустрия минеральных удобрений нацелена увеличить выпуск агрохимической продукции на треть к уровню 2023 года — до 80 миллионов тонн. Должна нарастить поставки на внутренний рынок не менее чем на 20% — до 22 миллионов тонн. Ожидается, что экспорт вырастет в 1,5 раза — до 58 миллионов тонн. Объем мировой торговли минеральными удобрениями в 2024 году оценивается в 238 миллионов тонн, из которых 42 миллиона тонн, или 18%, приходится на долю Российской Федерации», — добавил Гурьев. Грузоперевозки по ЖД за ноябрь 2025 г. — после октябрьского роста в ноябре снижение, страдают металлурги и нефтяники!

Грузоперевозки по ЖД за ноябрь 2025 г. — после октябрьского роста в ноябре снижение, страдают металлурги и нефтяники!

🚂 По данным РЖД легко отслеживается динамика перевозки грузов, за каждым сырьём стоит та или иная компания, поэтому на основе показателей можно сделать вывод об успешности сектора. Давайте рассмотрим данные за ноябрь:💬 В ноябре погрузка составила 94,2 млн тонн (-1,5% г/г, в октябре — 96,9 млн тонн), 18 месяцев подряд погрузки ниже 100 млн тонн. Спустя 2 года снижения в погрузках мы вышли в скромный плюс в октябре, но в ноябре опять же минус по году, низкая база 2024 г. не помощник (в прошлом разборе как раз писал, что не стоит обольщаться).

💬 Погрузка за 2025 г. составляет 1021,3 млн тонн (-5,6% г/г), продолжаем двигаться в одном направлении по цифрам с кризисным 2009 г.

Теперь переходим к самому интересному, а именно к погружаемому сырью:

🗄 Каменный уголь — 28 млн тонн (+0,4% г/г)

🗄 Нефть и нефтепродукты — 16,2 млн тонн (-4,7% г/г)

🗄 Железная руда — 9,4 млн тонн (+4,4% г/г)

🗄 Чёрные металлы — 4 млн тонн (-20% г/г)

🗄 Химические и минеральные удобрения — 5,9 млн тонн (+1,7% г/г)

Авто-репост. Читать в блоге >>> 📈 Лучшие акции на случай ослабления рубля

📈 Лучшие акции на случай ослабления рубляМы уже неоднократно отмечали, что в 2026 году ослабление рубля выглядит весьма вероятным. Государство может ослабить контроль за курсом по нескольким причинам:

▪️ Инфляция снижается быстрее ожиданий ЦБ

▪️ Сохраняются низкие цены на нефть

▪️ Заметно растёт дефицит бюджета, приблизившийся к 2% ВВП

❓ Кто выиграет от долгосрочного ослабления рубля

⚠️ Важно: в подборке — только акции. Делать ставку на ослабление рубля можно и через валюту, фьючерсы или валютные облигации — у каждого инструмента свои преимущества.

В акциях же есть дополнительный плюс: одновременно можно получить апсайд от окончания СВО, снижения ключевой ставки и ослабления рубля.

🏭 Экспортёры и валютные бенефициары

▪️ Норникель (GMKN)

Около 80% выручки — экспорт. Компания не под санкциями, на рынках меди и МПГ ожидается сохранение дефицита в 2026 году. Даже по никелю нельзя сказать, что профицит существенно вырастет.

Норникель способен расти быстрее многих компаний добывающего сектора даже при сохранении цен на металлы на уровне 2025 года. Котировки уже оттолкнулись от дна, но потенциал роста рублёвых цен на металлы в них пока не заложен.

Авто-репост. Читать в блоге >>>

Россия нарастила долю в поставках азотных удобрений в США до 35%

Россия нарастила долю в поставках азотных удобрений в США до 35%Россия заметно укрепила позиции на американском рынке азотных удобрений. По итогам 2025 года доля российских поставок в импорте США выросла до 35%. Это один из самых высоких показателей за последние годы и важный сигнал для всего глобального рынка минеральных удобрений.

Ключевая причина такого роста — сочетание ценовой конкурентоспособности и устойчивой логистики. Российские производители смогли предложить более выгодные условия на фоне роста себестоимости у части конкурентов из Европы и Ближнего Востока. Дополнительную роль сыграли ограничения на внутреннее производство удобрений в США из-за высоких цен на газ и экологических требований, которые делают импорт экономически оправданным даже при сохраняющихся политических рисках.

В 2026 году картина может быстро измениться. 13 декабря США объявили о снятии санкций с белорусского калия, а значит Беларускалий получит возможность вернуться на рынок США и нарастить поставки. Это усилит конкуренцию в импорте удобрений в целом и будет давить на цены, поэтому долю России удержать на нынешних 35% станет сложнее.

Авто-репост. Читать в блоге >>> 🌾Цены на удобрения в ближайшие 3 года снизятся

🌾Цены на удобрения в ближайшие 3 года снизятся

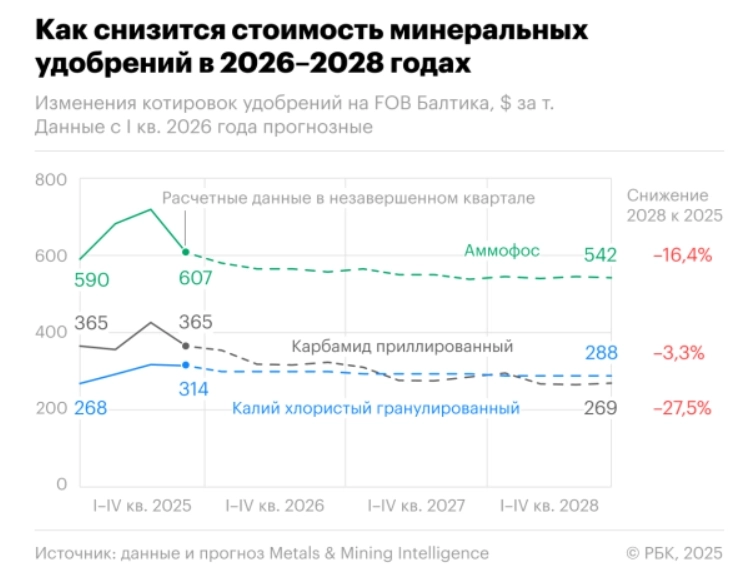

🌾Цены на удобрения в ближайшие 3 года снизятся — MMI

🔘Экспортные цены на удобрения в следующие три года снизятся, и коснется это всех основных видов сырья — приллированного карбамида, аммофоса (MAP) и хлористого калия, сообщает РБК со ссылкой на презентацию руководителя направления рынка удобрений Metals & Mining Intelligence (MMI) Максима Братчикова.

📉 Давление на котировки окажет снижение стоимости сырья, баланс между спросом и предложением на стороне покупателя, рост производственных мощностей, который создаст избыток продукции, а также снижение или стагнация цен на ключевые сельхозкультуры. При этом цены сохранят волатильность.

🔘С учетом роста уровня жизни в странах Юго-Восточной Азии и в Африке спрос будет расширяться опережающими темпами, и российские производители смогут найти свое место.

Пик цен на газ, с которыми полностью коррелирует стоимость удобрений, сошел на нет в 2025 году, и котировки вернулись к умеренным значениям. В случае, если никаких геополитических потрясений больше не будет, котировки останутся на этом уровне.

Авто-репост. Читать в блоге >>> Цены на удобрения в ближайшие 3 года снизятся — РБК со ссылкой на MMI

Цены на удобрения в ближайшие 3 года снизятся — РБК со ссылкой на MMI

Экспортные цены на удобрения в следующие три года снизятся, и коснется это всех основных видов сырья — приллированного карбамида, аммофоса (MAP) и хлористого калия, сообщает РБК со ссылкой на презентацию руководителя направления рынка удобрений Metals & Mining Intelligence (MMI) Максима Братчикова.

Давление на котировки окажет снижение стоимости сырья, баланс между спросом и предложением на стороне покупателя, рост производственных мощностей, который создаст избыток продукции, а также снижение или стагнация цен на ключевые сельхозкультуры. При этом цены сохранят волатильность.

Эксперты:

- С учетом роста уровня жизни в странах Юго-Восточной Азии и в Африке спрос будет расширяться опережающими темпами, и российские производители смогут найти свое место

- Пик цен на газ, с которыми полностью коррелирует стоимость удобрений, сошел на нет в 2025 году, и котировки вернулись к умеренным значениям. В случае, если никаких геополитических потрясений больше не будет, котировки останутся на этом уровне

Авто-репост. Читать в блоге >>> Россия по итогам января—августа 2025 года стала крупнейшим поставщиком карбамида в США, нарастив экспорт на 31% г/г — до более чем 1,5 млн тонн — Ъ

Россия по итогам января—августа 2025 года стала крупнейшим поставщиком карбамида в США, нарастив экспорт на 31% г/г — до более чем 1,5 млн тонн — ЪРоссия по итогам января—августа 2025 года стала крупнейшим поставщиком карбамида в США, нарастив экспорт на 31% год к году — до более чем 1,5 млн тонн. Об этом говорится в материалах Центра ценовых индексов (ЦЦИ). Общий импорт карбамида в США за этот период увеличился лишь на 3%, что позволило РФ довести свою долю до 35%.

Ближайшие конкуренты заметно отстают: доля Катара составила 19%, Алжира — 10%. В ЦЦИ объясняют успех российских поставщиков тем, что РФ не подпала под повышенные импортные пошлины в 15–30%, введенные США в апреле 2025 года в отношении ключевых экспортеров азотных удобрений.

Дополнительным фактором стала переориентация российских производителей после сокращения экспорта в Европу, на которую ранее приходилось около 15% поставок. США в этих условиях стали одним из наиболее перспективных рынков сбыта.

Европейский рынок, по данным ЦЦИ, в 2025 году столкнулся с выраженным дефицитом импорта азотных удобрений. Перед введением дополнительных пошлин на российскую продукцию с 1 июля 2025 года ЕС в июне увеличил закупки на 26%, до 275 тыс.

Авто-репост. Читать в блоге >>> ФосАгро увеличила поставки удобрений в Индию в 2,3 раза c начала 2025

ФосАгро увеличила поставки удобрений в Индию в 2,3 раза c начала 2025

ФосАгро за 11 месяцев года увеличила поставки удобрений в Индию в 2,3 раза в годовом выражении, до 2,57 млн тонн, пишет Интерфакс со ссылкой на сообщение гендиректора компании Александра Гильгенберга.

«При этом объемы продаж в Индию в III квартале 2025 г. выросли более чем в 12 раз к аналогичному периоду прошлого года», — отметил он.

Гильгенберг подчеркнул, что на долю компании приходится более четверти всего индийского импорта фосфорсодержащих удобрений.

Как уточняется, в прошлом году объем поставок удобрений ФосАгро в Индию превысил 1,3 млн тонн. С 2021 г. он вырос почти втрое.

bcs-express.ru/novosti-i-analitika/fosagro-uvelichila-postavki-udobrenii-v-indiiu-v-2-3-raza-c-nachala-2025

Козлов Юрий, до августа цены хорошо росли, до 810, в ноябре цены на удобрения резко снизились, на 20%, до 640 что ли.

Supric, ну это всё походы то вверх, то вниз… тут впору действительно на ослабление рубля надеяться, видимо

"ФосАгро" Проведение заседания совета директоров и его повестка дня

"ФосАгро" Проведение заседания совета директоров и его повестка дня

2. Содержание сообщения

2.1. Дата принятия председателем совета директоров (наблюдательного совета) эмитента решения о проведении заседания совета директоров (наблюдательного совета) эмитента или дата принятия иного решения, которое в соответствии с уставом эмитента, его внутренними документами или обычаями делового оборота является основанием для проведения заседания совета директоров (наблюдательного совета) эмитента: 12 декабря 2025 г....

Авто-репост. Читать в блоге >>> Фосагро: на волне роста цен на удобрения

Фосагро: на волне роста цен на удобрения

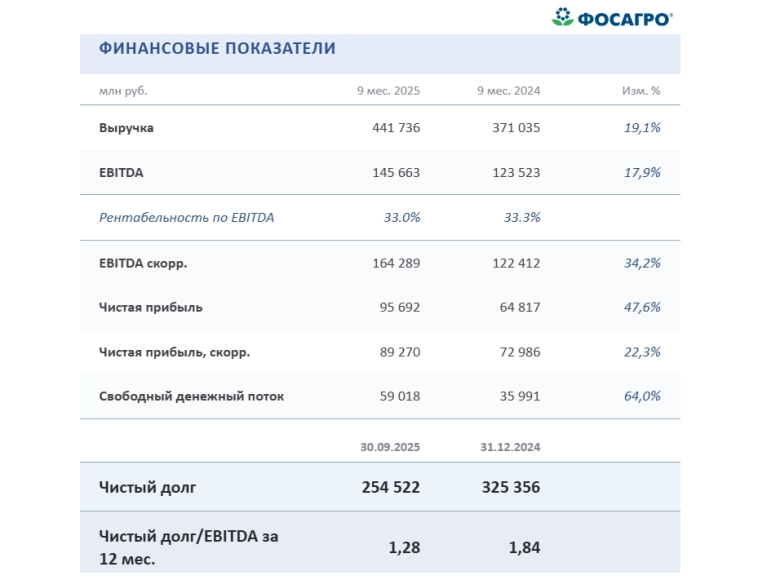

🧮 Мировые цены на удобрения в этом году демонстрируют уверенный рост, и в этом контексте интересно проанализировать фин. отчётность Фосагро за 9 мес. 2025 года по МСФО, а также актуализировать в принципе этот инвестиционный кейс.

📈 Выручка компании с января по сентябрь выросла на +19,1% (г/г) до 441,7 млрд руб., обновив исторический максимум в ltm-выражении. Такой результат обусловлен ростом цен, в сочетании с увеличением производства удобрений.

Не перестаю из года в год говорить, что компания продолжает оставаться растущей, и в отчётном периоде производство агрохимической продукции увеличилось на +4,3% (г/г) до 9,1 млн тонн:

Авто-репост. Читать в блоге >>>

Supric, итог: про дивиденды в 2026 можно забыть🤦♂️ Компания будет аккумулировать всю доступную ликвидность.

Василий, до августа рефинанс закрыт юаневым кредитом Альфы.

Возможно ждут снижения ставок и выпустят еще новые облигации к концу лета.

Долг комфортный по сравнению с прибылью, плохо только что короткий.

В 2026 году предстоят множественные рефинансы:

В 2026 году предстоят множественные рефинансы:

По рублевым облигациям

апрель 20 млрд

сентябрь 35 млрд

ноябрь 60 млрд

других нет.

По юаневым

апрель 2 млрд (22 млрд рублей)

август 1 млрд (11 млрд рублей)

других нет.

Под это у альфы и кредитуются видимо в юанях.

Рублевый и юаневый долг весь короткий был, получается.

Только в долларах выпуск до 2029 года.

ФосАгро и Полюс в аутсайдерах роста, покупаю

ФосАгро и Полюс в аутсайдерах роста, покупаю

💼Пополнения:

+💧 10000₽

+ $PHOR 🌾 — 1 шт.

+ $PLZL ⛏ — 1 шт.

🗣️Эти две бумаги в последнее время чувствуют себя хуже рынка. ФосАгро корректируется, а Полюс стоит на месте. Считаю, что это хорошее время начинать подбирать эти компании. Особенно, если смотреть на другие акции в моём портфеле, которые дали от 5 до 15% роста за последний месяц.

Сейчас можно сосредоточиться на нынешних аутсайдерах и уравновесить их долю в портфеле. В ФосАгро на данный момент доля около 5%, а в Полюсе чуть больше 1%.

Мой инвест портфель: t.me/liqviid

Авто-репост. Читать в блоге >>> Разбор эмитента: ФосАгро

Разбор эмитента: ФосАгроФосАгро — крупнейший поставщик всех видов удобрений в России и один из заметных игроков в мире. Компания вертикально интегрирована: от добычи фосфатного сырья до упаковки и доставки конечному покупателю. Такой подход позволяет ей контролировать почти всё от состава продукции до себестоимости. В итоге 80–95% нужных компонентов ФосАгро производит сама.

Производственные площадки разбросаны по Мурманской, Вологодской, Саратовской и Ленинградской областям. А вот покупатели живут не только в России: экспорт для компании играет ключевую роль.

Акции торгуются на Московской бирже под тикером PHOR, входят в шесть индексов, включая флагманский IMOEX, в котором имеют удельный вес 0,7%.

💰Дивиденды

У ФосАгро одна из самых «интеллектуальных» дивидендных политик среди российских промышленных компаний. Размер дивидендов зависит от показателя Чистый долг/EBITDA: если показатель <1, то на дивиденды уходит 75% и выше свободного денежного потока. Чем выше долг, тем меньше выплаты. Минимальная размер составляет 50% скорректированной чистой прибыли, но совет директоров регулярно предлагает разные варианты, вплоть до полного отказа от распределения. Это делает дивидендный поток не самым предсказуемым.

Авто-репост. Читать в блоге >>>

"ФосАгро" Совершение подконтрольной эмитенту организацией существенной сделки

"ФосАгро" Совершение подконтрольной эмитенту организацией существенной сделки

2. Содержание сообщения

2.1. Лицо, которое совершило существенную сделку (эмитент; подконтрольная эмитенту организация, имеющая для него существенное значение): подконтрольная эмитенту организация, имеющая для него существенное значение.

2.2....

Авто-репост. Читать в блоге >>>

Добрый день! на чем льют то?

Максим, Может просто дорогая компания. С 2021 года выросла на 300%

ФосАгро - факторы роста и падения акций

- Производитель удобрений с самой низкой себестоимостью (23.05.2017)

- Рентабельность EBITDA - самая высокая среди конкурентов (40%) (23.05.2017)

- В 2025 году перестает действовать экспортная пошлина 10%, что почти гарантированно приведет к росту прибыли к 2024 году (28.01.2025)

- На мировом рынке фосфатных удобрений устойчивый избыток производственных мощностей, который сохранится в 2020 г (06.12.2019)

- Повышение НДПИ в 3,5 раза с 1.1.2021 незначительно снизит прибыль (~ -2 млрд руб или -5%) (16.10.2020)

- Мировые конкуренты могут запустить новые мощности в 2028-2030 на уровне 3 млн т. 1-я очередь саудовского проекта Maaden-3 будет запущена в 2025, вторая очередь - в 2027 году. 1-я очередь добавить 1,5 млн т удобрений в год (к концу 2026 года) (10.02.2025)

ФосАгро - описание компании

ФосАгро — производитель фосфорных удобрений.free float около 20% акций

в 1 GDR Фосагро 0,333 акции Фосагро.

фосфорные удобрения 80% выручки

экспорт около 65-70% выручки

- Россия = 35%

- Основный рынок — Европа, 25%

- затем Южная Америка 15%

- Индия 10%

- Северная Америка

- СНГ

- а также Африка Азия и Австралия

Компания Фосагро производит удобрения:

Диаммоний фосфат (DAP)

Моноаммоний фосфат (амофос) (MAP)

Азотные удобрения (NPK)

Азотно-фосфорное серосодержащее (Сульфоаммофос) (NPS)

Апатитовый концентрат

Словарь удобрений:

AN Ammonium Nitrate

UAN Urea-Ammonia Nitrate

DAP Di-Ammonium Phosphate

MAP Mono-Ammonium Phosphate

NPK Nitrogen-Phosphate-Kali (potash)

MOP Muriate Of Potash

gran granular

stan standard (as opposed to granular)

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций