| Число акций ао | 269 млн |

| Номинал ао | — |

| Тикер ао |

|

| Капит-я | 10,5 млрд |

| Выручка | 223,3 млрд |

| EBITDA | 20,5 млрд |

| Прибыль | 1,8 млрд |

| Дивиденд ао | – |

| P/E | 5,7 |

| P/S | 0,0 |

| P/BV | – |

| EV/EBITDA | 2,3 |

| Див.доход ао | 0,0% |

| Окей Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Окей акции

-

Окей открывает два гипермаркета в Московской области

Окей открывает два гипермаркета в Московской области

Открытие гипермаркетов в Москве и Московской области соответствует стратегии ГК «О’кей» по усилению присутствия розничной сети в Центральном регионе.

Новые магазины появились на месте гипермаркетов «Карусель», приобретенных у X5 Group в феврале 2022 года.

Сеть «О’кей» продолжает расширяться в Московском регионе – Новости ритейла и розничной торговли | Retail.ru

Авто-репост. Читать в блоге >>> Ускоренный рост прибыльности дискаунтеров может поддержать общую динамику Группы O'кей - Атон

Ускоренный рост прибыльности дискаунтеров может поддержать общую динамику Группы O'кей - Атон

O'кей опубликовал результаты за 2021

Выручка Группы выросла на 7.3% г/г до 187.1 млрд руб. на фоне роста сопоставимых продаж на 3.7% и увеличения торговых площадей на 4.4%. Выручка гипермаркетов укрепилась на 2.6% г/г до 152.3 млрд руб., на фоне роста сопоставимых продаж на 1.4% и увеличения торговых площадей на 0.6%. Выручка дискаунтеров подскочила на 34% г/г до 34.8 млрд руб. при росте LfL-продаж на 16.3% и расширения торговых площадей на 28.5%. Совокупная EBITDA Группы составила 15.5 млрд руб. (+4.5% г/г), рентабельность EBITDA достигла 8.3% (-0.2 пп г/г) на фоне роста рентабельности дискаунтеров на 1.8 пп и снижения рентабельности гипермаркетов на 0.4 пп. Чистая прибыль Группы составила 208 млн руб. против убытка в 1.4 млрд руб. в 2020, за счет положительного эффекта курсовых разниц (206 млн руб. против -1.8 млрд руб. в 2020) и снижения финансовых затрат в процентах к выручке (2.6% против 2.8% в 2020).

O'КЕЙ продемонстрировал сильный рост прибыльности дискаунтеров — их рентабельность EBITDA выросла на 1.8 пп г/г в 2021 (4.8%) и на 0.9 пп п/п во 2П21 (5.2%). Ускоренный рост сегмента может поддержать общую динамику Группы в свете текущего кризиса. Тем не менее на гипермаркеты по-прежнему приходится около 80% выручки Группы, что делает ее уязвимой, поскольку большие форматы более остро реагируют на снижение покупательской способности и могут пострадать от логистических сбоев, связанных с импортом.

Атон

Авто-репост. Читать в блоге >>> В 2021 году О'Кей получил чистую прибыль в размере ₽208 млн по сравнению с чистым убытком годом ранее

В 2021 году О'Кей получил чистую прибыль в размере ₽208 млн по сравнению с чистым убытком годом ранееОсновные финансовые показатели 2021 года

· Общая выручка Группы увеличилась на 7,3% в годовом выражении до 187,1 млрд рублей

· Выручка гипермаркетов «О’КЕЙ» выросла на 2,6% в годовом выражении до 152,3 млрд рублей за счет роста выручки сопоставимых магазинов и открытия новых торговых точек

· Выручка дискаунтеров «ДА!» продемонстрировала значительный рост, увеличившись на 34,0% в годовом выражении до 34,8 млрд рублей благодаря росту LFL-выручки и расширению торговых площадей

· Валовая прибыль Группы выросла на 7,2% до 42,1 млрд рублей, при этом маржа валовой прибыли Группы в годовом выражении осталась на прежнем уровне и составила 22,5%

· Показатель EBITDA Группы вырос на 4,5% в годовом выражении до 15,5 млрд рублей, при этом рентабельность по EBITDA составила 8,3%

· Показатель EBITDA дискаунтеров «ДА!» вырос более чем в два раза в годовом выражении и достиг 1,7 млрд рублей

Авто-репост. Читать в блоге >>> О’Keй и Auchan Retail отказались от обязательств по добровольному ограничению наценок на ряд социально значимых товаров

О’Keй и Auchan Retail отказались от обязательств по добровольному ограничению наценок на ряд социально значимых товаров

— пресс-служба ФАСТорговые сети «О’Keй» и Auchan Retail уведомили ФАС России об отказе от обязательств по добровольному ограничению наценок на ряд социально значимых товаров.

Ретейлеры приняли это решение для расширения предложения потребительских товаров и устранения локальных дефицитов

ФАС продолжает проводить анализ ценообразования на социально значимые товары для оперативного реагирования на признаки нарушения антимонопольного законодательства.

«О’Keй» и Auchan Retail отказались от ограничения наценки на социально значимые товары (fomag.ru)

Авто-репост. Читать в блоге >>> 📈Еды хватит всем! "Магнит", "Ашан", "О'Кей" ограничат наценки на отдельные продукты на уровне 5%

📈Еды хватит всем! "Магнит", "Ашан", "О'Кей" ограничат наценки на отдельные продукты на уровне 5%

📈Магнит +15% 📈Окей +14% Ритейлер «Магнит», «Ашан» (а также принадлежащая Auchan Retail сеть «Атак») и «О'Кей» согласились ограничить наценки на отдельные продукты на уровне 5%, сообщила Федеральная антимонопольная служба. Компании первыми из ритейла проинформировали ФАС о готовности ограничить наценки. «Магнит» и «О'Кей» вводят ограничение с 1 марта, «Ашан» и «Атак» — с 3 марта.

Механизм предполагает, что торговые сети добровольно принимают на себя обязательства о минимизации торговых наценок на четыре категории социально значимых товаров — молочную продукцию, хлебобулочные изделия, сахар и овощи «борщевого набора». Конкретные товарные позиции внутри каждой категории ритейлеры определяют самостоятельно.

Это должны быть товары отечественного производства, наиболее востребованные по объемам продаж и представленные в магазинах в достаточном количестве. Для информирования покупателей ритейлеры планируют выделять продукты с ограниченными наценками на полках магазинов соответствующими ценникодержателями или специальными ценниками с пометкой «Социальный товар».

Механизм ограничения торговыми сетями наценок на отдельные виды социально значимых продуктов разработали ФАС, Минсельхоз и Минпромторг в рамках поручения правительства РФ.

Авто-репост. Читать в блоге >>> ФАС: «Ашан», «Атак», «О'Кей» и «Магнит» ограничат свои наценки на продукты на уровне 5%

ФАС: «Ашан», «Атак», «О'Кей» и «Магнит» ограничат свои наценки на продукты на уровне 5%Добровольное самоограничение коснется 4 групп социально значимых товаров:

молочной продукции;

хлебобулочных изделий;

сахара;

овощей «борщевого набора».

ООО «О’Кей» и АО «Тандер» вводит ограничения с 1 марта 2022 года, Auchan Retail — с 3 марта 2022 года. Эти ретейлеры первыми проинформировали ФАС России о готовности принять на себя соответствующие обязательства.

В рамках поручения Правительства РФ ФАС России, Минпромторг и Минсельхоз России разработали механизм ограничения торговыми сетями наценок на отдельные виды социально значимых продуктов.

По мнению службы, ограничение торговых наценок на социально значимые продукты позволит повысить доступность продовольственных товаров для граждан. В то же время ведомство подчеркивает, что принятие торговыми сетями обязательств об ограничении уровня наценок носит добровольный характер

Авто-репост. Читать в блоге >>> О’КЕЙ расширяется в Московском регионе

О’КЕЙ расширяется в Московском регионе

Группа О’КЕЙ заключила сделку с X5 Group в отношении 4 гипермаркетов «Карусель» в Москве и Московской области. Речь идет о приобретении в собственность и аренде объектов

На месте гипермаркетов «Карусель» «О’КЕЙ» откроет в первом полугодии 2022 года магазины под своим брендом торговой площадью от 3 до 4 тыс м2

ГК «О’КЕЙ» усиливает позиции в Московском регионе (okmarket.ru)

Авто-репост. Читать в блоге >>> Всё ли ОКеюшки у магазинов ОКей?

Всё ли ОКеюшки у магазинов ОКей?<< ранний доступ к материалам на fapvdo.ru >>>

Прошлый финансовый анализ компании показал, что компания неэффективная и при 150-ти миллиардном обороте, чистая прибыль составляет всего 400 млн, то есть 3/100. Крутой бизнес. Нечего сказать. Почему такое происходит в торговле? Всё очень просто. Магазины типа ООО «ОКей», «Пятёрочки», «Магнита», «Марии-Ра» и прочих, если не в каждом доме, то на каждом перекрёстке точно. Лично мне, при пешей прогулке на расстояние 1 км в Новосибирске, попалось 3 «Пятёрочки», «Мария-Ра», «Магнит у дома», «Магнит косметик», «Магнит аптека» (магнит нашёл способ наращивать новые долги). К чему это я?

Ах, да. Чтобы победить конкуренцию, надо взять в долг и рядом с магазином конкурентов поставить свой магазин (такая картина очень частая). Отток выручки у конкурента вынудит его занимать и строить ещё один магазин в своей сети, если конечно он сможет занять. Если не сможет, то… баба с возу, кобыле легче. Рано или поздно, но в этой борьбе с конкуренцией и неудержимым ростом долгов, победят далеко не все, кого-то сожрут, а кто-то будет работать за 1/100 от выручки или и того меньше. Интересно, как чувствуют себя в этой борьбе магазины «ОКей»?

Авто-репост. Читать в блоге >>> Руки дошли почитать отчет.

Руки дошли почитать отчет.

Рост общей выручки и LFL неплохой на фоне других ритейлеров. Хорошо в онлайн идут, но уступают в этом Ленте и Х5.

Продолжают реализовывать верную стратегию по развитию дискаунтеров. Смотрим дальше, ждем финансовый отчет за год.

Сегодня вышли операционные результаты Окей за 4 квартал и весь 2021 год.

По сравнению с 4 кварталом 2020:

1. Чистая розничная выручка группы выросла на 10.4%.

2. Чистая розничная выручка гипермаркетов Окей выросла на 4.2%.

3. Общий объем онлайн-продаж вырос на 127.1%.

По сравнению с 2020 годом:

1. Чистая розничная выручка группы выросла на 7.2%.

2. Чистая розничная выручка гипермаркетов Окей выросла на 2.5%.

3. Общий объем онлайн-продаж вырос на 93.7%.

Хороший отчет вышел сегодня у группы Окей. Как по итогам 4 квартала, так и в целом по итогам 2021 года компании удалось добиться роста

всех показателей. Так что фундаментально бумага смотрится неплохо и есть надежда на то, что 2022 год станет более удачным для

ритейла, чем год 2021.

AlexChi, про чистую прибыль сказать забыли или специально не объявили? не понятно… даже в неаудированных результатах прибыль обычно прводится, а тут посмотрел несколько источников, везде перепечатка одних и тех же цифр, без прибыли

alf, чистую прибыль в оперрезах не публикуют. O'Кей опубликовал сильные операционные результаты за 4 квартал - Атон

O'Кей опубликовал сильные операционные результаты за 4 квартал - Атон

O’КЕЙ: операционные результаты за 4К21

Чистая розничная выручка выросла на 10.4% г/г до 54 млрд руб. на фоне роста LfL-продаж на 6.9% г/г (трафик -1.3%, средний чек +8.2%) и расширения торговых площадей на 4.4% г/г. Выручка гипермаркетов увеличилась на 4.2% г/г до 43.5 млрд руб. и составила 81% от общего показателя, сопоставимые продажи выросли на 3.8% г/г (трафик -5.9%, средний чек +10.3%), а торговые площади увеличились на 0.6% г/г. Выручка дискаунтеров подскочила на 47.3% г/г до 10.5 млрд руб. и составила 19% в общем показателе, LfL-продажи выросли на 24.8% г/г (трафик +11.4%, средний чек +12.0%), а торговые площади увеличились на 28.5% г/г. Общее число магазинов O'Кей составило 230 — в течение квартала компания открыла 23 новых дискаунтеров и 1 гипермаркет. Онлайн-продажи подскочили на 127% г/г до 1.7 млрд руб., составив 3.8% в общих продажах.

O'Кей опубликовал сильные операционные результаты за 4К21, в рамках наших оценок; они были поддержаны высокой продовольственной инфляцией (+10.8% г/г). Дискаунтеры продолжали демонстрировать внушительный двузначный рост (+47.3% г/г), и онлайн-продажи также показали сильную динамику (+127% г/г), однако в общей сложности на них пришлось всего около 20% совокупной выручки, тогда как большая часть выручки по-прежнему приходится на гипермаркеты, рост которых относителььно небольшой (+4.2% г/г). Ускоренное развертывание формата дискаунтеров (компания планирует ежегодно открывать 50 магазинов, начиная с 2022 против 34 в 2021) может поддержать долгосрочные перспективы O'Кей, хотя мы отмечаем растущую конкуренцию в сегменте со стороны лидеров отрасли. O'Кей торгуется с мультипликатором EV/EBITDA 2022П 4.6x против своего 5-летнего среднего 5.6x.

Атон

Авто-репост. Читать в блоге >>>

Сегодня вышли операционные результаты Окей за 4 квартал и весь 2021 год.

По сравнению с 4 кварталом 2020:

1. Чистая розничная выручка группы выросла на 10.4%.

2. Чистая розничная выручка гипермаркетов Окей выросла на 4.2%.

3. Общий объем онлайн-продаж вырос на 127.1%.

По сравнению с 2020 годом:

1. Чистая розничная выручка группы выросла на 7.2%.

2. Чистая розничная выручка гипермаркетов Окей выросла на 2.5%.

3. Общий объем онлайн-продаж вырос на 93.7%.

Хороший отчет вышел сегодня у группы Окей. Как по итогам 4 квартала, так и в целом по итогам 2021 года компании удалось добиться роста

всех показателей. Так что фундаментально бумага смотрится неплохо и есть надежда на то, что 2022 год станет более удачным для

ритейла, чем год 2021.

AlexChi, про чистую прибыль сказать забыли или специально не объявили? не понятно… даже в неаудированных результатах прибыль обычно прводится, а тут посмотрел несколько источников, везде перепечатка одних и тех же цифр, без прибыли Сегодня вышли операционные результаты Окей за 4 квартал и весь 2021 год.

Сегодня вышли операционные результаты Окей за 4 квартал и весь 2021 год.

По сравнению с 4 кварталом 2020:

1. Чистая розничная выручка группы выросла на 10.4%.

2. Чистая розничная выручка гипермаркетов Окей выросла на 4.2%.

3. Общий объем онлайн-продаж вырос на 127.1%.

По сравнению с 2020 годом:

1. Чистая розничная выручка группы выросла на 7.2%.

2. Чистая розничная выручка гипермаркетов Окей выросла на 2.5%.

3. Общий объем онлайн-продаж вырос на 93.7%.

Хороший отчет вышел сегодня у группы Окей. Как по итогам 4 квартала, так и в целом по итогам 2021 года компании удалось добиться роста

всех показателей. Так что фундаментально бумага смотрится неплохо и есть надежда на то, что 2022 год станет более удачным для

ритейла, чем год 2021.

Чистая розничная выручка Группы О’КЕЙ в 21 г выросла на 7,2%

Чистая розничная выручка Группы О’КЕЙ в 21 г выросла на 7,2%Основные операционные показатели за 12 месяцев 2021 года

● Чистая розничная выручка Группы выросла на 7,2% в годовом выражении до 185,2 млрд рублей.

● Чистая розничная выручка гипермаркетов «О’КЕЙ» выросла на 2,5% в годовом выражении до 150,4 млрд рублей за счет роста выручки сопоставимых магазинов (LFL) на 1,4% по сравнению с аналогичным показателем предшествующего года.

● Общие онлайн-продажи выросли на 93,7% в годовом сопоставлении до 4,7 млрд рублей и составили 3,1% от выручки «О’КЕЙ».

● Чистая розничная выручка сети дискаунтеров «ДА!» увеличилась на 34,3% в годовом выражении до 34,8 млрд рублей, рост чистой выручки сопоставимых магазинов (LFL) составил 16,3% по сравнению с аналогичным показателем предшествующего года.

Мы прогнозируем, что в 2022 году рост LFL-выручки гипермаркетов «О’КЕЙ» составит несколько процентов, в то время как LFL-выручка дискаунтеров «ДА!» продолжит демонстрировать двузначный рост

Авто-репост. Читать в блоге >>>

📈Окей растёт на 1.1%, группа рассказала о реализации программы трансформации

📈Окей растёт на 1.1%, группа рассказала о реализации программы трансформации

📈Окей +1.1% Группа компаний «О’кей» рассказала о продолжении реализации программы по трансформации сети гипермаркетов. Кампания была запущена в 2020 году и на сегодняшний день уже показала хорошие результаты. Так, за год продажи флагманского гипермаркета в московском Ростокино в новом концепте выросли на 30%, сообщили в пресс-службе «О’кей».

Авто-репост. Читать в блоге >>> О'Кей: Операционные результаты за 3 кв. 2021

О'Кей: Операционные результаты за 3 кв. 2021Всем привет!

Мы продолжаем следить за успехами O’Кей, так как верим в долгосрочные перспективы компании. Недавно компания отчиталась по операционке за 3 кв. 2021 г.

Результаты были немного лучше наших ожиданий. Основной драйвер роста — дискаунтеры, LFL продажи которых вернулись к двухзначной динамике (+21,6% г/г), несмотря на высокую базу прошлого года.

Наш взгляд на компанию сохраняется. О’Кей был и остается долгосрочной инвестицией с раскрытием стоимости только в 2023 году (к концу 2023 г. планируется удвоить сеть DA!, что может позволить дискаунтерам достичь доли ~30% и выше в общей выручке компании). До этого времени О’Кей может долго оставаться недооценённым. Из-за низкой ликвидности движения акций могут быть резкими, поэтому рекомендуем держать в О’Кей такую долю портфеля, с которой будет комфортно пересиживать волатильность и возможно долгое ожидание.

ЧИТАТЬ ОБЗОР

Авто-репост. Читать в блоге >>> 🛒 О’кей (OKAY) - почему дешевеет одна из крупнейших розничных сетей России

🛒 О’кей (OKAY) - почему дешевеет одна из крупнейших розничных сетей России

▫️Капитализация: 12 млрд

▫️Выручка TTM: 178 млрд

▫️EBITDA TTM: 14,7 млрд

▫️Прибыль TTM: -0,27 млрд

▫️fwd P/E 2021: 23

▫️P/B: 0,9

▫️fwd дивиденд 2021: 5,4%

Мой полезный Telegram-канал

👉Группа «О’КЕЙ» – один из лидеров российского продуктового ритейла. Ориентирована на гипермаркеты.

👉Четкой дивидендной политики у ритейлера нет. Ранее сообщали, что придерживаются целевого уровня выплат в 25% от чистой прибыли.

✅Компания приняла новую стратегию, ориентированную на дискаунтеры «Да!», которые растутболее чем на 40% в год. На сегодня они обеспечивают около 20% от всей выручки. Данная сеть вышла в существенную прибыль по EBITDA в 1П2021 до 0,7 млрд руб, против 0,5 млрд годом ранее.

Авто-репост. Читать в блоге >>>

Рейтинг компании ООО "ОКей"

Рейтинг компании ООО "ОКей"Больше рейтингов на fapvdo.ru

Рейтинг-статистика финансового состояния компании с 2017 года. Финансовые показатели, уровень инвестиционного риска и рейтинг предприятия рассчитывался по данным бухгалтерской отчётности предоставленной в ФНС России. С подробным финансовым анализом предприятия по годам, можно ознакомиться перейдя в раздел ООО «ОКей»

Рейтинг ООО «ОКей»

ИНН: 7826087713

Организация: ООО «ОКей»

Авто-репост. Читать в блоге >>> Окей представила хорошие операционные результаты за 3 квартал - Атон

Окей представила хорошие операционные результаты за 3 квартал - Атон

O’кей представила операционные результаты за 3К21

Чистая розничная выручка компании выросла на 10.1% г/г до 43.5 млрд руб. LfL-продажи группы показали рост на 6.6% (+3.8% в гипермаркетах и +21.6% в сегменте дискаунтеров), посещаемость магазинов увеличилась на 2.8%, а средний чек — на 3.7%. Выручка дискаунтеров ДА! подскочила на 40.0% до 8.7 млрд руб., выручка в гипермаркетах O'KEY — на 4.6% до 34.8 млрд руб. В результате доля дискаунтеров в выручке группы достигла 20.0% (+4.3 пп г/г, +1.1 пп кв/кв). Общее число торговых объектов достигло 206 (+24 г/г, +7 кв/кв), при этом все новые магазины открыты в сегменте дискаунтеров.

O'KEY представила хорошие операционные результаты, опередив среднерыночную динамику по LfL-продажам. Развитие формата дискаунтеров идет по плану, при этом сегмент гипермаркетов также улучшил показатели (+4.6% против +3.1% во 2К21 и -2% в 1К21).

Атон

Авто-репост. Читать в блоге >>> пишет

пишет

t.me/russianmacro/12799

ВЫРУЧКА ГК “О’КЕЙ” ВЫРОСЛА БОЛЕЕ, ЧЕМ НА 10%

Группа “О’КЕЙ” объявила неаудированные операционные результаты за III квартал и девять месяцев 2021 года.

За третий квартал чистая розничная выручка Группы выросла на 10,1% и достигла в годовом выражении — 43 451 млн рублей, а за 9 месяцев текущего года этот показатель составил 5,9% (131 149 млн рублей). Основным драйвером группы стали магазины у дома “ДА!”, чья выручка в третьем квартале выросла на 40% и теперь “ДА!” формирует пятую часть выручки всей группы. За 9 месяцев выручка сети дискаунтеров “ДА!” выросла на 29,2% в годовом выражении до 24 310 млн рублей. Онлайн-продажи “О’КЕЙ” также значительно выросли, за третий квартал — 139,8%, а за 9 месяцев текущего года — 90,3% что составляет 3 190 млн рублей (3,0% от выручки Группы).

В течение девяти месяцев 2021 года Группа реализовывала программу трансформации сети гипермаркетов. Основной приоритет — повышение конкурентоспособности формата за счет акцента на продукты категорий fresh и ultra-fresh, развитие собственных брендов, а также улучшенной планировки торгового пространства. В III квартале 2021 года доля товаров категорий fresh и ultra-fresh, а также фруктов и овощей в выручке гипермаркетов составила 54,9%. В III квартале 2021 года доля собственных брендов составила 8,0% в чистой розничной выручке “О’КЕЙ” и 50,2% в выручке дискаунтеров “ДА!”. O’Key Group S.A.

O’Key Group S.A.

As of 31 December 2018 represented by 269,074,000 shares

Free float 25,69%

okeygroup.lu/investors/shareholders/capital/

Капитализация на 26.10.2021г: 12,189 млрд руб

Общий долг на 31.12.2018г: 62,756 млрд руб

Общий долг на 31.12.2019г: 85,020 млрд руб

Общий долг на 31.12.2020г: 92,781 млрд руб

Общий долг на 30.06.2021г: 86,480 млрд руб

Выручка 2018г: 161,303 млрд руб

Выручка 6 мес 2019г: 79,883 млрд руб

Выручка 2019г: 165,086 млр друб

Выручка 6 мес 2020г:84,498 млрд руб

Выручка 2020г: 174,341 млр друб

Выручка 6 мес 2021г: 87,923 млрд руб

Убыток 6 мес 2018г: 541,13 млн руб

Убыток 2018г: 599,76 млн руб

Прибыль 6 мес 2019г: 631,89 млн руб

Прибыль 2019г: 746,96 млн руб

Убыток 6 мес 2020г: 718,94 млн руб

Убыток 2020г: 1,444 млрд руб

Прибыль 6 мес 2021г: 301,89 млн руб

okeygroup.lu/investors/result-center/ifrs-statements/

O`KEY Group S.A. – Dividend History

Период *** Объявлены *** Реестр дата * Платеж дата * Дивиденд

2020 год * 30 окт 2020 * 04 ноя 2020 * __ ноя 2020 * $0,028275

2019 год * 03 окт 2019 * 03 окт 2019 * 15 окт 2019 * $0,05635

2018 год * 22 янв 2018 * 25 янв 2018 * 02 фев 2018 * $0,12367

okeygroup.lu/investors/shareholders/dividends/

Окей - факторы роста и падения акций

- Компания стоит дешево относительно своей выручки, любой позитив в снижении затрат значительно наращивает прибыль (29.08.2022)

- Компания стабильно убыточна по последним отчетам (16.09.2017)

- Неудачный формат - гипермаркеты, в последние годы проигрывает конкуренцию магазинам у дома (22.09.2021)

- Большой и растущий долг. Компания подешевела в несколько раз за последние годы, но EV остался там же. (15.09.2022)

- Дискаунтер замедляется по выручке (20.10.2023)

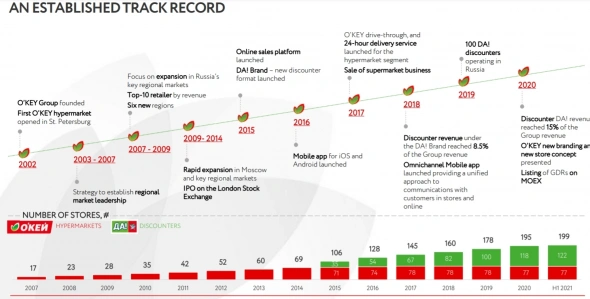

Окей - описание компании

О'КЕЙ — сеть супермаркетов в России.Компания зарегистрирована в Люксембурге, акции торгуются только в Лондоне (LSE) в виде GDR.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций