| Число акций ао | 136 207 млн |

| Номинал ао | 0.3627 руб |

| Тикер ао |

|

| Капит-я | 48,1 млрд |

| Выручка | – |

| EBITDA | – |

| Прибыль | 0,0 млрд |

| Дивиденд ао | – |

| P/E | – |

| P/S | – |

| P/BV | – |

| EV/EBITDA | – |

| Див.доход ао | 0,0% |

| ОГК-2 Календарь Акционеров | |

| Прошедшие события Добавить событие | |

ОГК-2 акции

0.3529₽ -0.76%

-

Единственная внятная причина падения, имхо, Череповецкая ГРЭС — Если Череповецкая ГРЭС не заработает до конца года, то ОГК-2 может потерять 4,3 млрд руб ДПМ платежей. Руководство обещает восстановить блок к концу 3кв2021, 3й квартал прошел, новостей о том что запустили — нет, видимо где-то есть инфа, что не успевают до конца года запустить. Это наиболее внятная причина кроме мифического кукла который решил вытряхнуть «слабых духом».

Единственная внятная причина падения, имхо, Череповецкая ГРЭС — Если Череповецкая ГРЭС не заработает до конца года, то ОГК-2 может потерять 4,3 млрд руб ДПМ платежей. Руководство обещает восстановить блок к концу 3кв2021, 3й квартал прошел, новостей о том что запустили — нет, видимо где-то есть инфа, что не успевают до конца года запустить. Это наиболее внятная причина кроме мифического кукла который решил вытряхнуть «слабых духом».

В честь чего такая раздача, дивы уже под 10% скоро будут.

Или их отменяют?

Свин Копилкин (Дмитрий), много негативных факторов сошлись с геополитикой на первом плане.

P.S. Дивы судя по всему 10% уже пробили форвардно, но проблема в том, что туда же доходность ОФЗ прёт, а ОФЗ-ин в моменте уже там.

Вадим Рахаев, ну геополитика как мне кажется не особо поменялась за последний год, больше смахивает на то, что из бумаги вытряхивают слабых духом. хотя кто знает…

Свин Копилкин (Дмитрий), Раньше я серьёзно воспринимал этот тезис. «Вытряхивают слабых духом». Сейчас это звучит для меня очень наивно ) Ну что господа! Вытряхнем слабых духом!? давайте все вместе продадим по половине позиции. потом откупим ниже! :) Странно звучит, правда? :)

Дмитрий Кондратьев,

У меня есть миллиард денег, и акций на миллиард. Над купить акций на еще 1 миллиард. Продаю большими кусками акций на миллиард на падающем рынке, вызываю срабатывание стопов на продажу у тех у кого есть, мелкие инвесторы в панике, тоже продают все что есть, роботы начинают торговать в шорт, а я, потихоньку, скупаю акции. чем не стратегия для толстосума?

В честь чего такая раздача, дивы уже под 10% скоро будут.

Или их отменяют?

Свин Копилкин (Дмитрий), много негативных факторов сошлись с геополитикой на первом плане.

P.S. Дивы судя по всему 10% уже пробили форвардно, но проблема в том, что туда же доходность ОФЗ прёт, а ОФЗ-ин в моменте уже там.

Вадим Рахаев, ну геополитика как мне кажется не особо поменялась за последний год, больше смахивает на то, что из бумаги вытряхивают слабых духом. хотя кто знает…

Свин Копилкин (Дмитрий), Раньше я серьёзно воспринимал этот тезис. «Вытряхивают слабых духом». Сейчас это звучит для меня очень наивно ) Ну что господа! Вытряхнем слабых духом!? давайте все вместе продадим по половине позиции. потом откупим ниже! :) Странно звучит, правда? :)

В честь чего такая раздача, дивы уже под 10% скоро будут.

Или их отменяют?

Свин Копилкин (Дмитрий), много негативных факторов сошлись с геополитикой на первом плане.

P.S. Дивы судя по всему 10% уже пробили форвардно, но проблема в том, что туда же доходность ОФЗ прёт, а ОФЗ-ин в моменте уже там.

Вадим Рахаев, ну геополитика как мне кажется не особо поменялась за последний год, больше смахивает на то, что из бумаги вытряхивают слабых духом. хотя кто знает…

В честь чего такая раздача, дивы уже под 10% скоро будут.

Или их отменяют?

Свин Копилкин (Дмитрий), много негативных факторов сошлись с геополитикой на первом плане.

P.S. Дивы судя по всему 10% уже пробили форвардно, но проблема в том, что туда же доходность ОФЗ прёт, а ОФЗ-ин в моменте уже там. В честь чего такая раздача, дивы уже под 10% скоро будут.

В честь чего такая раздача, дивы уже под 10% скоро будут.

Или их отменяют?

"ОГК-2" Проведение заседания совета директоров и его повестка дня

"ОГК-2" Проведение заседания совета директоров и его повестка дня

Сообщение о существенном факте

«О проведении заседания совета директоров эмитента и его повестке дня»

1. Общие сведения

1.1. Полное фирменное наименование (для коммерческой организации) или наименование (для некоммерческой организации) эмитента

Публичное акционерное общество «Вторая генерирующая компания оптового рынка электроэнергии»

1....

Авто-репост. Читать в блоге >>> Увеличение финрезультатов ОГК-2 обусловлено сильной конъюнктурой на рынке электроэнергии - Промсвязьбанк

Увеличение финрезультатов ОГК-2 обусловлено сильной конъюнктурой на рынке электроэнергии - Промсвязьбанк

Чистая прибыль ОГК-2 по МСФО за 9 месяцев выросла до 14,4 млрд руб., EBITDA — до 29,6 млрд руб.

Чистая прибыль ОГК-2 по МСФО за 9 месяцев 2021 г. выросла на 19,5% по сравнению с аналогичным периодом прошлого года, до 14,4 млрд руб., следует из отчета компании. EBITDA увеличилась на 12,9%, до 29,6 млрд руб. Выручка за январь, сентябрь выросла на 17,7%, до 104,5 млрд руб. Увеличение показателя обусловлено ростом цен реализации электроэнергии и мощности на оптовом рынке, в том числе в отношении энергообъектов, введенных в рамках программы ДПМ, говорится в сообщении ОГК-2.

Мы положительно оцениваем результаты ОГК-2. Увеличение финрезультатов обусловлено сильной конъюнктурой на рынке электроэнергии, где наблюдался рост потребления и цен на фоне восстановления деловой активности в экономике, а также в связи с холодной погодой в начале 2021 года. По итогам 2021 года мы ждем улучшения показателей за счет продолжения восстановления рынка электроэнергии. Рекомендуем «покупать» акции ОГК-2 с целевой ценой 0,95 руб./акция.

Промсвязьбанк

Авто-репост. Читать в блоге >>>

Капекс чето резко пошел вверх

Тимофей Мартынов, www.finmarket.ru/news/5525771

09 августа 2021 года

ПАО «ОГК-2» в ходе телефонной конференции с аналитиками подтвердило планы по капзатратам на 2021 г. на уровне прошлого года — 6,9 млрд руб. «Мы не ожидаем увеличение capex относительно заявленного», — заявил представитель компании.

При этом в I полугодии 2021 г. капзатраты уже составили 6,3 млрд руб. против 2,7 млрд руб. годом ранее.

Представитель «ОГК-2» объяснил это тем, что за январь-июнь 2021 г. компания осуществила первые платежи по проектам модернизации ТЭС с вводом объектов в 2025-2027 гг.

Всего доля этих проектов в capex 2021 г. составит 3,9 млрд руб., добавил он. ОГК-2 через пару лет ждет драматическое падение прибыли после окончания ДПМ. А в ближайшей перспективе есть совершенно непредсказуемый риск списаний по угольным станциям (25% мощностей ).

ОГК-2 через пару лет ждет драматическое падение прибыли после окончания ДПМ. А в ближайшей перспективе есть совершенно непредсказуемый риск списаний по угольным станциям (25% мощностей ).

В зависимости от сценариев по сокрашениям выбросов СО2 и пошлинам на них стоимость угольных станций можно оценивать очень творчески.

А кому они стока займов выдают?

Тимофей Мартынов, это пул www.ogk2.ru/rus/press/news/index.php?NEWS_ID=28580

Там еще 20 млрд в РЭП Холдинг (статья ассоциированные предприятия) закопано со смутными перспективами по возврату или доходу

В убытках Ставропольская и Новочеркасская ГРЭС, но они обе используют природный газ (Новочеркасская еще и антрацитовый штыб).

Дилетант, www.ogk2.ru/rus/branch/novocherkgres/

Новочеркасская ГРЭС

Используемое топливо Уголь Показатели дочерних компаний ГЭХ улучшатся за счет продолжения восстановления рынка электроэнергии - Промсвязьбанк

Показатели дочерних компаний ГЭХ улучшатся за счет продолжения восстановления рынка электроэнергии - Промсвязьбанк

Компании ГЭХ представили финансовые отчеты по итогам 9 месяцев 2021 года по МСФО, которые в целом оказались на уровне ожиданий рынка. Компании продемонстрировали рост выручки на фоне улучшения конъюнктуры на рынке электроэнергии.

Выручка Мосэнерго за отчетный период составила 155,3 млрд руб. (+27,2% г/г), EBITDA – 25,9 млрд руб. (+21,9% г/г), чистая прибыль – 7,3 млрд руб. (+37,4% г/г).

Выручка ТГК-1 за отчетный период составила 71,8 млрд руб. (+16,4% г/г), EBITDA — 17,8 млрд руб. (+7,9% г/г), чистая прибыль – 7,2 млрд руб. (+13,1% г/г).

Авто-репост. Читать в блоге >>>

Чето весь свой кэш компания под ноль отдает в виде займов.

У самих на балансе всего 57 млн рублей чистого кэша

Тимофей Мартынов, они не отдают — это группа Газпром Энергохолдинг делает пул из свободного кэша и распределяет его между компаниями по мере необходимости, чтобы не брать кредиты

ОГК2 кстати чтоле презентаций не делает?

Тимофей Мартынов, делает, но их сложно найти на сайте

www.ogk2.ru/rus/si/subject/present/

Чето весь свой кэш компания под ноль отдает в виде займов.

Чето весь свой кэш компания под ноль отдает в виде займов.

У самих на балансе всего 57 млн рублей чистого кэша

Несколько слов о результатах ОГК-2 за 3 кв и 9 мес 2020 г.

Несколько слов о результатах ОГК-2 за 3 кв и 9 мес 2020 г.

Результаты, безусловно, сильные, но имеет место эффект низкой базы прошлого года. Если сравнить с докризисным 2019 г., то выработка э/э снизилась на 9,3%, а тепловой энергии на 17,8%. При этом выручка выросла на 4,6%, а прибыль – на 17,6%. Причин такого расхождения две:

1) рост цен на электроэнергию.

2) прохождение ОГК-2 пика платежей по ДПМ. Сейчас доля мощности в выручке от продаж э/э и мощности составляет 54%, а 2 года назад было 45%.

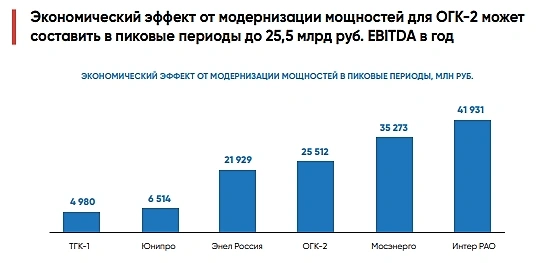

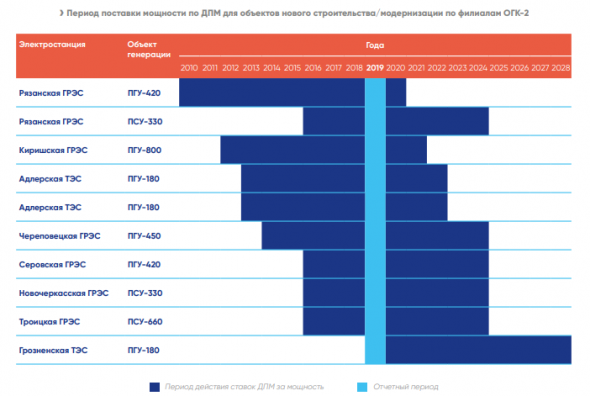

Проблема только в том, что платежи по ДПМ ОГК-2 будут дальше с каждым годом только снижаться (ниже приложу график). При этом их значение трудно переоценить. Менеджмент сам пишет в годовом отчете, ссылаясь на оценку инвестдомов, что «для ОГК-2 вклад платежей по ДПМ составит в итоге до 70% EBITDA. Однако из этого следует, что в ближайшие пять лет вклад ДПМ в прибыль российских генерирующих компаний будет сокращаться».

Да, доходность двузначная, компания стоит недорого. Но дешевизна оправданна. Инвесторы уже закладывают будущее снижение потоков, потому дивидендный гэп не закрывается.

Расходы на топливо с 12 до 20 млрд выросли. С углем, конечно, нахлобучили.Рязанская и Новочеркасская вхолостую, без особой прибыли работают.

Михаил П, у Рязанской ГРЭС прибыль есть. В убытках Ставропольская и Новочеркасская ГРЭС, но они обе используют природный газ (Новочеркасская еще и антрацитовый штыб).

ОГК-2 - факторы роста и падения акций

- До 3 кв 2024 г. выплаты по ДПМ будут еще достаточно высокими (22.07.2021)

- Выработка электроэнергии с начала 2023 г. +7,5%, в 3 квартале +10,8% (16.10.2023)

- Дивиденды 50% от скорректированной чистой прибыли по РСБУ и МСФО (16.10.2023)

- Одобрена доп.эмиссия 13.10.23г., в итоге-уставной капитал увеличится на 43,72% (16.10.2023)

- Пик платежей ДПМ пройден, а с конца 2024г. уменьшится в разы, а значит, резко снизится чистая прибыль (16.10.2023)

⚠️ Если вы считаете, что какой-то фактор роста/падения больше не является актуальным, выделите его и нажмите CTRL+ENTER на клавиатуре, чтобы сообщить нам.

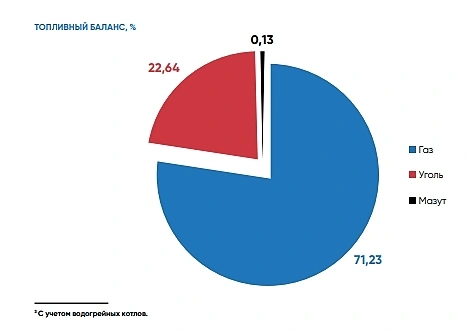

ОГК-2 - описание компании

ПАО «ОГК-2» - ведущая компания тепловой генерации в составе 11 действующих и одной строящейся электростанции суммарной установленной мощностью 20 ГВт. Филиалы компании в 2015 г. произвели 64 млрд кВтч электроэнергии (около 6% выработки электроэнергии в России). Топливный баланс: 65% — газ, 35% — уголь.В состав Компании входят: Сургутская ГРЭС-1, Рязанская ГРЭС, Киришская ГРЭС, Ставропольская ГРЭС, Новочеркасская ГРЭС, Троицкая ГРЭС, Красноярская ГРЭС-2, Череповецкая ГРЭС, Серовская ГРЭС, Псковская ГРЭС и Адлерская ТЭС.

Контролирующим акционером компании является ООО «Газпром энергохолдинг» (100-процентное дочернее общество ПАО «Газпром»).

Основной контрагент — ЦФР, на который приходится 46% выручки (2017)

Мощность станций: 20ГВт

Новые мощности (ДПМ): 20%

Топливо: газ (65%) уголь (35%)

график выхода из 10летнего срока ДПМ мощностей

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций