| Открытие Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Открытие акции

-

Зачем ЦБ дал «Открытию» триллион

Зачем ЦБ дал «Открытию» триллион

Задолженность «ФК Открытие» (о его санации было объявлено 29 августа) перед Центробанком за август выросла на 728 млрд руб. до 1,07 трлн, следует из отчетности банка. Из выданных ЦБ 1,1 трлн руб. 682 млрд – это прямое репо под залог ценных бумаг, 385 млрд – кредиты, большая часть которых предоставлена на 91–180 дней, рассказывает ведущий методолог «Эксперт РА» Юрий Беликов. Это и есть новый экстренный механизм предоставления ликвидности, поясняет он. (Ведомости) ФК Открытие - задолженность банка перед ЦБ РФ достигла почти 1,1 трлн руб

ФК Открытие - задолженность банка перед ЦБ РФ достигла почти 1,1 трлн руб

Согласно отчетности ЦБ, совокупная задолженность банка ФК Открытие перед Банком России по состоянию на 1 сентября составила 1,067 триллиона рублей.

Из этой отчетности следует, что в августе ЦБ разместил в банке ФК Открытие депозит на срок от 91 до 180 дней в размере 330 миллиардов рублей. На 1 сентября у банка ФК Открытие была задолженность перед ЦБ по кредитам на различные сроки (от однодневных до сроком свыше 1 года) на общую сумму 54,7 миллиарда рублей. Таким образом, задолженность банка перед ЦБ на 1 августа по кредитам и депозитам составила 384,7 миллиарда рублей.

Как отмечает начальник аналитического управления банка БКФ Максим Осадчий, задолженность банка ФК Открытие перед ЦБ по сделкам РЕПО на 1 сентября составила 681,8 миллиарда рублей против 323,8 миллиарда рублей месяцем ранее. В то время как в целом задолженность российских банков перед ЦБ по операциям РЕПО в рублях составила 767,5 миллиарда рублей. Таким образом, совокупная задолженность банка ФК Открытие перед ЦБ на 1 сентября достигла 1,067 триллиона рублей.

Прайм

Прям детектив - Как «Открытие» превратилось в крупнейший частный банк в стране и почему прогорело.

Прям детектив - Как «Открытие» превратилось в крупнейший частный банк в стране и почему прогорело.

Очень много государственных денег. И Игорь Сечин Как «Открытие» превратилось в крупнейший частный банк в стране и почему прогорело.

Спецкор «Медузы» Илья Жегулев подробно изучил историю «Открытия» и выяснил, с чем был связан его успех и последующий крах — и какую роль в этом всем сыграли РАО «ЕЭС России», «Роснефть» и российское государство в целом.

meduza.io/feature/2017/09/12/ochen-mnogo-gosudarstvennyh-deneg-i-igor-sechin

Буков много, но очень интересно. ЦБ сделал великое «Открытие». Регулятор рассказал о серьезных нарушениях в работе банка

ЦБ сделал великое «Открытие». Регулятор рассказал о серьезных нарушениях в работе банка

Через две недели после того, как ЦБ взял под свой контроль банк «ФК Открытие», доброжелательная риторика регулятора сменилась жесткой критикой. Глава Банка России Эльвира Набиуллина заявила, что многие операции «ФК Открытие» проводил из конъюнктурных соображений без полноценного анализа рисков, а топ-менеджеры, уже зная о плачевном состоянии банка, незадолго до вмешательства регулятора выписали себе значительные бонусы. Одновременно выяснилось, что большая часть руководства, в сотрудничестве с которыми ЦБ собирался оздоравливать банк, сразу его покинула. ( Коммерсант) Банк Открытие стал владельцем банка Траст, НПФ РГС, НПФ ЛУКОЙЛ-ГАРАНТ

Банк Открытие стал владельцем банка Траст, НПФ РГС, НПФ ЛУКОЙЛ-ГАРАНТ

Банк «ФК Открытие» приобрел 99,99% акций банка «Траст».

Контроль в «Трасте» банк получил 29 августа.

Также «ФК Открытие» стал владельцем 100% акций «Негосударственного пенсионного фонда РГС»,(ранее входившего в группу «Росгосстраха»),

«ФК Открытие» стал владельцем 100% НПФ ЛУКОЙЛ-ГАРАНТ — 29 августа

Контроль в НПФ РГС «ФК Открытие» получил 28 августа.

сообщение

собщение

сообщение

вот и первые махинации в Открытии ....

вот и первые махинации в Открытии ....Российский Центробанк в ходе оздоровления банка ФК Открытие выяснил, что выпуск евробондов Россия-30, практически в полном объеме сконцентрированный в портфеле санируемого банка, отражался им на балансе по завышенной цене, что можно трактовать как определенное манипулирование рыночной ценой, сказала глава ЦБР Эльвира Набиуллина.

Открытие консолидировало бумаги Россия-30 в 2015 году в своем портфеле для использования их в качестве обеспечения по валютному репо ЦБР.

“В целом, эта операция не привела к ухудшению финансовых показателей Открытия, и увидев концентрацию таких бумаг на балансе у одного участника, мы в 2015 году снизили лимиты (по валютному репо) и повысили ставки”, — сказала Набиуллина, выступая на банковском форуме ассоциации “Россия” в Сочи.

“Но что беспокоит, и что должно являться уроком для всего банковского сектора — на балансе Открытия эти бумаги стояли по завышенной цене, что позволяло приукрашивать финансовое состояние банка, имело место определенное манипулирование рыночной ценой”.

“Безусловно, мы понимаем, что наш облигационный рынок недостаточно глубок, такие возможности у отдельных рыночных игроков остаются, проводя несколько сделок на бирже или показывая, что вроде бы сделка рыночная. Но для нас, как для регулятора, важно, чтобы они не вели к занижению капитала. Поэтому в рамках работы по повышению контроля за рисками… в случаях, когда на балансе банка сконцентрирован почти полный объем той или иной ценной бумаги, это создает дополнительные риски, мы можем требовать создания дополнительных резервов, и я прошу банки учитывать это в своих действиях”, — сказала Набиуллина.

Полный текст тут:

ru.reuters.com/article/businessNews/idRUKCN1BP0W6-ORUBS ЦБ обвинил "Открытие" в манипуляциях с госдолгом России

ЦБ обвинил "Открытие" в манипуляциях с госдолгом России

ЦБ считает, что банк «Открытие» манипулировал рынком российского суверенного долга. Об этом заявила глава центробанка Эльвира Набиуллина на Международном банковском форуме.

Банк «Открытие» был вовлечен в масштабную скупку евробондов «Россия-30» с начала 2015 года. В результате несмотря на санкции Запада, сжатие валютных доходов от экспорта нефти, рецессию в экономике и коллапс рубля, стоимость этих евробондов резко выросла, а доходность обвалилась с 7% до 2,9%.

На начало 2016 года «Открытие» держал 74% всех бумаг «Россия-30», фактически контролируя рынок. На них приходилось 832 млрд рублей, или 21% от всех активов группы.

Операции по скупке привели к тому, что цена евробондов была искусственно завышена — по этой завышенной цене они «стояли на балансе банка», сообщила Набиуллина. Это, по ее словам, «позволяло „приукрашивать финансовое состояние“ „Открытия“.

Для операций по покупке облигаций „Россия-30“ „Открытие“ использовал деньги самого ЦБ — валютные кредиты за счет средств ЗВР, которые регулятор начал выдавать в конце 2014 года.

Банк „Открытие“ брал кредит, покупал бумаги, потом в качестве залога нес их в ЦБ, а на полученные деньги снова покупал облигации, повторяя этот процесс многократно. Идея была проста: стоимость кредитов центробанка составляла 1-1,5% годовых, а доходность бумаг изначально достигала 7% годовых.

В 2016 году ЦБ начал сворачивать валютное кредитование, и „Открытие“ осторожно распродавал бумаги, к июлю у него было уже лишь 51% всего выпуска. ВТБ, скорее всего, потеряет свою долю в банке «Открытие» - Задорнов

ВТБ, скорее всего, потеряет свою долю в банке «Открытие» - ЗадорновГлава ВТБ 24 Михаил Задорнов не исключает, что ВТБ потеряет свою долю в банке «Открытие».

«К сожалению, акции ВТБ, как я думаю, и акции многих других акционеров, если будет оценка капитала ниже уровня достаточности, будут списаны. Т.е. ВТБ потеряет свою долю в «Открытии» — скорее всего именно такой будет вариант»

О возможности покупки банка группой ВТБ.«Переговоры не могут сейчас вестись. Это разговор на среднесрочное будущее», — отметил он.

ЦБ планирует продать банк, следуя курсу на отказ от концентрации банковских активов в руках государства.«Предполагается после санации, которая займет очень короткое время, построение новой бизнес-модели банка. Цель, которую ставит ЦБ как акционер, государство, — это не быть долго собственником финансовой группы «Открытие» на самом деле, не просто банка, а продать ее массовому инвестору, стратегическому инвестору. Тогда уже надо будет смотреть, кто будет претендовать на эти акции. Многое будет зависеть от конъюнктуры рынков, санкционного режима — несанкционного режима через 3-4 года»

Финанз Михаил Задорнов делает ОТКРЫТИЕ

Михаил Задорнов делает ОТКРЫТИЕ

Задорнова утвердили таки главой ФК Открытие.

www.rbc.ru/finances/14/09/2017/59ba29e69a794748941677fc?utm_source=pushc

Минфин: Долг "Открытия" по ОФЗ может быть списан

Минфин: Долг "Открытия" по ОФЗ может быть списан

Банку Открытие могут списать долг по ОФЗ. Об этом заявил замминистра финансов Алексей МоисеевЯ ожидаю, что он будет списан, но это зависит от того, какие выводы будет делать Центральный банк по поводу состояния банка. Но мои ожидания, что в рамках общей процедуры такого рода инструмент списывается, в случае, если банк утратил капитал

АСВ в мае 2015 года по программе господдержки передало банку Петрокоммерц, позднее вошедшему в ФК Открытие, а также самому ФК Открытие ОФЗ на сумму 65,2 миллиарда рублей.

Прайм Кто из брокеров шортит Открытие?

Кто из брокеров шортит Открытие?

Коллеги, первый раз в жизни хочу открыть свой счет у российского биржевого брокера, чтобы зашортить акции Открытия. Кто-то знает такого брокера?

Игорь Суздальцев

Редактор интерстрима трейдеров YouTrade.TV

http://youtrade.tv

банк Открытие не такой и пушистый как преподнесли перед ЦБ

банк Открытие не такой и пушистый как преподнесли перед ЦБ

Над банком «Открытие», который пошел ко дну и был передан под контроль ЦБ в сентябре, начинают сгущаться тучи.В ключевом дочернем банке «Открытия» — «Траст» — зафиксировано масштабное обесценение активов. За июль и август дыра в капитале «Траста» выросла более чем втрое, из банка исчезло 240 миллиардов рублей.

Как сообщает ТАСС со ссылкой на данные Единого федерального реестра сведений о фактах деятельности юридических лиц, на 1 сентября обязательства «Траста» превышали его активы на 316,9 млрд рублей. Месяцем ранее «дыра» составляла 113,9 млрд рублей, в на начало июля — всего 80,2 млрд рублей.

«Открытие» стал владельцем «Траста» в 2014 году: взяв проблемный банк на санацию, он разом вырос до первой десятки по размеру активов в РФ и получил от ЦБ кредит на 127 млрд рублей под льготную процентную ставку.

В капитале «Траста» изначально была «дыра», однако если верить МСФО-отчетности за 2016 год, в прошлом году она составляла всего 30 млрд рублей, говорит аналитик Fitch Александр Данилов. С начала года, таким образом, отрицательный капитал «дочки» «Открытия» вырос в 10 раз. Рост на 200 млрд рублей за два месяца — «это огромное обесценение, где-то две трети активов банка», добавляет Данилов.

Вероятно, деньги из «Траста» перетекали в «Открытие», когда головной банк группы начал испытывать проблемы с оттоком депозитов, рассуждает он: на портале раскрытия информации появлялись сообщения о том, что «Траст» одобрял крупные межбанковские кредиты с заинтересованностью на десятки миллиардов рублей — вполне вероятно, что эти кредиты были в пользу «ФК Открытие».

«Вот так „Открытие“ посанировало „Траст“: и 150 млрд рублей на санацию исчезло, и дыра в капитале выросла на 200 млрд рублей», — констатирует начальник отдела по работе на фондовых рынках ПАО « Норвик Банк» Михаил Котлов.

Предварительно дыра в капитале самого «Открытия» составляет 250-400 млрд рублей, сообщил на прошлой неделе зампред ЦБ Василий Поздышев. Это первые выводы временной администрации, которая работает в банке в 29 августа.

По его словам, собственники вывели из банка как минимум 24% капитала, выдавая кредиты де-факто самим себе. Сейчас речь идет о том, чтобы «максимум средств вернуть в банк», заявил зампред. Существует версия, что санация «Открытия»- это план собственников по выходу из бизнеса с прибылью, пишет бывший кредитный аналитик по банковскому сектору «Рус-Рейтинг» Евгений Славнов.

Схема известна: сначала банк наращивает размер, привлекая кредиты на санацию других банков и деньги пенсионных фондов. «Затем полученные средства различными способами выводятся из банка, а дыры в балансе затыкаются за счет средств налогоплательщиков в ходе санации. В итоге собственники теряют контроль над банком, но остаются с активами, которые они вывели», — объясняет Славнов.

Он признает: пока нет достаточных доказательств, чтобы со стопроцентной уверенностью говорить, что события в банке развивались именно так.

Ясность, по его словам, внесут дальнейшие действия ЦБ. Важно, привлекут ли кого-то из руководства банка к ответственности, а также то, какие активы войдут в периметр санации.

«Если вдруг по итогам санации государство получит выжатый банк и все интересные активы магическим образом окажутся за периметром национализированного учреждения, то это будет сильным свидетельством в пользу того, что мы наблюдаем не спасение тонущего гиганта, а вывод активов из банка», — говорит Славнов.

первоисточник www.finanz.ru

За два месяца Закрытие похитило из траста 240 ярдов.

За два месяца Закрытие похитило из траста 240 ярдов.

«Дыра» в капитале банка «Траст» увеличилась до 317 млрд рублейОтрицательная стоимость чистых активов банка на 1 сентября составила 316,954 млрд руб.

На 1 июля этот показатель составлял 80,2 млрд руб. Таким образом, за июль-август капитал банка снизился на 236,7 млрд руб., за август — на 203 млрд руб., передает «РИА Новости».

Банк «Траст» санировала «ФК Открытие». На эти цели «Открытие Холдинг» в 2014 году получил от Центробанка кредиты на 127 млрд руб. В декабре 2015 года «Открытие» обратилось в Центробанк (ЦБ) за дополнительным кредитом в размере 50 млрд руб., но денег пока не получило.

Рейтинговое агентство Moody"s считает, что банк «ФК Открытие» будет убыточным в ближайшее время. Из обзора:

Рейтинговое агентство Moody"s считает, что банк «ФК Открытие» будет убыточным в ближайшее время. Из обзора:Рейтинговое агентство Moody«s считает, что банк «ФК Открытие» будет убыточным в ближайшее время.

Из обзора:«В последние месяцы, на фоне оттока депозитов, банк привлек относительно дорогое финансирование от ЦБ РФ, что будет оказывать давление на его чистую процентную маржу на протяжении, по меньшей мере, второй половины 2017 г. Кроме того, непрофильные активы могут потребовать создания дополнительных резервов, — отмечает агентство. — Мы ожидаем, что банк будет убыточным на самостоятельной основе».Cjjndtncnde.obq ghjuyjp cjlth;bncz d j,pjht

Финанз

Москва. 7 сентября. INTERFAX.RU — Сбербанк России в среду принял решение восстановить лимиты на банк «ФК Открытие», сообщил глава Сбербанка Герман Греф журналистам в кулуарах ВЭФ-2017.

«Вчера приняли решение открыть все лимиты на банк „Открытие“, и полностью все наши взаимоотношения с банком будут построены на тех же принципах, что были между нами год назад и два года назад», — сказал Греф.

Так будет с каждым

Так будет с каждымЕвробонды банка ОТКРЫТИЕ(Номос) ISIN XS0776121062

Оптимистам российского рынка посвящается.

Открытие - Moody's понизил рейтинг банка до B2 с Ba3

Открытие - Moody's понизил рейтинг банка до B2 с Ba3

Рейтинговое агентство Moody's понизило долгосрочные депозитные рейтинги банка Открытие в национальной и иностранной валютах до B2 с Ba3. Прогноз по рейтингам — «развивающийся».

«Рейтинговое действие последовало за объявлением Банка России 29 августа о том, что он станет ключевым инвестором банка „Открытие“ через Фонд консолидации банковского сектора»

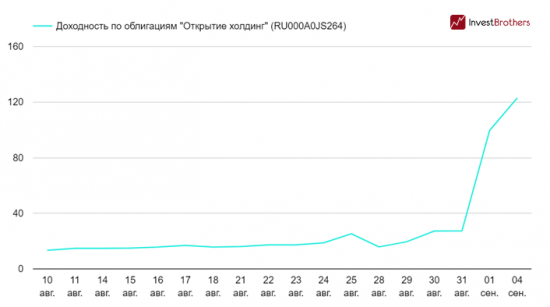

ТАСС Доходность по облигациям холдинга “Открытие” превысила 122%

Доходность по облигациям холдинга “Открытие” превысила 122%Несмотря на то что Центральный банк успокоил кредиторов банка “Открытие”, ценные бумаги кредитной организации и материнской компании продолжают испытывать давление со стороны продавцов.

В понедельник стоимость акций банка опустилась на 5,3%. Всего с середины августа они потеряли в цене около 30%, если месяц назад их можно было бы продать по 1600-1650 рублей за единицу, то сегодня лишь по 1175 рублей.

Кроме того, инвесторов не успокоило и то, что банк переходит “под крыло” Центральному банку в лице Фонда консолидации банковского сектора. По сообщениям СМИ регулятору достанется как минимум 75% банка.

Однако кредиторы этому, похоже, не рады и продолжают нервничать на счет кредитоспособности “ФК Открытия”. Доходность по облигациям серии RU000A0JU872 достигла 44,53%. То есть, купив облигацию сегодня 27 октября можно будет получить сверху 5,6%. В конце октября держателям бумаг будет предложена оферта по обратному выкупу облигации.

Долговые бумаги материнской компании – АО “Открытие холдинг” – чувствуют себя немного хуже. К примеру, выпуск RU000A0JS264 имеет доходность в 122,94%. Стоимость облигаций опустилась до 58% от номинала. Таким образом, если купить бумагу сегодня и дождаться срока предусмотренной оферты – 26 июня 2018 г., можно получить доход в 87,8% (в отсутствие дефолта конечно, и если будет исполнена оферта).Резюме

Инвестирование в долговые бумаги материнской компании куда более рискованное занятие, так как основным активом холдинга был банк. Сейчас, когда компания может его почти полностью потерять возникает вопрос откуда будут изысканы средства для погашения облигаций и выплаты по ним процентов.

Согласно заявлению Банка России, “мораторий на удовлетворение требований кредиторов не вводится. Механизм конвертации средств кредиторов в акции (bail-in) не применяется”. То есть, пока ЦБ не видит препятствий в обслуживании долга серии RU000A0JU872.

По нашему опыту, дела такого масштаба быстро не решаются и, вполне возможно, будут дни более выгодной покупки ценных бумаг банка “Открытие”.

Ссылка на статью

Может быть интересно:

Банк Открытие - шансы на реструктуризацию бонда сохраняются

Банк Открытие - шансы на реструктуризацию бонда сохраняются

Открытие: комментарии ЦБ усиливают ожидания списания NOMOSRM19. На наш взгляд, этот исход может быть не таким очевидным.

Зампред ЦБ Василий Поздышев в пятницу сделал ряд заявлений в отношении банка:

Первоначальная оценка потребности Открытия в капитале — 250-400 млрд руб. Значительный объем средств пойдет на поддержку Росгосстраха и завершение санации Банка Траст, остальные — на покрытие рисков, связанных с операциями самого банка. Поздышев не дал более детальной разбивки, и, на наш взгляд, эта формулировка не дает точного ответа на вопрос «на сколько сократится капитал непосредственно Банка Открытие» (базовый капитал на 1 августа — 140 млрд руб.). Но тем не менее, сумма выглядит довольно существенной, особенно учитывая что это первая оценка.

Временная администрация приостановила ряд сделок, заключенных за несколько дней до объявления о санации. Объем сделок, по словам Поздышева, был «незначительным».

В случае снижения капитала ниже допустимых уровней, ЦБ спишет все субординированные требования банка, в том числе выпущенные до 2013 года.

Комментарии ЦБ указывают на то, что торгуемый субординированный долг Открытия будет списан — в пятницу сделки по NOMOSRM19 проходили по ценам ниже 20%. В то же время, на наш взгляд, нужно учитывать для фактора:

АТОН

У Открытия довольно много субординированного долга: по последним данным обязательного раскрытия в регуляторных целях по российской отчетности (которые дают более полную картину, чем МСФО) — 170 млрд руб. Из них лишь 30 млрд руб. — это обращающийся на рынке суборд. Около 110 млрд руб долга имеет возможность конвертации в акции, чуть более 40 млрд руб. — вечный долг, который списывается в первую очередь.

Хотя есть судебная практика списания субординированного долга, выпущенного до 1 марта 2013 (случай Банка Таврический), на сколько мы знаем пока не было случаев, когда инвесторы обращались по этому поводу в Лондонский суд. В случае Открытия такие обращения вероятны. Кроме того, по плану ЦБ, банк продолжает деятельность в обычном режиме — однако в случае списания и остановки выплат по бумаге (ближайшая — купон в конце октября), рейтинговые агентства, вероятно, снизят кредитные рейтинги до дефолтных уровней, что может осложнить процесс санации.

Учитывая эти факторы, полное списание торгуемого субординированного долга банка, возможно, является чересчур очевидным выводом — на наш взгляд, шансы на реструктуризацию бонда сохраняются. Судьба облигаций „Открытие Холдинга“ после санации банка„Открытие“ не ясна – Fitch

Судьба облигаций „Открытие Холдинга“ после санации банка„Открытие“ не ясна – Fitch

»ЦБ РФ не указывал, будет ли поддержка распространяться на "ОткрытиеХолдинг", которому принадлежало 67% акционерного капитала банка (как следствие, он отразит значительный убыток от списания данной инвестиции) и который имеет облигации как минимум на 170 млрд руб., по имеющейся информации размещенные среди третьих сторон (держателями части облигаций могут быть другие банки). Кроме того, не ясно, будет ли банк в конечном итоге продан в частную собственность", — говорится в обзоре аналитиков. (Финмаркет) Центробанк оценил спасение «ФК Открытие» в 250–400 млрд рублей

Центробанк оценил спасение «ФК Открытие» в 250–400 млрд рублей

Больше всего потребуют «Росгосстрах» и «Траст», полагает регулятор, аналитики считают, что дороже всех станет сам банк «ФК Открытие». Средства, которые не потребуются на поддержку «Росгосстраха» и «Траста», пойдут на покрытие рисков, связанных с операциями самого «ФК Открытие», в том числе и с операциями, связанными с холдингом. По словам зампреда ЦБ, после ревизии активов какие-то компании группы, возможно, придется закрыть, какие-то – объединить, но большинство компаний ЦБ будет развивать. (Ведомости) Открытие - временная администрация приостановила ряд сделок - зампред ЦБ Поздышев

Открытие - временная администрация приостановила ряд сделок - зампред ЦБ Поздышев

Временная администрация банка ФК Открытие приостановила ряд сделок.

Зампред ЦБ РФ Василий Поздышев:«Временная администрация приостановила определенное количество сделок, которые сейчас находятся на особом контроле, так и некоторых сделок, которые были заключены за считанные дни до ввода временной администрации. Это незначительная сумма и рабочие моменты, которые будут разбираться на плановой встрече с акционерами. Они проходят несколько раз в неделю»

Пока у ЦБ нет информации, были ли вывод активов«Сначала нужно определить ситуацию, увидеть, что есть, а чего нет, а потом делать выводы. Пока акционеры группы „Открытие“ конструктивно сотрудничают с Банком России, и топ-менеджмент тоже»

В 2015-2016 и начале 2017 годов банковский надзор применил к банку «ФК Открытие» 43 меры воздействия, в том числе требования по доформированию резервов на сумму около 80 миллиардов рублей и корректировке капитала – примерно на 20 миллиардов рублей.Мы одновременно вышли во все 30 юридических лиц холдинга, и проверка длилась долго, в банке она еще даже не завершилась. В ходе комплексной проверки нам стало понятно, что нужно готовить либо план самооздоровления, либо финансового оздоровления"

Прайм

Открытие - факторы роста и падения акций

Открытие - описание компании

ПАО «Банк «Финансовая Корпорация Открытие» головная организация банковской группы «ФК Открытие», которая занимает 1 место среди крупнейших частных банковских групп России и 4 место – среди всех российских банковских групп по размеру активов согласно рейтингу Интерфакс (Интерфакс-ЦЭА согласно отчетности по РСБУ на 31 декабря 2015).Консолидированные активы группы по МСФО по состоянию на 31 декабря 2015 года составили 3 363,6 млрд рублей, собственный капитал — 216,0 млрд рублей.

В группу входят Банк «Финансовая Корпорация Открытие» и «ХМБ Открытие». Ключевым акционером Банка «ФК Открытие» является «Открытие Холдинг», который прямо и косвенно владеет 64,7% голосующих акций. На Московской бирже акции торгуются под тикером OFCB.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций