| Открытие Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Открытие акции

-

Открытие - S&P улучшило прогноз по рейтингу компании с негативного на развивающийся

Открытие - S&P улучшило прогноз по рейтингу компании с негативного на развивающийся

Рейтинговое агентство S&P Global Ratings улучшило прогнозы по краткосрочным и долгосрочным рейтингам ФК Открытие с негативного на развивающийся.Долгосрочный рейтинг по обязательствам в российской и иностранной валюте (B+) сохраняется в списке на пересмотр.

S&P планирует принять решение по рейтингам банка в течение 90 дней.

ЦБ рассчитывает на восстановление рейтинга банка Открытие за 6-9 месяцев.

Первый зампред ЦБ РФ Дмитрий Тулин:«Сейчас речь идет о сохранении непрерывности деятельности банка и де-факто существенном повышении финансовой устойчивости. Я думаю, через 6-9 месяцев рейтинг этого банка взлетит до хороших уровней»

Интерфакс От захвата до продажи. Что случилось с «Открытием»?

От захвата до продажи. Что случилось с «Открытием»?Решение о национализации ФК «Открытие» было ожидаемым: участники рынка давно уже высказывали опасения относительно бизнес-модели банка, а в последние полгода количество тревожных слухов стало просто зашкаливать. И если общий исход ситуации был предсказуем, то ее причины не столь очевидны. Как получилось, что крупнейший частный банк страны, который, помимо прочего, был санатором «Траста», теперь сам нуждается в спасении?

Когда подробной публичной информации (вроде ежемесячных форм отчетности перед ЦБ) почти нет, а представители регулятора скупы на комментарии, рынок полнится разнообразными слухами о причинах проблем у «Открытия». Но по сути все они сводятся к одному из трех сценариев, вероятность каждого из которых можно рассмотреть подробнее.

Рейдерский захват

Существует версия, что мы наблюдаем принудительную национализацию крупного и успешного частного банка. Но что выигрывает государство в этом случае? Еще один госбанк? Зачем, если у него и так есть Сбербанк и ВТБ (не говоря уже об остальных)? Приватизация последнего, между прочим, идет с 2011 года – и до сих пор у государства 60%-ный пакет акций.

На атаку против владельцев это тоже не похоже – они сами попросили о санации. К тому же мы пока не наблюдаем никаких попыток юридического преследования собственников/руководства банка. Можно, конечно, предположить, что существует некое неформальное соглашение между собственниками и правительством о передаче банка в обмен на какое-то вознаграждение и/или гарантии, но на сегодняшний день нет ничего, что бы на это указывало.

В целом такой сценарий нельзя исключать полностью – в конце концов, лишний банк всегда пригодится в хозяйстве, – но пока он выглядит маловероятным.

Непредвиденные проблемы

Вполне вероятно, что никакого заговора тут нет и все объясняется просто: стратегические просчеты руководства банка вызвали необходимость санации. «Открытие» довольно агрессивно росло в последние годы за счет санаций, кредитов ЦБ и пенсионных средств. Одновременно увеличивались кредиты связанным сторонам и инвестиции в непрофильные активы вроде ПИКа, «Полиметалла», Росгосстраха, «Архангельскгеодобычи» и так далее как через банк напрямую, так и через компании холдинга «Открытие». В целом это выглядит как довольно рискованная бизнес-модель, и негативный информационный фон последних месяцев, а также сильный отток вкладчиков теоретически могли привести к необходимости санации. Тем не менее есть и аргументы против этой версии.

Во-первых, в «Открытии» была достаточно профессиональная команда – в конце концов, мы говорим про одного из лидеров российского банковского сектора. Участники рынка, не обладающие инсайдерской информацией об «Открытии», давно уже высказывали свои опасения относительно устойчивости банка, и сложно поверить, что это не было видно изнутри команде банка. Если бы санация была вызвана каким-нибудь форс-мажором (например, обвалом фондового рынка), то еще можно было бы поверить в эту версию. Но ничего подобного не было: судя по сообщениям ЦБ, банк потерял финансовую устойчивость не из-за внешних факторов, а именно из-за своей стратегии.

Во-вторых, непонятно, почему ЦБ раньше не выявил проблемы банка. Мало того, что «Открытие», как и любой другой банк, ежемесячно сдает в ЦБ массу различной отчетности, так еще оно проводило санацию «Траста». Иными словами, ЦБ должен был знать о ситуации в банке задолго до недавнего решения о санации. Если надзорный блок не выявил эту проблему, это, к сожалению, говорит о неэффективности существующих процедур. Но опять же, сложно поверить, что, имея доступ как минимум ко всем формам официальной отчетности, ЦБ не увидел рисков стратегии банка.

В-третьих, отток вкладчиков вряд ли мог быть истинной причиной проблем банка. За последние пару месяцев объем срочных депозитов корпоративных клиентов «Открытия» сократился на 44% – цифра внушительная, но в этом банке это довольно частая ситуация, похожие события уже происходили в марте и октябре 2015 года. Более того, несмотря на отток вкладчиков, значения нормативов ликвидности у «Открытия» выполняются с запасом, что тоже противоречит этой версии.

В целом сценарий с просчетами менеджмента выглядит более вероятным, чем рейдерский захват, но и в нем слишком много нестыковок для того, чтобы точно описывать происходящее.

Вывод средств

Наконец, существует и третья точка зрения: что это план собственников по «продаже» банка. Как известно, в текущих условиях продать банк по привлекательной для продавца цене практически невозможно, поэтому для выхода из бизнеса недобросовестные собственники могут использовать санацию.

Схема эта хорошо известна и в общем виде выглядит следующим образом. Сначала необходимо нарастить свой размер: это не только дает доступ к ликвидности, но и значительно повышает шансы на санацию вместо отзыва лицензии. Для этого, к примеру, можно самому стать санатором или же воспользоваться другим популярным источником средств – негосударственными пенсионными фондами. Затем полученные средства различными способами выводятся из банка, а дыры в балансе затыкаются за счет средств налогоплательщиков в ходе санации кредитного учреждения. В итоге собственники теряют контроль над банком, но остаются с активами, которые они вывели.

В принципе это вполне возможный сценарий, хотя пока нет достаточных доказательств, чтобы со стопроцентной уверенностью говорить, что события в банке развивались именно так. Сложно отрицать, что многие сделки «Открытия» вызывали на рынке откровенное недоумение, но ограниченная детализация публичной отчетности оставляет место для различных трактовок одних и тех же цифр. Так что до тех пор, пока не будут собраны явные доказательства вины, было бы некорректно обвинять кого-либо из собственников или руководства банка в злом умысле. К тому же при таком сценарии возникают неприятные вопросы и о роли ЦБ в этой истории. Центробанк не видел сомнительных операций, пока не стало слишком поздно? Или видел, но не реагировал? Или, быть может, видел и содействовал их проведению?

Будущие ответы

Имеющаяся на сегодняшний день информация не позволяет полностью исключить ни один из описанных сценариев, хотя третий выглядит самым реалистичным. Вероятно, большинство из нас никогда не узнает правду без доступа к инсайдерской информации, но можно будет пролить еще немного света на эту загадку, посмотрев на будущие итоги санации.

Во-первых, важно узнать, будет ли кто-нибудь из руководства/владельцев банка привлечен к ответственности за произошедшее. Это, как известно, в последнее время стало частой практикой – достаточно вспомнить примеры Железняка (Пробизнесбанк), Янчука («Анталбанк»), Бугаевского («Интеркоммерц») и так далее. Хотя, судя по тому, как развивается ситуация вокруг «Открытия», есть большие сомнения в том, что руководству/собственникам грозит какое-либо преследование.

Во-вторых, показательными будут итоги санации. Помимо самого размера дыры в балансе банка, очень интересно, какие именно активы войдут в периметр санации. Холдинг «Открытие» имеет довольно сложную структуру собственности, которая включает в себя в том числе и зарубежных «дочек» вроде Otkritie Securities Limited. Если вдруг по итогам санации государство получит выжатый банк и все интересные активы магическим образом окажутся за периметром национализированного учреждения, то это будет сильным свидетельством в пользу того, что мы наблюдаем не спасение тонущего гиганта, а вывод активов из банка.

Наконец, будет интересно посмотреть на новую структуру собственников банка и на размер средств, которые государство потратит на санацию. Имея эти цифры, можно оценить, за сколько правительство «купило» этот банк у собственников. Рыночная оценка (или ниже рынка) может свидетельствовать в пользу первых двух сценариев, а вот чрезвычайно высокая – указывать на третий.

Евгений Славнов

Финансовый консультант, бывший кредитный аналитик по банковскому сектору «Рус-Рейтинг» Держатели облигаций "Открытия" могут остаться ни с чем

Держатели облигаций "Открытия" могут остаться ни с чем

Держатели субординированных облигаций банка "Открытие", куда во вторник ЦБ РФ ввел временную администрацию, могут остаться ни с чем: высока вероятность того, что долг банка по этим бумагам будет списан, заявил в интервью Bloomberg глава группы банковских рейтингов АКРА Кирилл Лукашук. (Финанз) Синдром «Открытия»: Почему в России крупный банк не может оставаться частным

Синдром «Открытия»: Почему в России крупный банк не может оставаться частным

Леонид Бершидский о том, почему судьба «Открытия» — это еще один признак неуклонной и рискованной национализации российской экономики.

Печальная судьба финансовой группы «Открытие» не имеет прямого отношения к традиционным проблемам банковского сектора — речь идет о чрезмерной и все возрастающей роли государства в российской экономике.

Быстрый рост «Открытия» после 2014 года базировался на четком понимании новых экономических реалий, возникших после присоединения Крыма к России.Например, в 2014 году организация помогла Роснефти, которая попала под санкции, рефинансировать американский долларовый долг. Тогда Роснефть выпустила облигации на 625 млрд рублей (10,8 млрд долларов на тот момент), а «Открытие» их купило и тут же взяло в ЦБ под залог этих облигаций долларовый кредит, решив, по сути, проблему Роснефти за счет части российских валютных резервов, при этом не вызывая никаких тревожных сигналов, связанных с санкциями.

Услуги «Открытия» не были забыты: поглощение финансовой организации Центробанком оставляет их с 25-процентным пакетом акций.

В произошедшем есть некая ирония — «Открытие» было полезно государству именно своим частным статусом. С другой стороны, как показывают мои подсчеты, теперь доля государства в банковском секторе выросла с 60% до 64%.

По сути, сегодня Кремль решает, какие сектора экономики или крупные проекты получат финансирование, что ставит частный бизнес в прямую зависимость от доброй воли чиновников.

Согласно оценке Федеральной антимонопольной службы России, опубликованной осенью прошлого года, правительство контролирует около 70% объема экономической продукции в стране — в 2005 году это было 35%.

Корпорация Россия по-прежнему менее централизованная, чем был СССР — частная инициатива все еще существует, а экономика основана на получении прибыли, а не на перераспределительной идеологии.

Тем не менее продолжающаяся национализация, причем национализация не просто бизнеса, а возможностей вообще, создает препятствие для экономического роста. Кроме того, это повышает уязвимость страны к потрясениям, влияющим на государственный сектор, например, к дальнейшему снижению цен на энергоносители или более существенным санкциям.

Читайте полную версию статьи на Insider.pro

Кирилл Олегович, я так понял, что 1,2 трлн это пока только слухи и догадки

Кирилл Олегович, я так понял, что 1,2 трлн это пока только слухи и догадки Похоже бакинский покупать надо, тогда роснефть на 600 ярдов кредит взяла, так бакс с 30 до 50 улетел. и по моему тоже осенью. а тут 1.2. я даже не знаю сколько нолей надо.

Похоже бакинский покупать надо, тогда роснефть на 600 ярдов кредит взяла, так бакс с 30 до 50 улетел. и по моему тоже осенью. а тут 1.2. я даже не знаю сколько нолей надо. Что вообще за херь… Ставки теперь будут поднимать? Инфляция снова вырастет, скупаем баксы… Наши фантики ничего не стоят… Пыжишься, чтобы 300к заработать, а тут на тебе нахер… Просто так напечатать 1,2 трлн. рублей, чтобы спасти банк… Остановите землю, я сойду!!!

Что вообще за херь… Ставки теперь будут поднимать? Инфляция снова вырастет, скупаем баксы… Наши фантики ничего не стоят… Пыжишься, чтобы 300к заработать, а тут на тебе нахер… Просто так напечатать 1,2 трлн. рублей, чтобы спасти банк… Остановите землю, я сойду!!! ЦБ напечатает триллион чтобы спасти Открытие

ЦБ напечатает триллион чтобы спасти Открытие

Тут пишут, что ЦБ потребуется триллион рублей влить в Открытие, чтобы спасти его. С учетом уже имеющихся вливаний, будет потрачено 1,2 трлн руб. Еще интересный момент: S&P ещё в июне вроде как сообщало что от 20 до 24% всех кредитов российских банков не обслуживаются или просрочены. Тогда S&P насчитало дыру у российских банков в 11 трлн рублей.

У меня когнитивный диссонанс. Открытие еще вчера безумно покупало все активы, а сегодня санация на 1.2 трлн руб.

Как это?

Открытие купило:

- название стадиона

- облигаций БИН банка на 13 млрд

- Рокетбанк

- 55% акций QIWI (Хотели только что купить)

- 33% акций АО Пионер

- 100% акций банка Траст

- Росгосстрах

Господа банкиры, объясните, как так? Откуда у банка бабах и дыра в 1,2 трлн?

Или это просто временный разрыв ликвидности?

Или нет никакого 1,2 трлн руб, это все фантазии проклятых журналистов?

И почему акции Открытия еще чего-то стоят?

https://smart-lab.ru/g/MOEX:OFCB/D/

(По сути и не падали особо) Степан Генадьевич дурного не посоветует

Степан Генадьевич дурного не посоветует

А помнишь как все начиналось?

кабели они же ведь так просто не повреждаются

Почему выросли акции "Открытия"

Почему выросли акции "Открытия"

Почему выросли акции «Открытия» после новости о санации?

Ведь если владельцы облигаций ещё могут на что-то надеяться, то акционеры не получат скорее всего ничего, а «Открытие» станет ещё одним гос. банком.

Давайте обсудим? Следствия сегодняшних действий ЦБ

Следствия сегодняшних действий ЦБСлучилось неизбежное:

ЦБ обьявил о введении временной администрации в Открытии и начале процедуры оздаровления

Несколько следствия приятия такого решения

1. Банк открытие перестал быть крупнейшим частным банком в РФ

2. Система страхования вкладов — дефакто признана неработающей

3. в РФ появился ещё один зомби банк

4. Письмо менегера из альфы — ооказалось было правдой и вся шумиха была лишь мишурой признанной сокрыть истинное положение вещей и отсрочить неизбежное.

5. Проблемы в банковской системе выросли до таких размеров что отзыв лицензии у проблемного банка — лишь усугублит проблемы

Вопросы:

на каком основании акции банка открытия росли сегодня на 4% — если чёрным по белому обьявили что их ценность упадет минимум в 4 раза?

еще одна

dkonst.ru Я правильно понимаю, что Открытие в конце всех действий ЦБ сменит владельца? То есть его просто "отжали"? Или я ошибаюсь?

Я правильно понимаю, что Открытие в конце всех действий ЦБ сменит владельца? То есть его просто "отжали"? Или я ошибаюсь?

Я правильно понимаю, что Открытие в конце всех действий ЦБ сменит владельца? То есть его просто «отжали»? Или я ошибаюсь? ЦБ получит минимум 75% акций «Открытия»

ЦБ получит минимум 75% акций «Открытия»

18:32, 29 августа 2017

Москва. 29 августа. INTERFAX.RU — ЦБ получит в банке «Открытие» не менее 75%, нынешние владельцы сохранят максимум 25%-ную долю, но только в том случае, если временная администрация не выявит у кредитной организации отрицательный капитал.

О мерах по повышению финансовой устойчивости «Открытия» с использованием механизма Фонда консолидации банковского сектора ЦБ объявил во вторник вечером. Банк, получая финансовую поддержку регулятора, продолжит работу, мораторий на удовлетворение требований кредиторов не вводится, механизм bail-in не применяется.

Процесс финоздоровления с использованием денежных средств Фонда консолидации банковского сектора можно условно разделить на два этапа, реализация которых займет от 6 до 8 месяцев, после чего «Открытие» будет работать с соблюдением всех обязательных нормативов, говорится в материалах ЦБ. «Для сравнения, процесс финансового оздоровления по кредитной схеме санации может длиться от 10 до 15 лет», — отмечает Банк России.

На первом этапе ЦБ назначает временную администрацию по управлению банком сроком до 6 месяцев. Полномочия исполнительных органов «Открытия» приостанавливаются и передаются временной администрации. Работа совета директоров и собрания акционеров банка продолжается, но их решения вступают в силу после согласования с временной администрацией, отмечает ЦБ.

Временная администрация проведет оценку состояния дел в банке, при необходимости сформирует дополнительные резервы на возможные потери и осуществит переоценку имущества. По итогам проведенной работы будет оценена величина капитала банка и потребность их увеличения за счет средств Фонда консолидации банковского сектора.

По итогам первого этапа ЦБ рассмотрит и утвердит план своего участия в осуществлении мер по предупреждению банкротства «Открытия». Этот план, в частности, будет предусматривать возложение функций временной администрации по управлению кредитной организацией на УК Фонда консолидации банковского сектора (УК ФКБС) сроком до 6 месяцев. На время работы временной администрации УК ФКБС права акционеров банка, связанные с участием в уставном капитале, в том числе право на созыв собрания акционеров, приостанавливаются.

После окончания работы временной администрации УК ФКБС права действующих акционеров восстанавливаются, при этом доля обыкновенных акций банка, которыми они продолжают владеть, не может превышать 25%. При этом в период работы временной администрации уставный капитал банка приводится в соответствие с размером собственных средств, а в случае, если капитал окажется отрицательными, УК уменьшается до 1 рубля. В этом случае действующие акционеры полностью утрачивают свои права собственности на банк.

Решение об уменьшении уставного капитала «Открытия» будет принято Комитетом банковского надзора и оформлено приказом ЦБ. Для реализации этого решения временная администрация внесет изменения в устав банка и осуществит размещение акций, номинальная стоимость которых должна соответствовать новому размеру уставного капитала. Новый размер уставного капитала должен позволить банку соблюдать нормативы достаточности собственных средств. Допэмиссия приобретается Банком России, в результате чего ЦБ получит не менее 75% обыкновенных акций банка.

На завершающем этапе УК ФКБС созовет внеочередное собрание акционеров банка, на котором будет принято решение о создании новых органов управления. После этого работа временной администрации будет прекращена.

www.interfax.ru/business/576868 Вот тут возникает вопрос. Если я акционер банка и купили допустим 10 процентов то с какого хера у меня мой бизнес отбирают ???))) что за… да даже если и не 10 а 0,001 % — так или иначе получится что моя доля станет меньше. иначе как захватом не назовешь

Вот тут возникает вопрос. Если я акционер банка и купили допустим 10 процентов то с какого хера у меня мой бизнес отбирают ???))) что за… да даже если и не 10 а 0,001 % — так или иначе получится что моя доля станет меньше. иначе как захватом не назовешь Свежие комментарии ЦБ по ФК Открытие

Свежие комментарии ЦБ по ФК Открытие

В продолжение к https://smart-lab.ru/blog/news/417462.php

*ЦБ: ДОЛЯ ДЕЙСТВУЮЩИХ АКЦИОНЕРОВ НЕ СМОЖЕТ ПРЕВЫШАТЬ 25%

*ЦБ: ПРИ ОТРИЦАТЕЛЬНОМ КАПИТАЛЕ АКЦИОНЕРЫ ОТКРЫТИЯ УТРАТЯТ ПРАВА

*ЦБ: ВРЕМЕННОЙ АДМИНИСТРАЦИЕЙ БУДЕТ УК ФОНДА КОНСОЛИДАЦИИ БАНКОВ

*ЦБ: НЕ ЖДЕМ ТРЕБОВАНИЯ ДОСРОЧНОГО ПОГАШЕНИЯ ЕВРОБОНДОВ ОТКРЫТИЯ

*ЦБ: СУБОРДЫ ОТКРЫТИЯ МОГУТ БЫТЬ СПИСАНЫ ПРИ СНИЖЕНИИ КАПИТАЛА

*ТУЛИН: РАСЦЕНИВАЕМ САНАЦИЮ ОТКРЫТИЯ КАК 'ОЧ.ПОЗИТИВНОЕ' СОБЫТИЕ

*ПРОЦЕСС ФИНОЗДОРОВЛЕНИЯ ОТКРЫТИЯ ЗАЙМЕТ 6-8 МЕСЯЦЕВ: ЦБР

*ТУЛИН: ЦБР ИСПОЛЬЗОВАЛ НЕСТАНД. МЕРЫ ПОДДЕРЖКИ ЛИКВ-ТИ ОТКРЫТИЯ

*ЦБР ВЫКУПИТ ДОПЭМИССИЮ ОТКРЫТИЯ, БУДЕТ ВЛАДЕТЬ НЕ МЕНЕЕ 75%

*КАПИТАЛ ОТКРЫТИЯ БЫЛ НЕДОСТАТОЧНЫМ ПРИ ЕГО РИСКАХ: ТУЛИН

*ЦБ ГОТОВИТ МЕРЫ ЭКСТРЕННОЙ ПОДДЕРЖКИ ЛИКВИДНОСТИ БАНКОВ: ТУЛИН

(Блумберг) --Процесс финансового оздоровления банка Открытие, по оценкам, займет 6-8 месяцев, говорится в сообщении ЦБР.

- На первом этапе за 1-3 месяца будет оценена величина капитала и потребность в его увеличении

- Если достаточность базового капитала опустится ниже минимума, то субординированные облигации будут в соответствующем объеме списаны или конвертированы в акции

- На втором этапе, который может занять 3-5 месяцев, временной администрацией банка Открытие становится УК Фонда консолидации банковского сектора

- После окончания ее работы права действующих акционеров восстанавливаются, но их доля не может превышать 25%

- Если собственный капитал банка окажется отрицательным, акционеры полностью утратят права собственности на банк

- Допэмиссию банка Открытие выкупит ЦБ, который будет в итоге владеть не менее 75%

- Отток клиентских средств из Открытия в период с 3 июля по 24 августа, по данным ЦБР, составил 389 млрд руб. средств юрлиц и 139 млрд руб. средств физлиц, в основном крупных клиентов

- На первом этапе за 1-3 месяца будет оценена величина капитала и потребность в его увеличении

Банк «Открытие»: ЦБ объявил о санации кредитной организации

Банк «Открытие»: ЦБ объявил о санации кредитной организации

Центральный банк Российской Федерации (Банк России)

Пресс-служба

29 августа 2017 года

О мерах по повышению финансовой устойчивости ПАО Банк «Финансовая Корпорация Открытие»

Банк России принял решение о реализации мер, направленных на повышение финансовой устойчивости ПАО Банк «Финансовая Корпорация Открытие» (г. Москва) (далее — Банк).

В рамках данных мер планируется участие Банка России в качестве основного инвестора с использованием денежных средств Фонда консолидации банковского сектора.

Реализация мер по повышению финансовой устойчивости Банка осуществляется в сотрудничестве с действующими собственниками и руководителями Банка, что позволит обеспечить непрерывность его деятельности на рынке банковских услуг и осуществить в последующем все необходимые мероприятия с целью дальнейшего развития деятельности Банка.

Банк продолжит работу в обычном режиме, исполняя свои обязательства и совершая новые сделки. Банк России будет оказывать финансовую поддержку Банку, гарантируя непрерывность его деятельности.

Приказом Банка России от 29.08.2017 № ОД-2469 в соответствии со статьями 189.25, 189.26, 189.31 Федерального закона от 26.10.2002 № 127-ФЗ назначена временная администрация по управлению ПАО Банк «Финансовая Корпорация Открытие». В состав временной администрации вошли сотрудники Банка России и ООО «УК ФКБС».

Мораторий на удовлетворение требований кредиторов не вводится. Механизм конвертации средств кредиторов в акции (bail-in) не применяется.

Финансовые организации и специализированные сервисы, входящие в группу Банка, в том числе Публичное акционерное общества Страховая Компания «Росгосстрах», Публичное акционерное общество Национальный банк «ТРАСТ», Публичное акционерное общество «Росгосстрах Банк», АО «НПФ Лукойл-гарант», АО «НПФ Электроэнергетики», ОАО «НПФ «РГС», АО «Открытие Брокер», а также «Точка» и Рокетбанк продолжат функционировать в нормальном режиме и обслуживать клиентов.

Банк создан 15 декабря 1992 года. Банк является системно значимой кредитной организацией, по объему активов занимает 8 место. Инфраструктура Банка включает 22 филиала и более 400 внутренних структурных подразделений.

www.cbr.ru/press/pr/?file=29082017_170003ik2017-08-29T16_54_35.htm ЦБ объявит решение по банку «ФК Открытие»

ЦБ объявит решение по банку «ФК Открытие»По данным РБК, сегодня ЦБ может объявить решение о будущем ФК «Открытие».

Источники РБК на финансовом рынке сообщили, что на понедельник, 28 августа, в Центробанке было намечено проведение заседания комитета банковского надзора, на котором должна была обсуждаться ситуация вокруг банка «ФК Открытие».

По данным источников, заседание было перенесено на 29 августа.

Три источника, близких к банку «ФК Открытие», сообщили, что на 17.00 назначена встреча основного владельца банка Вадима Беляева с топ-менеджментом банка.

Повестка встречи не раскрывается, но «такие встречи рядовым событием не являются», — сказал собеседник РБК.

«О принятом решении, видимо, и собирается рассказать ключевым сотрудникам лично владелец банка», — заметил один из источников.

Подробнее на РБК:

www.rbc.ru/finances/29/08/2017/59a565559a7947c8d50999e7?from=main Банк России принял решение о санации ФК "Открытие"

Банк России принял решение о санации ФК "Открытие"Сегодня пресс-служба Банка России сообщила следующее:

Банк России принял решение о реализации мер, направленных на повышение финансовой устойчивости ПАО Банк «Финансовая Корпорация Открытие» (г. Москва) (далее — Банк).В рамках данных мер планируется участие Банка России в качестве основного инвестора с использованием денежных средств Фонда консолидации банковского сектора.

Реализация мер по повышению финансовой устойчивости Банка осуществляется в сотрудничестве с действующими собственниками и руководителями Банка, что позволит обеспечить непрерывность его деятельности на рынке банковских услуг и осуществить в последующем все необходимые мероприятия с целью дальнейшего развития деятельности Банка.

Банк продолжит работу в обычном режиме, исполняя свои обязательства и совершая новые сделки. Банк России будет оказывать финансовую поддержку Банку, гарантируя непрерывность его деятельности.

Приказом Банка России от 29.08.2017 № ОД-2469 в соответствии со статьями 189.25, 189.26, 189.31 Федерального закона от 26.10.2002 № 127-ФЗназначена временная администрация по управлению ПАО Банк «Финансовая Корпорация Открытие». В состав временной администрации вошли сотрудники Банка России и ООО «УК ФКБС».

Мораторий на удовлетворение требований кредиторов не вводится. Механизм конвертации средств кредиторов в акции (bail-in) не применяется.

Финансовые организации и специализированные сервисы, входящие в группу Банка, в том числе Публичное акционерное общества Страховая Компания «Росгосстрах», Публичное акционерное общество Национальный банк «ТРАСТ», Публичное акционерное общество «Росгосстрах Банк», АО «НПФ Лукойл-гарант», АО «НПФ Электроэнергетики», ОАО «НПФ «РГС», АО «Открытие Брокер», а также «Точка» и Рокетбанк продолжат функционировать в нормальном режиме и обслуживать клиентов.

Банк создан 15 декабря 1992 года. Банк является системно значимой кредитной организацией, по объему активов занимает 8 место. Инфраструктура Банка включает 22 филиала и более 400 внутренних структурных подразделений.

Пресс-релиз ЦБ о спасении ФК ОТКРЫТИЕ

Пресс-релиз ЦБ о спасении ФК ОТКРЫТИЕО мерах по повышению финансовой устойчивости ПАО Банк «Финансовая Корпорация Открытие»

Банк России принял решение о реализации мер, направленных на повышение финансовой устойчивости ПАО Банк «Финансовая Корпорация Открытие» (г. Москва) (далее — Банк).В рамках данных мер планируется участие Банка России в качестве основного инвестора с использованием денежных средств Фонда консолидации банковского сектора.

Реализация мер по повышению финансовой устойчивости Банка осуществляется в сотрудничестве с действующими собственниками и руководителями Банка, что позволит обеспечить непрерывность его деятельности на рынке банковских услуг и осуществить в последующем все необходимые мероприятия с целью дальнейшего развития деятельности Банка.

Банк продолжит работу в обычном режиме, исполняя свои обязательства и совершая новые сделки. Банк России будет оказывать финансовую поддержку Банку, гарантируя непрерывность его деятельности.

Приказом Банка России от 29.08.2017 № ОД-2469 в соответствии со статьями 189.25, 189.26, 189.31 Федерального закона от 26.10.2002 № 127-ФЗ назначена временная администрация по управлению ПАО Банк «Финансовая Корпорация Открытие». В состав временной администрации вошли сотрудники Банка России и ООО «УК ФКБС».

Мораторий на удовлетворение требований кредиторов не вводится. Механизм конвертации средств кредиторов в акции (bail-in) не применяется.

Финансовые организации и специализированные сервисы, входящие в группу Банка, в том числе Публичное акционерное общества Страховая Компания «Росгосстрах», Публичное акционерное общество Национальный банк «ТРАСТ», Публичное акционерное общество «Росгосстрах Банк», АО «НПФ Лукойл-гарант», АО «НПФ Электроэнергетики», ОАО «НПФ «РГС», АО «Открытие Брокер», а также «Точка» и Рокетбанк продолжат функционировать в нормальном режиме и обслуживать клиентов.

Банк создан 15 декабря 1992 года. Банк является системно значимой кредитной организацией, по объему активов занимает 8 место. Инфраструктура Банка включает 22 филиала и более 400 внутренних структурных подразделений.

Можно ли заработать на ценных бумагах банка “Открытие”?

Можно ли заработать на ценных бумагах банка “Открытие”?Опасения на счет будущего банка “Открытие” привели к обвалу стоимости его акций и облигаций. Попробуем разобраться можно ли заработать на этом падении и стоит ли пробовать.

По объему активов “Открытие” занимает восьмое место в России. По данным информационного портала banki.ru к августу они были равны 2,3 трлн рублей. За месяц банк потерял две позиции, уступив тем самым Альфа-Банку и Национальному Клиринговому Центру. Было ли это целью Альфы, но после информационного письма сотрудника “Альфа-капитал” компания обогнала “Открытие” и вернула себе звание крупнейшего частного банка России.

С начала года активы банка “Открытие” снизились на 493 млрд рублей – худший показатель среди топ-10 банков страны.

За первое полугодие 2017 г. банк получил чистую прибыль в размере 5,3 млрд рублей при выручке в 98 млрд, что на 0,5 и 6,6 млрд рублей больше, чем за аналогичный период прошлого года. Чистый кредитный портфель “Открытия” к концу июня был равен 1,7 трлн рублей. Средства банк взял у кредитных организаций – 585 млрд рублей и у юридических и физических лиц – 1,5 трлн. Объем вкладов граждан был равен 586 млрд рублей.

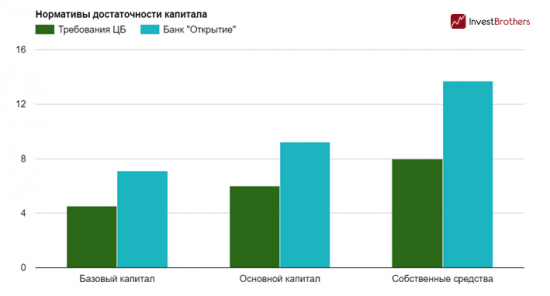

По нормативам достаточности капитала банк выглядел уверенно: норматив достаточности базового капитал находился на уровне в 7,1%, норматив основного капитала, который включает в себя и субординированные кредиты, – 9,2%, при лимите в 6%. Нормативы ликвидности также были на хорошем уровне.За период с 11 по 28 августа акции “Открытия” упали на 20%. Облигации банка также пострадали и в первую очередь субординированные. Напомним, что субординированные облигации похожи на простые, однако являются своего рода второстепенными, так как при банкротстве выплаты по ним начинаются только в случае погашения всех займов по простым кредитам и облигациям.

Кроме того, данные бумаги могут быть переконвертированы в капитал, что лишит кредиторов выплат по процентам и погашению. Это может случиться в том случае, если банк выйдет из норматива базового капитала. Однако к началу второго полугодия “Открытие” имело хороший задел.Но, все равно, инвесторы поспешили выйти из бумаг и в пятницу доходность по субординированным еврооблигациям банка взлетела до 59,99%.

Не остались в стороне и простые долговые бумаги. На Московской бирже торгуется три выпуска облигаций банка и 5 выпусков облигаций холдинга “Открытие”.

Доходность бумаги с погашением в 2023 году выросла до 21%, но это при расчете ее погашения в октябре 2017 г.

Резюме

Для того чтобы субординированные кредиты были конвертированы в капитал, банку необходимо начать показывать убытки, тем самым уменьшая объем собственных средств. Изъятия средств клиентов может это спровоцировать, так как кредитная организация будет искать капитал с более высокой ставкой.

Поэтому, не имея точной информации о состоянии банка, в них лезть не стоит. В то же самое время есть доходность в 21% по рублевым облигациям. Однако эта доходность рассчитана при условии досрочного погашения бумаги 31 октября 2017, так как в банк поступило обращение НКО АО НРД о ее погашении. В этом случае, купив бумагу сегодня и подав заявление в октябре на обратный выкуп инвестор заработает всего лишь чуть более 3%, что недостаточно при текущем риске.

Даже если слухи о передаче “Открытия” под крыло ЦБ оправдаются, кредитная организация продолжит выплачивать свои обязательства. Поэтому кредиторы в этом случае пострадают меньше акционеров, доля которых будет существенно размыта.Поэтому инвестировать как в акции, так и в облигации банка пока не стоит. В случае с банком предпочтительнее делать ставку на долговые бумаги, но только в случае падения их цен.

Ссылка на статью

Может быть интересно:

между тем

между тем

2.1. Вид, серия и иные идентификационные признаки облигаций или иных ценных бумаг эмитента, которые были погашены: облигации неконвертируемые процентные документарные на предъявителя с обязательным централизованным хранением серии 12 со сроком погашения в 2562 (Две тысячи пятьсот шестьдесят второй) день с даты начала размещения облигаций, без возможности досрочного погашения, международный код (номер) идентификации ценных бумаг (ISIN) RU000A0JQZT8 (далее – Облигации).

2.2. Количество облигаций или иных ценных бумаг эмитента, которые были погашены: 5 000 000 (Пять миллионов) штук.

2.3. Основание для погашения облигаций или иных ценных бумаг эмитента: наступление срока (даты) погашения Облигаций в соответствие с п.10.2. Решения о выпуске ценных бумаг, утвержденного 29.09.2009 г. решением Наблюдательного Совета Эмитента (Протокол б/н от 29.09.2009 г.), с учетом Изменений в Решение о выпуске ценных бумаг, утвержденными 03.02.2010 г. решением Наблюдательного Совета Эмитента (Протокол б/н от 04.02.2010 г.). Облигации погашаются по номинальной стоимости в 2562 (Две тысячи пятьсот шестьдесят второй) день с даты начала размещения Облигаций в дату окончания 3 (Третьего) года с даты начала размещения Биржевых облигаций. Дата начала погашения Облигаций и дата окончания погашения Облигаций совпадают.

2.4. Дата погашения облигаций (дата внесения по казначейскому счету депо эмитента записи о погашении (списании погашаемых) документарных облигаций эмитента на предъявителя с обязательным централизованным хранением): 28.08.2017.

2.1. Вид, категория (тип), серия и иные идентификационные признаки ценных бумаг эмитента, по которым начислены доходы: облигации неконвертируемые процентные документарные на предъявителя с обязательным централизованным хранением серии 12 со сроком погашения в 2562 (Две тысячи пятьсот шестьдесят второй) день с даты начала размещения облигаций, без возможности досрочного погашения, международный код (номер) идентификации ценных бумаг (ISIN) RU000A0JQZT8 (далее – Облигации).

2.2. Государственный регистрационный номер выпуска ценных бумаг эмитента и дата его государственной регистрации: 40802209B от 05.11.2009.

2.3. Отчетный (купонный) период (год, квартал или даты начала и окончания купонного периода), за который выплачивались доходы по ценным бумагам эмитента: доходы по Облигациям выплачиваются за четырнадцатый купонный период: дата начала купонного периода 26.02.2017 г.; дата окончания купонного периода 28.08.2017 г.

2.4. Общий размер процентов и (или) иного дохода, подлежавшего выплате по облигациям эмитента определенного выпуска (серии), и размер процентов и (или) иного дохода, подлежавшего выплате по одной облигации эмитента определенного выпуска (серии) за соответствующий отчетный (купонный) период): общий размер процентов, подлежавший выплате по Облигациям за четырнадцатый купонный период, составляет 10,70% годовых или 150 353 105 руб. 65 коп. Размер процентов, подлежавший выплате по одной Облигации за четырнадцатый купонный период, составляет 10,70% годовых или 53 руб. 65 коп.

2.5. Общее количество ценных бумаг эмитента (количество акций эмитента соответствующей категории (типа); количество облигаций соответствующего выпуска (серии), доходы по которым подлежали выплате): 2 802 481 штук.

2.6. Форма выплаты доходов по ценным бумагам эмитента (денежные средства, иное имущество): денежные средства в валюте Российской Федерации в безналичном порядке.

2.7. Дата, на которую определялись лица, имевшие право на получение доходов, выплаченных по ценным бумагам эмитента: на конец операционного дня НКО АО НРД 17.08.2017.

2.8. Дата, в которую обязательство по выплате доходов по ценным бумагам эмитента (проценты по облигациям) должно быть исполнено: 28.08.2017 г.

2.9. Общий размер доходов, выплаченных по ценным бумагам эмитента (общий размер процентов и (или) иного дохода, выплаченного по облигациям эмитента определенного выпуска (серии), за соответствующий отчетный (купонный) период): 150 353 105 руб. 65 коп.

чётко по расписанию.

24-obmen.ru, РБК и комерсЪ уже на главной пишут о том, что в Открытии собираются назначать антикризисного управляющего. Слухи с начала лета ходят о том, что в Открытии проблемы. Потом игры с рейтингами, и отток денег с корсчета. Я лично верю что он слишком большой чтобы упасть. Тем более что я клиент Открытия.

24-obmen.ru, РБК и комерсЪ уже на главной пишут о том, что в Открытии собираются назначать антикризисного управляющего. Слухи с начала лета ходят о том, что в Открытии проблемы. Потом игры с рейтингами, и отток денег с корсчета. Я лично верю что он слишком большой чтобы упасть. Тем более что я клиент Открытия.

Открытие - факторы роста и падения акций

Открытие - описание компании

ПАО «Банк «Финансовая Корпорация Открытие» головная организация банковской группы «ФК Открытие», которая занимает 1 место среди крупнейших частных банковских групп России и 4 место – среди всех российских банковских групп по размеру активов согласно рейтингу Интерфакс (Интерфакс-ЦЭА согласно отчетности по РСБУ на 31 декабря 2015).Консолидированные активы группы по МСФО по состоянию на 31 декабря 2015 года составили 3 363,6 млрд рублей, собственный капитал — 216,0 млрд рублей.

В группу входят Банк «Финансовая Корпорация Открытие» и «ХМБ Открытие». Ключевым акционером Банка «ФК Открытие» является «Открытие Холдинг», который прямо и косвенно владеет 64,7% голосующих акций. На Московской бирже акции торгуются под тикером OFCB.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций