| Число акций ао | 5 993 млн |

| Номинал ао | 1 руб |

| Тикер ао |

|

| Капит-я | 666,6 млрд |

| Выручка | 900,5 млрд |

| EBITDA | – |

| Прибыль | 85,1 млрд |

| Дивиденд ао | – |

| P/E | 7,8 |

| P/S | 0,7 |

| P/BV | 0,8 |

| EV/EBITDA | – |

| Див.доход ао | 0,0% |

| НЛМК Календарь Акционеров | |

| Прошедшие события Добавить событие | |

НЛМК акции

-

НЛМК – Прибыль мсфо 9 мес 2020г: $678 (-40% г/г)

НЛМК – Прибыль мсфо 9 мес 2020г: $678 (-40% г/г)НЛМК – рсбу/ мсфо

5 993 227 240 акций

nlmk.com/ru/about/governance/equity-securities/

Капитализация на 21.10.2020г: 1,032.99 трлн руб

Общий долг на 31.12.2017г: 219,174 млрд руб/ мсфо 250,581 млрд руб

Общий долг на 31.12.2018г: 242,338 млрд руб/ мсфо 285,587 млрд руб

Общий долг на 31.12.2019г: 234,072 млрд руб/ мсфо 280,841 млрд руб

Общий долг на 30.06.2020г: 278,241 млрд руб/ мсфо 352,274 млрд

Общий долг на 30.09.2020г: ______ млрд руб/ мсфо $4,905 млрд

Выручка 2017г: 410,032 млрд руб/ мсфо 5887,146 млрд руб

Выручка 9 мес 2018г: 369,107 млрд руб/ мсфо $9,033 млрд

Выручка 2018г: 493,829 млрд руб/ мсфо 756,222 млрд руб

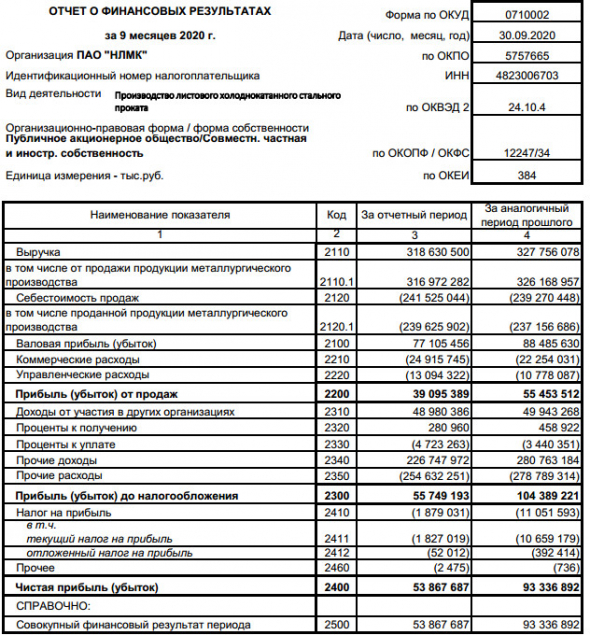

Выручка 9 мес 2019г: 327,756 млрд руб/ мсфо $8,242 млрд

Выручка 2019г: 421,816 млрд руб/ мсфо 683,608 млрд руб

Выручка 9 мес 2020г: ______ млрд руб/ мсфо $6,860 млрд

Прибыль 9 мес 2017г: 43,579 млрд руб/ Прибыль мсфо $1,023 млрд

Прибыль 2017г: 109,466 млрд руб/ Прибыль мсфо 84,782 млрд руб

Прибыль 9 мес 2018г: 67,524 млрд руб/ Прибыль мсфо $1,734 млрд

Прибыль 2018г: 117,589 млрд руб/ Прибыль мсфо 140,459 млрд руб

Авто-репост. Читать в блоге >>> НЛМК очень неплохо смотрится на фоне падения мировой экономики. 3 квартал показал постепенное восстановление спроса на сталь, хоть цены и снизились.

НЛМК очень неплохо смотрится на фоне падения мировой экономики. 3 квартал показал постепенное восстановление спроса на сталь, хоть цены и снизились.

Ещё один мощный фактор (личное мнение, может и не так) — это льготная ипотека, объём строительства жилья устремился в космос, а за ним и спрос на арматуру, который компания отмечает — рост 14% на готовую продукцию. Доля российского рынка составила 46%, соответственно льготной ипотекой будет поддержан спрос на продукцию НЛМК и в будущем году.

С денежными потоками у компании всё отлично: операционный вырос на 8% (почти 100 млн долларов), свободный сократился из-за запланированных по стратегии-2022 инвестиций.

Чистый долг вырос из-за повышенных (относительно припадшей прибыли) дивидендов, но по-прежнему невысок, 0,87 от EBITDA.

Очень хороший отчёт, и дивиденды радуют.

Прибыль мсфо 9 мес 2002г: $678 (-40% г/г).

Прибыль мсфо 9 мес 2002г: $678 (-40% г/г).

НЛМК – рсбу/ мсфо

5 993 227 240 акций

nlmk.com/ru/about/governance/equity-securities/

Капитализация на 21.10.2020г: 1,032.99 трлн руб

Общий долг на 31.12.2017г: 219,174 млрд руб/ мсфо 250,581 млрд руб

Общий долг на 31.12.2018г: 242,338 млрд руб/ мсфо 285,587 млрд руб

Общий долг на 31.12.2019г: 234,072 млрд руб/ мсфо 280,841 млрд руб

Общий долг на 30.06.2020г: 278,241 млрд руб/ мсфо 352,274 млрд

Общий долг на 30.09.2020г: ______ млрд руб/ мсфо $4,905 млрд

Выручка 2017г: 410,032 млрд руб/ мсфо 5887,146 млрд руб

Выручка 9 мес 2018г: 369,107 млрд руб/ мсфо $9,033 млрд

Выручка 2018г: 493,829 млрд руб/ мсфо 756,222 млрд руб

Выручка 9 мес 2019г: 327,756 млрд руб/ мсфо $8,242 млрд

Выручка 2019г: 421,816 млрд руб/ мсфо 683,608 млрд руб

Выручка 9 мес 2020г: ______ млрд руб/ мсфо $6,860 млрд

Прибыль 9 мес 2017г: 43,579 млрд руб/ Прибыль мсфо $1,023 млрд

Прибыль 2017г: 109,466 млрд руб/ Прибыль мсфо 84,782 млрд руб

Прибыль 9 мес 2018г: 67,524 млрд руб/ Прибыль мсфо $1,734 млрд

Прибыль 2018г: 117,589 млрд руб/ Прибыль мсфо 140,459 млрд руб

Прибыль 1 кв 2019г: 17,506 млрд руб/ Прибыль мсфо $382 млн

Прибыль 6 мес 2019г: 53,070 млрд руб/ Прибыль мсфо 51,784 млрд руб

Прибыль 9 мес 2019г: 93,337 млрд руб/ Прибыль мсфо $1,141 млрд

Прибыль 2019г: 83,420 млрд руб/ Прибыль мсфо 86,929 млруб

Убыток 1 кв 2020г: 7,814 млрд руб/ Прибыль мсфо $289 млн

Прибыль 6 мес 2020г: 32,338 млрд руб/ Прибыль мсфо 25,513 млрд руб

Прибыль 9 мес 2020г: _____ млрд руб/ Прибыль мсфо $678 млн

nlmk.com/ru/about/governance/regulatory-disclosure/financial-statements/

Тем временем показатель чистого долга к EBITDA увеличился с 0,79 в 2 кв. 2020 до 0,87 в 3 кв. 2020

Когда данный показатель превысит значение 1,0, по дивидендной политике, НЛМК уже не сможет направлять 100% и более от FCF на выплату дивидендов. Поэтому перспективы дивидендов весьма туманные на будущий 2021 год, однако за 4 квартал, я ожидаю, что компания останется по данному показателю в пределах 1,0 и сможет порадовать последней большой выплатой

Дольф, дивидендная политика — это декларация о намерениях. События последних кварталов показывают, что компании, в т.ч. НЛМК, достаточно гибко к ней относятся. Выручка упала до 2.2 млрд долл (-14% к 2.6 млрд долл за 3кв2019)

Выручка упала до 2.2 млрд долл (-14% к 2.6 млрд долл за 3кв2019)

Себестоимость упала до 1.5 млрд долл (-14% 1.75 млрд)

Чистая прибыль упала до 312 млн долл (-11% 343 млн долл)

Чистый операционный денежный поток за 9мес2020 1.76 млрд долл

Капзатраты 0.85 млрд, размещение депозитов 0.32 млрд, увеличение долга 0.48 млрд, дивиденды 0.85 млрд.

В результате денежная позиция незначительно выросла на 42 млн до 755 млн долл

Долг 3.2 млрд долл (полностью валютный)

EBITDA 579 млн долл, свободный денежный поток упал

По сравнению со 2кв2020 выручка выросла на 2% на фоне роста физических продаж на 4%, свободный денежный поток упал на 21% до 239 млн долл, капзатраты составили 336 млн, высвобождение оборотного капитала 98 млн долл

Дивиденды за 3кв2020 и 4кв2019 составят 6.43 руб на акцию.

Цены на продукцию по определенным позициям превзошли доковидные уровни,

продажи в России показывают восстановление, загрузка основной площадки в Новолипецке близка к 100%

Надо признать результаты удачными (даже на фоне аварии на Стойленском ГОК и разового снижения оборотного капитала), а выплату фактически двойных дивидендов особенно приятным сюрпризом.

Как-то неожиданно металлурги оказались тихой гаванью, падение цен и обьемов продукции и новации по НДПИ их задели существенно меньше, чем нефтяников и газовиков. Продолжаю сокращать позицию в НЛМК, жду роста Северстали, немного покупаю ММК. В целом считаю акции Северстали наиболее предпочтительными в этой тройке, жду краткосрочной возможности нарастить позицию по ММК

на фоне выхода из индекса

пишет

пишет

t.me/invest_or_lost/2965

😣 Наверняка многие из вас прекрасно помнят моё недовольство (https://t.me/invest_or_lost/2183) по итогам состоявшегося в конце апреля ГОСА НЛМК, когда рекомендованный изначально финальный дивиденд за 2019 год в размере 5,16 руб. на акцию в итоге не был одобрен, с последующим пересмотром до 3,12 руб. и утверждением этого решения.

🕺 Прошло ровно полгода – и Совет директоров делает акционерам настоящий подарок, направив в качестве промежуточных выплат за 3 кв. 2020 года два свободных денежных потока (FCF) – 6,43 руб. на акцию! Вспомнив о том самом долге перед нами, когда дивиденды пришлось порезать «для обеспечения безусловной финансовой устойчивости во всех сценариях».

💰 По текущим котировкам это сулит квартальную ДД порядка 3,7%, а по итогам 9 месяцев доходность и вовсе приблизилась к 9%, что даёт уверенность рассчитывать на двузначную ДД по итогам всего 2020 года (шестой год подряд, между прочим!).

👨🏻⚕️ «Сильные результаты и текущая рыночная конъюнктура позволили менеджменту рекомендовать совету директоров НЛМК по итогам III квартала 2020 года выплатить $500 млн в виде дивидендов. Данная сумма включает единовременные дивиденды в сумме $250 млн сверх дивидендной политики, направленные на компенсацию снижения дивидендов за IV квартал 2019 года», — заявил CFO компании Шамиль Курмашов, слова которого приводятся в официальном сообщении.

🤝 В общем, я простил НЛМК за все грехи и теперь с нетерпением жду подарок в канун новогодних праздников под ёлочку: дивидендная отсечка намечена на 25 декабря 2020 года.

P.S. НЛМК также представила сегодня свою финансовую отчётность, но к ней обратимся уже позже. Надо в неё погрузиться и почитать.

#NLMK Тем временем показатель чистого долга к EBITDA увеличился с 0,79 в 2 кв. 2020 до 0,87 в 3 кв. 2020

Тем временем показатель чистого долга к EBITDA увеличился с 0,79 в 2 кв. 2020 до 0,87 в 3 кв. 2020

Когда данный показатель превысит значение 1,0, по дивидендной политике, НЛМК уже не сможет направлять 100% и более от FCF на выплату дивидендов. Поэтому перспективы дивидендов весьма туманные на будущий 2021 год, однако за 4 квартал, я ожидаю, что компания останется по данному показателю в пределах 1,0 и сможет порадовать последней большой выплатой

Писец, на дворе кризис, а НЛМК за 3 квартала 14,39 руб дивиденда выплатил уже

или 8,3% доходность

Тимофей Мартынов, воровать там, что ли, не умеют? Писец, на дворе кризис, а НЛМК за 3 квартала 14,39 руб дивиденда выплатил уже

Писец, на дворе кризис, а НЛМК за 3 квартала 14,39 руб дивиденда выплатил уже

или 8,3% доходность

НЛМК дивиденды за 9 мес 6,43 рубля на одну обыкновенную акцию

НЛМК дивиденды за 9 мес 6,43 рубля на одну обыкновенную акцию

Выплатить (объявить) дивиденды по результатам девяти месяцев 2020 года, по обыкновенным акциям денежными средствами в размере 6,43 рубля на одну обыкновенную акцию, в том числе за счет прибыли прошлых лет.

Установить дату, на которую определяются лица, имеющие право на получение дивидендов: 29 декабря 2020 года.

ВОСА — 18 декабря 2020 года.

закр реестра ВОСА — 23 ноября 2020 года

сообщение

Авто-репост. Читать в блоге >>> Не забываем, что сегодня снова стартует новый раунд конкурса на лучшие комментарии к российским отчетам МСФО

Не забываем, что сегодня снова стартует новый раунд конкурса на лучшие комментарии к российским отчетам МСФО Чистая прибыль НЛМК за 9 мес снизилась на 40% г/г до $678 млн

Чистая прибыль НЛМК за 9 мес снизилась на 40% г/г до $678 млнКлючевые результаты 3 кв. 2020 г.

- Выручка увеличилась до $2,2 млрд (+3% кв/кв) с ростом реализации металлопродукции на 2% кв/кв до 4,4 млн т. Снижение на 13% г/г было вызвано падением цен на металлопродукцию и увеличением доли полуфабрикатов в структуре продаж.

- Показатель EBITDA составил $579 млн (-1% кв/кв). Увеличение продаж и улучшение структуры продуктового портфеля, а также обесценение рубля нивелировали отрицательный эффект потерь производства в период восстановления конвейерной галереи на СГОКе в сентябре 2020 г. Рентабельность EBITDA составила 26% (-1 п.п. кв/кв; +1 п.п. г/г).

- Свободный денежный поток составил $239 млн (-21% кв/кв) с ростом инвестиций на фоне реализации второй стадии капитальных ремонтов доменного и конвертерного производств НЛМК и других проектов Стратегии 2022.

- Чистая прибыль выросла в 4 раза кв/кв до $312 млн на фоне низкой базы прошлого квартала, когда было проведено обесценение инвестиций в NBH (неденежная операция).

Авто-репост. Читать в блоге >>>

Выручка НЛМК увеличится на 3% до $2,2 млрд - Газпромбанк

Выручка НЛМК увеличится на 3% до $2,2 млрд - Газпромбанк

НЛМК планирует опубликовать отчетность по МСФО за 3К20 в среду, 21 октября.

Эффект на компанию. Мы ожидаем, что выручка компании увеличится на ~3% кв/кв до 2 230 млн долл. на фоне небольшого роста объемов продаж (+2% кв/кв).

EBITDA группы, по нашим расчетам, осталась практически неизменной в поквартальном сопоставлении на уровне 581 млн долл., что отражает почти стабильную рентабельность по EBITDA в 26% (-1 п.п. кв/кв).

По нашим прогнозам, свободный денежный поток снизился на ~44% кв/кв до 169 млн долл. из-за роста капзатрат (+35% кв/кв до 295 млн долл.) и небольшого оттока денежных средств из рабочего капитала.

Мы ожидаем, что СД рекомендует дивиденды за 3К20 в объеме 289 млн долл., или 0,48 долл. в расчете на 1 ГДР. Дивидендная доходность может составить 2,2%.

Шевелева Наталия

Мартынова Мария

«Газпромбанк»

Авто-репост. Читать в блоге >>> Завтра первый отчет МСФО. И это будет НЛМК.

Завтра первый отчет МСФО. И это будет НЛМК.

Телеконференция состоится в 17:00 МСК / 15:00 GMT.

Телефоны для подключения: +7 495 646 9190 (Россия), +44 (0)330 336 9411 (Великобритания).

ID конференции: 7391657 НЛМК отчитается 21 октября и проведет телеконференцию - Атон

НЛМК отчитается 21 октября и проведет телеконференцию - Атон

НЛМК планирует 21 октября представить отчет о финансовых результатах за 3К20.

По нашим прогнозам, выручка компании составит $2 202 млн (+1% кв/кв, -16% г/г), EBITDA — $586 млн (+1% кв/кв, -11% г/г), чистая прибыль — $330 млн (-4% кв/кв, -5% г/г). Как мы считаем, результаты компании поддержат некоторый рост продаж и восстановление цен на сталь. Вместе с тем повышение капзатрат (по нашему прогнозу, примерно до $300 млн) окажет давление на FCF и дивиденды.

Мы подтверждаем наш рейтинг ВЫШЕ РЫНКА по НЛМК; компания торгуется с консенсус-мультипликатором EV/EBITDA 2021П 5.5x против среднего уровня по российским производителям стали 4.9x — на наш взгляд, благоприятная интеграция компании в сырье и ориентация на экспорт оправдывают премию к среднему уровню. Телеконференция состоится в 17:00 МСК / 15:00 GMT. Телефоны для подключения: +7 495 646 9190 (Россия), +44 (0)330 336 9411 (Великобритания). ID конференции: 7391657

Атон

Авто-репост. Читать в блоге >>>

НЛМК - факторы роста и падения акций

- НЛМК может показать наибольшую дивидендную доходность в долгосрочной перспективе (17.10.2023)

- Дополнительные налоги съедают прибыль (17.10.2023)

- Компания не раскрывает отчётность (17.10.2023)

- Запрет ЕС на импорт стальных полуфабрикатов (17.10.2023)

НЛМК - описание компании

НЛМКНоволипецкий металлургический комбинат (ИНН 4823006703) входит в тройку крупнейших предприятий чёрной металлургии РФ. Он производит более 9 млн т стали в год и стальной прокат различных марок и назначений. Ключевые производственные активы группы НЛМК расположены в России, ЕС и США. Численность сотрудников — 60 тыс. Компания производит широкий спектр различной металлопродукции.

Основным владельцем НЛМК является Fletcher Holdings Ltd. (85.91% акций), бенефициаром которой является председатель совета директоров Владимир Лисин. Компаниям, бенефициарами которых являются менеджеры НЛМК, принадлежит 2.8% акций. Акции в свободном обращении, в том числе на российских фондовых биржах и в виде глобальных депозитарных акций на Лондонской фондовой бирже (LSE), составляют 11.29%.

Уставный капитал предприятия равен 5993227240 руб., он оплачен таким же количеством акций номиналом 1 руб.

1 ГДР НЛМК = 10 акций

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций