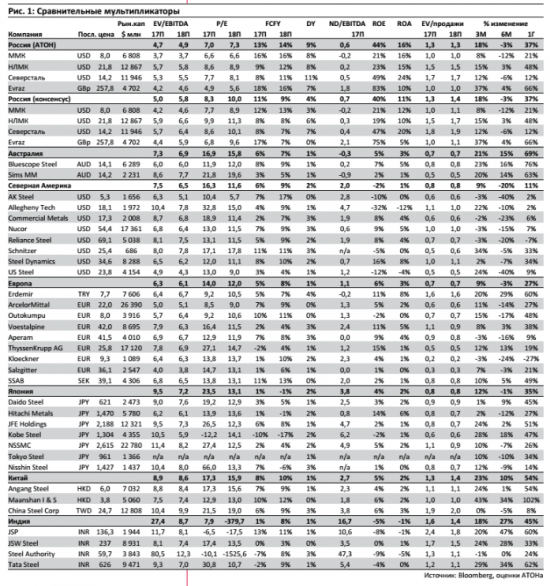

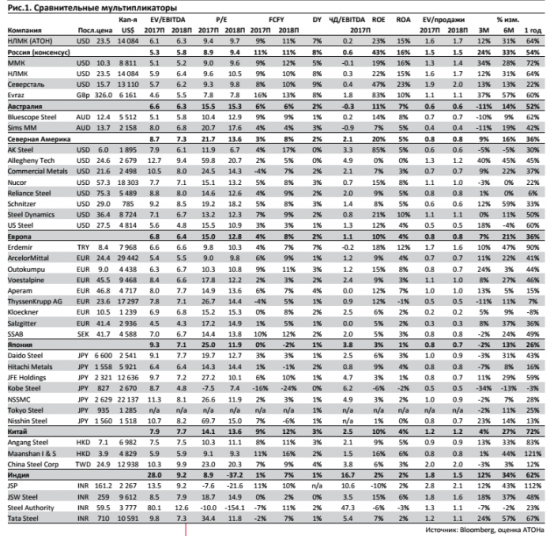

В рамках Дня инвестора стального сектора АТОН организовал встречи свыше 35 инвесторов с НЛМК, которую представил руководитель Департамента корпоративного развития Дмитрий Коломыцын. НЛМК занимает оптимистичную позицию по мировому рынку стали и считает, что консолидация отрасли в Европе благоприятна для внутренних цен. Компания предполагает, что в долгосрочной перспективе мировой ассортимент продукции должен сместиться в сторону стали более высокого качества на фоне стремительного развития электромобилей и новых строительных технологий. С учетом этого, новая 5-летняя стратегия, которая должна быть объявлена в марте-апреле следующего года, будет ориентирована не только на операционную эффективность, но также на «умные» инвестиции в развитие продуктов с высокой добавленной стоимостью и рост объемов на Липецкой площадке (рост производства слябов на 1 млн т в год). Мы подтверждаем нашу рекомендацию ДЕРЖАТЬ по НЛМК, которая торгуется с мультипликатором EV/EBITDA 2018П 6.3x против среднего 5-летнего значения 5.5x.АТОН

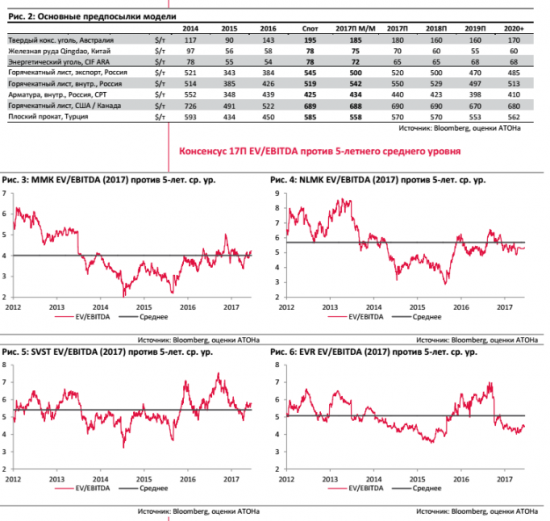

В целом оптимистичная позиция по рынку стали. Как ожидается, спрос на сталь в России вырастет на 1,0-1,2 млн т в 2017 за счет строительного сектора и машиностроения. НЛМК отмечает рост экспорта продукции с высоким использованием стали, такой как автомобили КАМАЗ, что также помогает поддерживать баланс спроса и предложения на рынке стали. В целом, мировая стальная отрасль выигрывает от снижения китайского экспорта (-30% г/г до 5-6 млн т) и закрытия мощностей (133 млн т в год в 2016-5M17). Тем не менее, ралли в ценах на сталь побудило страны Юго-Восточной Азии нарастить производство, и мировые цены должны несколько снизиться в 4К17.

Консолидация на рынке ЕС позитивна для контроля предложения. Вместе с ArcelorMittal, слияние Tata Steel и ThyssenKrupp в 2019 (общий объем поставок – 21 млн т в год) приведет к появлению двух лидеров на европейском рынке. Это должно укрепить переговорные позиции компаний и усилить их влияние на ценообразование в регионе. Антидемпинговые пошлины на настоящий момент не доказали свою эффективность, поскольку большое количество портов делает экспорт из других стран в регион удобным. НЛМК прогнозирует, что потребление стали вырастет на 2,5% г/г в 2017П за счет роста спроса в Восточной Европе.

Смещение мирового спроса на сталь в сторону более высокого качества. В долгосрочной перспективе мировой спрос может упасть, а ассортимент стальной продукции может измениться на фоне бума в развитии электромобилей и появления новых строительных технологий, которые будут использовать более легкие и более тонкие типы стали. Еще один интересный момент – рост спроса на строительство ветряных мельниц, для которых требуются толстые листы определенного качества. Долгосрочная стратегия НЛМК будет структурно выстроена с учетом изменения в ассортименте стальной продукции.

Новая 5-летняя стратегия основана на трех ключевых элементах. Стратегия компании, которая должна быть опубликована в марте-апреле 2018, будет сконцентрирована вокруг операционной эффективности, выборочных новых инвестиционных проектов и продукции с высокой добавочной стоимостью, что позволит справиться с новыми вызовами в отрасли. На наш взгляд, разумный подход к капзатратам – ключевой мотив для беспокойства; несмотря на признание циклической природы стального бизнеса, инвесторы не обрадуются низким дивидендам и росту долговой нагрузки. К 2018 компания должна достичь ранее заявленных стратегических успехов с эффектом для EBITDA в размере $1 млрд относительно 2013 года.

Органический рост с высокой внутренней ставкой доходности. НЛМК подтвердила планы по расширению мощностей по производству слябов на 1 млн т – проект имеет очень привлекательную экономику − около $100-150 млн EBITDA ежегодно при капзатратах всего $150 млн ($400-500 млн с расширением мощностей Стойленского ГОКа) против $1 млрд у похожего нового проекта. Главное правило НЛМК при выборе проектов – небольшие или средние проекты с внутренней ставкой доходности выше 20%.

Цены на момент закрытия 18 октября 2017

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций