| Число акций ао | 5 993 млн |

| Номинал ао | 1 руб |

| Тикер ао |

|

| Капит-я | 672,4 млрд |

| Выручка | 900,5 млрд |

| EBITDA | – |

| Прибыль | 85,1 млрд |

| Дивиденд ао | – |

| P/E | 7,9 |

| P/S | 0,7 |

| P/BV | 0,8 |

| EV/EBITDA | – |

| Див.доход ао | 0,0% |

| НЛМК Календарь Акционеров | |

| Прошедшие события Добавить событие | |

НЛМК акции

-

Российский рынок закрепляется в зеленой зоне

Российский рынок закрепляется в зеленой зоне

Торги 29 января на российских фондовых площадках начались на положительной территории. К 12:30 мск индексы Мосбиржи и РТС прибавляли по 1,09% каждый, достигнув 2818 и 1165 пунктов соответственно, а индекс голубых фишек поднялся на 1,01%.В лидеры роста вышли НЛМК (+4,25%), ММК (+4,22%) и Селигдар (+3,78%). Умеренно негативную динамику демонстрируют ГК Самолет (-0,75%), Полюс (-0,51%) и Сургутнефтегаз п. (-0,27%).Ценные бумаги Селигдара продолжают следовать за ценами на золото и серебро, обновившими исторические максимумы и достигшими $5625 и $120 за тройскую унцию.Привилегированные акции Сургутнефтегаза негативно реагируют на снижение курса доллара к рублю, от которого напрямую зависит размер дивиденда по этому типу бумаг.Нефть марки Brent дорожает на 2,06%, впервые с сентября котируясь по $69,01 за баррель. Цена российской экспортной Urals растет на 2,67%, до $56,62. В котировки закладывается риск нанесения военных ударов США по Ирану, что создает угрозу перебоев поставок углеводородного сырья через Ормузский пролив. Этот же фактор способствует продолжению ралли в драгметаллах.

Авто-репост. Читать в блоге >>> Nucor Corporation (металлург США №1) —

Nucor Corporation (металлург США №1) —

Прибыль 2025г: $2,038 (-12% г/г);

Дивы кв $0,56. Реестр 31 декабря 2025г;

Отгрузки стали 2025г: 25,27 млн т (+9% г/г).

Nucor Corporation

228,858,659 shares of the registrant’s common stock were outstanding at October 4, 2025.

www.sec.gov/ix?doc=/Archives/edgar/data/73309/000119312525276207/nue-20251004.htm

Капитализация на 26.01.2026г: $40,659 млрд = P/E 20

Общий долг FY – 31.12.2023г: $13,217 млрд

Общий долг FY – 31.12.2024г: $12,523 млрд

Общий долг FY – 31.12.2025г: $12,980 млрд

Выручка FY – 31.12.2022г: $41,512 млрд

Выручка 9 мес – 30.09.2023г: $27,009 млрд

Выручка FY – 31.12.2023г: $34,714 млрд

Выручка 1 кв – 30.03.2024г: $8,137 млрд

Выручка 6 мес – 29.06.2024г: $16,214 млрд

Выручка 9 мес – 28.09.2024г: $23,658 млрд

Выручка FY – 31.12.2024г: $30,734 млрд

Выручка 1 кв – 05.04.202г: $7,830 млрд

Выручка 6 мес – 05.07.2025г: $16,286 млрд

Выручка 9 мес – 04.10.2025г: $24,807 млрд

Выручка FY – 31.12.2025г: $32,494 млрд

Прибыль 9 мес – 01.10.2022г: $6,753 млрд

Прибыль FY – 31.12.2022г: $8,080 млрд

Прибыль 9 мес – 30.09.2023г: $4,040 млрд

Прибыль FY – 31.12.2023г: $4,913 млрд

Прибыль 1 кв – 30.03.2024г: $958,96 млн

Прибыль 6 мес – 29.06.2024г: $1,671 млрд

Прибыль 9 мес – 28.09.2024г: $1,974 млрд

Прибыль FY – 31.12.2024г: $2,319 млрд

Прибыль 1 кв – 05.04.2025г: $226,0 млн

Прибыль 6 мес – 05.07.2025г: $932,00 млн

Прибыль 9 мес – 04.10.2025г: $1,615 млрд

Прибыль FY – 31.12.2025г: $2,038 млрд

investors.nucor.com/financials/quarterly-results/default.aspx

Nucor Corporation – Dividend History

Declared date * Record date * Payment date * Amount

Dec 01, 2025 * Dec 31, 2025 * Feb 11, 2026 * $0,56

Sep 04, 2025 * Sep 30, 2025 * Nov 10, 2025 * $0,55

Jun 10, 2025 * Jun. 30, 2025 * Aug 11, 2025 * $0,55

Feb 18, 2025 * Mar 31, 2025 * May 12, 2025 * $0,55

Dec 11, 2024 * Dec 31, 2024 * Feb. 11, 2025 * $0,55

Sep 12, 2024 * Sep 12, 2024 * Nov 08, 2024 * $0,54

Jun 06, 2024 * Jun. 28, 2024 * Aug 09, 2024 * $0,54

Feb 20, 2024 * Mar 28, 2024 * May 10, 2024 * $0,54

nucor.com/newsroom

CHARLOTTE, N.C. – January 26, 2026 – Nucor Corporation (NYSE: NUE, Mexico: NUE, Buenos Aires: NUE, São Paulo: N1UE34, LSE: 0K9L, Frankfurt: NUO) крупнейшая сталелитейная компания в Северной Америке с филиалами, расположенными в США, Канаде и Мексике. По состоянию на декабрь 2025 года компании поставила 25,27 миллионов тонн сталелитейной продукции.

Основана в 1905 году. По состоянию на декабрь 2024 года в компании работало 32,7 тысяч человек (2023г: 32 тыс чел.). Выплаты председателю совета директоров, президенту и генеральному директору Leon J. Topalian в течение 2023г составили $8,55 миллионов.

Сегодня объявила результаты четвертого квартала и всего года, завершившихся 31 декабря 2025 года.

Отгрузки сталелитейных заводов 9 мес 2022г: 18,13 млн т

Отгрузки сталелитейных заводов 2022г: 23,24 млн тонн

Отгрузки сталелитейных заводов 9 мес 2023г: 17,76 млн т

Отгрузки сталелитейных заводов 2023г: 23,27 млн тонн

Отгрузки сталелитейных заводов 9 мес 2024г: 17,48 млн т

Отгрузки сталелитейных заводов 2024г: 23,13 млн тонн

Отгрузки сталелитейных заводов 9 мес 2025г: 19,37 млн т

Отгрузки сталелитейных заводов 2025г: 25,27 млн тонн

Обязательство по возврату капитала акционерам

В четвертом квартале 2025 года Nucor выкупила около 0,7 миллиона обыкновенных акций по средней цене $145,23 за акцию (около 5,4 млн акций в течение всего 2025 года по средней цене $128,66 на акцию). По состоянию на 31 декабря 2025 г. Nucor имел примерно $406 миллионов остается авторизованным и доступным для выкупа в рамках своей программы выкупа акций. Это разрешение на выкуп акций является дискреционным и не имеет запланированной даты истечения срока действия.

На 1 декабря 2025 года Совет директоров Nucor объявил дивиденды в размере $0,56 на акцию. Этот дивиденд подлежит выплате 11 февраля 2026 г. акционерам, зарегистрированным по состоянию на 31 декабря 2025 г. и это 211 последовательные квартальные дивиденды. Nucor увеличивала свои регулярные или базовые дивиденды в течение 53 лет подряд – каждый год с тех пор, как впервые начала выплачивать дивиденды в 1973 году.

За весь 2025 год Nucor вернул примерно $1,2 миллиарда долларов акционерам в виде выкупа акций и выплаты дивидендов.

www.sec.gov/Archives/edgar/data/73309/000119312526022733/d20933dex991.htm

www.sec.gov/Archives/edgar/data/73309/000119312526022733/d20933dex992.htm

Глобальное производство стали в декабре 2025 г. — пикирование продолжается. В России 21 месяц подряд происходит падение, кризис во всей красе!

Глобальное производство стали в декабре 2025 г. — пикирование продолжается. В России 21 месяц подряд происходит падение, кризис во всей красе!

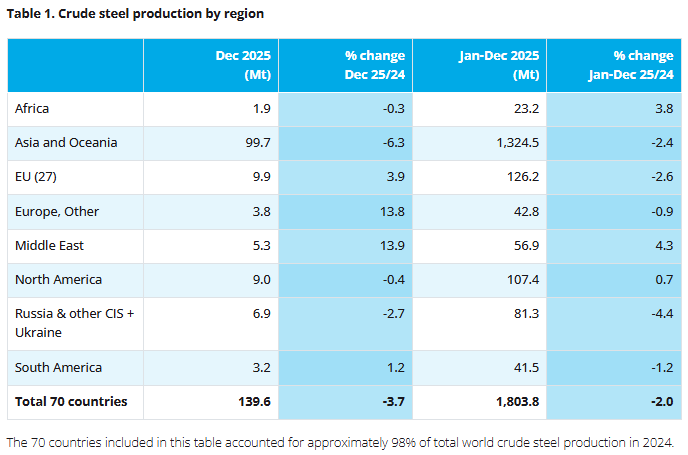

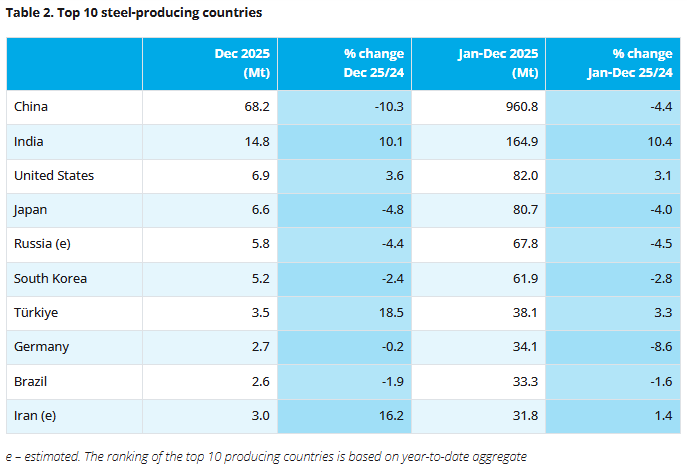

🏭 По данным WSA, в декабре 2025 г. было произведено 139,6 млн тонн стали (-3,7% г/г), месяцем ранее — 140,1 млн тонн стали (-4,6% г/г). По итогам 2025 г. — 1803,8 млн тонн (-2% г/г). Флагман сталелитейщиков (как по производству, так и по потреблению, поэтому от спроса Китая многое зависит) — Китай (48,9% от общего выпуска продукции) произвёл 68,2 млн тонн (-10,3% г/г), Поднебесная в 2025 г. потянула вниз всемирное производство (аналитики S&P Global прогнозировали, что производство стали в Китае в 2025 г. должно было сократиться на 1% г/г, но вышло -4,4%), а из топ-10 производителей больше половины в минусе.

Авто-репост. Читать в блоге >>> НЛМК: фундаментал устойчив, но рынок ждёт разворота денежного потока

НЛМК: фундаментал устойчив, но рынок ждёт разворота денежного потока

База бизнеса

НЛМК — вертикально интегрированная металлургическая группа полного цикла. Производство плоского проката, контроль части сырьевой базы, масштаб и диверсификация делают бизнес операционно устойчивым. Компания не выглядит уязвимой с точки зрения баланса или способности продолжать деятельность даже в слабой фазе отраслевого цикла.Но металлургия — жёстко циклический сектор. Здесь цена акции в первую очередь отражает не качество бизнеса как таковое, а текущую фазу спроса, спредов и денежного потока. И именно в этой точке сейчас находится НЛМК.

Источники роста

На горизонте ближайшего года у НЛМК нет структурных драйверов роста. Потенциальное улучшение возможно только за счёт факторов восстановления: нормализации цен на прокат и маржинального спреда между ценами реализации и себестоимостью, включая экспортную логистику, стабилизации операционной маржи, снижения давления капитальных затрат и возврата свободного денежного потока в положительную зону.Место в инвестиционном портфеле

Авто-репост. Читать в блоге >>>

Северсталь, НЛМК и ММК - будет ли РОСТ и ДИВИДЕНДЫ в 2026?

Северсталь, НЛМК и ММК - будет ли РОСТ и ДИВИДЕНДЫ в 2026?

6 лет назад, когда я начинал инвестировать, акции металлургов были в топе у инвесторов. Бумаги из этого сектора славились не только своим динамичным ростом, но и щедрыми, ежеквартальными выплатами, что редкость для нашего рынка!На этом фоне я инвестировал в акции Северсталь, НЛМК и ММК крупную сумму (скрин из сервиса учёта инвестиций):

Авто-репост. Читать в блоге >>> В 2025 г. в России произвели 67,8 млн тонн стали, что на 4,5% меньше г/г — данные WSA (Всемирная ассоциация стали)

В 2025 г. в России произвели 67,8 млн тонн стали, что на 4,5% меньше г/г — данные WSA (Всемирная ассоциация стали)

Мировое производство нерафинированной стали в 70 странах, предоставляющих отчеты Всемирной ассоциации производителей стали (worldsteel), в декабре 2025 года составило 139,6 млн тонн (Мт), что на 3,7% меньше по сравнению с декабрем 2024 года.

В декабре 2025 года Африка произвела 1,9 млн тонн, что на 0,3% меньше, чем в декабре 2024 года. Азия и Океания произвели 99,7 млн тонн, что на 6,3% меньше. ЕС (27) произвел 9,9 млн тонн, что на 3,9% больше. Европа и другие страны произвели 3,8 млн тонн, что на 13,8% больше. Ближний Восток произвел 5,3 млн тонн, что на 13,9% больше. Северная Америка произвела 9,0 млн тонн, что на 0,4% меньше. Россия и другие страны СНГ + Украина произвели 6,9 млн тонн, что на 2,7% меньше. Южная Америка произвела 3,2 млн тонн, что на 1,2% больше.

Авто-репост. Читать в блоге >>> Перевозки чёрных металлов на экспорт в 2025 году выросли на 11,1% г/г до 24,8 млн т — РЖД

Перевозки чёрных металлов на экспорт в 2025 году выросли на 11,1% г/г до 24,8 млн т — РЖДПеревозки чёрных металлов на экспорт в 2025 году выросли на 11,1%, до 25 млн тонн

Всего за прошлый год по сети РЖД на экспорт отправили 24,8 млн тонн продукции чёрной металлургии. Из них 2,7 млн тонн погружено в контейнеры (85,4 тыс. ДФЭ, рост в 1,4 раза).

На экспорт везутся различные виды проката, листовая сталь, стальная заготовка, трубы, слябы и другая продукция.

Наибольшую часть (17,4 млн тонн, +10,1%) отправили в направлении портов:

↖️ Северо-Запада – 4 млн тонн (+15,9%)

➡️ Дальнего Востока – 1,9 млн тонн (-14,8%)

⬇️ Юга – 11,5 млн тонн (+13,1%)Через погранпереходы на экспорт перевезли 7,4 млн тонн (+13,1%).

Регионы-лидеры по объёму погрузки чёрных металлов на экспорт:

1️⃣ Липецкая область – 8,6 млн тонн (+11,8%)

2️⃣ Челябинская область – 3,6 млн тонн, (+45,1%)

3️⃣ Свердловская область – 2,8 млн тонн (+25,5%)Важным решением в 2025 году стало внесение Правительством России ряда металлургических предприятий в перечень непрерывно действующих. Это дало им повышенный приоритет при приёме грузов к перевозке по лимитирующим направлениям сети РЖД, позволило более точно планировать производственные процессы и ритмичность поставок.

Авто-репост. Читать в блоге >>> На рынке стальных конструкций готовится серьезный передел

На рынке стальных конструкций готовится серьезный переделЧерной металлургии России в нынешнем году будет нелегко из-за высокой ключевой ставки и роста налоговой нагрузки, сокращения заказов от строительства, топливно-энергетического комплекса и машиностроения. Не менее тяжко будет и тесно связанной с ней отраслью по выпуску стальных конструкций.

Трендов на рынке будет много, упрощенно их можно свести к нескольким. Главный из них — ужесточение конкуренции между производителями. Тон в ней будут задавать «Северсталь» и «Евраз», окружившие себя в предыдущие годы заводами по выпуску металлоконструкций для расширения бизнеса, но не получившие вместе с ними соответствующее число долгосрочных контрактов.

Наряду с ними вести борьбу за деньги будут игроки поскромнее вроде «Агрисовгаза». Впрочем, он сможет им дать фору вследствие широкой продуктовой линейки, начиная от стальных конструкций и труб и заканчивая услугами по их цинкованию. Именно наличие собственных ванн по горячему цинкованию по-прежнему будет конкурентным преимуществом для предприятий.

Авто-репост. Читать в блоге >>> Экспорт стали из Китая достиг рекордного уровня, несмотря на глобальные ограничения: годовой объем поставок вырос на 7,5% до 119 млн т — Bloomberg

Экспорт стали из Китая достиг рекордного уровня, несмотря на глобальные ограничения: годовой объем поставок вырос на 7,5% до 119 млн т — Bloomberg

Экспорт стали из Китая в декабре достиг рекордного уровня.

Согласно таможенным данным Китая, опубликованным в среду, экспорт стальной продукции в прошлом месяце вырос до 11,3 млн тонн, превысив последний пик 2015 года. Таким образом, годовой объём поставок вырос на 7,5 % и достиг рекордных 119 млн тонн.

Экспортный бум продолжается несмотря на волну протекционизма по всему миру, в результате которой на китайскую продукцию были наложены антидемпинговые пошлины. Промышленности удалось обойти ограничения, выйдя на рынки с меньшими барьерами, например на Ближний Восток.

Экспорт стали помог компенсировать снижение внутреннего спроса, поскольку затянувшийся кризис в сфере недвижимости в стране продолжает оказывать давление на рынок.

Железная руда, основной ингредиент для производства стали, также продемонстрировала рекордные показатели торговли в прошлом году. Согласно таможенным данным, китайский импорт вырос на 1,8 % и достиг 1,26 млрд тонн, увеличившись третий год подряд. Тем не менее в последние месяцы наблюдается накопление руды на складах в портах, что говорит о снижении спроса со стороны сталелитейных заводов.

Авто-репост. Читать в блоге >>> Россия увеличила экспорт стали в Турцию по итогам 11 мес 2025 года на 44% г/г до 4,1 млн тонн — Ъ со ссылкой на Турецкую ассоциацию производителей стали

Россия увеличила экспорт стали в Турцию по итогам 11 мес 2025 года на 44% г/г до 4,1 млн тонн — Ъ со ссылкой на Турецкую ассоциацию производителей стали

Россия увеличила экспорт стали в Турцию по итогам 11 мес 2025 года на 44% г/г до 4,1 млн тонн, сообщает Ъ со ссылкой на Турецкую ассоциацию производителей стали (TCUD), и стала лидером по поставкам в эту страну.

Помимо стали в 2025 году Россия активно наращивала экспорт слябов в Турцию (+50% г/г), заняв более 50% в импорте страны, и обеспечила почти 80% турецких закупок чугуна (+100% г/г).

www.kommersant.ru/doc/8339872

Авто-репост. Читать в блоге >>>

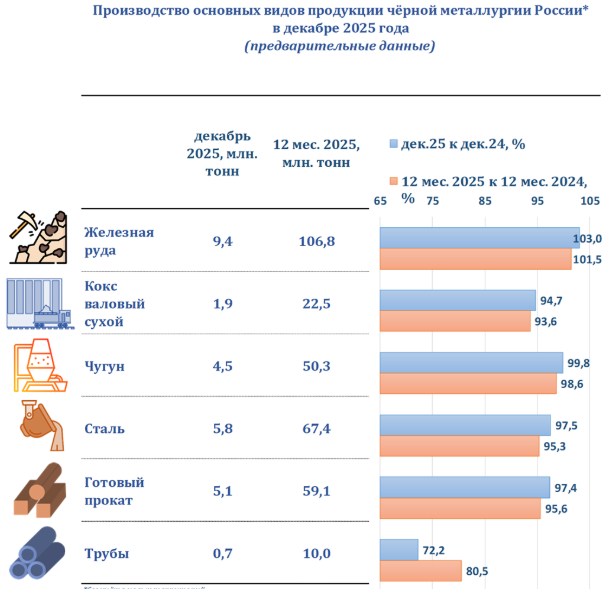

Россия, Производство ***** Декабрь 2025 ***** 12 месяцев 2025

Железная руда _______9,4 млн т (+3,00% г/г) * 106,8 млн т (+1,50% г/г);

Кокс _______________ 1,9млн т (-5,30% г/г) ** 22,5 млн т (-6,40% г/г);

Чугун ______________ 4,5 млн т (-0,20% г/г). ** 50,3 млн т (-1,40% г/г);

Сталь ______________ 5,8 млн т (-2,50% г/г) ** 67,4 млн т (-4,70% г/г);

Прокат _____________ 5,1 млн т (-2,60% г/г) ** 59,1 млн т (-4,40% г/г);

Трубы ______________0,7 млн т (-27,8% г/г) ** 10,0 млн т (-19,5% г/г).

н Прогноз инфляции в России на 2026г: официальные оценки ЦБ РФ = 4 — 5% и ожидания бизнеса = 4 — 4,5%.

Прогноз инфляции в России на 2026г: официальные оценки ЦБ РФ = 4 — 5% и ожидания бизнеса = 4 — 4,5%.

ЦБ РФ: Средняя ключевая ставка в 2026г ожидается в диапазоне 13–15% (против 12–13% в июльском прогнозе).

25 декабря 2025 года

Банк Россиии, бизнес‑сообщество представили обновлённые прогнозы по инфляции на предстоящий год. Ключевые цифры и факторы, которые будут определять динамику цен, — в нашем обзоре.

► Официальный прогноз инфляции ЦБ РФ на 2026 год

По данным Банка России, в 2026 году годовая инфляция снизится до 4,0–5,0%. Это следует из обновлённого среднесрочного прогноза регулятора, опубликованного в октябре 2025 года.

Важные ориентиры:

• Устойчивая инфляция достигнет целевого уровня 4% во втором полугодии 2026 года.

• В 2027–2028 годах показатель останется на таргете в 4%.

• Средняя ключевая ставка в 2026 году ожидается в диапазоне 13–15% (против 12–13% в июльском прогнозе).

Регулятор объясняет повышение прогноза на 2026 год действием разовых проинфляционных факторов, но подчёркивает, что проводимая денежно‑кредитная политика обеспечит возвращение к цели.

► Ожидания бизнеса

Российский союз промышленников и предпринимателей (РСПП) оценивает инфляцию в 2026 году на уровне 4–4,5%. Как отметил глава РСПП Александр Шохин, бизнес исходит из следующей логики:

«Наши оценки показывают и опросы, что чувствительность ставки, которая формирует инвестиционный аппетит…— это где‑то ниже 1 %. Так что ждём и инфляцию низкую, 4–4,5%, и ставку в районе, близком к однозначной цифре».

► Что влияет на прогноз

Ключевые факторы, которые будут определять инфляцию в 2026 году:

1. Денежно‑кредитная политика

• динамика ключевой ставки;

• жёсткость финансовых условий;

• управление инфляционными ожиданиями.

2. Бюджетно‑налоговые изменения

• повышение НДС до 22% с 1 января 2026 года;

• индексация регулируемых тарифов и цен;

• дефицит/профицит бюджета.

3. Внешние условия

• цены на нефть и газ;

• курс рубля;

• санкционные ограничения.

4. Структурные сдвиги

• темпы импортозамещения;

• производительность труда;

• логистика и издержки производства.

► Риски и сценарии

Эксперты выделяют три основных сценария:

1. Базовый (официальный прогноз)

• инфляция:4–5 %;

• условия: плавное снижение ключевой ставки, стабильные внешние факторы, контролируемые инфляционные ожидания.

2. Оптимистичный

• инфляция: ниже 4%;

• условия: быстрое снижение инфляционных ожиданий, укрепление рубля, сдержанный рост тарифов.

3. Проинфляционный

• инфляция: выше 5%;

• риски: задержка в снижении ключевой ставки, рост бюджетных расходов, волатильность валютного курса.

► Что это значит для экономики

● Для граждан: при инфляции 4–5% реальные доходы будут расти медленно; важно учитывать инфляцию при планировании сбережений и кредитов.

● Для бизнеса: повышение НДС потребует корректировки ценовой политики; низкая инфляция создаёт условия для долгосрочных инвестиций.

● Для государства: необходимость балансировать бюджет и соцобязательства при целевой инфляции в 4%.

► Следующие шаги регулятора

Следующее заседание Советад иректоров Банка России, где будет рассматриваться ключевая ставка, запланировано на 13 февраля 2026 года. От решений регулятора во многом зависит, насколько точно сбудется прогноз по инфляции.

Источники: Банк России, пресс‑релизы РСПП, ТАСС, Forbes.ru.

Производство стали в Аргентине постепенно восстанавливается после рецессии

Производство стали в Аргентине постепенно восстанавливается после рецессии

29.12.2025

По данным Аргентинской сталелитейной палаты (CAA), ожидается, что по итогам 2025 г. производство стали в стране составит 3,9 млн т, что на 15% больше, чем в 2024 г. Однако этот показатель все еще далек от 5 млн т, произведенных в 2023 г.

Карлос Ваккаро, исполнительный директор CAA и региональный секретарь по Аргентине Латиноамериканской ассоциации производителей стали (ALACERO), отметил, что Аргентина восстанавливает производство стали после рецессии 2024 г., но предупредил, что сектор продолжает сталкиваться со сложной ситуацией на мировом рынке.

Прогноз на 2026 г. также позитивный: ожидается небольшой рост выпуска стали в стране, до 4,4 млн т, но дальнейшие перспективы остаются неопределенными. В частности, наибольшие проблемы возникнут с длинномерными стальными изделиями, учитывая, что восстановление будет лишь частичным и значительные потери прошлого года еще предстоит компенсировать, заявил г-н Ваккаро.

НЛМК – рсбу/ мсфо

НЛМК – рсбу/ мсфо

5 993 227 240 обыкновенных акций

www.e-disclosure.ru/portal/files.aspx?id=2509&type=1

Капитализация на 28.12.2025г: 637,560 млрд руб

Общий долг на 31.12.2023г: 294,742 млрд руб/ мсфо 259,903 млрд руб

Общий долг на 31.12.2024г: 310,472 млрд руб/ мсфо 270,957 млрд руб

Общий долг на 30.06.2025г: 252,459 млрд руб/ мсфо 247,639 млрд руб

Общий долг на 30.09.2025г: 284,859 млрд руб

Выручка 2023г: 698,897 млрд руб/ мсфо 933,435 млрд руб

Выручка 1 кв 2024г: 190,492 млрд руб/ мсфо 250,235 млрд руб

Выручка 6 мес 2024г: 390,516 млрд руб/ мсфо 517,789 млрд руб

Выручка 9 мес 2024г: 560,113 млрд руб

Выручка 2024г: 737,513 млрд руб/ мсфо 979,593 млрд руб

Выручка 1 кв 2025г: 163,296 млрд руб/ мсфо 219,687 млрд руб

Выручка 6 мес 2025г: 326,486 млрд руб/ мсфо 438,708 млрд руб

Выручка 9 мес 2025г: 471,344 млрд руб

Прибыль по курсовым разницам – мсфо 6 мес 2023г: 8,244 млрд руб

Прибыль по курсовым разницам – мсфо 2023г: 5,153 млрд руб

Убыток по курсовым разницам – мсфо 6 мес 2024г: 12,463 млрд руб

Убыток по курсовым разницам – мсфо 2024г: 7,438 млрд руб

Прибыль по курсовым разницам – мсфо 6 мес 2025г: 2,747 млрд руб

Прибыль 1 кв 2023г: ______ млрд руб/ Прибыль мсфо 32,391 млрд руб

Прибыль 6 мес 2023г: 73,085 млрд руб/ Прибыль мсфо 91,752 млрд руб

Прибыль 9 мес 2023г: 182,131 млрд руб

Прибыль 2023г: 221,480 млрд руб/ Прибыль мсфо 209,373 млрд руб

Прибыль 1 кв 2024г: 17,179 млрд руб/ Прибыль мсфо 44,139 млрд руб

Прибыль 6 мес 2024г: 30,285 млрд руб/ Прибыль мсфо 81,647 млрд руб

Прибыль 9 мес 2024г: 42,392 млрд руб

Прибыль 2024г: 52,366 млрд руб/ Прибыль мсфо 121,857 млрд руб

Убыток 1 кв 2025г: 1,234 млрд руб/ Прибыль мсфо 21,637 млрд руб

Прибыль 6 мес 2025г: 41,769 млрд руб/ Прибыль мсфо 44,915 млрд руб

Прибыль 9 мес 2025г: 32,948 млрд руб

www.e-disclosure.ru/portal/files.aspx?id=2509&type=4

НЛМК – Дивидендная история

Период * Объявлены * Реестр дата * Сумма дивиденд. * Дивиденд

2024 год * 22.05.2025 ************ дивиденды не выплачивать

2023 год * 10.04.2024 * 27.05.2024 * 152,408 млрд руб * 25,43 руб

www.e-disclosure.ru/portal/company.aspx?id=2509

Нефтегазовые доходы снижаются, металлурги в кризисе, дальнейшее понижение ставки под вопросом!

Нефтегазовые доходы снижаются, металлурги в кризисе, дальнейшее понижение ставки под вопросом!

📈 Вашему внимаю, представляю очередной еженедельный обзор, в нём разберём:Тайм коды:

00:00 | Вступление

00:32 | Объём ФНБ в ноябре 2025 г. подрос, инвестиции сократили до минимума для спасения ликвидной части, но при таком темпе продаж валюты/золота её хватит на 11 месяцев!

05:46 | Нефтегазовые доходы в ноябре 2025 г. — цена Urals на уровне 2020 г., бюджетный дефицит растёт. К бюджету на 2026 г. большие вопросы.

12:10 | Глобальное производство стали в ноябре 2025 г. — Китай продолжает тянуть производство на дно. В России 20 месяцев подряд происходит падение!

17:36 | Инфляция к концу декабря — недельные темпы ускорились, но цель регулятора достигнута. Жёсткость ДКП должна оставаться неизменной из-за будущих проинфляционных факторов.

23:34 | Последний аукцион Минфина в этом году — за 2025 г. разместили более 8 трлн руб., план на 2026 г. выглядит слишком оптимистично: 6,5 трлн руб.

28:20 | Заключение, мысли по рынкуP.S. Также выставляю видео на альтернативных площадках:

Авто-репост. Читать в блоге >>> Чер.мет.: спад продолжается

Чер.мет.: спад продолжаетсяМИРОВОЕ ПРОИЗВОДСТВО СТАЛИ В МИРЕ (WSA): В КИТАЕ СПАД

По данным World Steel Association глобальное производство стали в ноябре составило 140.1 млн тонн (-4.6% гг) vs 143.3 млн тонн (-5.9% гг) до этого. 11М25: -2.0% гг

Россия ноябрь минус 5% г/г

Слабый рынок, сильный рубль.

Поэтому чер.мет. (СевСталь, НЛМК, ММК) нет в портфелях

Авто-репост. Читать в блоге >>> Станет ли 2026 год успешным для металлургов?

Станет ли 2026 год успешным для металлургов?

Российские металлурги завершают год относительно неплохо на фоне прочих отраслей. Несмотря на санкционное давление и усложнение логистики компании сумели нарастить экспорт. Перспективы сектора во многом будут зависеть от динамики мирового рынка и государственной поддержки, а также — от дивидендов и уровня ставки. Станет ли 2026 год успешным для металлургов?

Металлурги на распутье

Индекс металлов и добычи (MOEXMM), рассчитываемый Московской биржей, завершает год с не самым худшим результатом — с января потери составили 2,82%. Лучше в десятке отраслевых индикаторов только электроэнергетики (+2,15%), телеком (-1,65%) и ритейл (-1,96%).

В базу расчета MOEXMM включены 15 эмитентов, причем наибольшее влияние на его динамику оказывают пять компаний — «Норникель» (15,88%), «Полюс» (14,48%), «Северсталь» (13,38%), НЛМК (11,79%) и «Русал» (11,44%), их совокупный вес около 67%. Остальные 10 бумаг из базы расчета имеют значительно меньшие веса и оказывают ограниченное влияние на общую траекторию индекса.

Авто-репост. Читать в блоге >>>

WSA: Россия в ноябре снизила выпуск стали на 6,6%, до 5,2 млн тоннЗа январь — ноябрь текущего года выпуск стали в РФ снизился на 5%, до 61,8...

Все Верно, а чугуния не снизился.

Экспорт чугуна в январе-октябре 2025г из РФ в Турцию вырос на 109% г/г до 1,44 млн т — ЪСтоимость чугуна в портах Черного моря за месяц к се...

Потому что сляб теперь для экспорта стал не сырьём, а продукцией с высокой добавленной стоимостью, не хотят его брать. Так что им теперь нужен как полуфабрикат чугуний и только чугуний. Они бы и руду с углём бы взамен брали, да они больно места много при перевозке занимают.

Так что добро пожаловать в сырьевые придатки и в этой нише Рынка. Кто там ждёт дивиденды с продаж Российскими металлургами чугуния взамен автолиста и прочей оцинковки/полимерки?

WSA: Россия в ноябре снизила выпуск стали на 6,6%, до 5,2 млн тонн

WSA: Россия в ноябре снизила выпуск стали на 6,6%, до 5,2 млн тоннЗа январь — ноябрь текущего года выпуск стали в РФ снизился на 5%, до 61,8 млн тонн.

Согласно отчету, Китай в ноябре произвел 69,9 млн тонн, что на 10,9% меньше, чем в ноябре 2024 года. В Индии выпуск стали составил 13,7 млн тонн (+10,8%). Производство стали в Японии в ноябре снизилось на 1,6%, до 6,8 млн тонн, в США — выросло на 8,5%, до 6,8 млн тонн.

Выпуск стали в ноябре 2025 Россией и другими странами СНГ, а также Украиной составил 6,3 млн тонн, что на 3,9% меньше, чем годом ранее. За одиннадцать месяцев 2025 года эти государства выпустили 74,1 млн тонн стали (-5%).

Страны Азии и Океании в ноябре произвели 99,9 млн тонн, снизив выпуск на 7,1%. Страны ЕС выпустили 10,2 млн тонн стали, что на 3,5% меньше, чем годом ранее.Производство стали государствами Северной Америки в ноябре увеличилось на 5,4% и достигло 9 млн тонн. Выпуск стали странами Южной Америки за отчетный период составил 3,5 млн тонн (+2,4%). Страны Ближнего Востока произвели 5,5 млн тонн стали, увеличив выпуск по сравнению с аналогичным периодом предыдущего года на 8,2%.

Авто-репост. Читать в блоге >>> Экспорт чугуна в январе-октябре 2025г из РФ в Турцию вырос на 109% г/г до 1,44 млн т — Ъ

Экспорт чугуна в январе-октябре 2025г из РФ в Турцию вырос на 109% г/г до 1,44 млн т — Ъ

Стоимость чугуна в портах Черного моря за месяц к середине декабря выросла на 1,6%, до $310 за тонну (FOB), следует их данных MMI. Поставщики уже реализуют производство января, а некоторые из экспортеров предлагают февральское.

Рынок Турции — основной для российских производителей чугуна.

SteelOrbis: в январе-октябре 2025г экспорт чугуна из РФ в Турцию вырос почти на 109% г/г до 1,44 млн тонн, что соответствует 78% поставок. Только в октябре отгрузки подскочили на 132%, до 150,13 тыс. тонн.

По данным корпорации «Чермет», в январе-ноябре 2025г в России было выпущено 45,9 млн тонн чугуна, только в ноябре — 4,1 млн тонн. Это на 1,6% и 0,1% соответственно меньше, чем годом ранее.

В MMI считают, что рост цен на чугун не будет долгосрочным.

www.kommersant.ru/doc/8314683

Авто-репост. Читать в блоге >>>

Кто заплатит дивиденды в 2026 году: Северсталь, НЛМК или ММК?7 декабря 2025 года в 15:00 по МСК я проведу прямой эфир на площадке Т-Банка в ...

7sanches7, никто NLMK - дно пробивать не будем.

NLMK - дно пробивать не будем.

Читаю новости о NLMK :

Финансовые трудности: в первом полугодии 2025 года выручка НЛМК упала на 15% (до 439 млрд рублей), EBITDA — на 46% (до 84,5 млрд рублей), чистая прибыль — на 45% (до 45 млрд рублей). Во втором квартале ситуация не улучшилась: выручка снизилась на 18%, а прибыль — на 38%. 1 2

Привлекательные мультипликаторы при сомнительных перспективах: P/E составляет 5,3, P/S — 0,66, EV/EBITDA — 2,6. Хотя эти показатели выглядят привлекательно, они могут отражать не столько недооценённость компании, сколько пессимистичные ожидания рынка относительно её будущего. 3

Крепкое финансовое положение: у НЛМК отрицательный чистый долг (–10 млрд рублей), на счетах — 167 млрд рублей, свободный денежный поток в 2024 году составил 84 млрд рублей. Компания способна переждать кризис, даже если он затянется. 4 5

Отсутствие дивидендов: акционеры не получили дивиденды за 2024 год, хотя условия для их выплаты формально были соблюдены. Последняя выплата за 2023 год составила 25,43 рубля за акцию, обеспечивая дивидендную доходность около 20%. 6 7

Авто-репост. Читать в блоге >>>

НЛМК - факторы роста и падения акций

- НЛМК может показать наибольшую дивидендную доходность в долгосрочной перспективе (17.10.2023)

- Дополнительные налоги съедают прибыль (17.10.2023)

- Компания не раскрывает отчётность (17.10.2023)

- Запрет ЕС на импорт стальных полуфабрикатов (17.10.2023)

НЛМК - описание компании

НЛМКНоволипецкий металлургический комбинат (ИНН 4823006703) входит в тройку крупнейших предприятий чёрной металлургии РФ. Он производит более 9 млн т стали в год и стальной прокат различных марок и назначений. Ключевые производственные активы группы НЛМК расположены в России, ЕС и США. Численность сотрудников — 60 тыс. Компания производит широкий спектр различной металлопродукции.

Основным владельцем НЛМК является Fletcher Holdings Ltd. (85.91% акций), бенефициаром которой является председатель совета директоров Владимир Лисин. Компаниям, бенефициарами которых являются менеджеры НЛМК, принадлежит 2.8% акций. Акции в свободном обращении, в том числе на российских фондовых биржах и в виде глобальных депозитарных акций на Лондонской фондовой бирже (LSE), составляют 11.29%.

Уставный капитал предприятия равен 5993227240 руб., он оплачен таким же количеством акций номиналом 1 руб.

1 ГДР НЛМК = 10 акций

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций