| Число акций ао | 94 815 млн |

| Номинал ао | 0.1 руб |

| Тикер ао |

|

| Капит-я | 54,6 млрд |

| Выручка | 100,6 млрд |

| EBITDA | 14,4 млрд |

| Прибыль | 1,1 млрд |

| Дивиденд ао | – |

| P/E | 51,3 |

| P/S | 0,5 |

| P/BV | 4,2 |

| EV/EBITDA | 7,2 |

| Див.доход ао | 0,0% |

| Россети Сибирь Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Россети Сибирь акции

-

Повторю вопрос:

Повторю вопрос:

Кстати, почему MRKS выросли за последний месяц?

Есть идеи? СУЭК Андрея Мельниченко собирается взять в управление входящую в «Россети» МРСК Сибири. Предыдущие попытки сторонних инвесторов управлять отдельными компаниями «Россетей» успехом не увенчались. Сейчас препятствием для такой сделки может стать вхождение в СУЭК крупного генератора СГК. По мнению юристов, закон об электроэнергетике препятствует таким сделкам, и обращение в правительство может объясняться желанием снять противоречие с законом.

СУЭК Андрея Мельниченко собирается взять в управление входящую в «Россети» МРСК Сибири. Предыдущие попытки сторонних инвесторов управлять отдельными компаниями «Россетей» успехом не увенчались. Сейчас препятствием для такой сделки может стать вхождение в СУЭК крупного генератора СГК. По мнению юристов, закон об электроэнергетике препятствует таким сделкам, и обращение в правительство может объясняться желанием снять противоречие с законом.

www.kommersant.ru/doc/3834193

МРСК Сибири рассчитывает увеличить дивиденды - Атон

МРСК Сибири рассчитывает увеличить дивиденды - Атон

МРСК Сибири: итоги Дня аналитика

Результаты за 2018. Финансовые результаты за 2018 окажутся ниже бизнес-плана из-за приобретения Хакасэнерго статуса гарантирующего поставщика во 2К18 и соответствующего списания в размере 1.6 млрд руб. МРСК Сибири ожидает, что чистая прибыль в 2018 составит 2.0 млрд руб. (по РСБУ, против запланированных 3.1 млрд руб.), тогда как показатель EBITDA, по нашим приблизительным оценкам, должен составить около 8.0 млрд руб. (против запланированных 9.4 млрд руб.).

Долгосрочные цели. Менеджмент видит значительный потенциал роста для МРСК Сибири и предполагает двукратное увеличение выручки в долгосрочной перспективе (по сравнению с 53 млрд руб., запланированными на 2018) благодаря: 1) продолжающимся переговорам с региональными правительствами по индексации тарифов; 2) дальнейшей консолидации (в качестве долгосрочных целей рассматриваются сетевые активы Ru-Com, распределительные сети Новосибирска).

Дивиденды. Компания рассчитывает увеличить дивидендные выплаты г/г в абсолютном выражении, хотя и прогнозирует, что они будут ниже бизнес-плана. По нашим приблизительным оценкам, принимая во внимание бизнес-план на 2018 и обновленный прогноз по чистой прибыли, дивиденды за 2018 могут варьироваться в диапазоне от 0.0040 до 0.0045 руб. на акцию, что предполагает доходность 4.2-4.7% (против 0.0037 руб. на акцию за 2017, доходность 3.5%).

читать дальше на смартлабе Мельниченко хочет забрать контроль над «МРСК Сибири»

Мельниченко хочет забрать контроль над «МРСК Сибири»

Группа СУЭК Андрея Мельниченко обратилась в правительство РФ с просьбой передать ей в управление «МРСК Сибири» (входит в ГК «Россети»), сообщил глава «МРСК Сибири» Виталий Иванов на встрече с инвесторами. «Миноры с удовольствием хотят нас купить. Идут разные переговоры, они пишут письма в правительство. Сейчас это портфельный инвестор, слабо участвующий в операционном бизнесе компании. Но они активно участвуют, когда мы приглашаем: «давайте мы 50 на 50 докапитализируемся, когда мы не хотим разбивать какие-то доли». А они: «а нам было бы интересно вообще поуправлять бизнесом», — сказал Иванов (цитата по «Интерфаксу»).

www.vedomosti.ru/business/articles/2018/12/17/789514-melnichenko-hochet-mrsk-sibiri

www.kommersant.ru/doc/3834193

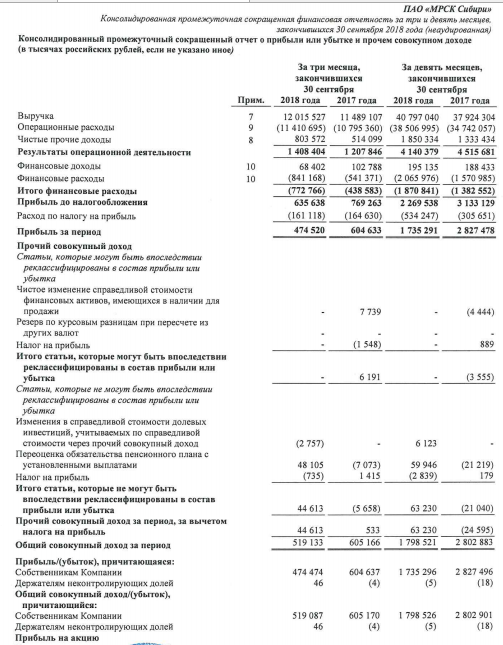

МРСК Сибири - прибыль по МСФО за 9 месяцев снизилась на 39%

МРСК Сибири - прибыль по МСФО за 9 месяцев снизилась на 39%Прибыль "МРСК Сибири" за 9 месяцев 2018 года по МСФО снизилась на 39% — до 1,735 млрд рублей.

За 3 квартал 2018 года прибыль составила 474,52 млн рублей, что на 21,5% ниже показателя за анлогичный период прошлого года.Выручка за 9 месяцев составила 40,797 млрд рублей, показав рост на 7,6% год к году. За 3 квартал выручка выросла на 4,6% — до 12,016 млрд рублей.

Прибыль до налогообложения за 9 месяцев составила 2,27 млрд рублей, что на 27,6% ниже показателя за 9 месяцев 2017 года. За 3 квартал показатель снизился на 17,4% год к году, составив 635,638 млн рублей.

http://www.e-disclosure.ru/portal/FileLoad.ashx?Fileid=1476534

читать дальше на смартлабе

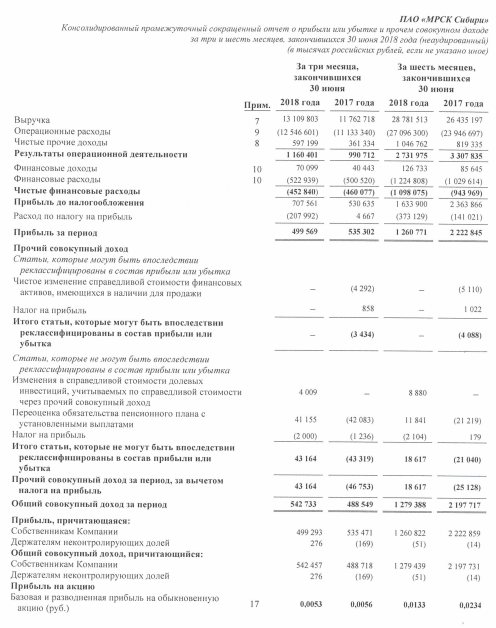

МРСК Сибири - чистая прибыль за 1 п/г по МСФО снизилась на 43% г/г

МРСК Сибири - чистая прибыль за 1 п/г по МСФО снизилась на 43% г/г

МРСК Сибири — чистая прибыль за 1 п/г по МСФО снизилась на 43% г/г

отчет

читать дальше на смартлабе

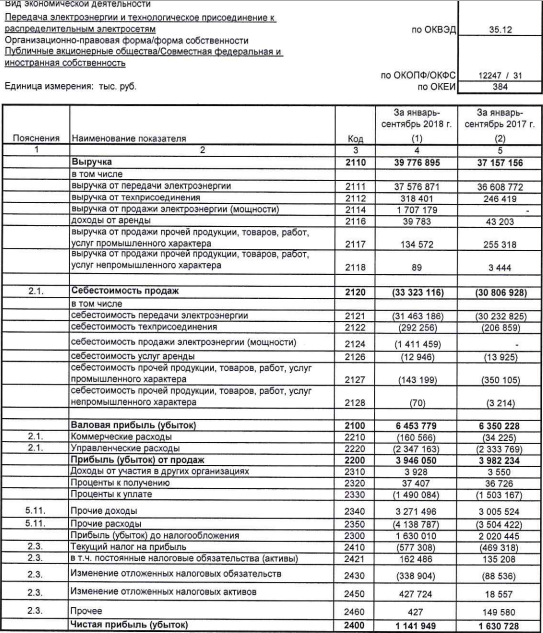

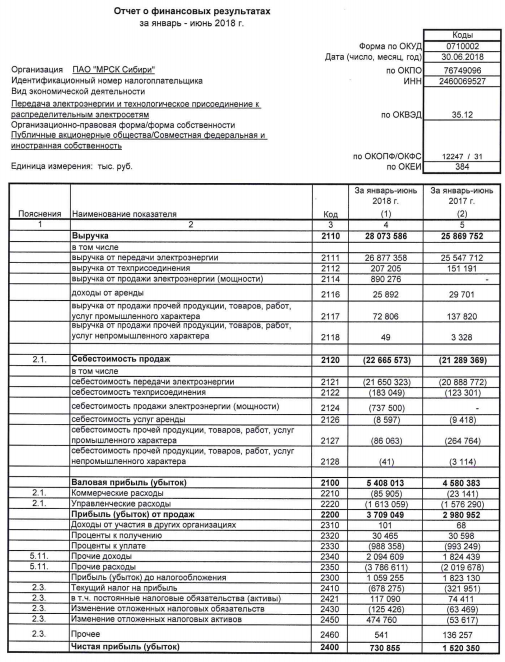

МРСК Сибири - чистая прибыль за 1 п/г по РСБУ снизилась на 52% г/г

МРСК Сибири - чистая прибыль за 1 п/г по РСБУ снизилась на 52% г/г

МРСК Сибири — чистая прибыль за 1 п/г по РСБУ снизилась на 52% г/г

отчет

читать дальше на смартлабе Сегодня совет директоров МРСК Сибири:

Сегодня совет директоров МРСК Сибири:

2.3. Повестка дня заседания совета директоров (наблюдательного совета) эмитента:

1. Об утверждении целевых значений ключевых показателей эффективности генерального директора ПАО «МРСК Сибири» на 2018 год.

2. О рассмотрении отчета об исполнении бизнес-плана ПАО «МРСК Сибири» за 2017 год.

3. О рассмотрении отчета об исполнении сводного на принципах РСБУ и консолидированного на принципах МСФО бизнес-плана Группы ПАО «МРСК Сибири» за 2017 год.

4. Об утверждении Плана вывода из эксплуатации ПХБ-содержащего оборудования на 2018-2023 годы.

5. Об определении позиции представителей Общества по вопросу повестки дня заседания Совета директоров АО «Тываэнерго»: О рассмотрении отчета об исполнении бизнес-плана АО «Тываэнерго» за 2017 год.

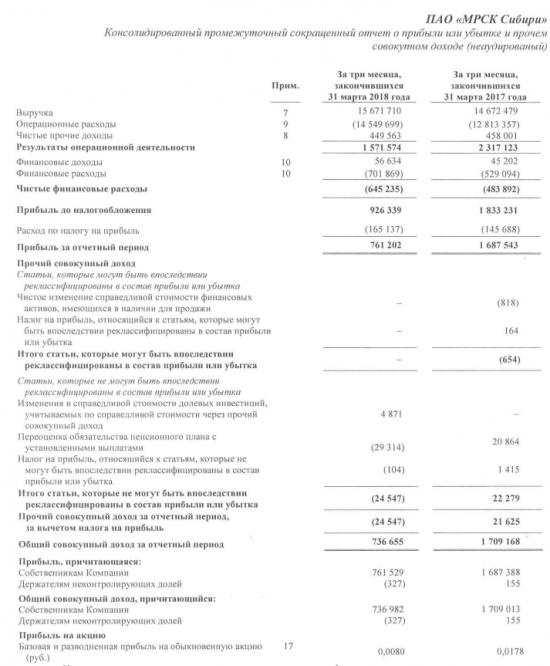

МРСК Сибири - чистая прибыль за 1 кв г по МСФО снизиласьв 2,2 раза г/гдо 761,2 млн руб

МРСК Сибири - чистая прибыль за 1 кв г по МСФО снизиласьв 2,2 раза г/гдо 761,2 млн руб

МРСК Сибири в январе-марте 2018 года получило чистую прибыль по МСФО в размере 761,2 млн рублей, что в 2,2 раза меньше показателя аналогичного периода 2017 года.

Выручка МРСК увеличилась на 6,8% — до 15,67 млрд рублей, операционные расходы — на 13,6%, до 14,55 млрд рублей.

отчет

Будущее энергетики России Часть 2. Развитие единой сети и перспективы МРСК.

Будущее энергетики России Часть 2. Развитие единой сети и перспективы МРСК.

Первая часть: smart-lab.ru/blog/472476.php

Чтобы оценить перспективы отдельных распределительных компаний, пройдёмся по отдельным энергосистемам (ОЭС).

ОЭС Северо-Запада.

Тут работают одноимённый МРСК и Ленэнерго. Цитата:

«На энергосистему города Санкт-Петербург и Ленинградской области приходится около 48,68 % всего потребления электрической энергии ОЭС Северо-Запада. К 2024 году этот показатель вырастет до 49,67 % по причине более высоких перспективных темпов прироста электропотребления (1,09 %) за прогнозный период по сравнению с ОЭС Северо-Запада в целом (0,80 %). При этом объем спроса на электрическую энергию возрастет на 7,87 %». «Согласно прогнозу потребления электрической энергии, энергосистема города Санкт-Петербург и Ленинградской области обеспечит около 67 % прироста спроса на электрическую энергию по ОЭС Северо-Запада в период до 2024 года».

То есть территория, подконтрольная Ленэнерго, будет развиваться веселее вотчины МРСК С-З. Стоит отметить, что в регионе планируется серьёзное развитие промышленности (заводы, газопроводы, порт, оборонка), соответственно у МРСК С-З наверняка прибавится капзатрат. Тогда как у Ленэнерго капзатраты в основном завершены, эта компания будет в ближайшие годы привлекательна.

ОЭС Центра.

Тут МРСК Центра и МОЭСК. Развиваться эти зоны будут примерно одинаково, примерно на 1% в год. У обоих скорее всего будут большие капитальные затраты в связи с подключением новых потребителей.

ОЭС Средней Волги.

Здесь поляны МРСК Волги и МРСК ЦП, а также Татэнерго. Развитие здесь сравнительно вялое, среднегодовой прирост потребления э/э – всего 0,57%, и это ещё оптимистичный прогноз. С другой стороны, существенных капитальных вложений не ожидается, рост потребления э/э во многом обусловлен ростом потребления существующими заказчиками. Небольшой плюсик для МРСК Волги.

ОЭС Юга.

Кубаньэнерго, МРСК Северного Кавказа и МРСК Юга. Вот тут интересно.

«Объем потребления электрической энергии по ОЭС Юга в 2017 году составил 99,094 млрд кВт∙ч, что на 9,25 % выше уровня предыдущего года. Значительное увеличение показателя потребления электрической энергии обусловлено приростом потребления электрической энергии в ОЭС Юга за счет присоединения с 01.01.2017 года энергосистемы Республики Крым и города Севастополь (7,443 млрд кВт∙ч). К 2024 году объем спроса на электрическую энергию в ОЭС Юга прогнозируется на уровне 111,537 млрд кВт∙ч (рисунок 2.6). Среднегодовой темп прироста за период (1,70 %) выше среднего по ЕЭС России в 1,4 раза.»

То есть после присоединения Крыма увеличилось потребление энергии на «большой земле». И ещё будет расти. В основном за счёт предприятий Крыма и Краснодарского края. Здесь наверняка хорошо прибавит в выручке ФСК, поскольку Крым подключен к остальной России через подстанции ФСК. «Динамика спроса на электрическую энергию по присоединенной с 01.01.2017 года к ОЭС Юга энергосистеме Республики Крым и города Севастополь прогнозируется стабильно положительной при среднегодовом темпе прироста выше среднего по ОЭС (2,42 % при 1,70 % ОЭС Юга).»

В шоколаде будет Кубаньэнерго, может быть это позволит бумаге стать привлекательнее. Кроме развития производства, построенный мост нуждается в инфраструктуре:

«Крупнейшей энергосистемой в ОЭС Юга является энергосистема Краснодарского края и Республики Адыгея, величина спроса на электрическую энергию которой на уровне 2024 года составит 31,765 млрд кВт∙ч при абсолютном приросте за семь лет 4,775 млрд кВт∙ч (17,70 %). К концу прогнозного периода доля энергосистемы в суммарном потреблении электрической энергии ОЭС Юга увеличится до 28,48 % (в 2017 году – 27,24 %). Высокий темп роста потребления электрической энергии на протяжении всего рассматриваемого периода замедляется после 2021 года.»

МРСК Юга и Северного Кавказа не особенно повезло. В зоне МРСК Юга строек не ожидается.

ОЭС Урала.

Это МРСК Урала, снова МРСК ЦП, Башкирэнерго, Тюменьэнерго. Здесь, несмотря на ввод нескольких новых заводов, прогноз пока не очень радужный, по Челябинской области вообще падение потребления э/э за счёт закрытия производств и программ энергоэффективности. Ситуацию может поправить запуск Томинского ГОКа. В Свердловской области промышленность в последние годы развилась и начали расти. В общем, по МРСК Урала небольшой позитив.

ОЭС Сибири.

Это МРСК Сибири в основном. Здесь не всё просто. Планируемый рост потребления э/э во многом связан с перспективами увеличения производства алюминия, ООО «Русал Тайшет». Думаю, нынешние разборки с санкциями Русалу непосредственно скажутся на этих перспективах. Другие темы – нефть и золото: Ачинский НПЗ, новые нефтяные месторождения «Ванкорнефти» и инвестпрограммы «Полюс Золото». Здесь есть куда расти.

ОЭС Востока.

Тут всё запутанно, но очень перспективно. МРСК тут пока нет. ФСК присутствует, но не везде. Есть РАО ЕЭС Востока, дочка Русгидро.

Запланировано масштабное развитие: открытие новых производств металлургов, развитие угледобычи (в т.ч. Эльга, привет Мечелу), добыча нефти и газа, развиваются порты (ДВМП?), расширяются трубопроводы (Транснефть), присоединяются изолированные энергосистемы.

С присоединением изолированных энергосистем Востока однозначно выиграет ФСК, от новых потребителей вырастет выручка у Русгидро.

Выводы по этой части:

- Из МРСК вижу позитив для Ленэнерго, МРСК Урала, Волги, Юга: потребление электроэнергии растёт, при этом существенных капитальных затрат не ожидается.

- Если Русал оклемается от санкций и введёт Тайшет, то будет позитив для МРСК Сибири и думаю, что для ФСК – крупные заводы ФСК может подключать к ЕЭС без участия МРСК

- Мощное развитие Дальнего Востока – плюс для Русгидро (в лице РАО ЕЭС Востока).

- Подключение Крыма к ЕЭС и постройка Крымского моста, а также развитие Краснодарского края может повысить привлекательность Кубаньэнерго.

МРСК Сибири - в 2018 году вложит 250 млн рублей в цифровизацию электросетей Омской области

МРСК Сибири - в 2018 году вложит 250 млн рублей в цифровизацию электросетей Омской области

"МРСК Сибири" инвестирует в 2018 году 250 млн рублей в цифровизацию энергетического комплекса Омской области. Цифровизация электросетей региона повысит их надежность и значительно снизит среднее время отключения электроэнергии.

Генеральный директор «МРСК Сибири» Виталий Иванов:

«В 2018 году „МРСК Сибири“ направит 250 млн рублей на цифровизацию сетей Омской области. Мы приступаем к построению не локальных, а полноценных цифровых сетей. На первом этапе мы переведем на „цифру“ все приборы учета, а затем осуществим установку новой архитектуры сети и современного программного обеспечения, которое будет обрабатывать данные»

По его словам, от этого выиграет в первую очередь население: переход на «цифру» позволит достичь качественно нового уровня в надежности, доступности, эффективности и клиентоориентированности, а также снизить среднее время отключения электроэнергии до нескольких минут. В ближайших планах компании — создание первой в регионе цифровой подстанции на базе существующей подстанции «Омская».

Также в этом году «МРСК Сибири» завершит в Омской области модернизацию подстанции «Сургутская», реконструкцию электроподстанций «Красноярская», «Амурская», «Советская», «Сосновская» и «Тара». Филиал «МРСК Сибири» — «Омскэнерго» — уже приступил к проектированию цифровой подстанции «Кристалл» в Советском округе Омска. Всего до 2021 года «МРСК Сибири» планирует вложить в омскую энергетику более 5 млрд рублей.

ТАСС

Дивиденды МРСК Сибири непривлекательны по сравнению с другими МРСК

Дивиденды МРСК Сибири непривлекательны по сравнению с другими МРСК

МРСК Сибири рекомендовала дивиденды за 2017: 0.0037 руб. на акцию, доходность – 3.2%

Во вторник совет директоров МРСК Сибири объявил рекомендацию по дивидендам за 2017. Она предполагает выплату 0.0037 руб. на акцию (доходность 3.2%). Общий размер выплаты составит 370 млн руб., что соответствует 16% чистой прибыли по МСФО за 2017 (2.4 млрд руб.) и 42% чистой прибыли по РСБУ (0.9 млрд руб.). Дата закрытия реестра намечена на 19 июня.

После объявления рекомендации акции компании упали на 4.5%, но мы не полностью согласны с этой негативной реакцией, так как предложенная выплата почти соответствует нашему прогнозу (0.0038 руб. на акцию, доходность 3.3%). Мы считаем, что снижение было связано с тем, что дивиденды MRKS оказались ниже, чем у других МРСК, которые предлагают астрономические доходности 10-12%. В отличие от ряда других МРСК (MRKU, MRKY, MRKP), которые ранее рекомендовали дивиденды за 2017 в размере 50% от чистой прибыли по МСФО, МРСК Сибири применила новую дивидендную политику, поэтому ее дивидендная база была уменьшена на разницу между амортизационными отчислениями на инвестиции по РСБУ и амортизационными отчислениями по МСФО (1.2 млрд руб.), а также на часть чистой прибыли от распределения электроэнергии, используемой для инвестиций (470 млн руб., по нашим оценкам). Это способствовало уменьшению дивидендов и сделало их непривлекательными по сравнению с другими МРСК. Что касается других дочерних компаний Россетей, стоит напомнить, что почти все они объявили дивиденды за 2017, и осталось всего несколько компаний. Мы ожидаем, что наиболее привлекательные дивиденды предложат ФСК (0.013 руб. на акцию, доходность 8.3%) и Ленэнерго (обыкновенные акции — 0.055 руб., доходность 8.4%; привилегированные акции — 13.5 руб., доходность 12.1%).

АТОН

МРСК Сибири — сд рекомендовал дивиденды за 2017 г в размере 0,0037 руб. на ао и ап

МРСК Сибири — совет директоров рекомендовал дивиденды за 2017 г в размере 0,0037 руб. на ао и ап:

Распределить на: 904 146

Резервный фонд 45 207

Прибыль на развитие 489 360

Дивиденды 369 579

Погашение убытков прошлых лет -

Рекомендовать годовому Общему собранию акционеров принять следующее решение:

1. Выплатить дивиденды по обыкновенным акциям Общества по итогам 2017 года в размере 0,0037 руб. на одну обыкновенную акцию Общества в денежной форме.

Срок выплаты дивидендов номинальному держателю и являющемуся профессиональным участником рынка ценных бумаг доверительному управляющему составляет не более 10 рабочих дней, другим зарегистрированным в реестре акционерам — 25 рабочих дней с даты составления списка лиц, имеющих право на получение дивидендов.

2. Выплатить дивиденды по привилегированным акциям Общества по итогам 2017 года в размере 0,0037 руб. на одну привилегированную акцию Общества в денежной форме.

Срок выплаты дивидендов номинальному держателю и являющемуся профессиональным участником рынка ценных бумаг доверительному управляющему составляет не более 10 рабочих дней, другим зарегистрированным в реестре акционерам — 25 рабочих дней с даты составления списка лиц, имеющих право на получение дивидендов.

3. Определить дату составления списка лиц, имеющих право на получение дивидендов — 19 июня 2018 года.

ГОСА — 8 июня

Закрытие реестра для ГОСА — 14 мая

решение

редактор Боб, чето не нашел я префов у МРСК Сибири МРСК Сибири - сд рекомендовал дивиденды за 2017 г в размере 0,0037 руб. на ао и ап

МРСК Сибири - сд рекомендовал дивиденды за 2017 г в размере 0,0037 руб. на ао и ап

МРСК Сибири — совет директоров рекомендовал дивиденды за 2017 г в размере 0,0037 руб. на ао и ап:

Распределить на: 904 146

Резервный фонд 45 207

Прибыль на развитие 489 360

Дивиденды 369 579

Погашение убытков прошлых лет -

Рекомендовать годовому Общему собранию акционеров принять следующее решение:

1. Выплатить дивиденды по обыкновенным акциям Общества по итогам 2017 года в размере 0,0037 руб. на одну обыкновенную акцию Общества в денежной форме.

Срок выплаты дивидендов номинальному держателю и являющемуся профессиональным участником рынка ценных бумаг доверительному управляющему составляет не более 10 рабочих дней, другим зарегистрированным в реестре акционерам — 25 рабочих дней с даты составления списка лиц, имеющих право на получение дивидендов.

2. Выплатить дивиденды по привилегированным акциям Общества по итогам 2017 года в размере 0,0037 руб. на одну привилегированную акцию Общества в денежной форме.

Срок выплаты дивидендов номинальному держателю и являющемуся профессиональным участником рынка ценных бумаг доверительному управляющему составляет не более 10 рабочих дней, другим зарегистрированным в реестре акционерам — 25 рабочих дней с даты составления списка лиц, имеющих право на получение дивидендов.

3. Определить дату составления списка лиц, имеющих право на получение дивидендов — 19 июня 2018 года.

ГОСА — 8 июня

Закрытие реестра для ГОСА — 14 мая

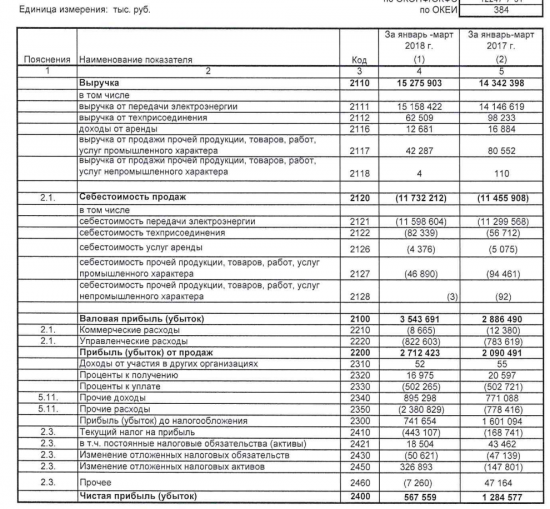

решение МРСК Сибири - чистая прибыль за 1 кв г по РСБУ снизилась на 56%, до 568 млн руб

МРСК Сибири - чистая прибыль за 1 кв г по РСБУ снизилась на 56%, до 568 млн руб

МРСК Сибири — чистая прибыль за 1 кв г по РСБУ снизилась на 56%, до 568 млн руб

отчет

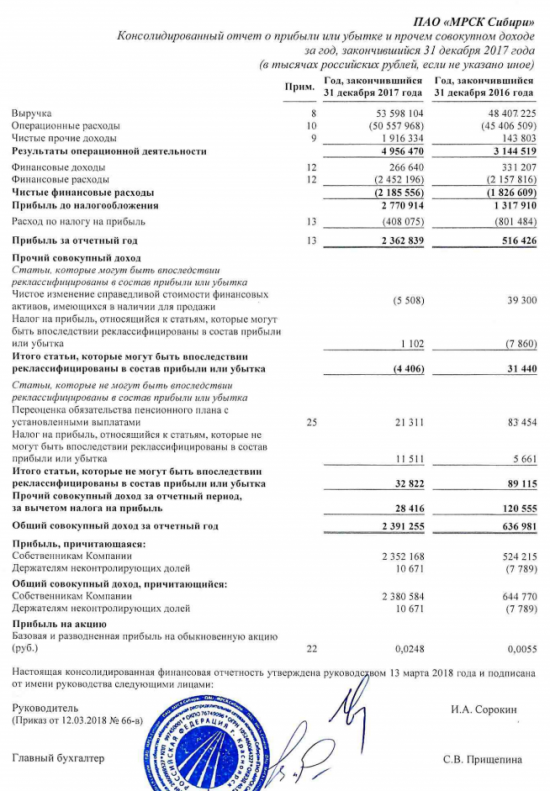

МРСК Сибири - чистая прибыль за 2017 г по МСФО выросла в 4,5 раза, до 2,352 млрд руб

МРСК Сибири - чистая прибыль за 2017 г по МСФО выросла в 4,5 раза, до 2,352 млрд руб

МРСК Сибири — чистая прибыль за 2017 г по МСФО выросла в 4,5 раза, до 2,352 млрд руб

отчет

МРСК Сибири - итоги Дня инвестора умеренно позитивны для акций компании

МРСК Сибири - итоги Дня инвестора умеренно позитивны для акций компании

МРСК Сибири: итоги Дня инвестора

МРСК Сибири вчера провела День инвестора в Красноярске. Гендиректор компании Виталий Иванов и заместитель гендиректора Павел Акилин представили основные стратегические задачи и прогноз на 2017-18.

Прогноз. МРСК Сибири ожидает, что EBITDA достигнет 8 млрд руб. в 2017 (+70% г/г) и 11 млрд руб. в 2018 (+38% г/г), OCF должен составить 3.3 млрд руб. в 2017 (x6 г/г) и подскочить до 9 млрд руб. в 2018 (x3 г/г), отражая рост EBITDA. Что касается FCF, он должен остаться на уровне приблизительно 2-3 млрд руб. в 2017-18 из-за роста капзатрат до 12 млрд руб. в 2018.

Стратегия. Компания выделяет следующие приоритетные задачи, которые должны стать ее катализаторами роста: 1) Рост выручки за счет планируемых приобретений (например, Новосибирскэнерго, Распределительные сети Бурятиии Группа Ru-Com). 2) Новая политика переговоров с региональными властями в отношении возмещения выпадающих доходов (в течение следующих 8 лет должно быть получено свыше 12 млрд руб.). 3) Сохраняющиеся меры по повышению эффективности: сдерживание роста операционных расходов (почти без изменений на уровне 6.5-7.0 руб./уе в 2017-19).

Дивиденды. МРСК Сибири зафиксировала чистую прибыль по РСБУ 0.9 млрд руб.в 2017 против чистого убытка в размере 1.8 млрд руб. в 2016. С учетом этого, МРСК должна выплатить дивиденды за 2017 после перерыва в 2015-16. Тем не менее сумма, которая будет выплачена, остается неизвестной: компания воздержалась от предоставления прогноза по дивидендам, в то время как новая дивидендная политика, установленная для всех МРСК правительственным указом № 1094-R, предполагает дивидендную формулу, осложняющую прогнозирование. По нашим приблизительным подсчетам, если чистая прибыль по МСФО за 2017 составляет 2.8-3.2млрд руб., компания должна распределить в качестве дивидендов около 0.75-0.95 млрд руб., что предполагает высокую доходность 6.0-7.8%. Тем не менее дивиденды могут быть рекомендованы, исходя из чистой прибыли по РСБУ, которая существенно ниже (0.9 млрд руб.), а это означает намного более низкие дивиденды.

Переход к цифровым технологиям. Еще одной важной темой обсуждения стал переход сетей на цифровые технологии: МРСК Сибири продемонстрировала ИТ-систему на базе SAP, которая помогает компании отслеживать все ее оборудование, потребителей электроэнергии и персонал в реальном времени, что обеспечивает быструю связь, мгновенную реакцию на чрезвычайные ситуации и оптимальное распределение сетевой инфраструктуры для технического присоединения. Это единственная система такого рода в России, и применение ее аналогов в других МРСК могло бы внести значительный вклад в цифровизацию отрасли, дав «зеленый свет» значительному сокращению затрат. В настоящий момент МРСК Сибири намерена увеличить долю цифровых технологий с текущих 19% до 25% в 2018. В долгосрочной перспективе компания ожидает потратить на цифровизацию около 400 млн руб.

Мы считаем итоги Дня инвестора умеренно ПОЗИТИВНЫМИ для акций компании: МРСК продемонстрировала, что ее стратегический фокус смещается в сторону роста прибыли (двузначный рост EBITDA в 2018П), а не просто сокращению капзатрат, согласно правительственному указу. Более того, активное участие в цифровизации создает позитивное восприятие, предполагая менее затратное в капитальном и операционном плане оборудование в долгосрочной перспективе, хотя неясные перспективы дивидендов за 2017 разочаровали. У нас нет официальной рекомендации по МРСК Сибири, но мы отмечаем заметные улучшения в стратегии и прибыльности компании, а также хорошую коммуникацию с инвесторами.

АТОН

Россети Сибирь - факторы роста и падения акций

- Прибыль последние три года около нуля, дивиденды не платят два года (21.07.2021)

- Высокий долг: ЧД/EBITDA=4 (21.07.2021)

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций