Всё, что происходит на рынке — те внешние факторы, которые воздействуют и на показатели работы группы. К счастью, для нашей стратегии развития актуальные рыночные и геополитические тенденции благоприятны:

— Стремительный рост интереса потребителей к «товарам с историей», набирающий обороты в России тренд на ответственное потребление, а также прекращение поставок зарубежных производителей в Россию, когда ресейл остаётся зачастую единственным для потребителей доступом к любимым брендам — все это способствует стремительному росту этого сегмента.

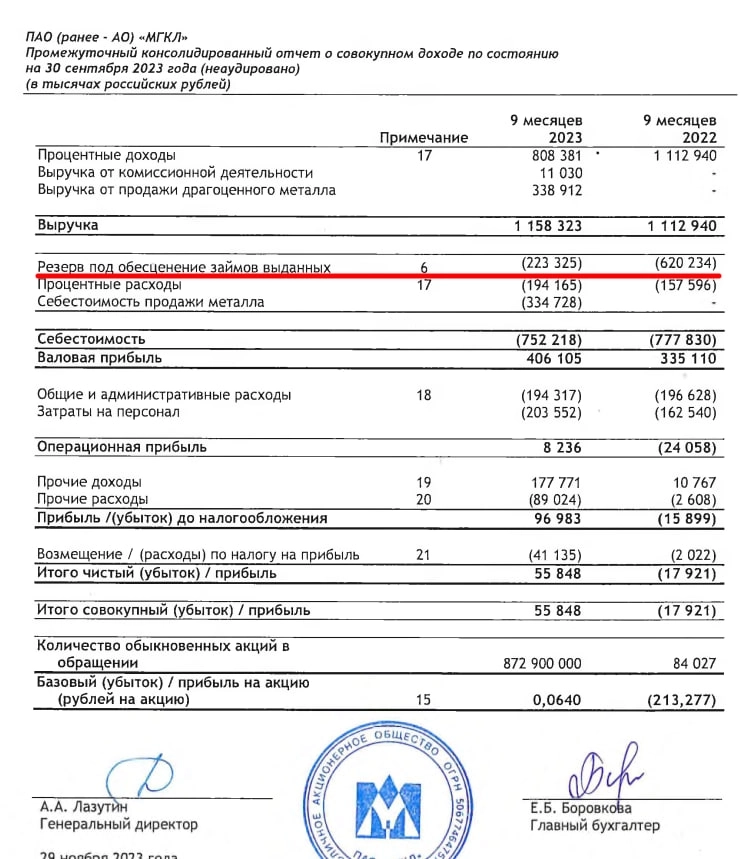

— Рост цены на золото в рублях укрепляет наше финансовое положение, поскольку портфель группы на 90 % обеспечен золотом. К тому же, будучи сетью ломбардов, мы входим в число активных участников вторичного оборота российского рынка драгоценных металлов, который в разные периоды составляет от 30 до 60 тонн золота в год.

— Переход большого количества потребителей в онлайн с момента пандемии также благоприятен для нас. Да, на рынке уже есть игроки, которые позволяют физическим и юридическим лицам в короткий срок и иногда с гарантией покупать и продавать товары быстро, однако такого сервиса по гарантированной скупке товаров «с историей», как у нас, пока нет, что положительно влияет на нашу конкурентоспособность в интернет-сегменте.

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций