ММК продолжает инвестировать в бизнес

Компания опубликовала финансовую отчётность за I полугодие 2023 г.

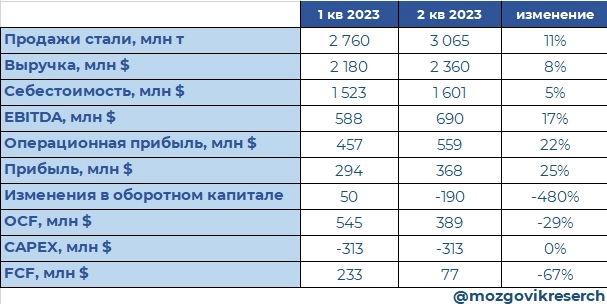

Ключевые показатели:

• Выручка: -12,5% г/г, до 352,7 млрд руб.

• EBITDA: -14,5% г/г, до 88,1 млрд руб.

• Рентабельность по EBITDA: -0,6 п.п., до 25%.

• Свободный денежный поток: -48%, до 9 млрд руб.

Объёмы продаж премиальной продукции в 2023 г. выросли относительно 2022 г., 2,5 млн т против 2,4 млн т. Однако их общая доля в структуре производства сократилась до 43% (годом ранее было 45,4%), поэтому маржинальность бизнеса сократилась, несмотря на рост цен.

Бизнес ММК чувствует себя неплохо, как и в случае с Северсталью. Ключевая разница в том, что ММК инвестирует прибыль в бизнес, а Северсталь накапливает денежные средства. Это хорошо заметно по свободному денежному потоку ММК, который оказался почти на половину ниже значений 2022 г. Если рассматривать только операционный денежный поток, то он вырос: за первые 6 месяцев 2023 г. до 49,8 млрд руб., что на 3,9% выше значений 2022 г.

Авто-репост. Читать в блоге

>>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций