| Число акций ао | 11 174 млн |

| Номинал ао | 1 руб |

| Тикер ао |

|

| Капит-я | 328,7 млрд |

| Выручка | 609,9 млрд |

| EBITDA | 80,8 млрд |

| Прибыль | -14,1 млрд |

| Дивиденд ао | – |

| P/E | -23,4 |

| P/S | 0,5 |

| P/BV | 0,5 |

| EV/EBITDA | 3,1 |

| Див.доход ао | 0,0% |

| ММК Календарь Акционеров | |

| Прошедшие события Добавить событие | |

ММК акции

-

ММК оценивает потери от введения РФ экспортных пошлин на металл приблизительно в $150 млн

Роман Ранний, суммарно или в квартал?)

Тимофей Мартынов, это суммарно с 1-го августа до 31-го декабря, это было в конференц колле, но записи на сайте ММК досихпор нет.

Да что же это твориться то такое!!! Смотрю на график, покупать на хаях не хочется...

Смотрю на отчет и хочется купить акции ММК!!! Но покупать на хаях...

Итак, что мы видим по отчету:

Первое, что бросается в глаза — ЧИСТАЯ ПРИБЫЛЬ!!! 76 млрд. руб. против 35 млрд. за 1 квартал 2021 г.!!! (23 млрд. и 7 млрд. за 4 квартал и 3 квартал 2020 г. соответственно). Т.е. что мы видим? А видим мы увеличение чистой прибыли в 10 РАЗ по сравнению с 3 кварталом 2020 г. При этом акции не выросли и на половину!!!!!!!!!!!

На данный момент дивидендная доходность составляет порядка 13%, что ОЧЕНЬ МНОГО!!!

Улучшились и другие показатели… (переписывать нет смысла, все есть в отчете, с которым можно ознакомиться на этом сайте). Немного выросла долговая нагрузка (с 10 до 26 млрд. руб.). Но это представляется не критичным.

Кроме того, из тройки металлургов ММК на данный момент является самой недооцененной… Так что, думается, что потенциал для роста есть.

Вместе с тем, рост прибыли связан с ростом мировых цен на сталь… и другие риски. Поэтому покупать на все я бы не советовал.

Написал и купил акции этой компании на 2% от депозита :) Если упадет — буду докупать (при падении на 10%).

Dur, так, тебе второй приз за комментарий отдаем

Металлурги платят дивиденды как в последний раз

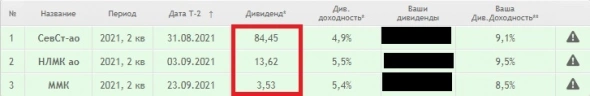

Компании Северсталь, НЛМК и ММК выплатят легендарные дивиденды за 2 квартал 2021 года.

Фееричным началом рекомендаций дивидендов начался третий квартал. Металлурги на последнем издыхании пошли вразнос, одаривая своих акционеров невообразимыми дивидендами.

Авто-репост. Читать в блоге >>>

Виктор Петров, заголовок удачный))

ММК оценивает потери от введения РФ экспортных пошлин на металл приблизительно в $150 млн

Роман Ранний, суммарно или в квартал?)

Да что же это твориться то такое!!! Смотрю на график, покупать на хаях не хочется...

Смотрю на отчет и хочется купить акции ММК!!! Но покупать на хаях...

Итак, что мы видим по отчету:

Первое, что бросается в глаза — ЧИСТАЯ ПРИБЫЛЬ!!! 76 млрд. руб. против 35 млрд. за 1 квартал 2021 г.!!! (23 млрд. и 7 млрд. за 4 квартал и 3 квартал 2020 г. соответственно). Т.е. что мы видим? А видим мы увеличение чистой прибыли в 10 РАЗ по сравнению с 3 кварталом 2020 г. При этом акции не выросли и на половину!!!!!!!!!!!

На данный момент дивидендная доходность составляет порядка 13%, что ОЧЕНЬ МНОГО!!!

Улучшились и другие показатели… (переписывать нет смысла, все есть в отчете, с которым можно ознакомиться на этом сайте). Немного выросла долговая нагрузка (с 10 до 26 млрд. руб.). Но это представляется не критичным.

Кроме того, из тройки металлургов ММК на данный момент является самой недооцененной… Так что, думается, что потенциал для роста есть.

Вместе с тем, рост прибыли связан с ростом мировых цен на сталь… и другие риски. Поэтому покупать на все я бы не советовал.

Написал и купил акции этой компании на 2% от депозита :) Если упадет — буду докупать (при падении на 10%).

Dur, ММК всегда был и будет самым недооцененным из тройки металлургов)

потому что рентабельность ниже из-за отсутствия собственного сырья.

Фантастическая точность фин. показателей за 2-ой квартал прогноза smart-lab.ru/blog/708376.php,

Выручка прогноз — $3 259 по факту $3 255 погрешность ~ 0,12%

EBITDA прогноз — $1 474 по факту $1 435 погрешность ~ 2,7%

FCF прогноз — $583 по факту $545 погрешность ~ 6,9%

Дивиденд прогноз — 4,19 руб. по факту 3,53 руб. погрешность ~ 18,7%

Если сделать поправку на отсутствие компенсации сверх капекса погрешность стоставит ~ 10,8%

Константин Лебедев, Константин какова теперь справедливая стоимость по вашему?

IVRICH, По большому счету справедливая стоимость не изменилась, так как прогноз от 15-го мая был давольно точный.

Статистика нам говорит, при высоких и даже разовых див. выплатах часто разгоняют стоимость акции перед див. отсечкой до 4,5% от див. доходности. При наших дивах 3,53 руб без компенсации сверх капекса, акцию могут разогнать до 78 руб. к 20-у сентября.

А если до «инвестора» допрет, что это не разовая акция, что в заначке еще 1 руб сверх капекса и 2,17 руб которые раньше съедались увеличением ЧОК. И цены на продукции существенно не снизятся(а с этим уже смирилось правительство введя пошлины) до конца года, то средняя доходность по квартальным стабильно высоким дивам перед отсечкой 3,2%. И того получаем вилку от 78 руб до 110 руб.

Константин Лебедев, забрал первый приз! Спасибо за содержательные комментарии к отчету!

Рекомендуем обратить внимание на ММК (MAGN RX)

ПАО «Магнитогорский металлургический комбинат» (далее ММК (MAGN RX) – один из крупнейших мировых производителей стали, занимает лидирующие позиции среди предприятий черной металлургии в России. Активы компании в России располагаются в Челябинской, Кемеровской и Пермской областях и представляют собой крупный металлургический комплекс с полным производственным циклом. ММК производит широкий ассортимент металлопродукции, подавляющая доля которой имеет высокую добавленную стоимость. Занимает 1-е место в России на рынке проката. Исторически внутренний рынок является для ММК основным, на него приходится более 80% реализации металлопродукции компании (Россия и СНГ). Кроме того, обеспеченность собственными ресурсами железной руды и угля у ММК ниже, чем у конкурентов, – менее 50% нужд обеспечивается за счет собственных ресурсов: обеспеченность железной рудой составляет 19% (остальное закупается преимущественно в Казахстане), углем – — 43%, электроэнергией – 78%. В то же время, ассортимент продукции компании отличается высоким качеством, наличием большого числа позиций с добавленной стоимостью.

Авто-репост. Читать в блоге >>>

General Invest, чо на него обращать? когда он на хаях?

Сергей,

Если рост производства не сократится на порядок, и цены на этих уровнях ещё с пол года, то 80 — 88 возможно увидеть.

М-да, будут новые истхаи. Не привыкать

Главное пока у них там нарисовано PE 5,2

Народ повалится скупать на таких РЕшках, и сам того не ведая, рынок разгонит цену к сентябрю.

А на что сейчас обращать внимание? На энергетиков, банки, нефть, или на ритейл?

Вы как себе представляете, что у одних показатели на 26 и 55 % выше будут, а третий металлург не будет наращивать прибыль?

Блин, выручка 2 ярда обычно было, а тут хренак, цены в космос, выручка 3,2 ярда...

Как долго такое продержится?

2008 год мне напоминает, там тоже перед кризисом и удобрения в космос улетели, и цены на сталь

Тимофей Мартынов, по выручке совершенно точно это ещё не рекордный квартал. Третий пока идет плюсом ко второму +15%. То есть в третьем квартале 3,6 ярда выручки — пока реально.

Kolya Marketolog, спасибо за комментарий. А как ты узнал что третий идет плюсом ко второму?

цены где смотришь?

Рекомендуем обратить внимание на ММК (MAGN RX)

ПАО «Магнитогорский металлургический комбинат» (далее ММК (MAGN RX) – один из крупнейших мировых производителей стали, занимает лидирующие позиции среди предприятий черной металлургии в России. Активы компании в России располагаются в Челябинской, Кемеровской и Пермской областях и представляют собой крупный металлургический комплекс с полным производственным циклом. ММК производит широкий ассортимент металлопродукции, подавляющая доля которой имеет высокую добавленную стоимость. Занимает 1-е место в России на рынке проката. Исторически внутренний рынок является для ММК основным, на него приходится более 80% реализации металлопродукции компании (Россия и СНГ). Кроме того, обеспеченность собственными ресурсами железной руды и угля у ММК ниже, чем у конкурентов, – менее 50% нужд обеспечивается за счет собственных ресурсов: обеспеченность железной рудой составляет 19% (остальное закупается преимущественно в Казахстане), углем – — 43%, электроэнергией – 78%. В то же время, ассортимент продукции компании отличается высоким качеством, наличием большого числа позиций с добавленной стоимостью.

Авто-репост. Читать в блоге >>>

General Invest, чо на него обращать? когда он на хаях? Рекомендуем обратить внимание на ММК (MAGN RX)

Рекомендуем обратить внимание на ММК (MAGN RX)

ПАО «Магнитогорский металлургический комбинат» (далее ММК (MAGN RX) – один из крупнейших мировых производителей стали, занимает лидирующие позиции среди предприятий черной металлургии в России. Активы компании в России располагаются в Челябинской, Кемеровской и Пермской областях и представляют собой крупный металлургический комплекс с полным производственным циклом. ММК производит широкий ассортимент металлопродукции, подавляющая доля которой имеет высокую добавленную стоимость. Занимает 1-е место в России на рынке проката. Исторически внутренний рынок является для ММК основным, на него приходится более 80% реализации металлопродукции компании (Россия и СНГ). Кроме того, обеспеченность собственными ресурсами железной руды и угля у ММК ниже, чем у конкурентов, – менее 50% нужд обеспечивается за счет собственных ресурсов: обеспеченность железной рудой составляет 19% (остальное закупается преимущественно в Казахстане), углем – — 43%, электроэнергией – 78%. В то же время, ассортимент продукции компании отличается высоким качеством, наличием большого числа позиций с добавленной стоимостью.

Авто-репост. Читать в блоге >>> МОСКВА, 23 июл — РИА Новости/Прайм. Производство стали в мире в январе-июне 2021 года составило 1,004 миллиарда тонн, увеличившись на 14,4% по сравнению с аналогичным периодом прошлого года, следует из материалов World Steel Association (WSA).

МОСКВА, 23 июл — РИА Новости/Прайм. Производство стали в мире в январе-июне 2021 года составило 1,004 миллиарда тонн, увеличившись на 14,4% по сравнению с аналогичным периодом прошлого года, следует из материалов World Steel Association (WSA).

Страны СНГ, по предварительным данным, увеличили выпуск стали на 8,7%, до 53,3 миллиона тонн, в том числе Россия – на 8,5%, до 38,2 миллиона. Страны ЕС произвели 77,8 миллиона тонн стали (рост на 18,4%), в том числе Германия – 20,6 миллиона (рост на 18,1%). Остальные европейские страны увеличили выпуск стали на 18,1%, до 25,2 миллиона тонн.

Мировое производство стали

Выпуск стали в Азии и Океании вырос на 13,8%, до 737 миллионов тонн, в том числе в Китае – на 11,8%, до 563,3 миллиона, в Индии – на 31,3%, до 57,9 миллиона. Страны Северной Америки произвели 58,7 миллионов тонн (рост на 16,4%), в том числе в США показатель возрос на 15,5%, до 42 миллионов тонн. Южная Америка увеличила выпуск стали на 28,1%, до 22,6 миллиона тонн, в том числе Бразилия – на 24%, до 18,1 миллиона.

В странах Африки было произведено 8 миллионов тонн стали (рост на 8%), Ближнего Востока – 21,4 миллиона (увеличение на 8,7%), включая 15 миллионов тонн в Иране (рост на 8%).

Производство стали в мире, по данным WSA, по итогам прошлого года составило примерно 1,829 миллиарда тонн, снизившись на 0,9% по сравнению с 2019 годом. пишет

пишет

t.me/RaifFocusPocus/2392

ММК: благоприятная ценовая конъюнктура обеспечила рекордную рентабельность во 2 кв.

Рост мировых цен на сталь позволил ММК во 2 кв. заработать рекордную рентабельность по EBITDA в 44%. Вчера ММК опубликовал сильные финансовые результаты по итогам 2 кв. 2021 г., которые продемонстрировали существенный рост EBITDA и свободного денежного потока благодаря росту мировых цен на сталь и высокому спросу на металлопродукцию. Средняя цена реализации ММК во 2 кв. выросла на 32% кв./кв. до 944 долл./т, что наряду с увеличением объемов продаж (+14% кв./кв. до 3,3 млн т) на фоне сезонного роста спроса и завершения реконструкции стана 1700 х/п позволило компании нарастить выручку на 49% кв./кв. до 3,3 млрд долл. При этом повышение цен на сталеплавильное сырье (железную руду, уголь и лом) во 2 кв. привел к увеличению затрат (cash costs сляба выросли на 15% кв./кв. до 391 долл./т), однако их темп роста отставал от динамики цен реализации в прошедшем квартале. В совокупности с увеличением доли продаж продукции с высокой добавленной стоимостью (до 41,9% с 39,7% в 1 кв. 2021 г.) это привело к двукратному увеличению EBITDA кв./кв. до 1,44 млрд долл. и росту рентабельности по EBITDA до рекордных 44,1% (против 33,2% в 1 кв. 2021 г.).

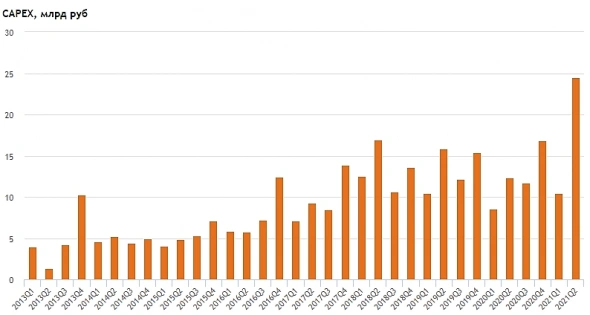

СДП вырос до 545 млн долл., даже несмотря на рост капвложений и отток средств в оборотный капитал. Операционный денежный поток ММК во 2 кв. вырос более чем втрое кв./кв. до 874 млн долл., при этом положительный эффект от роста EBITDA был частично нивелирован значительными инвестициями в оборотный капитал (324 млн долл.). Преимущественно отток средств в оборотный капитал был связан с увеличением запасов (170 млн долл.) и дебиторской задолженности (299 млн долл.), что компания объясняет ростом цен на сырье и увеличением объемов продаж стальной продукции. Помимо этого, во 2 кв. ММК также существенно нарастил капитальные вложения (+137% кв./кв. до 337 млн долл.), что связано с сезонными факторами и графиком реализации ключевых проектов компании. Тем не менее, на фоне значительного роста операционного потока свободный денежный поток ММК во 2 кв. вырос до 545 млн долл. против 125 млн долл. в 1 кв. 2021 г.

Долговая нагрузка сократилась до нуля во 2 кв. Стоит отметить, что во 2 кв. компания также привлекла заемные средства в размере 34 млн долл. (с учетом погашения обязательств), при этом в отчетном периоде ММК выплатил дивиденды акционерам в размере 418 млн долл. В итоге объем денежных средств на балансе (с учетом краткосрочных депозитов) увеличился до 990 млн долл. (с 810 млн долл. в 1 кв.), в то время как чистый долг ММК сократился до 6 млн долл., а долговая нагрузка снизилась до 0,0х Чистый долг/EBITDA LTM.

Введение экспортных пошлин будет для ММК менее болезненным, чем возможное сокращение внутренних цен из-за падения экспортного паритета. Мы ожидаем, что результаты ММК во 2П будут находиться под давлением экспортных пошлин на стальную продукцию, введенных на период август-декабрь 2021 г. Однако негативный эффект от пошлин как таковых, по нашему мнению, будет ограниченным для финансовых показателей ММК, учитывая преобладающую долю продаж на внутреннем рынке (75% в среднем по итогам 1П 2021 г.). Сама компания оценивает собственные потери от введения экспортных пошлин на уровне 150 млн долл. (менее 5% прогнозной EBITDA в 2021 г.). Однако данная оценка не учитывает потери от потенциального сокращения внутренних цен вслед за падением экспортного паритета из-за введения пошлины, что может быть более болезненным для ММК. Тем не менее, мы считаем, что даже возможная коррекция внутренних цен к новому экспортному паритету не приведет к серьезному росту долговой нагрузки ММК, учитывая текущий низкий уровень долга. В целом мы полагаем, что долговая нагрузка ММК по итогам года останется ниже 0,5х.

Единственный евробонд компании MAGNRM 24 с YTM 1,60%, на наш взгляд, справедливо оценен. Лучшей альтернативой мы считаем CHMFRU 24 c YTM 1,73% (более географически диверсифицированные продажи, также низкая долговая нагрузка и более высокая рентабельность). Также можно рассмотреть METINR 24 c YTM 2,03%, EVRAZ 24 c YTM 2,0% и GMKNRM 25 c YTM 2,26%.

До конца июля продолжение ралли по +2, 3%?

Желательно без коррекцией до 77

Хомячки, налетай, пока дёшево 😅

13 день ралли, продожение следует

Дмитрий, мы, хомяки со стажем, ждем по 57.57, загон не засчитан.

Сергей,

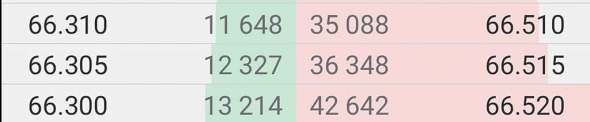

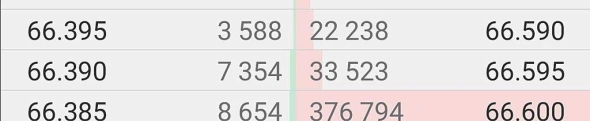

Пока продавцы в заявках возобладают над покупателями

57,57 будет, но не так скоро 🐎

Ждите, пока другие Хомячки не зафиксятся на +26%

А там все дружно опять затаримся, может и по 49

Дмитрий, мне кажется, что все цифры, которые Вы приводите уже в цене. ММК, Северсталь и НЛМК уже на исторических хаях. Рост мировых цен на сталь в 2 раза уже отыгран.

Кроме того, про Белоусова все же не стоит забывать и желание государства получить с металлургов деньги (что справедливо).

Кроме того, давайте посмотрим за счет чего ММК сгенерировал такую прибыль: только за счет роста цены на сталь. Другие показатели выросли не так существенно по сравнению с 1 кварталом 2021 г. и 3,4 кварталами 2020 г.

Dur, таки нет, Северсталь ниже, как и ММК сейчас чем были весной…

Так что до конца года почти наверняка увидим 70-75 по ММК и 1900-2200 по Северстали…

Сергей Хорошавин,

Кто ж тогда хочет пульнуть такой объем?.

Дмитрий, это рынок, всегда есть кому хотеть и вверх и вниз…

Сергей Хорошавин,

Но движуха то явно вверх тянется

И прогноз погоды, пока безоблачный.

Ну что налог, он и в других отраслях есть

Новатек тот с PE 24, против 5,2. Есть разница?

До конца июля продолжение ралли по +2, 3%?

Желательно без коррекцией до 77

Хомячки, налетай, пока дёшево 😅

13 день ралли, продожение следует

Дмитрий, мы, хомяки со стажем, ждем по 57.57, загон не засчитан.

Сергей,

Пока продавцы в заявках возобладают над покупателями

57,57 будет, но не так скоро 🐎

Ждите, пока другие Хомячки не зафиксятся на +26%

А там все дружно опять затаримся, может и по 49

Дмитрий, мне кажется, что все цифры, которые Вы приводите уже в цене. ММК, Северсталь и НЛМК уже на исторических хаях. Рост мировых цен на сталь в 2 раза уже отыгран.

Кроме того, про Белоусова все же не стоит забывать и желание государства получить с металлургов деньги (что справедливо).

Кроме того, давайте посмотрим за счет чего ММК сгенерировал такую прибыль: только за счет роста цены на сталь. Другие показатели выросли не так существенно по сравнению с 1 кварталом 2021 г. и 3,4 кварталами 2020 г.

Dur, таки нет, Северсталь ниже, как и ММК сейчас чем были весной…

Так что до конца года почти наверняка увидим 70-75 по ММК и 1900-2200 по Северстали…

Сергей Хорошавин,

Кто ж тогда хочет пульнуть такой объем?.

Дмитрий, это рынок, всегда есть кому хотеть и вверх и вниз…

До конца июля продолжение ралли по +2, 3%?

Желательно без коррекцией до 77

Хомячки, налетай, пока дёшево 😅

13 день ралли, продожение следует

Дмитрий, мы, хомяки со стажем, ждем по 57.57, загон не засчитан.

Сергей,

Пока продавцы в заявках возобладают над покупателями

57,57 будет, но не так скоро 🐎

Ждите, пока другие Хомячки не зафиксятся на +26%

А там все дружно опять затаримся, может и по 49

Дмитрий, мне кажется, что все цифры, которые Вы приводите уже в цене. ММК, Северсталь и НЛМК уже на исторических хаях. Рост мировых цен на сталь в 2 раза уже отыгран.

Кроме того, про Белоусова все же не стоит забывать и желание государства получить с металлургов деньги (что справедливо).

Кроме того, давайте посмотрим за счет чего ММК сгенерировал такую прибыль: только за счет роста цены на сталь. Другие показатели выросли не так существенно по сравнению с 1 кварталом 2021 г. и 3,4 кварталами 2020 г.

Dur,

До див гепа, PE так и будет на отмеках которые мы видим сейчас, если они расти не будут в цене.

А 5-10 для металлургов в течение 6 месяцев это не совсем то что хотят видеть спекулянты.

Х5 и та 20+ при почти нулевой рентабельности.

Чем хуже ритейла сталевары, когда у них год металлурга в самом соку?

До конца июля продолжение ралли по +2, 3%?

Желательно без коррекцией до 77

Хомячки, налетай, пока дёшево 😅

13 день ралли, продожение следует

Дмитрий, мы, хомяки со стажем, ждем по 57.57, загон не засчитан.

Сергей,

Пока продавцы в заявках возобладают над покупателями

57,57 будет, но не так скоро 🐎

Ждите, пока другие Хомячки не зафиксятся на +26%

А там все дружно опять затаримся, может и по 49

Дмитрий, мне кажется, что все цифры, которые Вы приводите уже в цене. ММК, Северсталь и НЛМК уже на исторических хаях. Рост мировых цен на сталь в 2 раза уже отыгран.

Кроме того, про Белоусова все же не стоит забывать и желание государства получить с металлургов деньги (что справедливо).

Кроме того, давайте посмотрим за счет чего ММК сгенерировал такую прибыль: только за счет роста цены на сталь. Другие показатели выросли не так существенно по сравнению с 1 кварталом 2021 г. и 3,4 кварталами 2020 г.

Dur, таки нет, Северсталь ниже, как и ММК сейчас чем были весной…

Так что до конца года почти наверняка увидим 70-75 по ММК и 1900-2200 по Северстали…

Сергей Хорошавин,

Кто ж тогда хочет пульнуть такой объем?.

До конца июля продолжение ралли по +2, 3%?

Желательно без коррекцией до 77

Хомячки, налетай, пока дёшево 😅

13 день ралли, продожение следует

Дмитрий, мы, хомяки со стажем, ждем по 57.57, загон не засчитан.

Сергей,

Пока продавцы в заявках возобладают над покупателями

57,57 будет, но не так скоро 🐎

Ждите, пока другие Хомячки не зафиксятся на +26%

А там все дружно опять затаримся, может и по 49

Дмитрий, мне кажется, что все цифры, которые Вы приводите уже в цене. ММК, Северсталь и НЛМК уже на исторических хаях. Рост мировых цен на сталь в 2 раза уже отыгран.

Кроме того, про Белоусова все же не стоит забывать и желание государства получить с металлургов деньги (что справедливо).

Кроме того, давайте посмотрим за счет чего ММК сгенерировал такую прибыль: только за счет роста цены на сталь. Другие показатели выросли не так существенно по сравнению с 1 кварталом 2021 г. и 3,4 кварталами 2020 г.

Dur, таки нет, Северсталь ниже, как и ММК сейчас чем были весной…

Так что до конца года почти наверняка увидим 70-75 по ММК и 1900-2200 по Северстали…

До конца июля продолжение ралли по +2, 3%?

Желательно без коррекцией до 77

Хомячки, налетай, пока дёшево 😅

13 день ралли, продожение следует

Дмитрий, мы, хомяки со стажем, ждем по 57.57, загон не засчитан.

Сергей,

Пока продавцы в заявках возобладают над покупателями

57,57 будет, но не так скоро 🐎

Ждите, пока другие Хомячки не зафиксятся на +26%

А там все дружно опять затаримся, может и по 49

Дмитрий, мне кажется, что все цифры, которые Вы приводите уже в цене. ММК, Северсталь и НЛМК уже на исторических хаях. Рост мировых цен на сталь в 2 раза уже отыгран.

Кроме того, про Белоусова все же не стоит забывать и желание государства получить с металлургов деньги (что справедливо).

Кроме того, давайте посмотрим за счет чего ММК сгенерировал такую прибыль: только за счет роста цены на сталь. Другие показатели выросли не так существенно по сравнению с 1 кварталом 2021 г. и 3,4 кварталами 2020 г.

Драйвер роста — ММК отчиталась о сильных результатах II квартала, а также рекомендовала дивиденды. Доходность по бумагам около 5,5%. Отсечка пройдет в сентябре. Столь высокие квартальные дивиденды стали результатом мощного роста цен на стальную продукцию. В III и IV кварталах возможно постепенное охлаждение рынка, но в моменте инвесторы и трейдеры с оптимизмом смотрят на акции данной компании, да и всего сектора металлургов, который начал выглядеть сильнее индекса МосБиржи.

Драйвер роста — ММК отчиталась о сильных результатах II квартала, а также рекомендовала дивиденды. Доходность по бумагам около 5,5%. Отсечка пройдет в сентябре. Столь высокие квартальные дивиденды стали результатом мощного роста цен на стальную продукцию. В III и IV кварталах возможно постепенное охлаждение рынка, но в моменте инвесторы и трейдеры с оптимизмом смотрят на акции данной компании, да и всего сектора металлургов, который начал выглядеть сильнее индекса МосБиржи.

ММК-3-ао: информация о выплаченных дивидендах

ММК-3-ао: информация о выплаченных дивидендах

ММК сообщило о выплате дивидендов по результатам 2020 года.

Акция: ММК-3-ао

Общая сумма: 10 559 741 850.0 руб.

Дивиденд на акцию: 0,945 руб.

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=9

Дивиденды ММК: https://smart-lab.ru/q/MAGN/dividend/

Авто-репост. Читать в блоге >>>

До конца июля продолжение ралли по +2, 3%?

Желательно без коррекцией до 77

Хомячки, налетай, пока дёшево 😅

13 день ралли, продожение следует

Дмитрий, мы, хомяки со стажем, ждем по 57.57, загон не засчитан.

Сергей,

Пока продавцы в заявках возобладают над покупателями

57,57 будет, но не так скоро 🐎

Ждите, пока другие Хомячки не зафиксятся на +26%

А там все дружно опять затаримся, может и по 49

ММК - факторы роста и падения акций

- ММК остается фундаментально наиболее дешевой компанией из тройки (17.10.2023)

- Компания имеет низкую интеграцию в коксующийся уголь и железную руду, что плохо сказывается на показателях маржинальности, когда цены на сырье растут (26.12.2017)

ММК - описание компании

ММКОАО «Магнитогорский металлургический комбинат» (ИНН 7414003633) входит в число крупнейших мировых производителей стали и занимает лидирующие позиции среди предприятий чёрной металлургии России. Активы компании в России представляют собой крупный металлургический комплекс с полным производственным циклом, начиная с подготовки железорудного сырья и заканчивая глубокой переработкой чёрных металлов. ММК производит широкий ассортимент металлопродукции с преобладающей долей продукции глубоких переделов с наибольшей добавленной стоимостью.

ГДР ММК торгуется на Лондонской бирже.

1 ГДР соответствует 13 акциям ММК

IR:

Ярослава Врубель

Илья Нечаев

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций