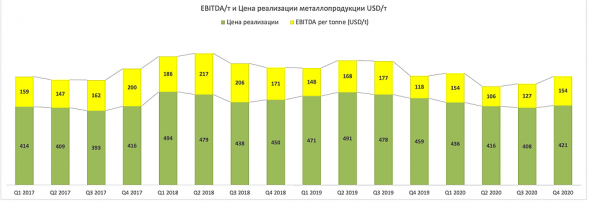

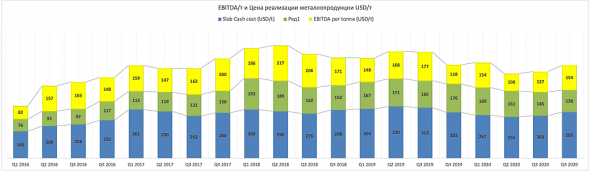

EBITDA/т и Цена реализации металлопродукции USD/т

Константин Лебедев, просто несерьезно нужны данные на за 2021, сегодня

и вперед на 3 месяца, а не год назад

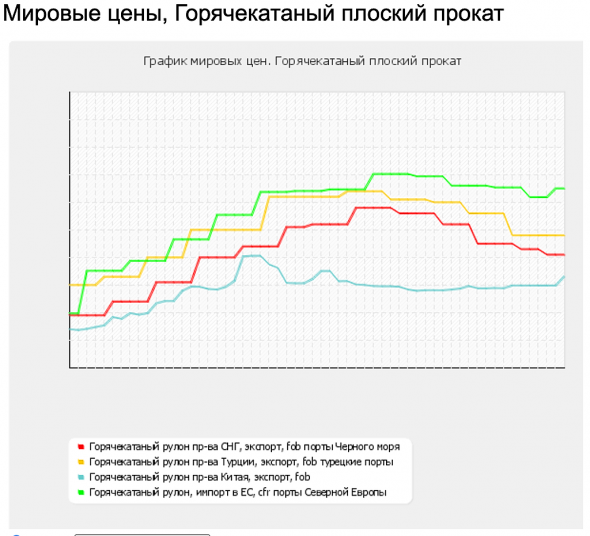

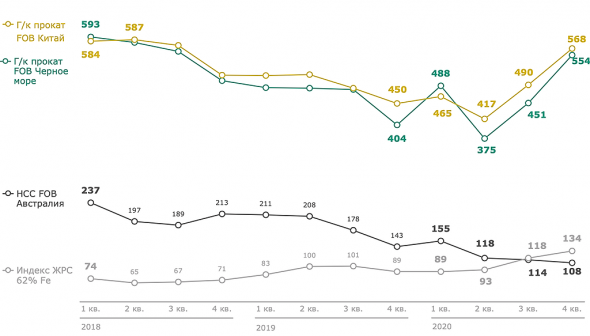

сегодня гк прокат в китае стоит около 700 долл а не 450 -500 как год назад

а арматура еще круче выросла

znak, Для прогноза о котором вы просите необходимы индексные цены plats на ЖРС и угольный концентрат. И данные по стали в экспорт FOB черное море. За эти данные нужно денежку отдать. Кусками есть некоторые данные но не все

Константин Лебедев, хотя есть серьезные локальные рынки Индии, США, Евросоюза

и прочих, где нужно учитывать транспорт и разные защитные пошлины

поэтому фьюч Шанхайская биржа FOB

znak, Можно прямо сейчас наблюдать сильный разбег цент относительно FOB порты черное море

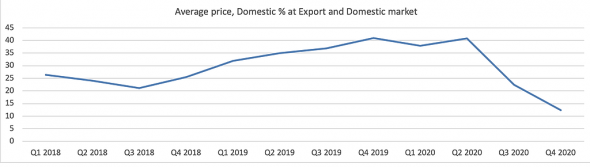

Константин Лебедев, дельту определяй на основе разницы средних цен

разных групп за квартал

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций