Норникель может сохранить дивидендную доходность на уровне 10% - Атон

Доходы «Норникеля» остаются стабильными, несмотря на $1,7 млрд регулярных и $3,5 млрд единовременных расходов, связанных с налогами, пошлинами и компенсациями за аварии. В 2021-22 показатель EBITDA должен превысить $10 млрд в год.

Дивидендная доходность за 2021 года ожидается на уровне 12,2% (в рамках действующей политики выплат в размере 60% от EBITDA) или около 10%, если новая дивидендная политика будет предусматривать выплату в размере 100% FCF.

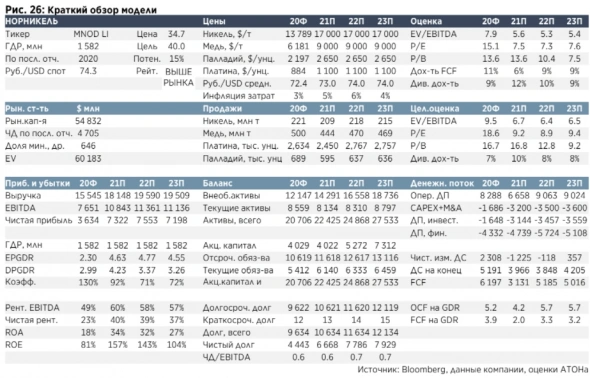

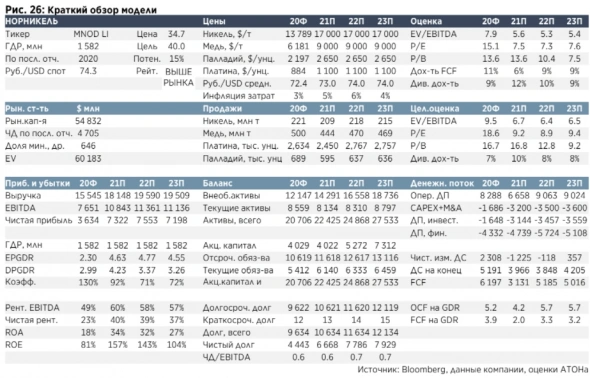

Мы сохраняем наш рейтинг выше рынка и повышаем целевую цену до $40,0/ГДР, что отражает рост цен на металлы. На спот-ценах «Норникель» торгуется с мультипликатором EV/EBITDA 5,1x против среднего 5-летнего значения 6,7x.

Подтверждаем рейтинг выше рынка – долгосрочный кейс сохраняет привлекательность. В этом отчете мы задаемся вопросом, не повлияли ли недавние проблемы (аварии, корректировки налогообложения, штрафы, изменения в акционерном соглашении) на статус «Норникеля» как надежного, непотопляемого металлургического гиганта. Сразу раскроем ответ: нет, не повлияли. Самая серьезная проблема для «Норникеля» – изменения в налогообложении, но мы полагаем, что вероятность сохранения экспортных пошлин в объеме $1,1 млрд в той или иной форме в 2022 году уже учитывается рынком в цене акций.

Прибыль компании остается высокой, несмотря на аварии и изменения в налогообложении: высокие цены на сырье должны с лихвой компенсировать многочисленные негативные факторы. Мы прогнозируем, что EBITDA компании составит $10,8 млрд в 2021 и $11,4 млрд в 2022, показав рост на 42-49% от уровня 2020, несмотря на дополнительные расходы по НДПИ ($0,6 млрд) и экспортные пошлины (в общей сложности $1,6 млрд за 2021-2022).

Мы ожидаем, что «Норникель» останется высокоприбыльной компанией: рентабельность EBITDA должна превысить 50%, а доходность свободного денежного потока – 6%, хотя капзатраты компании превысят $3,0 млрд в год. На наш взгляд, это обусловлено благоприятной макроэкономической конъюнктурой и исключительно богатыми запасами сырья, которое добывает компания.

Дивиденды – шансы сохранить доходность на уровне 10%. После истечения срока действия текущего акционерного соглашения переход к выплате дивидендов исходя из показателя FCF выглядит неизбежным, но при направлении на выплату 100% FCF (что мы считаем обоснованным при сохранении долговой нагрузки на некотором низком уровне) «Норникель» сможет сохранить дивидендную доходность на уровне 10%. Более скромные выплаты (возможно, 50-60% от FCF, как предлагает «Интеррос») приведут к быстрому снижению долговой нагрузки и выходу компании в чистую денежную позицию меньше, чем через три года. Разумно предположить, что в этом случае «Норникель», вероятно, задействует другие варианты распределения денежных средств среди акционеров — например, выкуп акций.

Лобазов Андрей

«Атон»

Оценка компании остается привлекательной – EV/EBITDA 2021П на уровне 5,6x: текущая оценка отражает дисконт в 16% относительно среднего исторического 5-летнего уровня (6,7x), что оправдывает наш рейтинг выше рынка. Стоимость бумаги все еще отстает от динамики спотовых цен на металлы, мультипликатор EV/EBITDA с корректировкой по рынку составляет всего 5,1x, что, на наш взгляд, обеспечивает «подушку безопасности» при некотором охлаждении конъюнктуры сырьевого рынка. Наша целевая цена ($40,0/ГДР) предполагает оценку с мультипликаторами EV/EBITDA 6,7x и P/E 9,2x, что в целом соответствует их средним значениям за 5 лет.

Последствия выкупа акций. В результате недавнего выкупа 5,4 млн акций на сумму $2 млрд и ожидаемого погашения 4,6 млн акций free-float компании и доля других некрупных акционеров, как ожидается, увеличится до 38,2% с 37,6%. Доля «Интерроса» должна вырасти до 35,6% с 34,6%, а доля «РУСАЛа» снизится до 26,2% с 27,8%. Мы не ожидаем существенного изменения веса акций в индексе MSCI, а снижение ликвидности будет небольшим. «Норникель» останется наиболее ликвидной бумагой в российском горно-металлургическом секторе – среднедневной объем торгов за 3 месяца сейчас составляет $26 млн для ГДР и $105 млн для акций.

Новая дивидендная формула: доходность около 10% при выплате 100% FCF. Текущая дивидендная политика требует от «Норникеля» выплачивать дивиденды в размере 60% EBITDA (при условии низкой долговой нагрузки). Рост капзатрат до уровня свыше $3,0 млрд в год означает, что «Норникелю» в рамках данной политики приходится финансировать выплату дивидендов в требуемом объеме из заемных средств. По нашим расчетам, 60% от EBITDA соответствует 130-140% величины FCF в 2022-2024.

«Интеррос» и ОК «РУСАЛ» – два крупнейших акционера «Норникеля» – ведут переговоры, пытаясь выработать новую долгосрочную формулу расчета дивидендов, прежде чем истечет срок действия акционерного соглашения (в начале 2023). Мы считаем, что оптимальным решением станет выработка дивидендной политики, аналогичной тем, что действуют у российских производителей стали – гибкой, с привязкой к FCF и долговой нагрузки.

Выплата 100% от FCF соответствует дивидендной доходности 9,5-10,0%, что достаточно для сохранения высокого дивидендного профиля «Норникеля». На наш взгляд, это оптимальный уровень выплат, при условии, что чистая долговая нагрузка не превышает, например, уровень в 1,0х.

Заявление «Интерроса» о том, что для компании оптимальной была бы выплата 50-60% FCF, вызывает вопросы относительно судьбы оставшихся денежных средств. Возможны следующие варианты: снижение долговой нагрузки до чистой денежной позиции (аналогично ММК в российском металлургическом секторе) либо распределение средств другими способами, например, путем масштабного выкупа акций с учетом интересов акционеров, как в 2021.

Аварии и налоги – негативный фактор, но не конец света. Согласно Bloomberg, российское правительство рассматривает более постоянную альтернативу временным экспортным пошлинам, срок действия которых истекает в конце 2021. В нашем отчете «Российский горно-металлургический сектор. Новые экспортные пошлины: нет ничего более постоянного, чем временное?» мы предположили, что объявленные пошлины, скорее всего, будут продлены. Механизм еще должен быть финализирован, но мы считаем, что закладываемые нами в настоящий момент в модель пошлины в размере $1,1 млрд в год (что следует из объявленной экспортной пошлины 15% на Ni и Cu) достаточно справедливо отражают потенциальные новые налоги.

С начала 2021 «Норникель» столкнулся с новыми расходами: +$0,6 млрд в год по НДПИ и +$0,5 млрд по новым экспортным пошлинам, которые позднее могут превратиться в $1,1 млрд в год, если правительство решит продлить их на 2022 и далее. Эти $1,7 млрд – периодические расходы, которые впредь будут забирать около 15% EBITDA Норникеля.

Также «Норникелю» пришлось выплатить штраф $2,0 млрд за утечку топлива (начислен в 2020, выплачен в 2021), а его убытки, связанные со снижением производства (-35 тыс. т. Ni, -65 тыс. т. Cu и -22 тыс. т МПГ) составили около $1,6 млрд, что, по словам компании, должно быть примерно на 70% компенсировано за счет распродажи запасов металла, накопленных в 2020. Эти $3,5 млрд – разовые расходы, которые, по нашим оценкам, «откусили» 7% рыночной капитализации Норникеля.

Снижение производства отнимет $1,6 млрд от EBITDA. Оценка ущерба. Мы оцениваем прямой ущерб от аварии и простоя производства (-30 тыс. т. никеля, -55 тыс. т. меди, -399 тыс. унций палладия и -69 тыс. унций платины) в $3,0 млрд по линии выручки и $1,6 по линии EBITDA. Однако визуально этот эффект будет сильно снижен за счет распродажи запасов, благодаря которой «Норникель» рассчитывает компенсировать до 70% упущенной выручки. С учетом этого выручка за 2021 составит, по нашим оценкам, $18,1 млрд (+17% г/г), а EBITDA – $10,8 млрд (42+% г/г).

Что произошло. В конце февраля «Норникель» объявил о частичной приостановке работ на двух своих рудниках – Октябрьский и Таймырский. Компания сообщила, что на руднике Октябрьский был обнаружен приток грунтовых вод, и «Норникель» приостановил некоторые операции до прекращения затопления. На два рудника приходится около 50% добычи руды «Норникелем» (9,45 млн т из 18,42 млн т добытых в 2019). 13 мая «Норникель» объявил, что он полностью восстановил добычу руды на руднике Октябрьский, который теперь работает на полную мощность – 14.1 тыс. т в день. Добыча на Таймырском также восстановилась до полной мощности в 12.1 тыс. т в сутки, при этом восстановление добычи произошло в соответствии со сроками, заявленными компанией (конец июня).

Китай и электромобили поддерживают цены на металлы. Серьезную поддержку ценам на металлы по-прежнему оказывают спекулятивный спрос, подогреваемый опасениями инфляции в США, ускорением мирового распространения электромобилей, а также восстановлением экономики Китая. Ожидаемый в этом году профицит в 50 тыс. т по никелю в связи с расширением мощностей по производству никельсодержащего чугуна, а также в 1 млн унц. по палладию пока не отражается на ценах. В рамках нашей модели средние цены на 2021-2022 прогнозируются несколько ниже текущих спотовых цен.

Экономика КНР энергично растет: в 1К21 ВВП Китая вырос на 18,3% г/г, а 2К21, согласно консенсус-прогнозу Bloomberg, ожидается рост на уровне 7,7% г/г. Индекс деловой активности в обрабатывающей промышленности Китая в июне составил 50,9, превысив консенсус-прогноз (50,8), однако дальнейшему ускорению роста производства препятствует рост цен производителей сырья.

Спекулятивный спрос на никель и другие металлы подогревает повышение перспектив спроса на электромобили – рост цен на нефть способствует ускорению процессов перехода с ДВС на электрические силовые установки. Последний отчет МЭА показал, что, несмотря на ущерб, причиненный автопрому пандемией, продажи электромобилей в 2020 побили все рекорды, увеличившись на 40% по сравнению с 2019. По прогнозам МЭА, совокупные продажи легковых электромобилей в 2030 вырастут до 200 млн с 11 млн в 2020.

Авто-репост. Читать в блоге

>>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций