| Число акций ао | 15 286 млн |

| Номинал ао | 0.01 руб |

| Тикер ао |

|

| Капит-я | 2 491,7 млрд |

| Выручка | 1 249,4 млрд |

| EBITDA | 498,3 млрд |

| Прибыль | 122,6 млрд |

| Дивиденд ао | – |

| P/E | 20,3 |

| P/S | 2,0 |

| P/BV | 3,3 |

| EV/EBITDA | 6,6 |

| Див.доход ао | 0,0% |

| ГМК Норникель Календарь Акционеров | |

| Прошедшие события Добавить событие | |

ГМК Норникель акции

-

«Норникель» расширяет экологически чистое производство на финском заводе Nornickel Harjavalta

«Норникель» расширяет экологически чистое производство на финском заводе Nornickel Harjavalta

Nornickel Harjavalta — мировой лидер в области гидрометаллургического производства никеля высокой чистоты, а также обладает самым широким ассортиментом никелевой продукции в Европе.

Выпуск никелевой продукции на первом этапе расширения вырастет с текущего уровня 65 000 тонн в год до 75 000 тонн в 2023 г. и на втором этапе — до более 100 000 тонн к началу 2026 г.

Увеличение мощности отвечает запросу европейского рынка на сырье для аккумуляторных батарей. Завод работает в основном на возобновляемых источниках энергии, использует технологии вторичной переработки до 90% отходов, предлагает продукцию с одним из самых низких показателей углеродного следа на рынке и соответствует требованиям Евросоюза к экологичности и ответственности производства.

Подробнее: is.gd/dNq1JS

#GMKN

⚡️ «НОРНИКЕЛЬ» ПЛАНИРУЕТ К 2026 Г. В 1,5 РАЗА УВЕЛИЧИТЬ ВЫПУСК НИКЕЛЯ НА ПРОИЗВОДСТВЕ В ФИНЛЯНДИИ, ДО 100 ТЫС. Т — КОМПАНИЯ — ТАСС

Роман Ранний, Финны забогатеют…

А че блин в России слабо такой завод открыть..

Тира, Инвестициям нужна надежность.

Vitaly Snytko, Ну и плавил бы никель прям в Лондоне…

#GMKN

⚡️ «НОРНИКЕЛЬ» ПЛАНИРУЕТ К 2026 Г. В 1,5 РАЗА УВЕЛИЧИТЬ ВЫПУСК НИКЕЛЯ НА ПРОИЗВОДСТВЕ В ФИНЛЯНДИИ, ДО 100 ТЫС. Т — КОМПАНИЯ — ТАСС

Роман Ранний, Финны забогатеют…

А че блин в России слабо такой завод открыть..

Тира, Инвестициям нужна надежность.

#GMKN

⚡️ «НОРНИКЕЛЬ» ПЛАНИРУЕТ К 2026 Г. В 1,5 РАЗА УВЕЛИЧИТЬ ВЫПУСК НИКЕЛЯ НА ПРОИЗВОДСТВЕ В ФИНЛЯНДИИ, ДО 100 ТЫС. Т — КОМПАНИЯ — ТАСС

Роман Ранний, Финны забогатеют…

А че блин в России слабо такой завод открыть.. #GMKN

#GMKN

⚡️ «НОРНИКЕЛЬ» ПЛАНИРУЕТ К 2026 Г. В 1,5 РАЗА УВЕЛИЧИТЬ ВЫПУСК НИКЕЛЯ НА ПРОИЗВОДСТВЕ В ФИНЛЯНДИИ, ДО 100 ТЫС. Т — КОМПАНИЯ — ТАСС Норникель расширяет выпуск на рафинировочном производстве в Финляндии

Норникель расширяет выпуск на рафинировочном производстве в Финляндии

ГМК Норильский никель сообщает о планах поэтапного расширения выпуска на современном рафинировочном производстве в Финляндии.

Nornickel Harjavalta работает в основном на возобновляемых источниках энергии и является мировым лидером в области гидрометаллургического производства никеля высокой чистоты.

Выпуск никелевой продукции на NN Harjavalta на первом этапе вырастет с текущего уровня 65 000 тонн в год до 75 000 тонн в 2023 г. и на втором этапе — до более 100 000 тонн к началу 2026 г.

Наш уникальный ассортимент продукции в сочетании с развитием технологий вторичной переработки металла делает Nornickel Harjavalta ведущим европейским поставщиком ключевой металлургической продукции для растущего сектора аккумуляторных батарей в Европе

источник

Авто-репост. Читать в блоге >>>

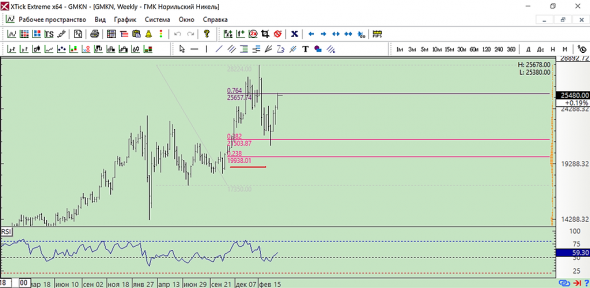

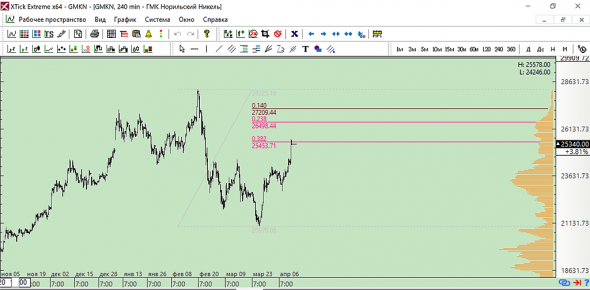

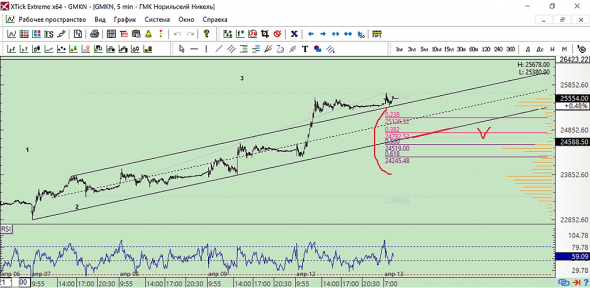

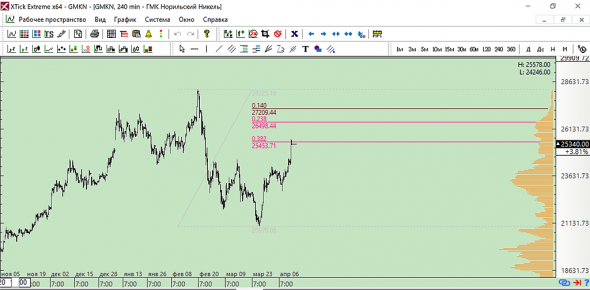

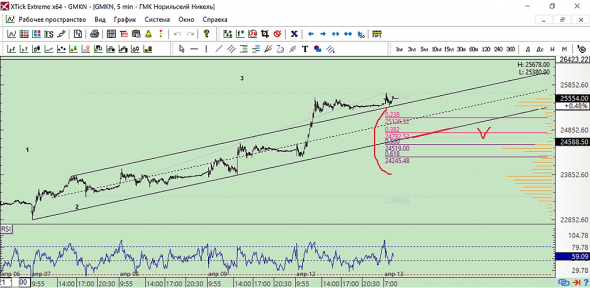

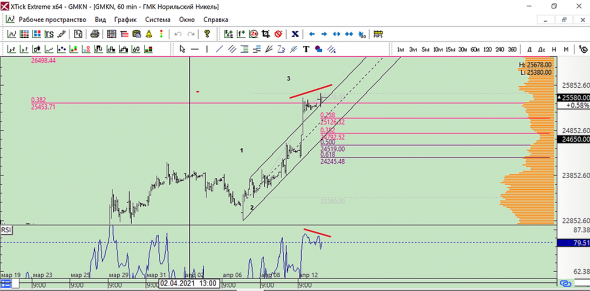

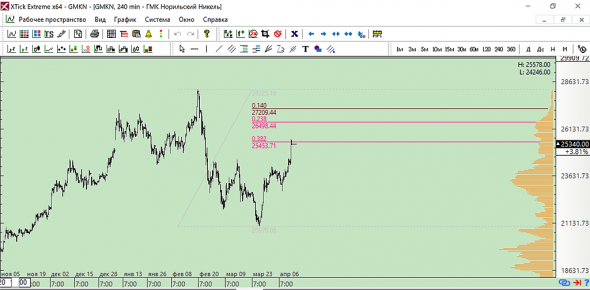

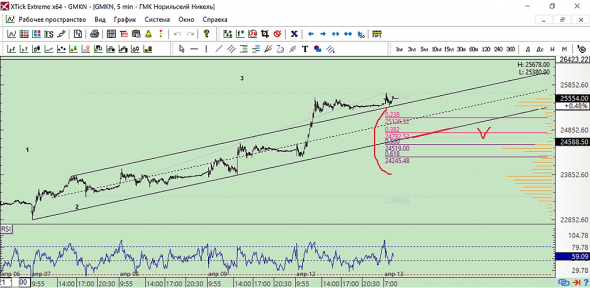

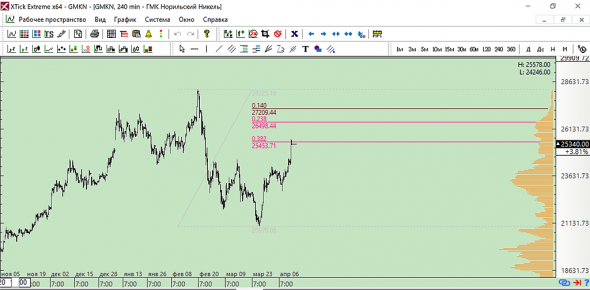

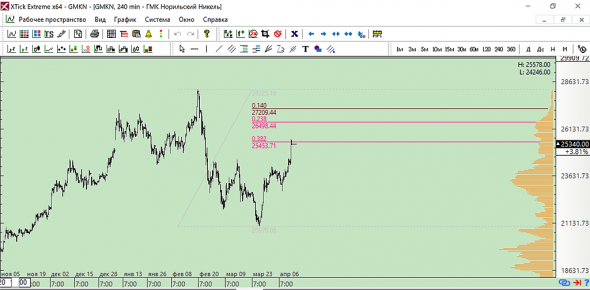

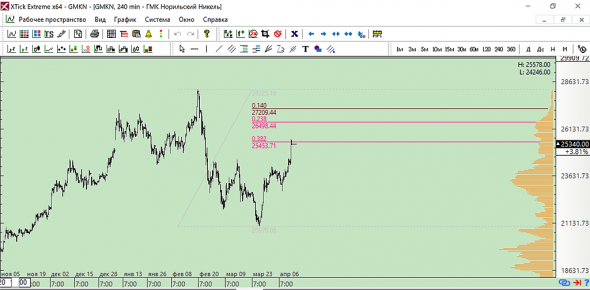

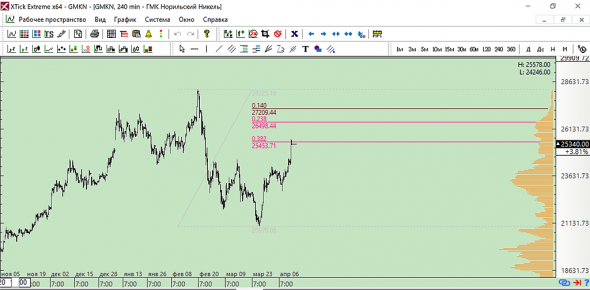

Господа ТА-шники, накидайте свежую картинку, плиз

Vadim A, я закрылась на 25400 тк внизу не тестированный объем на 20к и ударились в уровень для коррекции к соседней волне на старших. Дальше что делать пока думаю.

Marina Bystrova, спасибо, согласен, сильные перегрев, если дальше то без остановок на 26500. Подтянул стопы.

Vadim A, по плану жду коррекцию, чтобы перезайти

Marina Bystrova, до какого уровня ждете коррекцию? 24300, 23000, 21000? Слишком высоко и мы и амеры зашли, любой пшик и повалятся все дружно % на 5-10 легко. Я продал лонги по 25500, пока тоже думаю…

Acserg, я скинула тк на этой лотности тяжело держать 10% профита, занервничала вчера когда дали одномоментный рост 4%

Если вообще дадут коррекцию то предпочтение 24800, но возможен любой из уровней

Marina Bystrova, Все-таки интересно, прокатимся до 26300-26500 или вниз поедем?

Вадим В, Может она знает..?

Господа ТА-шники, накидайте свежую картинку, плиз

Vadim A, я закрылась на 25400 тк внизу не тестированный объем на 20к и ударились в уровень для коррекции к соседней волне на старших. Дальше что делать пока думаю.

Marina Bystrova, спасибо, согласен, сильные перегрев, если дальше то без остановок на 26500. Подтянул стопы.

Vadim A, по плану жду коррекцию, чтобы перезайти

Marina Bystrova, до какого уровня ждете коррекцию? 24300, 23000, 21000? Слишком высоко и мы и амеры зашли, любой пшик и повалятся все дружно % на 5-10 легко. Я продал лонги по 25500, пока тоже думаю…

Acserg, я скинула тк на этой лотности тяжело держать 10% профита, занервничала вчера когда дали одномоментный рост 4%

Если вообще дадут коррекцию то предпочтение 24800, но возможен любой из уровней вплоть до 24250

Marina Bystrova, Все-таки интересно, прокатимся до 26300-26500 или вниз поедем?

Вадим В, единственное, что говорит о коррекции то это покупки по рынку об которые кроют лимитные лонги в данный момент. + Медвежья дивергенция на осцилляторе… это всё косвенные признаки

Опять 112 кг сахарного песка (пост 95)

Долго говорить не будем, а смотрим скрин:

При свидетелях заработали чистыми 5 косых. Это хорошая добавка к пенсии пенсионеру. Или в сахарном пе5ске это 112 кг. Сразу и не унесешь!

Ваш все тот же самый,

S.Hamster

P.S. Если понравился блог, то можно кинуть донат, поддержать автора: https://yoomoney.ru/to/410014495395793

или на карту сбера : 2202200804644100

или на карту сбера по телефону +7 903-189-21-46 Сергей Дмитриевич!

Авто-репост. Читать в блоге >>>

Silent Hamster, ЗВИЗДЕТЬ — НЕ МЕШКИ ВОРОЧАТЬ!

Пилат, да пусть потешит свое сахарное эго. Возобновление работы Октябрьского рудника позволит ГМК минимизировать убытки - Промсвязьбанк

Возобновление работы Октябрьского рудника позволит ГМК минимизировать убытки - Промсвязьбанк

НорНикель восстановит добычу на руднике «Октябрьский» с опережением сроков

Норникель возобновил добычу на руднике «Октябрьский» после подтопления. Осушение технологических выработок завершено; восстановление добычи идет с опережением ранее намеченных сроков. План восстановления штатной работы рудников был обновлен. Ожидается, что «Октябрьский» (объем добычи — 5,0 млн т руды в год) полностью восстановит добычу до конца апреля. Сегодня загрузка рудника уже достигла 60% от планового уровня. При этом срок возобновления работы рудника «Таймырский» (4,3 млн т руды в год) остается без изменений и намечен на начало июня.

Мы позитивно оцениваем данную новость. Авария на рудниках, по оценке НорНикеля, может снизить производство никеля и меди на 15%-16% по сравнению с планами на 2021 г., МПГ – на 20%-21%. Согласно нашим расчетам, это приведет к сокращению выручки НорНикеля в пределах 3%-4%. Однако ввод в эксплуатацию Октябрьского рудника ранее намеченных сроков, позволит компании минимизировать убытки и улучшить операционные результаты. Мы подтверждаем нашу рекомендацию «покупать» с целевой ценой 27214 руб./акцию.

Промсвязьбанк

Авто-репост. Читать в блоге >>>

Опять 112 кг сахарного песка (пост 95)

Долго говорить не будем, а смотрим скрин:

При свидетелях заработали чистыми 5 косых. Это хорошая добавка к пенсии пенсионеру. Или в сахарном пе5ске это 112 кг. Сразу и не унесешь!

Ваш все тот же самый,

S.Hamster

P.S. Если понравился блог, то можно кинуть донат, поддержать автора: https://yoomoney.ru/to/410014495395793

или на карту сбера : 2202200804644100

или на карту сбера по телефону +7 903-189-21-46 Сергей Дмитриевич!

Авто-репост. Читать в блоге >>>

Silent Hamster, ЗВИЗДЕТЬ — НЕ МЕШКИ ВОРОЧАТЬ! Мы позитивно оцениваем данную новость. Авария на рудниках, по оценке «Норникеля», может снизить производство никеля и меди на 15%-16% по сравнению с планами на 2021 г., МПГ — на 20%-21%. Согласно нашим расчетам, это приведет к сокращению выручки «Норникеля» в пределах 3%-4%.

Мы позитивно оцениваем данную новость. Авария на рудниках, по оценке «Норникеля», может снизить производство никеля и меди на 15%-16% по сравнению с планами на 2021 г., МПГ — на 20%-21%. Согласно нашим расчетам, это приведет к сокращению выручки «Норникеля» в пределах 3%-4%.

Однако ввод в эксплуатацию Октябрьского рудника ранее намеченных сроков, позволит компании минимизировать убытки и улучшить операционные результаты. Мы подтверждаем нашу рекомендацию «покупать» с целевой ценой 27214 руб./акцию…

Это мой Финамчик пишет..))

Господа ТА-шники, накидайте свежую картинку, плиз

Vadim A, я закрылась на 25400 тк внизу не тестированный объем на 20к и ударились в уровень для коррекции к соседней волне на старших. Дальше что делать пока думаю.

Marina Bystrova, спасибо, согласен, сильные перегрев, если дальше то без остановок на 26500. Подтянул стопы.

Vadim A, по плану жду коррекцию, чтобы перезайти

Marina Bystrova, до какого уровня ждете коррекцию? 24300, 23000, 21000? Слишком высоко и мы и амеры зашли, любой пшик и повалятся все дружно % на 5-10 легко. Я продал лонги по 25500, пока тоже думаю…

Acserg, я скинула тк на этой лотности тяжело держать 10% профита, занервничала вчера когда дали одномоментный рост 4%

Если вообще дадут коррекцию то предпочтение 24800, но возможен любой из уровней

Marina Bystrova, Все-таки интересно, прокатимся до 26300-26500 или вниз поедем?

Господа ТА-шники, накидайте свежую картинку, плиз

Vadim A, я закрылась на 25400 тк внизу не тестированный объем на 20к и ударились в уровень для коррекции к соседней волне на старших. Дальше что делать пока думаю.

Marina Bystrova, спасибо, согласен, сильные перегрев, если дальше то без остановок на 26500. Подтянул стопы.

Vadim A, по плану жду коррекцию, чтобы перезайти

Marina Bystrova, до какого уровня ждете коррекцию? 24300, 23000, 21000? Слишком высоко и мы и амеры зашли, любой пшик и повалятся все дружно % на 5-10 легко. Я продал лонги по 25500, пока тоже думаю…

Acserg, я скинула тк на этой лотности тяжело держать 10% профита, занервничала вчера когда дали одномоментный рост 4%

Если вообще дадут коррекцию то предпочтение 24450, но возможен любой из уровней

Опять 112 кг сахарного песка (пост 95)

Долго говорить не будем, а смотрим скрин:

При свидетелях заработали чистыми 5 косых. Это хорошая добавка к пенсии пенсионеру. Или в сахарном пе5ске это 112 кг. Сразу и не унесешь!

Ваш все тот же самый,

S.Hamster

P.S. Если понравился блог, то можно кинуть донат, поддержать автора: https://yoomoney.ru/to/410014495395793

или на карту сбера : 2202200804644100

или на карту сбера по телефону +7 903-189-21-46 Сергей Дмитриевич!

Авто-репост. Читать в блоге >>>

Silent Hamster, Нет пин кода карты… Перевод не проходит… Напишите пин..

А вообще Путин зафиксировал цены на сахар… лучше мерять в морковке, она растет в цене… Получится проценты на проценты..))

А так поздравляю конечно..! Опять 112 кг сахарного песка (пост 95)

Опять 112 кг сахарного песка (пост 95)

Долго говорить не будем, а смотрим скрин:

При свидетелях заработали чистыми 5 косых. Это хорошая добавка к пенсии пенсионеру. Или в сахарном пе5ске это 112 кг. Сразу и не унесешь!

Ваш все тот же самый,

S.Hamster

P.S. Если понравился блог, то можно кинуть донат, поддержать автора: https://yoomoney.ru/to/410014495395793

или на карту сбера : 2202200804644100

или на карту сбера по телефону +7 903-189-21-46 Сергей Дмитриевич!

Авто-репост. Читать в блоге >>>

Господа ТА-шники, накидайте свежую картинку, плиз

Vadim A, я закрылась на 25400 тк внизу не тестированный объем на 20к и ударились в уровень для коррекции к соседней волне на старших. Дальше что делать пока думаю.

Marina Bystrova, спасибо, согласен, сильные перегрев, если дальше то без остановок на 26500. Подтянул стопы.

Vadim A, по плану жду коррекцию, чтобы перезайти

Marina Bystrova, меня оч пугает вот эта картинка, вы все всерьез думаете, что на этой ПРЕДЕЛЬНОЙ высоте мы надолго задержимся?.. А если нет, то думаете наш рынок устоит...?

Acserg, по снп у меня уровень 4270, еще есть куда

Marina Bystrova, понимаю, но слишком рисковано, любой пук и полетим вниз…

Господа ТА-шники, накидайте свежую картинку, плиз

Vadim A, я закрылась на 25400 тк внизу не тестированный объем на 20к и ударились в уровень для коррекции к соседней волне на старших. Дальше что делать пока думаю.

Marina Bystrova, спасибо, согласен, сильные перегрев, если дальше то без остановок на 26500. Подтянул стопы.

Vadim A, по плану жду коррекцию, чтобы перезайти

Marina Bystrova, меня оч пугает вот эта картинка, вы все всерьез думаете, что на этой ПРЕДЕЛЬНОЙ высоте мы надолго задержимся?.. А если нет, то думаете наш рынок устоит...?

Acserg, по снп у меня уровень 4270, еще есть куда

Господа ТА-шники, накидайте свежую картинку, плиз

Vadim A, я закрылась на 25400 тк внизу не тестированный объем на 20к и ударились в уровень для коррекции к соседней волне на старших. Дальше что делать пока думаю.

Marina Bystrova, спасибо, согласен, сильные перегрев, если дальше то без остановок на 26500. Подтянул стопы.

Vadim A, по плану жду коррекцию, чтобы перезайти

Marina Bystrova, меня оч пугает вот эта картинка, вы все всерьез думаете, что на этой ПРЕДЕЛЬНОЙ высоте мы надолго задержимся?.. А если нет, то думаете наш рынок устоит...?

ГМК Норникель - факторы роста и падения акций

- Крупнейший в мире производитель «зеленых» металлов, соответствующих высоким стандартам мировой автомобильной промышленности в отношении выбросов и способствующих декарбонизации экономики. (15.05.2025)

- Уникальная минерально-сырьевая база полиметаллических руд, обеспечивающая наиболее выгодное положение в мировой горнодобывающей отрасли. (15.05.2025)

- Высокая степень интеграции производства с собственными объектами логистической инфраструктуры, снижающая зависимость от поставщиков. (15.05.2025)

- Дисциплинированный подход к инвестициям и сохранение устойчивых финансовых показателей в течение цикла. (15.05.2025)

- Растущие геополитические и санкционные риски (15.05.2025)

- Негативная динамика цен на сырьевых рынках на фоне эскалации «торговых войн» и рисков замедления темпов роста мировой экономики (15.05.2025)

- Риск инфляционного давления и дальнейшее ужесточение денежно-кредитной политики Банка России (15.05.2025)

- Риск изменения налогового регулирования/законодательства (15.05.2025)

ГМК Норникель - описание компании

Норникель — лидер горно-металлургической промышленности в России и в мире. Компания крупнейший производитель палладия, один из крупнейших производителей первоклассного никеля, платины, кобальта, меди и родия в мире. Компания также производит серебро, золото, иридий, рутений, селен и другие продукты. Ключевые металлы Норникеля необходимые для развития низкоуглеродной экономики и экологически чистого транспорта.

Основные подразделения группы компаний «Норильский никель» — это вертикально интегрированные горно-металлургические производства. Ключевые производственные подразделения группы расположены в России в Норильском промышленном районе, на Кольском полуострове и в Забайкальском крае. Наряду с производственными предприятиями группа имеет собственную сбытовую сеть, топливно-энергетические и транспортные активы, комплекс исследовательских и проектных подразделений, а также уникальный арктический транспортный флот.

Привлекательность бизнес-модели Норникеля обеспечена наличием богатой ресурсной базы с высоким содержанием всех основных металлов в руде и низкой себестоимостью производства в сравнении с конкурентами. Компания лидирует в отрасли по показателю EBITDA и его рентабельности.

Норникель один из крупнейших российских экспортеров, при этом компания сохраняет лидерские позиции на ключевых для себя рынках сбыта. Основной объем продукции поставляется на мировые рынки. С 2022 г. компания успешно переориентировала свои продажи на Азиатский рынок – крупнейший регион потребления цветных металлов.

Ценные бумаги компании — один из наиболее ликвидных инструментов на российском фондовом рынке. Акции Норникеля торгуются на российском фондовом рынке с 2001 года. Они включены в котировальный список первого уровня ПАО «Московская биржа», а также в список ценных бумаг, допущенных к торгам ПАО «Санкт-Петербургская биржа».

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций