| Число акций ао | 15 286 млн |

| Номинал ао | 0.01 руб |

| Тикер ао |

|

| Капит-я | 2 080,8 млрд |

| Выручка | 1 249,4 млрд |

| EBITDA | 498,3 млрд |

| Прибыль | 122,6 млрд |

| Дивиденд ао | – |

| P/E | 17,0 |

| P/S | 1,7 |

| P/BV | 2,7 |

| EV/EBITDA | 5,7 |

| Див.доход ао | 0,0% |

| ГМК Норникель Календарь Акционеров | |

| Прошедшие события Добавить событие | |

ГМК Норникель акции

-

Остап1978, к сожалению хохлы выпускали только вонючие запорожцы, пришлось послать их на*уй и дружить с ФРГ.

Динозаврик, до сих пор нефть по дружбе и газ идет через этих бандеровцев. По каким то бешенным тарифам. А они эти ресурсы по свопоперациям со странами потребителями частично забирают. Полная херня.

Ольга, вывод капитала — это хорошо, когда есть что выводить. После развала СССР его осколки заняли в мировой экономике место сырьевых придат...

Пилат, а до Своего развала СССР не был сырьевым придатком запада? А бесконечные бесплатные поставки нефти странам СЭВ в рамках помощи соцлагерю? Это тогда чей сырьевой придаток? Та же хрень и тогда была. С царских времён роль была сырьевого придатка и догоняющая индустриализация.

Пилат, Вы ошибаетесь. Но писать тут не буду, ибо. Пристегнут угстатьи.

И не забывайте о старой российской традиции — выводе капитала/прибыли...

Ольга, вывод капитала — это хорошо, когда есть что выводить. После развала СССР его осколки заняли в мировой экономике место сырьевых придатков и ситуация не особо-то и поменялась. «Партнерам», как западным, так и восточным важен лишь поток сырьевых ништяков к ним, в обмен на ихние фантики. Когда фантиков много, то есть что выводить к «партнерам», чтобы оплачивать ими яхты, виллы и т.д. А когда фантиков не очень много, то выводить особо нечего. Повторюсь — «партнерам» важен лишь бесперебойный поток ништяков и для этой самой бесперебойности они судя по всему крепко держат за мудя элиту осколков бывшего СССР.

Vallee, на тонком спекулятивном рынке Вам нарисуют любую котировку. Единственный тормоз при движении вниз — это ближайшие утвержденные дивид...

Пилат, Вы ошибаетесь. Но писать тут не буду, ибо. Пристегнут угстатьи.

И не забывайте о старой российской традиции — выводе капитала/прибыли/«дивов» по любимым зарубежам «партнеров» натурпродуктом — этой обедне как 4 сотни лет в обед.

Пилат, и еще. Как считаете, почему заглохла тема Быстринского ГОКа? Построили в кратчайшие сроки в тайге ГОК, добывают золото и другие метал...

Vallee, на тонком спекулятивном рынке Вам нарисуют любую котировку. Единственный тормоз при движении вниз — это ближайшие утвержденные дивиденды. Если вспомнить «дело Юкоса», всяких «докторов в Мечел», «выравнивание рентабельности» по Белоусову, доппоборы госов в виде штрафов за экологию, как в «Норникеле» или из последнего — резкий рост ндпи в «Газпроме» — ясно одно — любое суперпредприятие с суперактивами в любой момент времени могут ограбить госы. Поэтому рисовать циферки и графики рассчитывая на «пирспиктивные» рост прибыли и дивидендов на нашем рынке бессмысленно. Ну еще добавим и то, что почти все крупные компании у нас отметились несоблюдением собственных дивполитик. Так что предлагаю не заморачиваться. Дойдет дело — и здесь надуют пузырину — главное будет вовремя свалить, и не вестись на «пирспиктивы». А пока радует одно — вряд ли хохлы будут пулять по объектам «Норникеля» дальними ракетами, ибо это бессмысленно со многих точек зрения. Интереснее в этом плане объекты нефтегаза, так как оттуда основной объем доходов бюджета, или крупные города для расшатывания внутренней ситуации.

Vallee, да, все было «в интересах Олега». Также и про дивы — г-н Потанин был против, но «у Олега проблемы»… При этом как-то не особо педалир...

Пилат, и еще. Как считаете, почему заглохла тема Быстринского ГОКа? Построили в кратчайшие сроки в тайге ГОК, добывают золото и другие металлы. Такое предприятие оценивается очень высоко. Но почему то котировки идут вниз…

Nornickel, выкуп был не для того, чтобы поддержать котировки. Правильно вам ответили. Цена резко пошла вниз после выкупа. Выкуп был организо...

Vallee, да, все было «в интересах Олега». Также и про дивы — г-н Потанин был против, но «у Олега проблемы»… При этом как-то не особо педалировали и экологию, и реновацию Норильска, и повышение зарплаты сотрудникам… В общем проголосовал своей жалкой оставшейся с лучших времен сотней голосов против распределения прибыли 2022 года и против вознаграждения СД.

Генри Морган, Вы опять смешали все в кучу)

1) текущий выкуп под корпоративную программу «Цифровой инвестор» проводится в размере 407 тыс. а...

Nornickel, выкуп был не для того, чтобы поддержать котировки. Правильно вам ответили. Цена резко пошла вниз после выкупа. Выкуп был организован таким образом, чтобы распределить прибыль только мажоритариям. Если бы распределяли прибыль через дивиденды, пришлось бы платить всем акционерам. А так деньги распределили между своими.

Напомню, тем кто уже забыл про байбэк проведенный Норникелем летом 2021г. и сейчас рассуждают о выкупах под токены, планируемый сплит и прчи...

Генри Морган, хотел бы добавить к вашему комментарию.

Был выкуп акций и выплата дивиденда в 2021 практически в одно время. При чем выкуп был очень хитрый. Компания выкупила только 8(восемь!!!) процентов от поданых бумаг к выкупу. То есть если у вас было 10 акций, вы бы не смогли поучаствовать в выкупе. Все это делалось исключительно под выплату только мажоритариям. Остальные пролетели и получили убытки, если не продали в 2021 году. Цена упала уже в 2 раза с отметок выкупа

А квартальные убытки были ожидаемы и уже в цене, как думаете? Не особо слежу за норкой, но всё же интересно.

vodorosl, по теме квартальной отчетности РСБУ и как правильно оценивать наши результаты мы написали весьма полезный пост

smart-lab.ru/company/nornickel/blog/907820.php

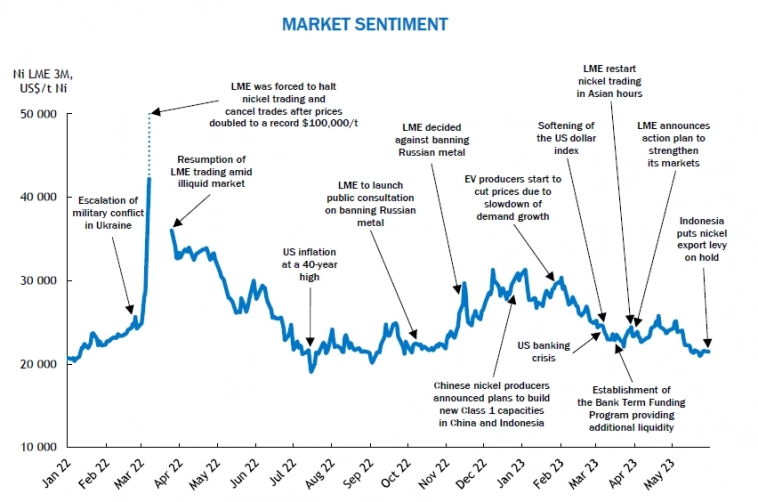

Конспект обзора рынка металлов от ГМК НорникельГМК выкатил свой обзор рынка металлов (ссылка), как крупнейший производитель палладия и рафин...

Олег Кузьмичев, фактически все документы для инвесторов мы публикуем на двух языках — русский и английский. Отчет по рынкам металлов — единственный документ, что публикуется только на английском языке и на это есть причины. Полная версия документа на русском языке иметь крайне низкую популярность. Для розничных инвесторов мы публикуем краткое содержание основных тезисов в пресс-релизе и дополнительно (!) подготовили аудио-подкаст «по следам» отчета. По такому формату мы видим положительную обратную связь. Саудовская Аравия построит второй завод по переработке лития

Саудовская Аравия построит второй завод по переработке литияРечь идет о совместном предприятии саудовского промышленного конгломерата Obeikan Investment Group и зарегистрированного в Австралии литиевого стартапа European Lithium. Стороны рассчитывают ежегодно производить 9 тыс. тонн гидроксида лития с 2027 года для автоконцерна BMW в рамках существующего соглашения о поставках.

Строительство завода свидетельствует о стремлении западных автопроизводителей снизить зависимость в этой сфере от Китая, на долю которого приходится 60% мировой переработки лития, говорится в материале.

Ранее Саудовская Аравия уже заключила соглашение с австралийским производителем EV Metals о создании предприятия по переработке незаменимого в производстве аккумуляторов металла. Как ожидается, завод начнет выпускать продукцию в 2026 году.

tass.ru/ekonomika/17911223

Авто-репост. Читать в блоге >>> Индонезия планирует запустить индекс цен на никель к концу 2023 года

Индонезия планирует запустить индекс цен на никель к концу 2023 годаЗаместитель министра Координационного министерства по морским делам и инвестициям Индонезии, Септиан Харио Сето, объявил о планах страны запустить индекс цен на никель к концу 2023 года. Он выступил на конференции SMM Indonesia Nickel-Cobalt в Джакарте, сообщает Metallplace.ru.

Целью этого шага является снижение влияния волатильности, связанной с ориентирами Лондонской биржи металлов (LME), на индустрию никеля в Индонезии. Новый индекс цен будет использоваться для расчета роялти и экспортных налогов. В настоящее время Индонезия активно ищет предложения от поставщиков таких «ориентиров», чтобы определить наилучшую платформу для этой инициативы.

pronedra.ru/rynok-nikelya-mozhet-poluchit-ot-indonezii-indeks-czen-686926.html

Авто-репост. Читать в блоге >>> Норникель историческая поддержка

Норникель историческая поддержка

Мой телеграм t.me/mirINVESTone больше идей там

Норникель

Можно рассмотреть к покупке

Цена подошла к мощной поддержки от куда уже не раз получала проявляла интерес со стороны покупателей, так же видна консолидация цены.

Цель 🎯 среднесрочная 22тр

Цель 🎯 краткосрочная 16тр

Заходя не забываем о стоп лосс ниже 13900 держать смысла нет.

Авто-репост. Читать в блоге >>> Акции Норникеля полностью игнорируют рост рынка - Промсвязьбанк

Акции Норникеля полностью игнорируют рост рынка - Промсвязьбанк

Норникель в своём новом обзоре сообщил о том, что он ухудшил прогноз по мировому производству никеля и палладия. Норникель считает, что в 2023 г. профицит на рынке никеля составит более 200 тыс. т, в предыдущем прогнозе показатель составил 110 тыс. т. Для рынка палладия ситуация несколько иная, компания ждёт уменьшения дефицита с 0,8 млн унц., до 0,2 млн унц.

Эти два металла являются ключевыми в структуре выручки Норникеля, поэтому ухудшение прогнозов может в итоге найти отражение в будущих финансовых результатах компании, прежде всего из-за снижения цен реализации. Кроме этого, Норникель ранее сообщил, что производство металлов в 2023 году окажется ниже, чем годом ранее. Это два основных фактора, почему бумаги компании на данный момент двигаются в боковике, полностью игнорируя рост всего остального рынка. Считаем, что в текущих условиях, инвесторы могут найти более интересные акции, которые способны обеспечить неплохую доходность.

«Промсвязьбанк»

Авто-репост. Читать в блоге >>> Конспект обзора рынка металлов от ГМК Норникель

Конспект обзора рынка металлов от ГМК НорникельГМК выкатил свой обзор рынка металлов (ссылка), как крупнейший производитель палладия и рафинированного никеля. Выписал самые важные комментарии компании, предварительно прочитав все на английском языке (ГМК может пора писать для российских инвесторов и по-русски?)

👉 Никель – худший металл в 2023 году по фундаментальным показателям. Причина – перепроизводство в Индонезии, в мире профицит, который сохранится в 2023-2024 году.

👉 Правда биржевые запасы LME на рекордно низком уровне с 2007 года и составляют менее 5 дней мирового потребления.

Авто-репост. Читать в блоге >>> РУСАЛ считает неверным решением отказ Норникеля от дивидендов - Коммерсант

РУСАЛ считает неверным решением отказ Норникеля от дивидендов - Коммерсант

«Норникель», основными акционерами которого являются «Интеррос» и «Русал», 6 июня проведет годовое собрание акционеров, на котором впервые с 2008 года может быть утверждено решение об отказе от выплаты дивидендов. О том, почему «Русал» считает это решение неправильным, а также о попытках заключить новое акционерное соглашение с «Интерросом» “Ъ” рассказала член совета директоров ГМК, вице-президент «Русала» Елена Безденежных.

www.kommersant.ru/doc/6014670?tg

Авто-репост. Читать в блоге >>> Пересмотр инвестпрограммы Норникеля связан с трудностями в поставках оборудования и технологий - Атон

Пересмотр инвестпрограммы Норникеля связан с трудностями в поставках оборудования и технологий - Атон

Норникель может представить обновленную инвестпрограмму к концу 2023

Как сообщает Интерфакс со ссылкой на менеджмент Норникеля, к концу 2023 года компания может представить обновленную инвестиционную программу. Также было отмечено, что события 2022 года усложнили планы реализации проекта Южный кластер, который изначально планировалось запустить на полную мощность в 2024-25 гг.

Пересмотр программы вероятно связан с трудностями в поставках оборудования и технологий, и мы приветствуем планы компании раскрыть обновленную информацию по реализации проектов. Ранее Норникель уже упоминал, что был вынужден сдвинуть сроки реализации двух проектов. У нас нет официального рейтинга по Норникелю.

Атон

Авто-репост. Читать в блоге >>> Вы, вообще, видели, что происходит с урожаем бобовых в Аргентине?

Вы, вообще, видели, что происходит с урожаем бобовых в Аргентине?

А озимые в Гондурасе? Опять не взошли! Ну, надо же хоть маленько следить за геополитикой и прогнозами поведения Меркурия в третьем доме в 3 квартале 2025г. Без этого к анализу курса акций великого норникеля и соваться нечего.

А квартальные убытки были ожидаемы и уже в цене, как думаете? Не особо слежу за норкой, но всё же интересно.

vodorosl, Да вон можно напрямую спросить у них, все равно вместо работы на форуме сидят, болтают)

Nornickel, Это как раз Вы все смешали) 1)Я не говорил о том, что выкуп под программу «Цифровой инвестор» окажет значительное влияние на рыно...

Генри Морган,

1) в данных интервью Владимир Олегович действительно говорит об инструментах повышения привлекательности акций, но на длинном горизонте времени;

2) при этом необходимо учитывать макро-экономику и геополитику

Генри Морган, вы опять смешали все в кучу)

1) текущий выкуп под корпоративную программу «Цифровой инвестор» проводится в размере 407 тыс. а...

Nornickel, Это как раз Вы все смешали) 1)Я не говорил о том, что выкуп под программу «Цифровой инвестор» окажет значительное влияние на рынок, это Вы так решили, не пойму почему? А вот как раз выдержка из интервью г-на Потанина — Частично мы будем поддерживать тренд на рынке, чтобы их люди покупали, чтобы они были более доступными».

Подробнее на РБК:

www.rbc.ru/business/17/09/2022/6324676e9a7947629c4ebf77

Поддерживать тренд на рынке, чтобы люди их покупали… Это не про то? С этим будете спорить? Теперь про сплит. Опять же не я его объявлял «Норникель» хотел бы провести сплит акций, однако для это требуется согласие всех акционеров компании, передает ТАСС слова директора департамента по работе с инвестиционным сообществом «Норникеля» Михаила Боровикова. Для чего он планируется стоит посмотреть самостоятельно.

2) Кто-то спорит, что «Предыдущий выкуп — пакет казначейский акций был полностью погашен.»? С этим все в порядке, я указал на то, что благие цели озвученные г-ном Гаретом Пенни, прекрасно звучали, но привели к падению стоимости акции. Стоит посмотреть на динамику стоимости акции после проведения байбэка. График весьма наглядный.) Про остальное я писал ранее, сравнивал динамику, отдельно отмечал про «тогда и сейчас». В общем, Великая Волновая Теория рынка металлов")

Напомню, тем кто уже забыл про байбэк проведенный Норникелем летом 2021г. и сейчас рассуждают о выкупах под токены, планируемый сплит и прчи...

Генри Морган, Вы опять смешали все в кучу)

1) текущий выкуп под корпоративную программу «Цифровой инвестор» проводится в размере 407 тыс. акций (0,3% Ук) в период с 01.05.по 31.12.2023 г., что не окажет значительного влияния на рынок;

2) выкуп ранее проводился действительно для поддержки акций, которая существенно просела после аварии на ТЭЦ-3 в Норильске. Стоит сравнить динамику стоимости нашей корзины металлов, динамику котировок отдельных металлов и динамику акций Норникеля. Отдельно стоит отметить сравнение со стоимостью наших международных конкурентов. График весьма наглядный. Кроме того, некорректно сравнить макро условия «тогда и сейчас». Предыдущий выкуп — пакет казначейский акций был полностью погашен.

ГМК Норникель - факторы роста и падения акций

- Крупнейший в мире производитель «зеленых» металлов, соответствующих высоким стандартам мировой автомобильной промышленности в отношении выбросов и способствующих декарбонизации экономики. (15.05.2025)

- Уникальная минерально-сырьевая база полиметаллических руд, обеспечивающая наиболее выгодное положение в мировой горнодобывающей отрасли. (15.05.2025)

- Высокая степень интеграции производства с собственными объектами логистической инфраструктуры, снижающая зависимость от поставщиков. (15.05.2025)

- Дисциплинированный подход к инвестициям и сохранение устойчивых финансовых показателей в течение цикла. (15.05.2025)

- Растущие геополитические и санкционные риски (15.05.2025)

- Негативная динамика цен на сырьевых рынках на фоне эскалации «торговых войн» и рисков замедления темпов роста мировой экономики (15.05.2025)

- Риск инфляционного давления и дальнейшее ужесточение денежно-кредитной политики Банка России (15.05.2025)

- Риск изменения налогового регулирования/законодательства (15.05.2025)

ГМК Норникель - описание компании

Норникель — лидер горно-металлургической промышленности в России и в мире. Компания крупнейший производитель палладия, один из крупнейших производителей первоклассного никеля, платины, кобальта, меди и родия в мире. Компания также производит серебро, золото, иридий, рутений, селен и другие продукты. Ключевые металлы Норникеля необходимые для развития низкоуглеродной экономики и экологически чистого транспорта.

Основные подразделения группы компаний «Норильский никель» — это вертикально интегрированные горно-металлургические производства. Ключевые производственные подразделения группы расположены в России в Норильском промышленном районе, на Кольском полуострове и в Забайкальском крае. Наряду с производственными предприятиями группа имеет собственную сбытовую сеть, топливно-энергетические и транспортные активы, комплекс исследовательских и проектных подразделений, а также уникальный арктический транспортный флот.

Привлекательность бизнес-модели Норникеля обеспечена наличием богатой ресурсной базы с высоким содержанием всех основных металлов в руде и низкой себестоимостью производства в сравнении с конкурентами. Компания лидирует в отрасли по показателю EBITDA и его рентабельности.

Норникель один из крупнейших российских экспортеров, при этом компания сохраняет лидерские позиции на ключевых для себя рынках сбыта. Основной объем продукции поставляется на мировые рынки. С 2022 г. компания успешно переориентировала свои продажи на Азиатский рынок – крупнейший регион потребления цветных металлов.

Ценные бумаги компании — один из наиболее ликвидных инструментов на российском фондовом рынке. Акции Норникеля торгуются на российском фондовом рынке с 2001 года. Они включены в котировальный список первого уровня ПАО «Московская биржа», а также в список ценных бумаг, допущенных к торгам ПАО «Санкт-Петербургская биржа».

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций