| Число акций ао | 90 млн |

| Номинал ао | 0.03721404 руб |

| Тикер ао |

|

| Капит-я | 75,9 млрд |

| Выручка | 25,6 млрд |

| EBITDA | 11,5 млрд |

| Прибыль | 11,4 млрд |

| Дивиденд ао | – |

| P/E | 6,6 |

| P/S | 3,0 |

| P/BV | 2,8 |

| EV/EBITDA | 5,4 |

| Див.доход ао | 0,0% |

| ЕМС | ЮМГ Календарь Акционеров | |

| Прошедшие события Добавить событие | |

ЕМС | ЮМГ акции

-

Топ акций российских компаний средней и малой капитализации: исключены четыре бумаги, столько же включено - СберИнвестиции

Топ акций российских компаний средней и малой капитализации: исключены четыре бумаги, столько же включено - СберИнвестиции

Со 2 ноября 2022 года: +122,9% (+61,7%*)

За месяц: +2,7% (-0,9%*)

*индекс МосБиржи средней и малой капитализации

Текущее изменение подборки — самое значительное за все время ее существования. Мы исключили из нее бумаги Совкомфлота, HeadHunter, Whoosh и «префы» Башнефти. На смену им пришли бумаги Юнипро, EMC, Софтлайна и Группы «Эталон».

Авто-репост. Читать в блоге >>>

Коллеги многие инвест дома своими рекомендациями о больших дивах завели нас в эту бумагу. И только сегодня я обратил внимание что никаких ог...

VIDOVDAN, У всех инвест домов бумага достигла прогнозируемого таргета. Что Вы тут до сих пор делаете, непонятно. Коллеги многие инвест дома своими рекомендациями о больших дивах завели нас в эту бумагу. И только сегодня я обратил внимание что никаких огромных дивов нам не светит. Ни каких дивов за 21 и 22 год не будет так как их уже истратили. В последнем отчёте наличных всего 6 млрд то есть мы можем максимум расчитывать на дивы только за 23 год. А тут ещё мутная сделка по перемене власти. Возможно и этих денег уже нет

Коллеги многие инвест дома своими рекомендациями о больших дивах завели нас в эту бумагу. И только сегодня я обратил внимание что никаких огромных дивов нам не светит. Ни каких дивов за 21 и 22 год не будет так как их уже истратили. В последнем отчёте наличных всего 6 млрд то есть мы можем максимум расчитывать на дивы только за 23 год. А тут ещё мутная сделка по перемене власти. Возможно и этих денег уже нет КИТ Финанс: United Medical Group #GEMC

КИТ Финанс: United Medical Group #GEMCUnited Medical Group #GEMC

В конце 2023 года EMC завершила редомициляцию с Кипра в СAP на острове Октябрьский в РФ. С 1 февраля возобновились торги на Мосбирже (https://www.moex.com/n67165) акциями МКПАО ЮМГ, торговый код – GEMC, ISIN – U000A107JE2.

❗️Важное

👉🏼Высокое влияние геополитического фактора для компании. Так как она покупает зарубежное оборудование и материалы, могут возникать дополнительные риски в поставках: как за счет курсовых разниц, так и из-за нарушения текущих цепочек поставок.

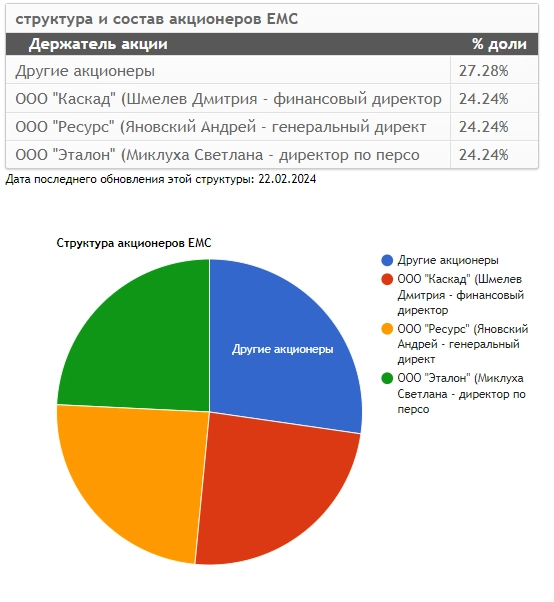

👉🏼Продажа контрольного пакета. Крупнейший акционер ЕМС И. Шилов и другие акционеры продали контрольный пакет компании команде менеджмента — ЕМС. Подробности сделки не известны, в частности важный момент, использовался ли долг при покупке пакета у акционеров. Так как в случае его привлечения, это может привести к росту долговой нагрузки компании и/или изменению дальнейшей дивидендной политики компании.

🔰Один из позитивных факторов редомициляции — возможность выплачивать дивидендов.

Авто-репост. Читать в блоге >>>

Люди зачем паникуете самое логичное менежмент получив контрольный пакет почти 75 процентов акций элементарно будут расплачиваться за акции б...

вряд ди, капитал трогать не будут и как раз дивиденды будут только за 2024 год Люди зачем паникуете самое логичное менежмент получив контрольный пакет почти 75 процентов акций элементарно будут расплачиваться за акции будущими дивидендами. Поэтому дивы будут начисляться по максимуму--- и мы тоже получим свою долю. Это новость укрепляет вероятность мах дивидендов

Люди зачем паникуете самое логичное менежмент получив контрольный пакет почти 75 процентов акций элементарно будут расплачиваться за акции будущими дивидендами. Поэтому дивы будут начисляться по максимуму--- и мы тоже получим свою долю. Это новость укрепляет вероятность мах дивидендов

Va Chen, А почему сразу дал?)) они сами заработали за два три года!)) А если толстый крот, то все возьмет и по сто рублей, если не по рублю

Евгений Галеев, у них нет таких доходов и быть не может. Там кредит на значительную долю.

Степан Грозный, ну IPO было по 12.5 usd (1150 руб). Допэмиссия, видимо, если и будет, то по 1100+. А, может, не допэмиссия, а SPO? Почему бы...

Va Chen, какая допэмиссия? Под что? У компании нет проблем по финансовой части. Долг небольшой.

Грозному, кстати, можно не отвечать, это известный завсегдатай психоневрологического диспансера.

Ждем новой доп. эмиссии акции и цена акции прогнозная 350 руб

Степан Грозный, Шилов ты?

А не… Эт у которого вечно шило в заднице…

Кароче расслабьтесь, не будет никакой оферты.

Ждем новой доп. эмиссии акции и цена акции прогнозная 350 руб EMC меняет собственника, что дальше?

EMC меняет собственника, что дальше?

В уже российской компании ЮМГ (оператор сети клиник EMC) сменился основной акционер.Игорь Шилов (69,6%) и ряд других акционеров (3,2%) продали свои акции менеджменту ЮМГ.

Авто-репост. Читать в блоге >>>

Heinrich Baur, вообще при смене главного акционера выкуп должен быть, но у нас этот закон не работает

гражданин планеты Земля, вы имеете ввиду закон об обязательном предложении? Он работает если преодолён порог в 30%, а тут несколько лиц и у каждого из которых, это очевидно, не сконцентрированно такой доли. Пока новость нейтральная, недостаточно информации, сейчас необходимо больше информации о намерениях, т.к. инвесторы явно поднапряглись. Это дело IR-службы.

Пока новость нейтральная, недостаточно информации, сейчас необходимо больше информации о намерениях, т.к. инвесторы явно поднапряглись. Это дело IR-службы.

Ну вот кстати, интересно, откуда у менеджмента возьмутся ~40млрд за контрольный пакет? Тут вероятно был взят займ, который надо как-то отбив...

Heinrich Baur, можно же в долг взять. У самой компании. Ну как вариант событий. На российском рынке уже ничему не удивляешься Ну вот кстати, интересно, откуда у менеджмента возьмутся ~40млрд за контрольный пакет? Тут вероятно был взят займ, который надо как-то отбивать — это к вопросу о дивидендах.

Ну вот кстати, интересно, откуда у менеджмента возьмутся ~40млрд за контрольный пакет? Тут вероятно был взят займ, который надо как-то отбивать — это к вопросу о дивидендах. Дмитрий Иванов, проясните ситуацию касаемо дивидендов. Желает ли новое руководство сохранить хорошую репутацию компании на фондовом рынке или у него другие планы?

Дмитрий Иванов, проясните ситуацию касаемо дивидендов. Желает ли новое руководство сохранить хорошую репутацию компании на фондовом рынке или у него другие планы?

Одним неверным решением репутация может упасть на дно на долгие годы, тем более на таком тонком рынке, надеюсь они это понимают…

-10% от недавних пиков уже есть…

Дмитрий Иванов,

А планы по дивидендам остаются неизменными?

КС, в этом-то и вся интрига. Если новые мажоритарии подтвердят намерение предыдущего распределить пропущенные дивиденды, то паника превратится в эйфорию. Пока нет подобной информации нет смысла суетится и делать поспешные выводы.

Если новые мажоритарии подтвердят намерение предыдущего распределить пропущенные дивиденды, то паника превратится в эйфорию. Пока нет подобной информации нет смысла суетится и делать поспешные выводы.

ЕМС | ЮМГ - факторы роста и падения акций

- Компания не имеет долга и генерирует здоровый денежный поток (14.04.2025)

- Рост возможен только за счет эффективности. Крупных проектов в будущем нет. (29.08.2022)

- Непонятно, кто акционер компании и чего он хочет. Дивиденды не платились после начала СВО (14.04.2025)

- Компания слабо коммуницирует с рынком (14.04.2025)

ЕМС | ЮМГ - описание компании

ЕМС — Европейский Медицинский Центр. Компания основана на Кипре 7 октября 2008 года.

Компания провела IPO на Московской Бирже в июле 2021 года.

Цена предложения составила $12,5 (926,55 руб.)

Всего 90 млн акций, капитализация на IPO составила $1,125 млрд.

Предложение в рамках IPO составило 40 млн акций.

Торги на Мосбирже начались 19 июля 2021 года

В состав ЕМС входят девять медицинских центров и три гериатрических центра в Москве и Московской области. В штате клиник работают более 750 врачей, в том числе из Западной Европы, США и Израиля.

45% free float

Резиденты — 30% свободных акций, 70% нерезиденты, бОльшая часть из которых дружественные.

Основной акционер — Дубайский фонд (долю не называли).

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций