| Число акций ао | 2 951 млн |

| Номинал ао | 1 руб |

| Тикер ао |

|

| Капит-я | 170,5 млрд |

| Выручка | 194,3 млрд |

| EBITDA | 57,3 млрд |

| Прибыль | 25,9 млрд |

| Дивиденд ао | – |

| P/E | 6,6 |

| P/S | 0,9 |

| P/BV | 1,2 |

| EV/EBITDA | 3,1 |

| Див.доход ао | 0,0% |

| ДВМП Календарь Акционеров | |

| Прошедшие события Добавить событие | |

ДВМП акции

57.78₽ +6.86%

-

А так ли хорош ДВМП, как его разгоняют телеграм каналы?

А так ли хорош ДВМП, как его разгоняют телеграм каналы?

Сразу оговорюсь, что я в бизнесе ДВМП и контейнерах не особо разбираюсь, поэтому этот пост — лишь небольшое сомнение, надеюсь получить больше компетентной обратной связи от вас в виде комментариев.

Итак, у нас в @mozgovikresearch больше в фокусе НМТП, так как мы предвидим там рост перевалки и соответствующий рост финансовых результатов. Кроме того, НМТП вполне еще может объявить о выплате дивидендов, в отличие от ДВМП, которая отродясь их не платила. Лично я брал НМТП в апреле (инвестидея была от 12 апреля), в рамках ротации бумаг в своем портфеле, с тех пор акции уже выросли на рубль.

Что касается бизнеса ДВМП, то тут вопросы. Сама компания подсчитала, что контейнерный рынок в РФ сократился в апреле на 26,1% по сравнению с апрелем 2021 (414 тыс TEU).

📉Импортные перевозки -24% г/г

📉Экспортные отправки -19% г/г

📉Транзитные перевозки -40% г/г

Основное снижение на направлении Азия-Европа.

📈РЖД сообщает, что контейнерные перевозки по Ж/Д в январе-апреле выросли +5,7%г/г

📉Если брать только апрель, то снижение составило 6,3%г/г

📉У Трансконтейнера тоже снижение, и тоже в основном из-за транзита.

Также есть тренд переориентации грузооборота с запада на восток + дефицит контейнеров, который еще предстоит устранить за счет закупки новых контейнеров в Китае.

Так что, дорогие друзья, вопрос залу: как себя чувствует контейнерный бизнес ДВМП в моменте? По общим цифрам пока оптимизма не особо заметно.

Авто-репост. Читать в блоге >>> "ДВМП" Перевод эмиссионных ценных бумаг эмитента из одного котировального списка в другой котировальный список российской биржи

"ДВМП" Перевод эмиссионных ценных бумаг эмитента из одного котировального списка в другой котировальный список российской биржи

2. Содержание сообщения

2.1. Полное фирменное наименование российской биржи, из одного котировального списка которой исключены и в другой котировальный список которой включены ценные бумаги эмитента: Публичное акционерное общество «Московская Биржа ММВБ-РТС»....

Авто-репост. Читать в блоге >>> "ДВМП" Решения совета директоров

"ДВМП" Решения совета директоров

2. Содержание сообщения

2.1. Кворум заседания совета директоров эмитента: в заседании Совета директоров приняли участие 9 (девять) членов Совета директоров ПАО «ДВМП» из 9 (девяти) избранных. Кворум имеется, Совет директоров полномочен принимать решения по вопросам повестки дня заседания....

Авто-репост. Читать в блоге >>>

📈ДВМП растёт на 5% после публикации отчётности и с активной поддержкой телеграм каналов

📈ДВМП растёт на 5% после публикации отчётности и с активной поддержкой телеграм каналов

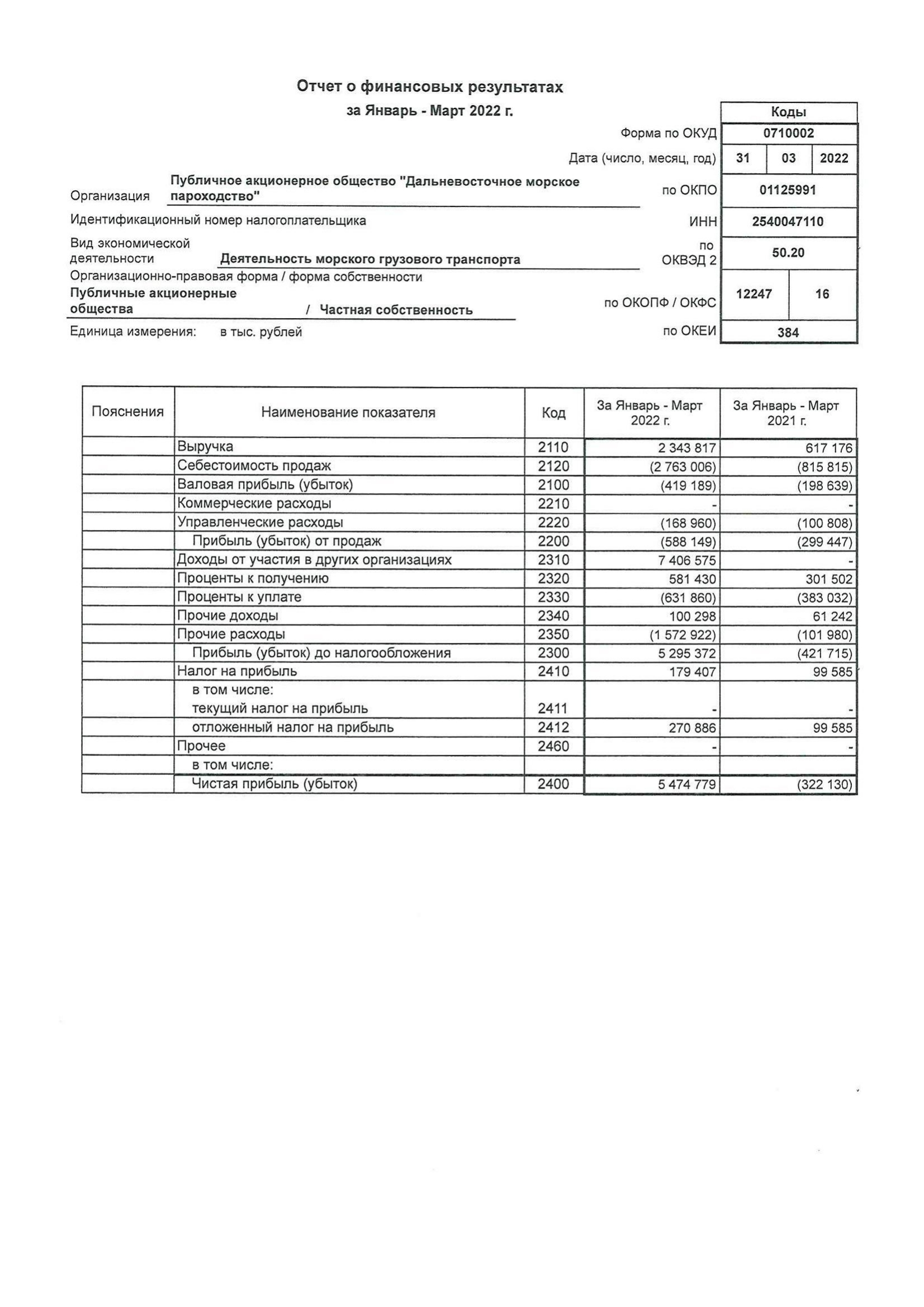

📈ДВМП +5% Компания увеличила выручку до 2.34 млрд. руб. (годом ранее 0.61 млрд), чистую прибыль до 5.47 млрд. руб. (годом ранее убыток 0.32 млрд). Телеграм каналы активно поддерживают котировки, вариант разгона исключать нельзя.

Авто-репост. Читать в блоге >>>

«ДВМП» Проведение заседания совета директоров и его повестка дня

2. Содержание сообщения

2.1. Проведение заседания Совета директоров и его повестка дня.

2.2. Дата принятия решения о проведении заседания Совета директоров эмитента: 14.05.2022 г.

2.3. Дата проведения заседания Совета директоров эмитента: 17....

Авто-репост. Читать в блоге >>>

Читаем:

Проведение заседания совета директоров и его повестка дня:

...

5. О создании совместного предприятия с АО «ЮМАТЕКС».

Читаем: Юматекс, Госкорпорация Росатом.

Высокотехнологичная продукция ЮМАТЕКС применяется в авиакосмической, автомобильной, строительной и других отраслях промышленности.

Ссылка на сайт:

umatex.com/?

"ДВМП" Проведение заседания совета директоров и его повестка дня

"ДВМП" Проведение заседания совета директоров и его повестка дня

2. Содержание сообщения

2.1. Проведение заседания Совета директоров и его повестка дня.

2.2. Дата принятия решения о проведении заседания Совета директоров эмитента: 14.05.2022 г.

2.3. Дата проведения заседания Совета директоров эмитента: 17....

Авто-репост. Читать в блоге >>>

ТАСС

ТАСС

Внешний товарооборот Китая в январе — апреле вырос в годовом исчислении на 10,1%, до 1,98 трлн долларов, сообщило Главное таможенное управление КНР.

Товарооборот России и Китая в январе — апреле вырос в годовом исчислении на 25,9%, достигнув 51,09 млрд долларов, сообщило Главное таможенное управление КНР.

ДВМП: есть ли причины для роста?

Проанализируем отчетность ДВМП по МСФО за 2021 год.

Обратим внимание на некоторые моменты.

Чистая прибыль за 1п/г 2021 года составила 11,4 млрд. рублей, за 2е п/г 26,5 млрд. рублей.

По данным статистики, грузооборот России с Китаем по сравнению с концом 2021 года вырос в 1 п/г на 20-30%. Это означает, что чистая прибыль компании в 2022г составит

26,5*2*120%= 63,6 млрд рублей.

Прибыль на акцию при этом составит 21,5 рублей.

А срок окупаемости при текущей цене акции по чистой прибыли – 1,5 года.

У ДВМП PE исторически был равен 4, у НМТП 6-8. Это означает, что потенциал роста цена акции составляет х2 х3 с текущих цен.

По сути, компания расширила бизнес в 2021 году в 2 раза.

В отчетности по МСФО за 2021г читаем:

— Приобретение подвижного состава и прочих основных средств: 17 млрд. рублей,

— Приобретение судов -6 млрд рублей,

— Приобретение дочерних обществ (порт Гайдамак, земля для строительства нового терминал Забайкальск): 1,8 млрд руб.

Итак, имеем в сухом остатке компанию, которая за 2021 год расширила в 2 раза свой бизнес и планирует строить новые терминалы и расширяться в 2022 году с РЕ forw 1.5 и чистой прибылью оцениваемой в 21,5 рубля на акцию при текущей цене акции 33 рубля.

Справедливая цена акции, по самым скромным оценкам, при РЕ=3 составляет порядка 66 рублей.

При историческом РЕ западных портов России (НМТП) =6-8 целевая цена акции составит 120+ рублей.

ЧП 1кв22 = 5.4 ярда, 63 ярдов за год не будет скорее всего.

Михаил М., это только у одного юрлица. В группе их несколько. Он не попадают в РСБУ, но входят при консолидации в МСФО.

Слава богу, ДВМПшка РСБУ публикует. Чай, стыдиться нечего. Можно даже похвалиться)))

Вы сравните 1кв 2021 и 1 кв 2022. За 1 п/г 2021 был убыток по РСБУ, но прибыль по МСФО в размере 11,4 млрд рублей. Российская отчетность учитывает всего лишь одно ЮЛ, собственно ДВМП. В группе их несколько. Остальные добавят за квартал как минимум 5-10 млрд рублей.

ДВМП: есть ли причины для роста?

Проанализируем отчетность ДВМП по МСФО за 2021 год.

Обратим внимание на некоторые моменты.

Чистая прибыль за 1п/г 2021 года составила 11,4 млрд. рублей, за 2е п/г 26,5 млрд. рублей.

По данным статистики, грузооборот России с Китаем по сравнению с концом 2021 года вырос в 1 п/г на 20-30%. Это означает, что чистая прибыль компании в 2022г составит

26,5*2*120%= 63,6 млрд рублей.

Прибыль на акцию при этом составит 21,5 рублей.

А срок окупаемости при текущей цене акции по чистой прибыли – 1,5 года.

У ДВМП PE исторически был равен 4, у НМТП 6-8. Это означает, что потенциал роста цена акции составляет х2 х3 с текущих цен.

По сути, компания расширила бизнес в 2021 году в 2 раза.

В отчетности по МСФО за 2021г читаем:

— Приобретение подвижного состава и прочих основных средств: 17 млрд. рублей,

— Приобретение судов -6 млрд рублей,

— Приобретение дочерних обществ (порт Гайдамак, земля для строительства нового терминал Забайкальск): 1,8 млрд руб.

Итак, имеем в сухом остатке компанию, которая за 2021 год расширила в 2 раза свой бизнес и планирует строить новые терминалы и расширяться в 2022 году с РЕ forw 1.5 и чистой прибылью оцениваемой в 21,5 рубля на акцию при текущей цене акции 33 рубля.

Справедливая цена акции, по самым скромным оценкам, при РЕ=3 составляет порядка 66 рублей.

При историческом РЕ западных портов России (НМТП) =6-8 целевая цена акции составит 120+ рублей.

ЧП 1кв22 = 5.4 ярда, 63 ярдов за год не будет скорее всего.

ДВМП Отчет РСБУ

ДВМП Отчет РСБУ

ДВМП Отчет РСБУ

Источник:https://www.e-disclosure.ru/portal/fileload.ashx?fileid=1750026

Авто-репост. Читать в блоге >>> Акционеры FESCO согласились с решением не выплачивать дивиденды за 21 г

Акционеры FESCO согласились с решением не выплачивать дивиденды за 21 г

Прибыль ПАО «ДВМП» по результатам 2021 года не распределять. Дивиденды по размещенным обыкновенным именным акциям ПАО «ДВМП» за 2021 год не выплачивать — решение собрания акционеров

FESCO не будет выплачивать дивиденды несколько лет, в приоритете инвестиции, говорил ранее совладелец и председатель совета директоров группы Андрей Северилов.

Чистая прибыль компании по МСФО в 2021 году выросла в 4,5 раза, до 37,85 млрд рублей.

Группа FESCO не будет выплачивать дивиденды по итогам работы в 2021 году (interfax.ru)

Авто-репост. Читать в блоге >>> "ДВМП" Решения общих собраний участников (акционеров)

"ДВМП" Решения общих собраний участников (акционеров)

2. Содержание сообщения

2.1. Вид общего собрания участников (акционеров) эмитента (годовое (очередное), внеочередное): годовое общее собрание акционеров ПАО «ДВМП».

2.2. Форма проведения общего собрания участников (акционеров) эмитента (собрание (совместное присутствие) или заочное голосование): заочное голосование....

Авто-репост. Читать в блоге >>>

Fesco запустила морской контейнерный сервис из Новороссийска в Стамбул

Fesco запустила морской контейнерный сервис из Новороссийска в Стамбул

Транспортная группа Fesco (FESCO) запустила регулярный морской контейнерный сервис Fesco Turkey Black Sea (FTBS), который связал порты Новороссийска и Стамбула. <...> Согласно расписанию линии, ближайшее отправление судна из Новороссийска запланировано на 30 апреля

Новый сервис ориентирован на доставку товаров народного потребления из Турции в Россию и промышленных грузов российского производства в обратном направлении

Fesco запустила морской контейнерный сервис из Новороссийска в Стамбул (fomag.ru)

Авто-репост. Читать в блоге >>> "ДВМП" Решения совета директоров

"ДВМП" Решения совета директоров

2. Содержание сообщения

2.1. Кворум заседания совета директоров эмитента: в заседании Совета директоров приняли участие 9 (девять) членов Совета директоров ПАО «ДВМП» из 9 (девяти) избранных. Кворум имеется, Совет директоров полномочен принимать решения по вопросам повестки дня заседания....

Авто-репост. Читать в блоге >>> FESCO запустила регулярный железнодорожный контейнерный сервис European Railway Network для доставки товаров из России в Европу и в обратном направлении. Первый поезд в рамках FERN отправился из Санкт-Петербурга 27 апреля этого года. Из России в Европу составы с контейнерами будут отправляться еженедельно, из Европы в РФ — раз в 3-4 дня. Время транзита составит порядка 18 дней по обоим направлениям. Основой грузопотока будут товары народного потребления, продукты питания, пиломатериалы.

FESCO запустила регулярный железнодорожный контейнерный сервис European Railway Network для доставки товаров из России в Европу и в обратном направлении. Первый поезд в рамках FERN отправился из Санкт-Петербурга 27 апреля этого года. Из России в Европу составы с контейнерами будут отправляться еженедельно, из Европы в РФ — раз в 3-4 дня. Время транзита составит порядка 18 дней по обоим направлениям. Основой грузопотока будут товары народного потребления, продукты питания, пиломатериалы.

quote.rbc.ru/news/short_article/626a5a1d9a794761ff1004e6 "ДВМП" Проведение заседания совета директоров и его повестка дня

"ДВМП" Проведение заседания совета директоров и его повестка дня

2. Содержание сообщения

2.1. Проведение заседания Совета директоров и его повестка дня.

2.2. Дата принятия решения о проведении заседания Совета директоров эмитента: 25.04.2022 г.

2.3. Дата проведения заседания Совета директоров эмитента: 28....

Авто-репост. Читать в блоге >>> ДВМП: есть ли причины для роста?

ДВМП: есть ли причины для роста?

Проанализируем отчетность ДВМП по МСФО за 2021 год.

Обратим внимание на некоторые моменты.

Чистая прибыль за 1п/г 2021 года составила 11,4 млрд. рублей, за 2е п/г 26,5 млрд. рублей.

По данным статистики, грузооборот России с Китаем по сравнению с концом 2021 года вырос в 1 п/г на 20-30%. Это означает, что чистая прибыль компании в 2022г составит

26,5*2*120%= 63,6 млрд рублей.

Прибыль на акцию при этом составит 21,5 рублей.

А срок окупаемости при текущей цене акции по чистой прибыли – 1,5 года.

У ДВМП PE исторически был равен 4, у НМТП 6-8. Это означает, что потенциал роста цена акции составляет х2 х3 с текущих цен.

По сути, компания расширила бизнес в 2021 году в 2 раза.

В отчетности по МСФО за 2021г читаем:

— Приобретение подвижного состава и прочих основных средств: 17 млрд. рублей,

— Приобретение судов -6 млрд рублей,

— Приобретение дочерних обществ (порт Гайдамак, земля для строительства нового терминал Забайкальск): 1,8 млрд руб.

Итак, имеем в сухом остатке компанию, которая за 2021 год расширила в 2 раза свой бизнес и планирует строить новые терминалы и расширяться в 2022 году с РЕ forw 1.5 и чистой прибылью оцениваемой в 21,5 рубля на акцию при текущей цене акции 33 рубля.

Справедливая цена акции, по самым скромным оценкам, при РЕ=3 составляет порядка 66 рублей.

При историческом РЕ западных портов России (НМТП) =6-8 целевая цена акции составит 120+ рублей.

ДВМП - факторы роста и падения акций

- Компания является бенефициаром перестройки логистических цепочек на Дальний Восток (04.12.2022)

- Менеджмент компании обозначил, что не собираются платить дивиденды до 2024 года (мажоритарий сидит, платить смысла нет) (10.11.2022)

- Прибыль компании может упасть, так как последняя прибыль была получена на циклическом пике ставок (04.12.2022)

- Мажоритарный пакет компании может стать государственным, в этом случае судьба миноритариев становится неопределенной (09.12.2022)

⚠️ Если вы считаете, что какой-то фактор роста/падения больше не является актуальным, выделите его и нажмите CTRL+ENTER на клавиатуре, чтобы сообщить нам.

ДВМП - описание компании

ОАО «Дальневосточное морское пароходство» (FESCO) — крупнейший национальный интермодальный транспортный оператор, объединяющий возможности морского, железнодорожного, автомобильного транспорта и стивидорного обслуживания на собственных терминалах в крупнейших портах России и СНГ. Производственные активы Группы включают суда различных типов, собственный диверсифицированный парк подвижного состава, тяговый железнодорожный состав, автотягачи, парк контейнеров и специального оборудования, морские и наземные терминальные комплексы.В управлении FESCO находится порядка 36 тыс. контейнеров. В настоящее время группе «Сумма» Зиявудина Магомедова принадлежит 32,5% акций ДВМП, GHP Group — 23,8%, TPG — 17,4%, East Capital — 4,9%.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций