| Число акций ао | 639 млн |

| Номинал ао | 0.00007 руб |

| Тикер ао |

|

| Капит-я | 324,2 млрд |

| Выручка | 1 476,2 млрд |

| EBITDA | 263,4 млрд |

| Прибыль | 59,1 млрд |

| Дивиденд ао | – |

| P/E | 5,5 |

| P/S | 0,2 |

| P/BV | 0,5 |

| EV/EBITDA | 4,5 |

| Див.доход ао | 0,0% |

| En+ Календарь Акционеров | |

| Прошедшие события Добавить событие | |

En+ акции

507.4₽ +1.36%

-

ВЗГЛЯД: Котировки акций En+, скорее всего, покажут динамику хуже рынка в ближайшее время — ПСБ

ВЗГЛЯД: Котировки акций En+, скорее всего, покажут динамику хуже рынка в ближайшее время — ПСБ

Такое ощущение, что все словно забыли, какой год был этот 2020. Пандемия. Локдауны. Да еще и крупнейший в истории России штраф на ГМК. Но, конечно помагеддонить проще.

Итак, в этот прекрасный год ЭН+

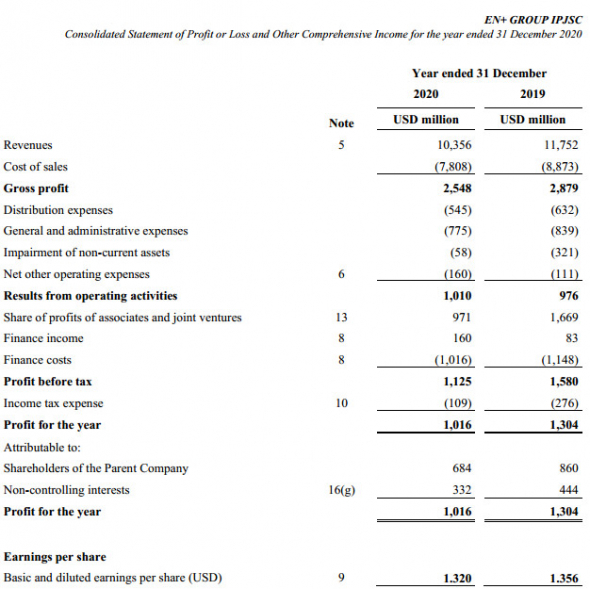

1) просев в выручке на 11.8% смог нарастить операционную прибыль (+3.5%), она теперь первысила ярд баксов.

2) Смогли уменьшить долг на 3.7% до 9.8 ярдов.

3) Существенно уменьшили стоимость обслуживания долга

4) Операционная прибыль + фин доходы — фин расходы скорее всего впервые вышли в плюс! Отмечу, это без учета доли прибыли в ГМК.

5) И да, из-за гигантского штрафа ГМК, доля прибыли от ГМК ополовинилась, что и привело к падению ЧП группы на 22%, но она все равно выше 1 ярда баксов.

Решительно не понимаю, в каком месте это плохой отчет. Скорее показатель того, что даже в стресс ситуации компания весьма крепенько стоит на лапках.

zzznth, вишенка на торте: смог купить 21% своих акций за 1.6 млрд. долл.

Такое ощущение, что все словно забыли, какой год был этот 2020. Пандемия. Локдауны. Да еще и крупнейший в истории России штраф на ГМК. Но, конечно помагеддонить проще.

Такое ощущение, что все словно забыли, какой год был этот 2020. Пандемия. Локдауны. Да еще и крупнейший в истории России штраф на ГМК. Но, конечно помагеддонить проще.

Итак, в этот прекрасный год ЭН+

1) просев в выручке на 11.8% смог нарастить операционную прибыль (+3.5%), она теперь первысила ярд баксов.

2) Смогли уменьшить долг на 3.7% до 9.8 ярдов.

3) Существенно уменьшили стоимость обслуживания долга

4) Операционная прибыль + фин доходы — фин расходы скорее всего впервые вышли в плюс! Отмечу, это без учета доли прибыли в ГМК.

5) И да, из-за гигантского штрафа ГМК, доля прибыли от ГМК ополовинилась, что и привело к падению ЧП группы на 22%, но она все равно выше 1 ярда баксов.

Решительно не понимаю, в каком месте это плохой отчет. Скорее показатель того, что даже в стресс ситуации компания весьма крепенько стоит на лапках.

Если кто забыл: Дерипаска владеет Русалом через Эн+. Согласно плану Лорда Баркера, дивиденды от Эн+ Дерипаска получает на отдельный счет, доступ к которому он получит только после снятия санкций с него лично. Формально, Дерипаска не имеет контроля над действиями СД Эн+ (как по факту мы можем лишь предполагать).

Но в такой ситуации, ожидать постоянных высоких дивидендов странновато.

zzznth, ну и пусть не будет) Лишь бы долг гасили!

Роман Ранний, ну, тут нюанс в том, что у эн+ то долг не то чтоб большой. Основной долг именно у Русала. А по сути то согласен, если долг загасят будет намного интереснее (хотя бы потому, что больше возможностей в рулетку с потаниным играть).

zzznth, по долгу не согласен:

Чистый долг Металлургического сегмента: 5 563 млн. долл.

Чистый долг Энергетического сегмента: 4 263 млн. долл. США

Роман Ранний, тааааак

на слайде 17 указана разбивка долга по годам. у русала там 7.8 ярдов, у энергетического сегмента 3.6 ярда (я по этому слайду смотрел)

но вот в приложениях там подробнее указано (и цифры почему-то не сходятся, по крайней мере в энергетике)

металлы: общий 7.8, чистый 5.5 ярдов

энерго: общий 4.6, чистый 4.3

Ну в общем да, в любом случае, есть что простор для делевериджа

Если кто забыл: Дерипаска владеет Русалом через Эн+. Согласно плану Лорда Баркера, дивиденды от Эн+ Дерипаска получает на отдельный счет, доступ к которому он получит только после снятия санкций с него лично. Формально, Дерипаска не имеет контроля над действиями СД Эн+ (как по факту мы можем лишь предполагать).

Но в такой ситуации, ожидать постоянных высоких дивидендов странновато.

zzznth, ну и пусть не будет) Лишь бы долг гасили!

Роман Ранний, ну, тут нюанс в том, что у эн+ то долг не то чтоб большой. Основной долг именно у Русала. А по сути то согласен, если долг загасят будет намного интереснее (хотя бы потому, что больше возможностей в рулетку с потаниным играть).

zzznth, по долгу не согласен:

Чистый долг Металлургического сегмента: 5 563 млн. долл.

Чистый долг Энергетического сегмента: 4 263 млн. долл. США

Если кто забыл: Дерипаска владеет Русалом через Эн+. Согласно плану Лорда Баркера, дивиденды от Эн+ Дерипаска получает на отдельный счет, доступ к которому он получит только после снятия санкций с него лично. Формально, Дерипаска не имеет контроля над действиями СД Эн+ (как по факту мы можем лишь предполагать).

Но в такой ситуации, ожидать постоянных высоких дивидендов странновато.

zzznth, ну и пусть не будет) Лишь бы долг гасили!

Роман Ранний, ну, тут нюанс в том, что у эн+ то долг не то чтоб большой. Основной долг именно у Русала. А по сути то согласен, если долг загасят будет намного интереснее (хотя бы потому, что больше возможностей в рулетку с потаниным играть). Лидер падения. Ну прям как с Энел… За 2019 их отменили из-за COVID-19. Теперь снова! Но свободный денежный поток энергетического сегмента же есть! 75% от него могло быть дивидендами. Поскольку объемы продаж небольшие, то все будет не как с акциями Энел. Ох будут через год зазывать тройными дивидендами.

Лидер падения. Ну прям как с Энел… За 2019 их отменили из-за COVID-19. Теперь снова! Но свободный денежный поток энергетического сегмента же есть! 75% от него могло быть дивидендами. Поскольку объемы продаж небольшие, то все будет не как с акциями Энел. Ох будут через год зазывать тройными дивидендами. Cегодня вышел отчет En+ за 2020 год по МСФО.

Cегодня вышел отчет En+ за 2020 год по МСФО.

1. Выручка упала на 11.9%.

2. EBITDA упала на 12.5%.

3. Чистая прибыль упала на 22.1%.

4. Чистый долг снизился на 3.7%.

5. Свободный денежный поток снизился на 40%.

Плохой отчет вышел у En+ за 2020 год. Упало все, что только могло упасть. Ну и чтобы жизнь инвесторам медом не казалась,

Совет Директоров рекомендует не выплачивать дивиденды в этом году. Отчитались плохо, зато дивидендов не будет )))

Так что неудивительно, что акции En+ сегодня лидеры падения на нашем рынке.

Если кто забыл: Дерипаска владеет Русалом через Эн+. Согласно плану Лорда Баркера, дивиденды от Эн+ Дерипаска получает на отдельный счет, доступ к которому он получит только после снятия санкций с него лично. Формально, Дерипаска не имеет контроля над действиями СД Эн+ (как по факту мы можем лишь предполагать).

Но в такой ситуации, ожидать постоянных высоких дивидендов странновато.

zzznth, ну и пусть не будет) Лишь бы долг гасили! Если кто забыл: Дерипаска владеет Русалом через Эн+. Согласно плану Лорда Баркера, дивиденды от Эн+ Дерипаска получает на отдельный счет, доступ к которому он получит только после снятия санкций с него лично. Формально, Дерипаска не имеет контроля над действиями СД Эн+ (как по факту мы можем лишь предполагать).

Если кто забыл: Дерипаска владеет Русалом через Эн+. Согласно плану Лорда Баркера, дивиденды от Эн+ Дерипаска получает на отдельный счет, доступ к которому он получит только после снятия санкций с него лично. Формально, Дерипаска не имеет контроля над действиями СД Эн+ (как по факту мы можем лишь предполагать).

Но в такой ситуации, ожидать постоянных высоких дивидендов странновато.

Отчитался холдинг Ен+, куда входят ГЭС + доля в Русале, компания крепко стоит на ногах в мировом масштабе. Коротко по показателям (в долларах):

• выручка снизилась на 10% г/г до 10.3 млрд $

•чистая прибыль снизилась на 30% г/г до 1 млрд $

• учитывая выкуп казначейских акций у ВТБ вначале 20 (21% за 1.6 млрд $) — EPS сохранился на уровне прошлого года и равен 1.3 $ на акцию (при текущей стомсти в 10 $)

На текущий момент сохраняется давление на капитализацию в виде череды аварий на ГМК, но компания широко диверсифицирована тремя сегментами (ГЭС + алюминий + гмк с набором цветных металлов) и защищена от большинства серьёзных флуктуаций в долгосрочном периоде.

При текущих ценах на алюминий вполне могут начать выплачивать дивиденды. Див политика там весьма неплоха (100% дивов от Русала и 75% FCF от En+ Power).

«СД EN+ БУДЕТ РЕКОММЕНДОВАТЬ НЕ ВЫПЛАЧИВАТЬ ДИВИДЕНДЫ ЗА 2020Г. НАМЕРЕН РАССМОТРЕТЬ ВОЗМОЖНОСТЬ ВЫПЛАТИТЬ ДИВИДЕНДЫ ЗА 2021 ГОД В СООТВЕТСТВИИ С ДИВПОЛИТИКОЙ»

Олег Кузьмичев, запуск отложен минимум до осени 2021)

Роман Ранний, какой запуск?

Олег Кузьмичев, запуск ракеты под названием EN+

Отчитался холдинг Ен+, куда входят ГЭС + доля в Русале, компания крепко стоит на ногах в мировом масштабе. Коротко по показателям (в долларах):

• выручка снизилась на 10% г/г до 10.3 млрд $

•чистая прибыль снизилась на 30% г/г до 1 млрд $

• учитывая выкуп казначейских акций у ВТБ вначале 20 (21% за 1.6 млрд $) — EPS сохранился на уровне прошлого года и равен 1.3 $ на акцию (при текущей стомсти в 10 $)

На текущий момент сохраняется давление на капитализацию в виде череды аварий на ГМК, но компания широко диверсифицирована тремя сегментами (ГЭС + алюминий + гмк с набором цветных металлов) и защищена от большинства серьёзных флуктуаций в долгосрочном периоде.

При текущих ценах на алюминий вполне могут начать выплачивать дивиденды. Див политика там весьма неплоха (100% дивов от Русала и 75% FCF от En+ Power).

«СД EN+ БУДЕТ РЕКОММЕНДОВАТЬ НЕ ВЫПЛАЧИВАТЬ ДИВИДЕНДЫ ЗА 2020Г. НАМЕРЕН РАССМОТРЕТЬ ВОЗМОЖНОСТЬ ВЫПЛАТИТЬ ДИВИДЕНДЫ ЗА 2021 ГОД В СООТВЕТСТВИИ С ДИВПОЛИТИКОЙ»

Олег Кузьмичев, запуск отложен минимум до осени 2021)

Роман Ранний, какой запуск?

Отчитался холдинг Ен+, куда входят ГЭС + доля в Русале, компания крепко стоит на ногах в мировом масштабе. Коротко по показателям (в долларах):

• выручка снизилась на 10% г/г до 10.3 млрд $

•чистая прибыль снизилась на 30% г/г до 1 млрд $

• учитывая выкуп казначейских акций у ВТБ вначале 20 (21% за 1.6 млрд $) — EPS сохранился на уровне прошлого года и равен 1.3 $ на акцию (при текущей стомсти в 10 $)

На текущий момент сохраняется давление на капитализацию в виде череды аварий на ГМК, но компания широко диверсифицирована тремя сегментами (ГЭС + алюминий + гмк с набором цветных металлов) и защищена от большинства серьёзных флуктуаций в долгосрочном периоде.

При текущих ценах на алюминий вполне могут начать выплачивать дивиденды. Див политика там весьма неплоха (100% дивов от Русала и 75% FCF от En+ Power).

«СД EN+ БУДЕТ РЕКОММЕНДОВАТЬ НЕ ВЫПЛАЧИВАТЬ ДИВИДЕНДЫ ЗА 2020Г. НАМЕРЕН РАССМОТРЕТЬ ВОЗМОЖНОСТЬ ВЫПЛАТИТЬ ДИВИДЕНДЫ ЗА 2021 ГОД В СООТВЕТСТВИИ С ДИВПОЛИТИКОЙ»

Олег Кузьмичев, запуск отложен минимум до осени 2021) Акции En+ падают на «Мосбирже» второй день подряд, отыгрывая финотчет и новость о невыплате дивидендов

Акции En+ падают на «Мосбирже» второй день подряд, отыгрывая финотчет и новость о невыплате дивидендов En+ предварительно не будет выплачивать дивиденды за 20 г, но может возобновить выплаты с 21 г

En+ предварительно не будет выплачивать дивиденды за 20 г, но может возобновить выплаты с 21 г

В связи с пандемией COVID-19, а также ее влиянием на бизнес Группы, Совет директоров предварительно обсудил и намерен рекомендовать не выплачивать дивиденды за финансовый год, окончившийся 31 декабря 2020 года. Финальное решение будет принято в апреле 2021 года перед объявлением о проведении годового общего собрания акционеров.

Однако улучшение рыночной конъюнктуры в первые два месяца 2021 года обнадеживает. Также ожидается снижение воздействия COVID-19 на экономику в оставшиеся месяцы 2021 года. Исходя из того, что на конечных рынках сбыта Группы сохранится достаточный импульс для восстановления, Совет директоров намерен рассмотреть возможность возобновить выплату дивидендов в соответствии с дивидендной политикой Группы, за финансовый год, завершающийся 31 декабря 2021 года.

Сроки будущих дивидендных выплат будут пересмотрены, а выплаты дивидендов возобновятся, когда это будет целесообразно. Дальнейшая информация будет представлена в августе во время объявления финансовых результатов Группы за 1 полугодие 2021 года. После этого Совет директоров решит, следует ли рекомендовать промежуточные дивиденды для одобрения акционерами. Любое последующее решение об объявлении и выплате дивидендов будет приниматься с учетом действующего законодательства и нормативных актов, а также коммерческих соображений, включая требование о том, что решение о любой выплате дивидендов должно быть принято на общем собрании акционеров.

сообщение

Авто-репост. Читать в блоге >>>

Чистая прибыль «ЭН+ ГРУП» по МСФО за 2020 г. составила $1,016 млрд., что на 22,1% ниже по сравнению с $1,304 млрд. в предыдущем году. Выручка сократилась на 10,3% до $10,536 млрд. против $11,752 млрд. Отрицательная динамика показателей была связана со снижением доли Группы в прибыли зависимых компаний и совместных предприятий, и из-за ухудшения макроэкономической ситуации, особенно в 1-й половине 2020г.

Показатели могли быть еще слабее. Помогли благоприятные погодные условия. Уровень воды в водохранилищах Сибири был достаточным для значительных объемов гидрогенерации. Увеличение выработки ГЭС компенсировали падение цен на спотовом рынке.

Выручка энергетического сегмента сократилась на 9,8% из-за обесценивания рубля и снижения цен реализации электроэнергии.

Выручка металлургического сегмента сократилась на 11,8% на фоне сокращения на 5% среднегодовой цены реализации на алюминий и снижением объема его продаж на 6%.

Операционные расходы сегмента сократились на 12%, составив $7,7 млрд. Снижение было обусловлено падением удельной себестоимости производства алюминия на 7,1%. Указанное снижение было связано с одновременным снижением затрат на глинозём (-10,5%), электроэнергию (-9,6%) и прочее сырьё(-11,2%).

Чистый долг снизился на 3,7%, но высокая долговая нагрузка и отсутствие дивидендных выплат негативно отражаются на компании. Есть серьёзные проблемы и производственные риски у ГМК Норильский Никель, которые потенциально могут уменьшить дивидендную базу и негативно повлиять на финансовую устойчивость Русала и En+ в перспективе Отчитался холдинг Ен+, куда входят ГЭС + доля в Русале, компания крепко стоит на ногах в мировом масштабе. Коротко по показателям (в долларах):

Отчитался холдинг Ен+, куда входят ГЭС + доля в Русале, компания крепко стоит на ногах в мировом масштабе. Коротко по показателям (в долларах):

• выручка снизилась на 10% г/г до 10.3 млрд $

•чистая прибыль снизилась на 30% г/г до 1 млрд $

• учитывая выкуп казначейских акций у ВТБ вначале 20 (21% за 1.6 млрд $) — EPS сохранился на уровне прошлого года и равен 1.3 $ на акцию (при текущей стомсти в 10 $)

На текущий момент сохраняется давление на капитализацию в виде череды аварий на ГМК, но компания широко диверсифицирована тремя сегментами (ГЭС + алюминий + гмк с набором цветных металлов) и защищена от большинства серьёзных флуктуаций в долгосрочном периоде.

При текущих ценах на алюминий вполне могут начать выплачивать дивиденды. Див политика там весьма неплоха (100% дивов от Русала и 75% FCF от En+ Power).

«СД EN+ БУДЕТ РЕКОММЕНДОВАТЬ НЕ ВЫПЛАЧИВАТЬ ДИВИДЕНДЫ ЗА 2020Г. НАМЕРЕН РАССМОТРЕТЬ ВОЗМОЖНОСТЬ ВЫПЛАТИТЬ ДИВИДЕНДЫ ЗА 2021 ГОД В СООТВЕТСТВИИ С ДИВПОЛИТИКОЙ» Сроки будущих дивидендных выплат будут пересмотрены, а выплаты дивидендов возобновятся, когда это будет целесообразно. Дальнейшая информация будет представлена в августе во время объявления финансовых результатов Группы за 1 полугодие 2021 года. После этого Совет директоров решит, следует ли рекомендовать промежуточные дивиденды для одобрения акционерами.

Сроки будущих дивидендных выплат будут пересмотрены, а выплаты дивидендов возобновятся, когда это будет целесообразно. Дальнейшая информация будет представлена в августе во время объявления финансовых результатов Группы за 1 полугодие 2021 года. После этого Совет директоров решит, следует ли рекомендовать промежуточные дивиденды для одобрения акционерами. En+ Group опубликовал финансовый отчет по МСФО за 2020 год

En+ Group опубликовал финансовый отчет по МСФО за 2020 год

Выручка снизилась на 10,3% до $10,5 млрд. Сокращение произошло на фоне снижения экономической активности, вызванного пандемией COVID-19

Чистая прибыль снизилась на 22,1% до $1 млрд, на фоне сокращения операционных доходов и роста издержек.

Скорректированная EBITDA снизилась на 12,5% до $1,8 млрд, при маржинальности 18%, что является самым низким уровнем за последние пять лет.

Производство алюминия в отчётном периоде сократилось на символические 0,1% (г/г) до 3,75 млн тонн, а производство электроэнергии увеличилось на 5,7% (г/г) до 82,2 млрд кВтч.

Капитальные затраты составили $1,1 млрд (на 6,3% выше аналогичного периода прошлого года).

Долговая нагрузка по мультипликатору Net Debt/ Adj EBITDA увеличилась с 4,79х до 5,28х. Порядка 56% чистого долга холдинга приходится на РУСАЛ, который в свою очередь в начале 2008 года, прямо перед мировым финансовым кризисом, на заёмные средства приобрел блок-пакет ГМК Норникель. С тех пор, собственно, у РУСАЛа и En+ Group и появилась высокая долговая нагрузка, которая до сих пор мешает им хорошо жить.

Совет директоров En+ рекомендовал не выплачивать дивиденды за 2020 год. То есть, третий год компания не будет выплачивать дивиденды, это печально.

Из позитива — En+ осуществила первый запуск электроэнергии на Тайшетском алюминиевом заводе. Русал планирует пустить завод в эксплуатацию уже в этом году.

10:01: ⚡️⚠️🇷🇺#ENPL #дивиденды

10:01: ⚡️⚠️🇷🇺#ENPL #дивиденды

СД EN+ БУДЕТ РЕКОММЕНДОВАТЬ НЕ ВЫПЛАЧИВАТЬ ДИВИДЕНДЫ ЗА 2020Г. НАМЕРЕН РАССМОТРЕТЬ ВОЗМОЖНОСТЬ ВЫПЛАТИТЬ ДИВИДЕНДЫ ЗА 2021 ГОД В СООТВЕТСТВИИ С ДИВПОЛИТИКОЙ

Источник: @markettwits (http://t.me/markettwits/129606)

MarketTwits

25 Mar, 10:01

⚡️⚠️🇷🇺#ENPL #дивиденды

СД EN+ БУДЕТ РЕКОММЕНДОВАТЬ НЕ ВЫПЛАЧИВАТЬ ДИВИДЕНДЫ ЗА 2020Г. НАМЕРЕН РАССМОТРЕТЬ ВОЗМОЖНОСТЬ ВЫПЛАТИТЬ ДИВИДЕНДЫ ЗА 2021 ГОД В СООТВЕТСТВИИ С ДИВПОЛИТИКОЙ

Потенциал роста En+ обусловлен повышением оценки Русала - Sberbank CIB

Потенциал роста En+ обусловлен повышением оценки Русала - Sberbank CIB

Мы учли в оценочной модели результаты «РУСАЛа» за 2020 год и обновили прогнозы по энергетическому сегменту En+; в итоге мы повысили целевую цену En+ до $14,40 за ГДР и установили целевую цену в рублях на уровне 1 066 руб. за акцию. Мы сохраняем рекомендацию «покупать» бумаги En+, но отмечаем, что ее потенциал роста обусловлен оценкой «РУСАЛа», т. к. подразумеваемая оценка энергетического сегмента сейчас приблизительно соответствует рассчитанной нами справедливой стоимости, в которой равный вес имеют оценки по методу ДПДС и по модели дисконтирования дивидендов. В связи с этим, возможно, правильнее было бы сделать ставку на потенциал роста «РУСАЛа», вкладываясь непосредственно в его акции.

Весь потенциал роста приходится на «РУСАЛ»… Наши аналитики металлургического сектора начали оптимистично оценивать перспективы РУСАЛа, в связи с чем мы значительно повысили оценку стоимости доли En+ в РУСАЛе (на 63%, с $4,5 млрд до $7,3 млрд). В то же время мы понизили оценку энергетического сегмента на 23%, с $2,5 млрд до $1,9 млрд. В основном это обусловлено повышением прогноза капиталовложений, более слабым прогнозом по курсу рубля и отсрочкой возобновления дивидендных выплат (компания выплатит дивиденды в 2022 году, по итогам 2021 года), которая повлияла на оценку по модели дисконтирования дивидендов.

… что также обеспечит защиту в случае консолидации. En+ дала понять, что рассматривает возможность консолидации группы. В сложившихся условиях мы считаем, что именно с РУСАЛом связан основной фундаментально обусловленный потенциал роста. Мы также полагаем, что акционерам компании особенно нравится наличие листинга Гонконгской биржи (предполагающего обязательную оферту на выкуп долей миноритариев).

Лидирующая позиция в сфере ESG может оказать поддержку. Мы считаем, что En+ лидирует в России в сфере ESG. Это первая и пока единственная в стране компания, заявившая о намерении достичь нулевых чистых выбросов к 2050 году (включая снижение выбросов 1-го и 2-го уровня на 35% к 2035 году). Также En+ — это одна из наиболее активных компаний в том, что касается продвижения целей устойчивого развития и инициатив по достижению нулевых чистых выбросов и производства низкоуглеродного алюминия.

Результаты «РУСАЛа» за 2020 год учтены в оценочной модели; прогноз на 2П20. Мы обновили оценочную модель с учетом высоких уровней водности и фактических цен на электроэнергию в энергетическом сегменте. Теперь мы ожидаем выручку в сегменте в 2П20 на уровне $1,34 млрд, EBITDA в размере $451 млн и свободные денежные потоки после вычета процентов в объеме $31 млн.

Мы сохраняем рекомендацию «покупать», целевая цена повышена на 31%. Мы сохраняем прежнюю оценку энергетического сегмента En+, основанную на оценке по методу ДПДС и по модели дисконтирования дивидендов (в соотношении 50:50), и используем целевую оценку стоимости капитала РУСАЛа от наших аналитиков металлургического сектора при определении стоимости доли En+ в РУСАЛе. Мы понижаем оценку En+, но за счет значительного повышения справедливой стоимости РУСАЛа наша целевая цена En+ выросла на 32% до $14,40 и 1 066 руб. за акцию

Sberbank CIB

Авто-репост. Читать в блоге >>>

En+ - факторы роста и падения акций

- Выкуп доли ВТБ убирает «навес» над рынком, так как банк мог продать в рынок без согласования с OFAC (07.02.2020)

- Для вторичном размещении всего пакета выкупленного у ВТБ нужно задрать цену. Значит будут хорошие дивиденды и обещания перспектив от менеджмента. (07.02.2020)

- Выкупленные у ВТБ акции будут консолидированы в ее отчетности, а дивиденды полученные на эти акции улучшит кредитоспособность En+ (07.02.2020)

- Дешевый ESG актив (ГЭС+алюминий) и доля в ГМК Норникеле через РУСАЛ. (05.07.2022)

- Рост долга в связи с выкупом акций (13.02.2020)

- У Русала запланирован большой капекс до 2030 года на обновление алюминиевых заводов до 2030 года ($5bn) (09.09.2021)

- Мажоритарий (Дерипаска) исторически не любит платить дивиденды (05.07.2022)

⚠️ Если вы считаете, что какой-то фактор роста/падения больше не является актуальным, выделите его и нажмите CTRL+ENTER на клавиатуре, чтобы сообщить нам.

En+ - описание компании

EN+ Холдинг Олега Дерипаски, главным активом которого является Русал.У Холдинга 2 основных сегмента: МЕТАЛЛ (Русал) и ЭНЕРГЕТИКА (Евросибэнерго).

В 1П2021 на Металл/Энергетику приходилось примерно 80%/20% выручки.

Доля EN+ в Русале составляет 56.88%.

Поскольку компания является холдингом, при подсчете прибыли компании необходимо обращать внимание, что показатель общей прибыли из пресс-релиза нерелевантен — смотреть надо на прибыль, которая приходится на акционеров материнской компании.

En+ провел свое IPO 3 ноября, разместив на бирже 107,142,858 ГДР, где 1 ГДР = 1 акция.

На Московской бирже ГДР En+ торгуются под тикером ENPL с 8 ноября 2017 года.

После IPO уставной капитал En+ составляет 571 428 572 акций. Получается, что Free float в результате IPO составил менее 19%.

Проспект эмиссии: http://www.enplus.ru/documents/2017/enplus-group-prospectus.pdf

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций