| Число акций ао | 639 млн |

| Номинал ао | 0.00007 руб |

| Тикер ао |

|

| Капит-я | 247,1 млрд |

| Выручка | 1 335,0 млрд |

| EBITDA | 266,7 млрд |

| Прибыль | 90,8 млрд |

| Дивиденд ао | – |

| P/E | 2,7 |

| P/S | 0,2 |

| P/BV | 0,5 |

| EV/EBITDA | 4,0 |

| Див.доход ао | 0,0% |

| En+ Календарь Акционеров | |

| Прошедшие события Добавить событие | |

En+ акции

-

Дерипаска заработает на майнерах. В 2018 году En+ готовится продать майнерам сибирского электричества примерно на 1 млрд рублей

Дерипаска заработает на майнерах. В 2018 году En+ готовится продать майнерам сибирского электричества примерно на 1 млрд рублей

Группа En+ Олега Дерипаски намерена заработать на майнерах криптовалют. В 2018 г. совокупный спрос майнеров на электричество компании может составить 100 МВт, сообщил «Ведомостям» гендиректор En+ Максим Соков. По его словам, сейчас En+ ведет переговоры с несколькими фондами, которые привлекают инвестиции в строительство майнинговых ферм (единых вычислительных комплексов для добычи криптовалют. – «Ведомости»). Они и выступят потребителями электроэнергии. (Ведомости) Mi6 заинтересовалось EN+

Mi6 заинтересовалось EN+

www.rbc.ru/business/07/02/2018/5a7aa28d9a79472b977952de

одним словом в Mi6 пора делать кадровую перестановку En+ Group - прогноз на 1 квартал 2018 года для компании не обнадеживает

En+ Group - прогноз на 1 квартал 2018 года для компании не обнадеживает

En+ Group: производство электроэнергии в 2017 снизилось на 1% г/г, в 4К17 – на 8%

Производство электроэнергии в 4К17 упало на 8% г/г до 18.0 ТВт.ч на фоне снижения выработки ГЭС на 11% (13.3 ТВт.ч), что было частично нейтрализовано ростом выработки электроэнергии ТЭС на 4% (4.7 ТВт.ч). В 2017 генерация электроэнергии в энергетическом сегменте En+ Group составила 68.4 ТВт.ч (-1% г/г). Снижение производства на ГЭС стало результатом сокращения генерации на Ангарском каскаде (-19% г/г в 4К17, -6% г/г в 2017) из-за необходимости сохранять минимальный пропуск воды на плотинах, поскольку приток воды в озере Байкал упал существенно ниже нормы. Красноярская ГЭС демонстрировала позитивную динамику, производство электроэнергии увеличилось на 2% г/г в 4К17 и 4% г/г в 2017. Доля Группы в энергогенерации в Объединенной энергосистеме Сибири в 2017 выросла на 2 пп г/г до 58.4%. Ценовая конъюнктура почти не изменилась: средняя спотовая цена реализации электроэнергии в 4К17 выросла на 1% г/г в 1-ой ценовой зоне и упала на 3% во 2-ой зоне — в 2017 цены остались почти без изменений г/г в обеих ценовых зонах. Продажи алюминия в 4К17 упали на 3% кв/кв до 1 000 тыс т,. в то время как продажи ПДС упали на 3% кв/кв до 462 тыс т, а доля ПДС в ассортименте упала до 46%.

Выработка электроэнергии энергетическим сегментом упала в 4К17 (-8% г/г) из-за снижения выработки на ГЭС Ангарского каскада (-19% г/г), поскольку приток воды в озеро Байкал упал, как и предполагал прогноз En+. Прогноз на 1К18 также не обнадеживает, ожидается, что приток воды составит 54-108% от нормы. С учетом операционных результатов мы ожидаем, что EBITDA En+ Group достигнет примерно $820 млн в 4К17 ($600 млн придется на РУСАЛ и $220 млн на энергетический сегмент). Это НЕЙТРАЛЬНЫЕ результаты, на наш взгляд, поскольку результаты алюминиевого сегмента уже учтены в ценах.

АТОН Группа En+ - в 2017 году выработка эл/энергии -1%, до 68,4 ТВт/ч, производство алюминия +0,6%, продажи +3,6%

Группа En+ - в 2017 году выработка эл/энергии -1%, до 68,4 ТВт/ч, производство алюминия +0,6%, продажи +3,6%Группа En+ в 2017 году сократила выработку электроэнергии на 1% в сравнении с результатом за 2016 год, до 68,4 ТВт/ч, говорится в сообщении компании.

В том числе производство электроэнергии на гидроэлектростанциях в отчетном периоде снизилась к уровню предыдущего года на 2,5% — до 54,9 ТВт/ч.

Выработка тепловой энергии в 2017 году сократилась на 2,6%, до 26,7 млн гигакалорий.

Группа En+ в 2017 году увеличила производство алюминия на 0,6% в сравнении с результатом за 2016 год, до 3,71 млн тонн, сообщила компания. Продажи алюминия за это же время выросли на 3,6% и достигли почти 3,96 млн тонн.

В том числе производство алюминия в четвертом квартале 2017 года возросло на 1,5%, до 944 тыс. тонн, продажи показали рост на 8,5%, до 1 млн тонн.

Средняя цена реализации металла в минувшем году увеличилась на 21,5%, до $2,11 тыс. за тонну, добавили в компании.

Финанз Потенциальное включение ГЭС в программу модернизации стало бы ПОЗИТИВНЫМ событием для Русгидро и Евросибэнерго

Потенциальное включение ГЭС в программу модернизации стало бы ПОЗИТИВНЫМ событием для Русгидро и Евросибэнерго

Русгидро и EN+ хотят участвовать в модернизации ГЭС

Коммерсант сообщает, что Русгидро и Евросибэнерго (энергетический дивизион холдинга En+) пытаются включить свои гидроэлектростанции в программу модернизации энергогенерации, объем которой может составить до 1 500 млрд руб., и предусматривающую только модернизацию тепловых элекстростанций, которую президент России Владимир Путин одобрил в ноябре 2017. Русгидро отрицает, что она ведет какие-либо обсуждения с ключевыми министерствами, Евросибэнерго никак не прокомментировала ситуацию. Тем временем, регулятор рынка электроэнергии — Совет рынка — в настоящий момент анализирует стоимость модернизации ГЭС, в которую может войти замена рабочих колес, трансформаторов, генераторов и корпуса ГЭС.Потенциальное включение ГЭС в программу модернизации стало бы ПОЗИТИВНЫМ событием для Русгидро и Евросибэнерго, которые в настоящий момент проводят собственные программы технического перевооружения и реконструкции самостоятельно, без каких-либо механизмов гарантированного возврата, в отличие от того, который применяется в модернизации ТЭС. Тем не менее пока не понятно, будет ли механизм, подобный ДПМ, применяться в модернизации ГЭС, и оппоненты этой идеи уже указывают на тот факт, что ГЭС зарабатывают гораздо более высокую маржу на рынке электроэнергии (РСВ) в отличие от теплоэлектростанций, которой должно быть достаточно, чтобы профинансировать их потребности в модернизации. Мы считаем новость НЕЙТРАЛЬНОЙ для обеих компаний на настоящий момент.

АТОН En+ Group - дивиденды в этом году, скорее всего, будут больше, чем в прошлом - Дерипаска

En+ Group - дивиденды в этом году, скорее всего, будут больше, чем в прошлом - Дерипаска

Дивиденды En+ Group в этом году, скорее всего, будут чуть больше, чем в прошлом. Об этом сообщил президент и совладелец компании Олег Дерипаска в интервью телеканалу «Россия 24».

«Тот запас прочности, который мы создали по En+, позволяет нам надеяться, что мы будем расти и дальше. Дивиденды, скорее всего, в этом году будут даже чуть выше, чем в прошлом за счет удачной внешней конъюнктуры»

Прайм

ВТБ снизил долю в En+ до 7,65%

ВТБ снизил долю в En+ до 7,65%

Доля ВТБ в En+ снизилась до 7,65% — группа «Базовый элемент» выкупила у ВТБ акции En+.

Ранее ВТБ принадлежало 10,06% акций компании. Соответствующая сделка произошла 22 декабря 2017 года.

Пресс-служба банка:

«После успешно проведенного осенью 2017 года IPO, видя высокий спрос и большой потенциал роста акционерной стоимости компании En+, промышленная группа „Базовый Элемент“ приняла решение о частичном досрочном исполнении форвардного контракта, заключенного с группой ВТБ в 2013 году. В результате этого решения клиент снизил долговую нагрузку и выкупил у группы ВТБ часть принадлежащего ей пакета акций En+»

ТАСС Потенциал роста ГДР En+ составляет 47%

Потенциал роста ГДР En+ составляет 47%

Мы начинаем освещение En+ Group, вертикально интегрированного «зеленого» производителя алюминия с самой низкой в мире себестоимостью производства. En+ Group состоит из двух бизнес-единиц, и мы отмечаем потенциал роста обеих.

Первая бизнес-единица, En+ Energy, должна выиграть от увеличения выработки электроэнергии на ее ГЭС за счет восстановления уровней водности. Это обстоятельство наряду с низкими процентными расходами приведет к увеличению свободных денежных потоков после выплаты процентов, а значит, и дивидендов от этого сегмента. Вторая бизнес-единица, металлургическое производство, которое представлено 48,13% в капитале «РУСАЛ», должна выиграть от роста цен на алюминий.

Учитывая коэффициент «стоимость предприятия/EBITDA 2018о» (6,5) и доходность свободных денежных потоков после выплаты процентов (12,5%), мы оцениваем «РУСАЛ» в $13,1 млрд., что подразумевает $6,3 млрд. за пакет акций, контролируемый En+. Мы добавляем к этому оценку En+ Energy по методу ДПДС, которая составляет $4,8 млрд. (с учетом средневзвешенной стоимости капитала 11,75% и предельных темпов роста 3,0%) и получаем стоимость акционерного капитала En+ Group в $11,1 млрд. Это соответствует целевой цене на уровне $19,39 за ГДР, что подразумевает 47%-й потенциал роста, поэтому мы даем рекомендацию покупать акции En+.

En+ Group естественным образом захеджирована благодаря эффективной интеграции. En+ Group естественным образом защищена от колебаний цен благодаря эффективной полной интеграции ее бизнесов, т. к. алюминиевые заводы компании потребляют чуть меньший объем электроэнергии, чем вырабатывают ее энергетические активы. Большую часть электроэнергии производят ГЭС, отличающиеся низкой себестоимостью. Помимо этого, алюминиевый бизнес (РУСАЛ) на 100% обеспечен глиноземом собственного производства и на 80% — бокситами. Все это снижает зависимость его финансовых показателей от изменения курса рубля и колебаний мировых цен на алюминий.

Акции компании торгуются с коэффициентом «стоимость предприятия/EBITDA 2018о» 5,2 и «цена/прибыль 2018о» 5,5, что мы считаем привлекательной точкой входа с учетом хорошей ожидающейся доходности свободных денежных потоков после выплаты процентов (15,7% с учетом дивидендов от Норильского Никеля) и дивидендной доходности 6,7% за 2018 год.

Ясная дивидендная политика благодаря устойчивым денежным потокам. Дивидендная политика предполагает, что дивиденды равны сумме двух показателей: 75% свободных денежных потоков En+ Energy (не менее $250 млн. в год) и 100% дивидендов, полученных от «РУСАЛ». Последний, в свою очередь, одобрил дивидендную политику, предусматривающую выплату 15% EBITDA, рассчитываемой согласно условиям ковенантов (т. е. включая дивиденды, полученные от Норильского Никеля). В целом, по нашим оценкам, дивиденды En+ Group в 2018-2020 годах, будут в диапазоне $500-660 млн.

Аналитики

Комфортный уровень долговой нагрузки с учетом устойчивой бизнес-модели. В ноябре En+ Group погасила кредит ВТБ на $942 млн. из средств от IPO. В результате проформа чистый долг En+ Energy снизился с $5 603 млн. до $4 661 млн., а коэффициент «чистый долг/EBITDA» составил 4,1. По нашему мнению, это комфортный уровень для энергетической компании с устойчивой бизнес-моделью и высокими денежными потоками. На консолидированном уровне мы видим коэффициент «чистый долг/EBITDA 2017о» в 3,9. Но если брать показатель EBITDA с поправкой на дивиденды от «Норильского Никеля», то коэффициент долговой нагрузки составляет всего 3,1. В дальнейшем он должен снизиться примерно до 2,0, хотя в основном на фоне снижения долговой нагрузки «РУСАЛа», т. к. дивидендная политика En+ Group не оставляет больших возможностей для снижения долговой нагрузки в энергетическом сегменте.

Sberbank CIB En+, Русал - участие ВЭБ в финансировании является позитивной новостью для компаний

En+, Русал - участие ВЭБ в финансировании является позитивной новостью для компаний

En+, Русал получил финансирование от Внешэкономбанка

Как сообщает Коммерсант, Наблюдательный совет Внешэкономбанка (ВЭБ) утвердил участие банка в двух крупных алюминиевых проектах. ВЭБ предоставит финансирование в размере 18,5 млрд руб. (около $300 млн) на строительство первой очереди Тайшетского алюминиевого завода мощностью 430 тыс т в год и 7,7 млрд руб. (около $130 млн) для Красноярского металлургического завода на строительство стана для выпуска алюминиевых плит мощностью 60 тыс т в год. По имеющейся информации, РУСАЛ уже инвестировал $770 млн в Тайшет и, согласно неназванным источникам, которые цитирует издание, оставшееся финансирование, требуемое для завершения строительства первой очереди, оценивается в $940 млн.

Участие ВЭБ было важным фактором для строительства Тайшета, поэтому новость позитивна для РУСАЛа (акции которого вчера в России выросли на 5,2%) и En+ за счет разделения рисков и дешевого финансирования для проекта. Мы подтверждаем рекомендацию ПОКУПАТЬ по РУСАЛу из-за ожидаемого разворота в ценах на алюминий — мы ожидаем, что рынок алюминия продемонстрирует дефицит в размере 1 млн т в 2018 на фоне ведущегося в Китае зимнего сокращения мощностей.

АТОН En+ - выручка в энергетическом сегменте за 9 месяцев выросла на 34,9%, в металлургическом - на 21,3%

En+ - выручка в энергетическом сегменте за 9 месяцев выросла на 34,9%, в металлургическом - на 21,3%

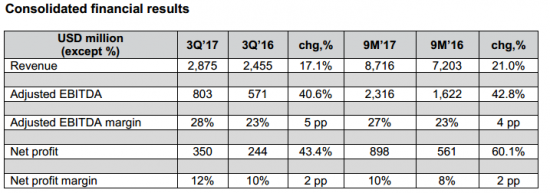

Чистая прибыль En+ за 9 месяцев выросла на 60%, до $898 млн, скорректированная EBITDA — на 43%, до $2,32 млрд

Чистая прибыль En+ Group Олега Дерипаски в III квартале выросла в годовом выражении на 43%, до $350 млн, говорится в сообщении компании. За девять месяцев 2017 года этот показатель составил $898 млн, что на 60% выше итога 9 месяцев 2016 года. Скорректированная EBITDA увеличилась в третьем квартале на 41%, составив $803 млн, за 9 месяцев — на 43%, до $2,316 млрд.

Результаты En+ выглядят сильными. Хороший рост демонстрировал как энергетический, так и металлургический сегмент компании. Выручка первого за 9 мес. 2017 года (г/г) выросла на 34,9% до 2 308 млн долл., EBITDA – на 52,1% до 829 млн долл. В металлургическом сегменте рост выручки составил 21,3% до 7 224 млн долл., EBITDA увеличилась на 42,4% до 1 534 млн долл.

Промсвязьбанк En+ Group - чистая прибыль за 9 месяцев увеличилась на 60%

En+ Group - чистая прибыль за 9 месяцев увеличилась на 60%Чистая прибыль En+ Group за 9 месяцев 2017 года по МСФО увеличилась на 60% год к году до $898 млн

Выручка Группы увеличилась на 21% — до $8 716 млн.

Скорректированный показатель EBITDA En+ Group вырос на 43% по сравнению с аналогичным периодом прошлого года и составил $2 316 млн.

Чистый долг Группы по состоянию на 30 сентября 2017 года снизился на 5% по сравнению со вторым кварталом 2017 года до $13 103 млн (по сравнению с 30 июня 2017 года).

пресс-релиз

В конце этой недели на российском фондовом рынке начинается очередной дивидендный период. Компании распределят среди акционеров чуть более 300 млрд. рублей в качестве промежуточных дивидендов за 3-й квартал и 9 месяцев. Это 3.4% от текущей рыночной капитализации акций, приведённых в таблице t.me/russianmacro/480

В конце этой недели на российском фондовом рынке начинается очередной дивидендный период. Компании распределят среди акционеров чуть более 300 млрд. рублей в качестве промежуточных дивидендов за 3-й квартал и 9 месяцев. Это 3.4% от текущей рыночной капитализации акций, приведённых в таблице t.me/russianmacro/480

Примерно треть дивидендов достанется миноритарным акционерам. В зависимости от конъюнктуры часть этих денег будет реинвестирована в акции, что безусловно окажет поддержку рынку в период «рождественского ралли» и в первые дни нового года. Поступление денег на счета акционеров происходит, как правило, на 10-й день после закрытия реестра.

30 ноября будет закрыт реестр EN+. Деньги компания выплатит 20 декабря.

Комментарии к отчётностям и наиболее важным новостям по экономике и финансовым рынкам в Телеграм канале MMI t.me/russianmacro

В преддверии IPO En+ Group утвердила дивидендную политику

В преддверии IPO En+ Group утвердила дивидендную политику

En+ объявила дивиденды на акцию, выплаты произведет 20 декабря

En+ Group Олега Дерипаски выплатит в виде промежуточных дивидендов $0,21875 на одну акцию и GDR, говорится в сообщении компании. Ранее En+ сообщала, что совет директоров 20 октября одобрил полную сумму выплат — $125 млн. Дивиденды получат акционеры по состоянию на 30 ноября, выплата будет произведена в долларах 20 декабря. Таким образом, дивиденды получат как нынешние владельцы, так и участники IPO.

В преддверии IPO En+ Group утвердила дивидендную политику, согласно которой компания будет распределять между акционерами 75% свободного денежного потока En+ Power (Евросибэнерго, управляет энергоактивами En+), но не менее $250 млн, а также 100% дивидендов, полученных на пакет в РусАле. Исходя из текущей рыночной стоимости GDR En+, дивидендная доходность по ним оценивается в 1,7%

Промсвязьбанк

Что и требовалось доказать. Компания создана, чтобы деньги приносить семье Дерипаско и ему лично. Будут качать в любом случае.

Андрей Унтерзегер, что то пока она слабовато денег приносит Что и требовалось доказать. Компания создана, чтобы деньги приносить семье Дерипаско и ему лично. Будут качать в любом случае.

Что и требовалось доказать. Компания создана, чтобы деньги приносить семье Дерипаско и ему лично. Будут качать в любом случае. En+ Group plc (LSE: ENPL; MOEX: ENPL), ведущий мировой вертикально-интегрированный производитель алюминия и электроэнергии, ключевые активы которого расположены в России, объявляет, что промежуточные дивиденды, одобренные Советом Директоров Компании 20 октября 2017 года, составят 0,21875 долларов США на одну акцию и одну Глобальную депозитарную расписку.

En+ Group plc (LSE: ENPL; MOEX: ENPL), ведущий мировой вертикально-интегрированный производитель алюминия и электроэнергии, ключевые активы которого расположены в России, объявляет, что промежуточные дивиденды, одобренные Советом Директоров Компании 20 октября 2017 года, составят 0,21875 долларов США на одну акцию и одну Глобальную депозитарную расписку.

Промежуточные дивиденды будут выплачены в долларах США 20 декабря 2017 года акционерам, зарегистрированным по состоянию на 30 ноября 2017 года.

Общая сумма дивидендных выплат составит приблизительно 125 миллионов долларов США En+ Group - выплатит промежуточные дивиденды в объеме $125 млн из расчета $0,22 на акцию

En+ Group - выплатит промежуточные дивиденды в объеме $125 млн из расчета $0,22 на акцию

En+ Group выплатит промежуточные дивиденды из расчета $0,21875 на акцию. Общий объем выплат составит $125 млн.Закрытие реестра на получение дивидендов намечено на 30 ноября 2017 года, выплата будет произведена 20 декабря.

Ранее в этом году компания выплатила промежуточные дивиденды общим объемом $201 млн.

Финанз

Андрей Унтерзегер, презентация была до того как стало известно что нор никель может сократить дивиденды, за счёт которых русал гасит свой долг, и следовательно у него остаются деньги на дивиденды для EN+, на этих новостях и никель и русал второй день льют а EN+ хоть бы что, а между тем русал это половина EN+ и самая лучшая половина!)

Роман Ранний, между «может снизить» и снизит — большая разница. Тут недавно директор одной компании вообще хотел от дивидендов отказаться и вся энергетика резко просела. И ничего.

Андрей Унтерзегер, никто не спорит, но просесть должны были все вместе а EN+ остался в стороне…

Андрей Унтерзегер, презентация была до того как стало известно что нор никель может сократить дивиденды, за счёт которых русал гасит свой долг, и следовательно у него остаются деньги на дивиденды для EN+, на этих новостях и никель и русал второй день льют а EN+ хоть бы что, а между тем русал это половина EN+ и самая лучшая половина!)

Роман Ранний, между «может снизить» и снизит — большая разница. Тут недавно директор одной компании вообще хотел от дивидендов отказаться и вся энергетика резко просела. И ничего.

tass.ru/ekonomika/4653861

En+ - факторы роста и падения акций

- Выкуп доли ВТБ убирает «навес» над рынком, так как банк мог продать в рынок без согласования с OFAC (07.02.2020)

- Для вторичном размещении всего пакета выкупленного у ВТБ нужно задрать цену. Значит будут хорошие дивиденды и обещания перспектив от менеджмента. (07.02.2020)

- Выкупленные у ВТБ акции будут консолидированы в ее отчетности, а дивиденды полученные на эти акции улучшит кредитоспособность En+ (07.02.2020)

- Дешевый ESG актив (ГЭС+алюминий) и доля в ГМК Норникеле через РУСАЛ. (05.07.2022)

- Рост долга в связи с выкупом акций (13.02.2020)

- У Русала запланирован большой капекс до 2030 года на обновление алюминиевых заводов до 2030 года ($5bn) (09.09.2021)

- Мажоритарий (Дерипаска) исторически не любит платить дивиденды (05.07.2022)

En+ - описание компании

EN+ Холдинг Олега Дерипаски, главным активом которого является Русал.У Холдинга 2 основных сегмента: МЕТАЛЛ (Русал) и ЭНЕРГЕТИКА (Евросибэнерго).

В 1П2021 на Металл/Энергетику приходилось примерно 80%/20% выручки.

Доля EN+ в Русале составляет 56.88%.

Поскольку компания является холдингом, при подсчете прибыли компании необходимо обращать внимание, что показатель общей прибыли из пресс-релиза нерелевантен — смотреть надо на прибыль, которая приходится на акционеров материнской компании.

En+ провел свое IPO 3 ноября, разместив на бирже 107,142,858 ГДР, где 1 ГДР = 1 акция.

На Московской бирже ГДР En+ торгуются под тикером ENPL с 8 ноября 2017 года.

После IPO уставной капитал En+ составляет 571 428 572 акций. Получается, что Free float в результате IPO составил менее 19%.

Проспект эмиссии: http://www.enplus.ru/documents/2017/enplus-group-prospectus.pdf

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций