| Число акций ао | 838 млн |

| Номинал ао | 0.01 руб |

| Тикер ао |

|

| Капит-я | 836,9 млрд |

| Выручка | 712,9 млрд |

| EBITDA | 137,6 млрд |

| Прибыль | 32,0 млрд |

| Дивиденд ао | – |

| P/E | 26,2 |

| P/S | 1,2 |

| P/BV | – |

| EV/EBITDA | 6,1 |

| Див.доход ао | 0,0% |

| Северсталь Календарь Акционеров | |

| 03/02 Операционные результаты и отчет МСФО за 2025 год | |

| Прошедшие события Добавить событие | |

Северсталь акции

-

Антон Ромашов, Элвис молодец, еще год назад ММК пиарил.

Тимофей Мартынов, есть сайт роад2ричес об инвестициях — там он писал с 6 рублей покупал ммк и советовал делать также.

Да и Элвис точно раньше, чем год, писал втаривать ммк.

Северсталь - чистая прибыль по МСФО за 9 месяцев 2017 года -39,4% г/г и составила $792 млн.

Северсталь - чистая прибыль по МСФО за 9 месяцев 2017 года -39,4% г/г и составила $792 млн.Чистая прибыль Северсталь по МСФО за 9 месяцев 2017 года -39,4% г/г и составила $792 млн.

Выручка за 9 месяцев 2017 года +32.9% г/г и достигла $5,670 млн (9 мес. 2016: $4,265 млн)

Показатель EBITDA +31.8% г/г и достиг $1,823 млн (9 мес. 2016: $1,383 млн)

В январе-сентябре компания сгенерировала $959 млн свободного денежного потока, превысив показатель аналогичного периода прошлого года (9 мес. 2016: $633 млн).

Чистый долг компании в течение третьего квартала снизился на 15% и на 30 сентября составил $703 миллиона. Сокращение долга произошло на фоне роста баланса денежных средств и их эквивалентов при снижении общего долга.

В 3 квартале чистая прибыль Северстали выросла относительно предыдущего квартала в 2,2 раза и составила $297 миллионов. Данный показатель включает убыток от курсовых разниц в размере $23 миллиона. Без учета данного фактора неденежного характера чистая прибыль в 3 квартале составила бы $320 миллионов против $448 миллионов кварталом ранее.

Прайм

вот тогда начнется PR ММК дивидендолюбителям и дивидендолюбителяМИ.

Антон Ромашов, Элвис молодец, еще год назад ММК пиарил. Бумага всегда была дешевле конкурентов и отыграла свое

Тимофей Мартынов, а как плюсовать то, если это в форуме акций, это надо сюда зайти и ещё увидеть по какой акции эта новость

Igr, ну если вам в принципе интересны новости по акциям, то читайте их тут:

https://smart-lab.ru/allnews/

увидели новость, плюсанули — вышла на главную)

а у ММК видимо цель переплюнуть Северсталь и НЛМК по годовой див дохе ?

а у ММК видимо цель переплюнуть Северсталь и НЛМК по годовой див дохе ?

вот тогда начнется PR ММК дивидендолюбителям и дивидендолюбителяМИ.

тогда и надо, считаю, сдавать и брать что-то другое.

Нормальные такие квартальные дивиденды по 4% платит Северсталь!

Тимофей Мартынов, нормально так, все кричат дорого, дорого,

раздавали по 700 долго сколько угодно недавно совсем и за 9 месяцев насыпит дивами 11,8% от 700 если считать, что купил ( хотя это LTM дивы если так считать — наверное неверно).

ну мало, конечно, если смотреть ЛЧИ и супер стратегии финама с сотнями %% за 3-6 месяцев )

но нам норм пока что, немного есть, думал сдавать, да чет как-то нафиг надо вроде пока такие цены реализации и дивы идут.

такие бы новости на главную выводить, что б сразу видно было

Igr, ну плюсуйте их, чтобы они выходили на главную

17.10.2017

17.10.2017

ПАО «Северсталь»

Решения совета директоров (наблюдательного совета)

7.Результаты голосования: по итогам голосования решение принято.

Принятое решение:

Утвердить рекомендации внеочередному общему собранию акционеров ПАО «Северсталь» о выплате (объявлении) дивидендов по результатам девяти месяцев 2017 года в размере 35 рублей 61 копейки на одну обыкновенную именную акцию.

Предложить 5 декабря 2017 года в качестве даты, на которую определяются лица, имеющие право на получение дивидендов по результатам девяти месяцев 2017 года.

www.e-disclosure.ru/portal/event.aspx?EventId=IoDWLHbGkE67FuXg7D5NAw-B-B Северсталь - в январе-сентябре сократила выпуск стали на 0,8% - до 8,64 млн тонн

Северсталь - в январе-сентябре сократила выпуск стали на 0,8% - до 8,64 млн тонн

Северсталь за 9 месяцев 2017 года сократила выпуск стали на 0,8% по сравнению с аналогичным периодом прошлого года — до 8,639 миллиона тонн

Производство чугуна снизилось на 2% — до 6,814 миллиона тонн.

Консолидированные продажи стальной продукции выросли на 3% и составили 8,167 миллиона тонн.

Укрепление спроса в России позволило компании нарастить долю продаж на внутреннем рынке до 65% в 3 квартале с 60% кварталом ранее. Рост спроса на российском рынке был вызван продолжающимся строительным сезоном. Кроме того, компании удалось нарастить долю продукции с высокой добавленной стоимостью до 49% с 44% во 2 квартале. Этому способствовало увеличение объемов продаж холоднокатаного и оцинкованного проката, а также продукции с полимерным покрытием и труб большого диаметра.

Прочитал пост про «недооцененную» Северсталь. Уважаемый аналитик правда не учел что из 93 миллиардов рублей прибыли 43 это воздух. Поскольку это рассчитанные курсовые разницы от продажи итальянского подразделения, а не реальные деньги. Если это учесть, то картина сильно поменяется. Поэтому не читайте отчеты по диагонали — рынок ведь накажет!

Александр Здрогов, согласен. Профит надо корректировать на одноразовые статьи

я когда собираю цифры в отчеты, стараюсь исключить эти показатели Не читайте отчеты по диагонали.

Не читайте отчеты по диагонали.

Прочитал пост про «недооцененную» Северсталь. Уважаемый аналитик правда не учел что из 93 миллиардов рублей прибыли 43 это воздух. Поскольку это рассчитанные курсовые разницы от продажи итальянского подразделения, а не реальные деньги. Если это учесть, то картина сильно поменяется. Поэтому не читайте отчеты по диагонали — рынок ведь накажет! Недооцененные компании: Северсталь обзор и рекомендации

Недооцененные компании: Северсталь обзор и рекомендацииДобрый день!

В сегодняшнем обзоре Северсталь.

1. Карточка компании Северсталь

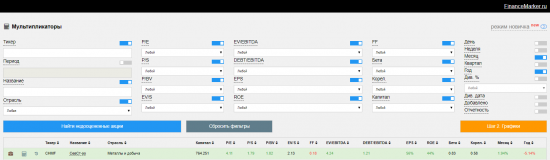

2. Мультипликаторы компании Северсталь.

Идею для обзора и для возможной покупки я как обычно нашел в главной таблице мультипликаторов на financemarker.ru. Все мультипликаторы, разве что кроме P/BV и EV/S смотрятся отлично. Радует рост прибыли по итогам 1 полугодия 2017 года по МСФО на 56%, а также очень высокий процент возврата собственных инвестиций. В какой-то степени высокий ROE объясняет не очень хороший P/BV — по сути данные показатели имеют прямую зависимость. Только высокий ROE — это хорошо, а высокий P/BV не очень. Напомню, что P/BV отражает соотношение рыночной капитализации компании к ее собственным активам. В нашем случае 1 реальный рубль собственных активов компании мы покупаем за 1.8 рубля на бирже. Но повторюсь, остальные мультипликаторы и особенно EV/EBITDA и DEBT/EBITDA нас полностью устраивают.3. График компании Северсталь.

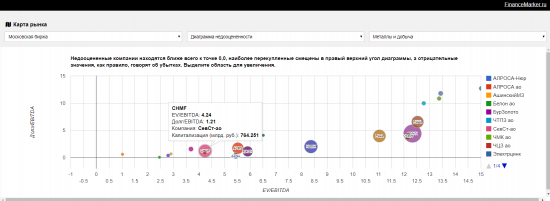

С момента подготовки обзора, график немного устарел, сейчас на 28 сентября 2017 года цена акций снизилась до 870 рублей, что для нас хорошая новость, т.к. теперь можно купить акции еще дешевле.4. Анализ отрасли «Металлы и добыча».

Воспользуемся нашим стандартным инструментом анализа отрасли — пузырьковой диаграммой.

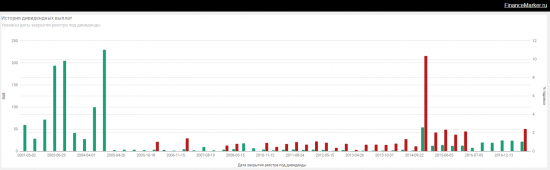

Как видите, среди компаний с высокой капитализацией, Северсталь находится в лучшем положении. Это еще один позитивный сигнал.5. Дивидендная история компании Северсталь.

А вот момент, мимо которого нельзя пройти. Взгляните на таблицу дивидендных выплат компании.

Дивидендная политика компании Северсталь в том, что она не просто платит дивиденды ежегодно, но и ежеквартально! Это однозначно дивидендная бумага, а чтобы пересчитать компании, которые платят дивиденды также часто на Московской бирже — хватит пальцев одной руки.

Итак, подведем итоги.

6. Итоги и рекомендации по компании Северсталь.

Как мы выяснили, у компании хорошие мультипликаторы, кроме того она показала рост прибыли по итогам 1 полугодия 2017 года на 56%. При этом с начала года цена акций компании упала, а дивиденды по бумагам Северстали мы будем получать несколько раз в году. Отличный кандидат для попадания в портфель financemarker.ru. Подробную рекоменадацию с указанием сроков и точек входа и выхода смотрите в разделе рекомендаций на financemarker.ru

Спасибо.

P.S. Все PRO подписчики financemarker.ru увидели данный обзор минимум на неделю раньше остальных.

Тимофей Мартынов, спасибо

я так понимаю что ожидают до конца года дивы около 3%, на этих ожиданиях фьюч и дешевле

Igr, да, возможно еще успеет Северсталь до 22 декабря что-то выплатить

( smart-lab.ru/q/futures/ )

В прошлом году они аккурат перед экспирой выплатили

Северсталь - факторы роста и падения акций

- У Северстали самая высокая степень интеграции сырьевой базы: железной руды и каменного угля, близкая к 100%, как следствие, рекордно низкая себестоимость (20.11.2024)

- У Северстали самая большая доля продукции с выс добавленной стоимостью среди металлургов РФ (20.11.2024)

- Возможно, что мировой (китайский) рынок стали в 2024 пройдет свое дно, т.к. 100% всех производителей в Китае убыточны при текущем уровне цен (20.11.2024)

- Стратегия 2028 планирует зарабатывать +150 млрд EBITDA к уровню 2023 года, то есть всего около 410 млрд EBITDA (или +2,6 млн т металлопродукции) (20.11.2024)

- Дополнительные налоги съедают прибыль (17.10.2023)

- Снижение цен на сталь в Китае, отсутствие свободных продаж на экспорт (20.11.2024)

- Из-за высокой ставки в 2025 году стройка в РФ накроется медным тазом, отрасль скорее всего покажет худший результат, чем в 2024 году (20.11.2024)

- Пик капитальных затрат в 2025 году ~170 млрд руб (20.11.2024)

Северсталь - описание компании

ПАО "Северсталь" (ИНН 3528000597) — международная горно-металлургическая компания — концентрирует своё производство на продуктах с высокой добавленной стоимостью. Компания имеет опыт приобретения и интеграции активов в Северной Америке и Европе. Ей также принадлежат горнодобывающие предприятия в России, обеспечивающие сырьём производства компании. Акции компании котируются на российских торговых площадках РТС и ММВБ, глобальные депозитарные расписки представлены на Лондонской фондовой бирже.

Выручка Группы выросла на 4.0% по сравнению с предыдущим кварталом и составила $2,259 млн. (1 кв. 2018: $2,173 млн.) в основном благодаря росту объемов реализации дивизиона «Северсталь Ресурс» во втором квартале 2018 года;

Групповой показатель EBITDA значительно увеличился на 23.8% по сравнению с предыдущим кварталом и достиг $874 млн. (1 кв. 2018: $706 млн.) на фоне роста выручки Группы и снижения себестоимости продаж дивизиона «Северсталь Российская Сталь». Показатель рентабельности EBITDA увеличился на 6.2 п.п. и достиг рекордного уровня в 38.7% (1 кв. 2018: 32.5%). При этом показатель рентабельности Группы остается одним из самых высоких в отрасли;

Свободный денежный поток составил $598 млн. (1 кв. 2018: $289 млн.), отражая эффект от снижения чистого оборотного капитала на фоне снижения балансов дебиторской задолженности и складских запасов. Стабильный свободный денежный поток остается одним из ключевых стратегических приоритетов Компании;

Чистая прибыль составила $557 млн. (1 кв. 2018: $461 млн.), в том числе убыток по курсовым разницам в размере $56 млн. Без учета данного фактора неденежного характера чистая прибыль «Северстали» во 2 кв. 2018 года составила бы $613 млн. (1 кв. 2018: $449 млн.);

Денежные потоки на капитальные инвестиции возросли на 17.6% по сравнению с предыдущим кварталом (1 кв. 2018: $136 млн.), и составили $160 млн., что было обусловлено факторами сезонного характера. Ожидается, что программа капитальных инвестиций Группы на 2018 г. останется на уровне 49.5 млрд руб. и большей частью затронет инвестиции в коксоаглодоменное производство.

Чистый долг снизился на 80.5% до $153 млн. на конец 2 кв. 2018 (1 кв. 2018: $785 млн.), что отражает рост баланса денежных средств на конец отчетного периода ввиду генерации свободного денежного потока за квартал. Долг Компании представлен Еврооблигациями со сроками погашения в 2021, 2022 годах, а также конвертируемыми облигациями со сроками погашения в 2021 и 2022 годах;

Рекомендованные дивиденды за три месяца, завершившихся 30 июня 2018 года, составляют 45.94 рублей на акцию.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций