| Число акций ао | 838 млн |

| Номинал ао | 0.01 руб |

| Тикер ао |

|

| Капит-я | 828,0 млрд |

| Выручка | 744,9 млрд |

| EBITDA | 160,6 млрд |

| Прибыль | 81,0 млрд |

| Дивиденд ао | 0 |

| P/E | 10,2 |

| P/S | 1,1 |

| P/BV | 1,6 |

| EV/EBITDA | 5,1 |

| Див.доход ао | 0,0% |

| Северсталь Календарь Акционеров | |

| 03/02 Операционные результаты и отчет МСФО за 2025 год | |

| Прошедшие события Добавить событие | |

Северсталь акции

-

ПАО «Северсталь» (MOEX: CHMF; LSE: SVST), одна из крупнейших в мире вертикально интегрированных сталелитейных и горнодобывающих компаний, опубликует свои операционные и финансовые результаты за первый квартал 2021 года 16 апреля 2021 года в 8.00 по лондонскому времени, 10.00 по московскому времени.

ПАО «Северсталь» (MOEX: CHMF; LSE: SVST), одна из крупнейших в мире вертикально интегрированных сталелитейных и горнодобывающих компаний, опубликует свои операционные и финансовые результаты за первый квартал 2021 года 16 апреля 2021 года в 8.00 по лондонскому времени, 10.00 по московскому времени.

Начиная с первого квартала 2021 года, «Северсталь» будет публиковать финансовые результаты на неделю раньше, чем прежде, тем самым сокращая разрыв между окончанием отчетного периода и публикацией финансовой отчетности. Соответственно, в будущем, также начиная с первого квартала 2021 год, ежеквартальные операционные и финансовые результаты будут выходить в едином документе.

«Северсталь» стала одной из первых компаний на российском рынке, выпустившей Годовой отчет одновременно с финансовыми результатами за год. Похожим образом мы следуем наилучшей мировой практике по публикации объединенных операционных и финансовых результатов для удобства инвесторов.

Звонок для инвесторов и аналитиков, посвященный финансовым результатам за первый квартал 2021 года, который проведет финансовый директор компании Алексей Куличенко, начнется 16 апреля 2021 года в 12.00 (по лондонскому времени), 14.00 (по московскому времени).

Код конференции: 7669050

Для участников, звонящих не из России:

+44 (0)330 336 9125 (local access)

0800 358 6377 (toll-free)

Для участников, звонящих из России:

+7 495 213 1767 (local access)

8 800 500 9283 (toll-free)

Звонок будет записан и доступен для воспроизведения в течение 7 дней:

Код для прослушивания повтора звонка: 7669050

Для участников, звонящих не из России:

+44 (0)20 3859 5407 (local)

0 808 101 1153 (toll-free)

Для участников, звонящих из России:

810 800 2702 1012 (toll-free)

За дополнительной информацией, пожалуйста, обращайтесь:

Отдел по работе с инвесторами

Владимир Залужский

T: +7 (495) 926-77-66

vladimir.zaluzhsky@severstal.com

Отдел внешних коммуникаций

Анастасия Мишанина

T: +7 495 926-77-66

anastasia.mishanina@severstal.com

Можно ли устроить небольшой мозговой штурм и обсуждение по следующему взгляду? Если посмотреть выручку по месяцам металлургов, то не слишком она и большая по приросту, а иногда и уменьшение, многие говорят, что реального спроса по нынешням ценам нет, есть скачки по реализации, но это больше похоже на отложенный спрос., Цена на деревативы аля как на биткоин, некуда вложить, вот и вкладывают под сохранение и будущее обесценение доллара. Так вот, наши металлурги реально стоят мтолько, сколько сейчас? Как и Фосагро посмотрел, есть дисконтирование будущей выручки по девальвации рубля, есть вроде как спрос повышенный, отложенный ли, но сама выручка компании по месяцам? Есть вероятность, что к лету отрезвление рынка произойдет?

iSber, а кто ж его знает, но сектор он в принципе такой — стремительно вверх, стремительно вниз, подтверждение на месячных графиках можно посмотреть. Отрезвление рынка обязательно произойдет, вопрос не обгонит ли эту трезвость к тому моменту инфляция. По мне так инвестиционно сюда лезть сейчас не надо, особенно без закаленных прошлыми горками нервов, а спекулятивно кто его знает куда еще Севу затолкают, прежде чем полгода лить начнут и ветка наполнится драмами.

any_to_real, не совсем понимаю вашу логику. Рост с учетом краха рубля, локдаунов крупнейших игроков стали и спросом при запуске всемирной стройки жилья (это путь к запуску экономике) Северсталь еще стоит не дорого.

Дмитрий Суриков, ну а через полгода, например, доллар 69.5, рост предложения (все ж хотят за дорого сталь продавать, а ее в мире что гумна) на фоне падения удовлетворенного отложенного спроса, плюс Китай (50% и производства, и потребления) уже гайки подкручивать пытается, у НЛМК за 1кв -13% продажи г/г — и сколько через полгода будет Северсталь? А сколько народа из люто разогнанной куклами бумаги начнет бежать в панике, если ее станут по 20р вниз переставлять каждый день?

Как обычно на бирже, по 900 у Севы никаких перспектив и путь на 600 были, а по 1500 внезапно вечный рост впереди и ни шагу назад, ага.

any_to_real, не даст ЦБ больше тебе бакс такой. Более того даже если будет бочка по 100 баксов (Что не выгодно США, а значит этого не будет) То все равно рубль будет 72р Надо привыкнуть к новым релям. ЦБ, чиновникам, президенту не нужен крепкий рубль. Сева и другие металлурги мб упадут на 10-15 от вершины и войдут в боковик с ожиданием нового цикла роста стоимости акции, только где эта вершина еще не ясно. В любом случае время все расставит на свои места кто прав, а кто нет.

Дмитрий Суриков, 72-69 — разница не принципиальная, сейчас 69 не даст, согласен, а через полгода может и дать. И почему упадут на 10-15%? У Севы исторически стандарт коррекции 25-30%, а с таким разгоном могут и догнать и перегнать.

any_to_real, да наверное и у фосагро так же?.. Нет я считаю, что цены переставляют на новые рельса. Брать я пока севу не буду, согласен с этим брал потому как и по 650 и по 700 и 900 рублей. Жаба теперь душит. Но пока все идет в моем портфеле как я предполагал. Даже до 1000 рублей за лист я не ожидаю. Только если РФ от SWIFT не отключат

Дмитрий Суриков, ФосАгра вещь загадочная и статистике не поддается, хотя по косвенным данным она вполне справедливо стоит сейчас, просто очень непривычно ее здесь видетьЧерметы другое дело.

А так переставляют разумеется, наши бумаги всегда переставляют, только слишком резко нынче. По моим приборам 1000-1200 новая реальность у Севы будет, но через сколько месяцев вопрос открыт.

Можно ли устроить небольшой мозговой штурм и обсуждение по следующему взгляду? Если посмотреть выручку по месяцам металлургов, то не слишком она и большая по приросту, а иногда и уменьшение, многие говорят, что реального спроса по нынешням ценам нет, есть скачки по реализации, но это больше похоже на отложенный спрос., Цена на деревативы аля как на биткоин, некуда вложить, вот и вкладывают под сохранение и будущее обесценение доллара. Так вот, наши металлурги реально стоят мтолько, сколько сейчас? Как и Фосагро посмотрел, есть дисконтирование будущей выручки по девальвации рубля, есть вроде как спрос повышенный, отложенный ли, но сама выручка компании по месяцам? Есть вероятность, что к лету отрезвление рынка произойдет?

iSber, а кто ж его знает, но сектор он в принципе такой — стремительно вверх, стремительно вниз, подтверждение на месячных графиках можно посмотреть. Отрезвление рынка обязательно произойдет, вопрос не обгонит ли эту трезвость к тому моменту инфляция. По мне так инвестиционно сюда лезть сейчас не надо, особенно без закаленных прошлыми горками нервов, а спекулятивно кто его знает куда еще Севу затолкают, прежде чем полгода лить начнут и ветка наполнится драмами.

any_to_real, не совсем понимаю вашу логику. Рост с учетом краха рубля, локдаунов крупнейших игроков стали и спросом при запуске всемирной стройки жилья (это путь к запуску экономике) Северсталь еще стоит не дорого.

Дмитрий Суриков, ну а через полгода, например, доллар 69.5, рост предложения (все ж хотят за дорого сталь продавать, а ее в мире что гумна) на фоне падения удовлетворенного отложенного спроса, плюс Китай (50% и производства, и потребления) уже гайки подкручивать пытается, у НЛМК за 1кв -13% продажи г/г — и сколько через полгода будет Северсталь? А сколько народа из люто разогнанной куклами бумаги начнет бежать в панике, если ее станут по 20р вниз переставлять каждый день?

Как обычно на бирже, по 900 у Севы никаких перспектив и путь на 600 были, а по 1500 внезапно вечный рост впереди и ни шагу назад, ага.

any_to_real, не даст ЦБ больше тебе бакс такой. Более того даже если будет бочка по 100 баксов (Что не выгодно США, а значит этого не будет) То все равно рубль будет 72р Надо привыкнуть к новым релям. ЦБ, чиновникам, президенту не нужен крепкий рубль. Сева и другие металлурги мб упадут на 10-15 от вершины и войдут в боковик с ожиданием нового цикла роста стоимости акции, только где эта вершина еще не ясно. В любом случае время все расставит на свои места кто прав, а кто нет.

Дмитрий Суриков, 72-69 — разница не принципиальная, сейчас 69 не даст, согласен, а через полгода может и дать. И почему упадут на 10-15%? У Севы исторически стандарт коррекции 25-30%, а с таким разгоном могут и догнать и перегнать.

any_to_real, да наверное и у фосагро так же?.. Нет я считаю, что цены переставляют на новые рельса. Брать я пока севу не буду, согласен с этим брал потому как и по 650 и по 700 и 900 рублей. Жаба теперь душит. Но пока все идет в моем портфеле как я предполагал. Даже до 1000 рублей за лист я не ожидаю. Только если РФ от SWIFT не отключат

Можно ли устроить небольшой мозговой штурм и обсуждение по следующему взгляду? Если посмотреть выручку по месяцам металлургов, то не слишком она и большая по приросту, а иногда и уменьшение, многие говорят, что реального спроса по нынешням ценам нет, есть скачки по реализации, но это больше похоже на отложенный спрос., Цена на деревативы аля как на биткоин, некуда вложить, вот и вкладывают под сохранение и будущее обесценение доллара. Так вот, наши металлурги реально стоят мтолько, сколько сейчас? Как и Фосагро посмотрел, есть дисконтирование будущей выручки по девальвации рубля, есть вроде как спрос повышенный, отложенный ли, но сама выручка компании по месяцам? Есть вероятность, что к лету отрезвление рынка произойдет?

iSber, а кто ж его знает, но сектор он в принципе такой — стремительно вверх, стремительно вниз, подтверждение на месячных графиках можно посмотреть. Отрезвление рынка обязательно произойдет, вопрос не обгонит ли эту трезвость к тому моменту инфляция. По мне так инвестиционно сюда лезть сейчас не надо, особенно без закаленных прошлыми горками нервов, а спекулятивно кто его знает куда еще Севу затолкают, прежде чем полгода лить начнут и ветка наполнится драмами.

any_to_real, не совсем понимаю вашу логику. Рост с учетом краха рубля, локдаунов крупнейших игроков стали и спросом при запуске всемирной стройки жилья (это путь к запуску экономике) Северсталь еще стоит не дорого.

Дмитрий Суриков, ну а через полгода, например, доллар 69.5, рост предложения (все ж хотят за дорого сталь продавать, а ее в мире что гумна) на фоне падения удовлетворенного отложенного спроса, плюс Китай (50% и производства, и потребления) уже гайки подкручивать пытается, у НЛМК за 1кв -13% продажи г/г — и сколько через полгода будет Северсталь? А сколько народа из люто разогнанной куклами бумаги начнет бежать в панике, если ее станут по 20р вниз переставлять каждый день?

Как обычно на бирже, по 900 у Севы никаких перспектив и путь на 600 были, а по 1500 внезапно вечный рост впереди и ни шагу назад, ага.

any_to_real, не даст ЦБ больше тебе бакс такой. Более того даже если будет бочка по 100 баксов (Что не выгодно США, а значит этого не будет) То все равно рубль будет 72р Надо привыкнуть к новым релям. ЦБ, чиновникам, президенту не нужен крепкий рубль. Сева и другие металлурги мб упадут на 10-15 от вершины и войдут в боковик с ожиданием нового цикла роста стоимости акции, только где эта вершина еще не ясно. В любом случае время все расставит на свои места кто прав, а кто нет.

Дмитрий Суриков, 72-69 — разница не принципиальная, сейчас 69 не даст, согласен, а через полгода может и дать. И почему упадут на 10-15%? У Севы исторически стандарт коррекции 25-30%, а с таким разгоном могут и догнать и перегнать.

Можно ли устроить небольшой мозговой штурм и обсуждение по следующему взгляду? Если посмотреть выручку по месяцам металлургов, то не слишком она и большая по приросту, а иногда и уменьшение, многие говорят, что реального спроса по нынешням ценам нет, есть скачки по реализации, но это больше похоже на отложенный спрос., Цена на деревативы аля как на биткоин, некуда вложить, вот и вкладывают под сохранение и будущее обесценение доллара. Так вот, наши металлурги реально стоят мтолько, сколько сейчас? Как и Фосагро посмотрел, есть дисконтирование будущей выручки по девальвации рубля, есть вроде как спрос повышенный, отложенный ли, но сама выручка компании по месяцам? Есть вероятность, что к лету отрезвление рынка произойдет?

iSber, а кто ж его знает, но сектор он в принципе такой — стремительно вверх, стремительно вниз, подтверждение на месячных графиках можно посмотреть. Отрезвление рынка обязательно произойдет, вопрос не обгонит ли эту трезвость к тому моменту инфляция. По мне так инвестиционно сюда лезть сейчас не надо, особенно без закаленных прошлыми горками нервов, а спекулятивно кто его знает куда еще Севу затолкают, прежде чем полгода лить начнут и ветка наполнится драмами.

any_to_real, не совсем понимаю вашу логику. Рост с учетом краха рубля, локдаунов крупнейших игроков стали и спросом при запуске всемирной стройки жилья (это путь к запуску экономике) Северсталь еще стоит не дорого.

Дмитрий Суриков, ну а через полгода, например, доллар 69.5, рост предложения (все ж хотят за дорого сталь продавать, а ее в мире что гумна) на фоне падения удовлетворенного отложенного спроса, плюс Китай (50% и производства, и потребления) уже гайки подкручивать пытается, у НЛМК за 1кв -13% продажи г/г — и сколько через полгода будет Северсталь? А сколько народа из люто разогнанной куклами бумаги начнет бежать в панике, если ее станут по 20р вниз переставлять каждый день?

Как обычно на бирже, по 900 у Севы никаких перспектив и путь на 600 были, а по 1500 внезапно вечный рост впереди и ни шагу назад, ага.

any_to_real, не даст ЦБ больше тебе бакс такой. Более того даже если будет бочка по 100 баксов (Что не выгодно США, а значит этого не будет) То все равно рубль будет 72р Надо привыкнуть к новым релям. ЦБ, чиновникам, президенту не нужен крепкий рубль. Сева и другие металлурги мб упадут на 10-15 от вершины и войдут в боковик с ожиданием нового цикла роста стоимости акции, только где эта вершина еще не ясно. В любом случае время все расставит на свои места кто прав, а кто нет.

Можно ли устроить небольшой мозговой штурм и обсуждение по следующему взгляду? Если посмотреть выручку по месяцам металлургов, то не слишком она и большая по приросту, а иногда и уменьшение, многие говорят, что реального спроса по нынешням ценам нет, есть скачки по реализации, но это больше похоже на отложенный спрос., Цена на деревативы аля как на биткоин, некуда вложить, вот и вкладывают под сохранение и будущее обесценение доллара. Так вот, наши металлурги реально стоят мтолько, сколько сейчас? Как и Фосагро посмотрел, есть дисконтирование будущей выручки по девальвации рубля, есть вроде как спрос повышенный, отложенный ли, но сама выручка компании по месяцам? Есть вероятность, что к лету отрезвление рынка произойдет?

iSber, а кто ж его знает, но сектор он в принципе такой — стремительно вверх, стремительно вниз, подтверждение на месячных графиках можно посмотреть. Отрезвление рынка обязательно произойдет, вопрос не обгонит ли эту трезвость к тому моменту инфляция. По мне так инвестиционно сюда лезть сейчас не надо, особенно без закаленных прошлыми горками нервов, а спекулятивно кто его знает куда еще Севу затолкают, прежде чем полгода лить начнут и ветка наполнится драмами.

any_to_real, не совсем понимаю вашу логику. Рост с учетом краха рубля, локдаунов крупнейших игроков стали и спросом при запуске всемирной стройки жилья (это путь к запуску экономике) Северсталь еще стоит не дорого.

Дмитрий Суриков, ну а через полгода, например, доллар 69.5, рост предложения (все ж хотят за дорого сталь продавать, а ее в мире что гумна) на фоне падения удовлетворенного отложенного спроса, плюс Китай (50% и производства, и потребления) уже гайки подкручивать пытается, у НЛМК за 1кв -13% продажи г/г — и сколько через полгода будет Северсталь? А сколько народа из люто разогнанной куклами бумаги начнет бежать в панике, если ее станут по 20р вниз переставлять каждый день?

Как обычно на бирже, по 900 у Севы никаких перспектив и путь на 600 были, а по 1500 внезапно вечный рост впереди и ни шагу назад, ага.

Можно ли устроить небольшой мозговой штурм и обсуждение по следующему взгляду? Если посмотреть выручку по месяцам металлургов, то не слишком она и большая по приросту, а иногда и уменьшение, многие говорят, что реального спроса по нынешням ценам нет, есть скачки по реализации, но это больше похоже на отложенный спрос., Цена на деревативы аля как на биткоин, некуда вложить, вот и вкладывают под сохранение и будущее обесценение доллара. Так вот, наши металлурги реально стоят мтолько, сколько сейчас? Как и Фосагро посмотрел, есть дисконтирование будущей выручки по девальвации рубля, есть вроде как спрос повышенный, отложенный ли, но сама выручка компании по месяцам? Есть вероятность, что к лету отрезвление рынка произойдет?

iSber, а кто ж его знает, но сектор он в принципе такой — стремительно вверх, стремительно вниз, подтверждение на месячных графиках можно посмотреть. Отрезвление рынка обязательно произойдет, вопрос не обгонит ли эту трезвость к тому моменту инфляция. По мне так инвестиционно сюда лезть сейчас не надо, особенно без закаленных прошлыми горками нервов, а спекулятивно кто его знает куда еще Севу затолкают, прежде чем полгода лить начнут и ветка наполнится драмами.

any_to_real, не совсем понимаю вашу логику. Рост с учетом краха рубля, локдаунов крупнейших игроков стали и спросом при запуске всемирной стройки жилья (это путь к запуску экономике) Северсталь еще стоит не дорого.

Можно ли устроить небольшой мозговой штурм и обсуждение по следующему взгляду? Если посмотреть выручку по месяцам металлургов, то не слишком она и большая по приросту, а иногда и уменьшение, многие говорят, что реального спроса по нынешням ценам нет, есть скачки по реализации, но это больше похоже на отложенный спрос., Цена на деревативы аля как на биткоин, некуда вложить, вот и вкладывают под сохранение и будущее обесценение доллара. Так вот, наши металлурги реально стоят мтолько, сколько сейчас? Как и Фосагро посмотрел, есть дисконтирование будущей выручки по девальвации рубля, есть вроде как спрос повышенный, отложенный ли, но сама выручка компании по месяцам? Есть вероятность, что к лету отрезвление рынка произойдет?

iSber, а кто ж его знает, но сектор он в принципе такой — стремительно вверх, стремительно вниз, подтверждение на месячных графиках можно посмотреть. Отрезвление рынка обязательно произойдет, вопрос не обгонит ли эту трезвость к тому моменту инфляция. По мне так инвестиционно сюда лезть сейчас не надо, особенно без закаленных прошлыми горками нервов, а спекулятивно кто его знает куда еще Севу затолкают, прежде чем полгода лить начнут и ветка наполнится драмами.

Можно ли устроить небольшой мозговой штурм и обсуждение по следующему взгляду? Если посмотреть выручку по месяцам металлургов, то не слишком она и большая по приросту, а иногда и уменьшение, многие говорят, что реального спроса по нынешням ценам нет, есть скачки по реализации, но это больше похоже на отложенный спрос., Цена на деревативы аля как на биткоин, некуда вложить, вот и вкладывают под сохранение и будущее обесценение доллара. Так вот, наши металлурги реально стоят мтолько, сколько сейчас? Как и Фосагро посмотрел, есть дисконтирование будущей выручки по девальвации рубля, есть вроде как спрос повышенный, отложенный ли, но сама выручка компании по месяцам? Есть вероятность, что к лету отрезвление рынка произойдет?

iSber, 16 апреля Сева операционку и фин рез выкатит. Будем разбираться. Можно ли устроить небольшой мозговой штурм и обсуждение по следующему взгляду? Если посмотреть выручку по месяцам металлургов, то не слишком она и большая по приросту, а иногда и уменьшение, многие говорят, что реального спроса по нынешням ценам нет, есть скачки по реализации, но это больше похоже на отложенный спрос., Цена на деревативы аля как на биткоин, некуда вложить, вот и вкладывают под сохранение и будущее обесценение доллара. Так вот, наши металлурги реально стоят мтолько, сколько сейчас? Как и Фосагро посмотрел, есть дисконтирование будущей выручки по девальвации рубля, есть вроде как спрос повышенный, отложенный ли, но сама выручка компании по месяцам? Есть вероятность, что к лету отрезвление рынка произойдет?

Можно ли устроить небольшой мозговой штурм и обсуждение по следующему взгляду? Если посмотреть выручку по месяцам металлургов, то не слишком она и большая по приросту, а иногда и уменьшение, многие говорят, что реального спроса по нынешням ценам нет, есть скачки по реализации, но это больше похоже на отложенный спрос., Цена на деревативы аля как на биткоин, некуда вложить, вот и вкладывают под сохранение и будущее обесценение доллара. Так вот, наши металлурги реально стоят мтолько, сколько сейчас? Как и Фосагро посмотрел, есть дисконтирование будущей выручки по девальвации рубля, есть вроде как спрос повышенный, отложенный ли, но сама выручка компании по месяцам? Есть вероятность, что к лету отрезвление рынка произойдет? Металлурги, рост или падение, последние новости

Металлурги, рост или падение, последние новостиПо прогнозам аналитиков, мировое производство стали в 2021 году достигнет 1,9 млрд. т., что на 5,6% выше, чем в 2020 г. Только Китай производит почти 1 млрд. т. стали в год, что составляет около 57% от общего объема. Стоит, правда, отметить, что и крупнейшим мировым потребителем черных металлов является тоже Поднебесная, в 2020 году на них пришлось около 950 млн. тонн.

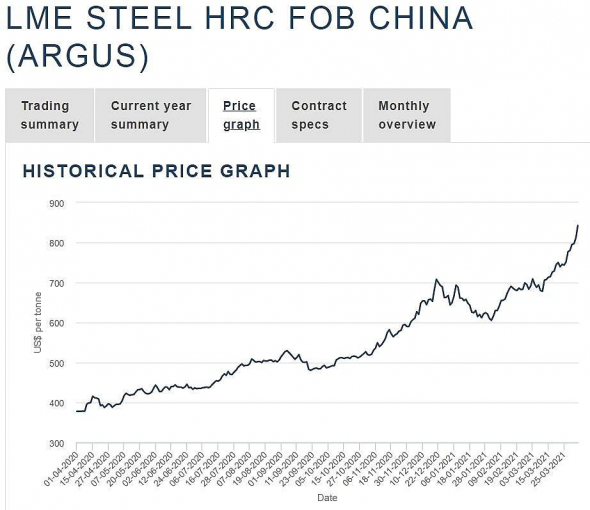

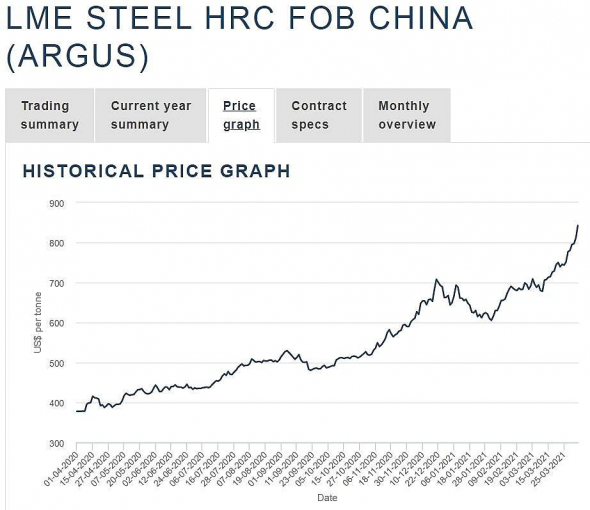

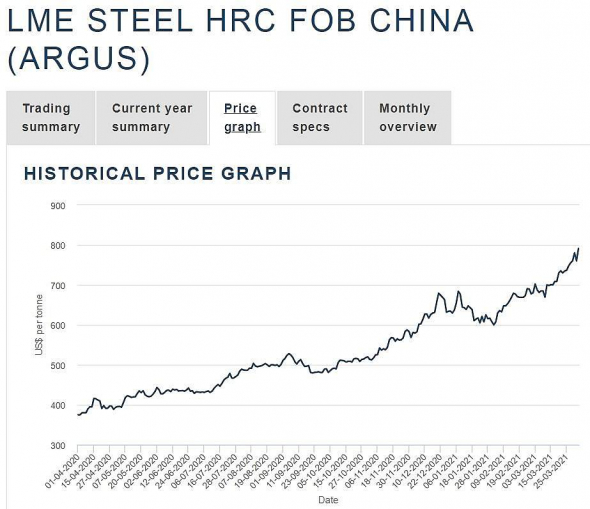

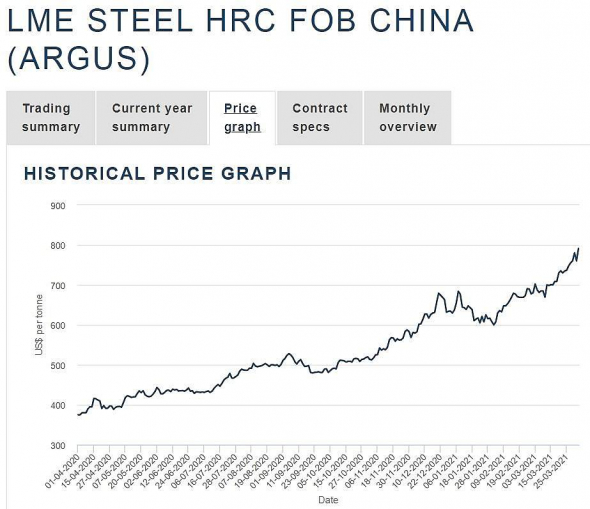

Ключевыми потребителями стали являются строительная отрасль и машиностроение. В прошлом году из-за пандемии эти отрасли оказались под давлением, из-за чего мы видели приличную коррекцию цен на данный металл. Но уже по итогам 2 полугодия цены вернулись к докризисным уровням, сейчас же мы видим, как цены на сталь продолжают обновлять свои максимумы.

За последние 12 месяц цены на акции наших металлургов выросли более, чем на 50%, цена на сталь за этот же период выросла на 60%:

Северсталь — 71,7%

НЛМК — 82,5%

ММК — 58,3%

Авто-репост. Читать в блоге >>>

Металлурги снова в моде?

Роман Ранний, наверное, поехали за долларом.

Евгений N, доллар однозначно помогает

Роман Ранний, тоже кстати тема — бакс в 1К2021 был достаточно дорог. А еще не забываем про возможный доп.«выхлоп» от запущенных новых мощностей 11КБ и 3ДП «под ёлочку» в самом конце 4К2020.

Так что Константин Лебедев тут не совсем прав — 16 апреля, интрига по размеру рекомендованных дивидендов за 1К2021 — будет еще та!!!

Металлурги снова в моде?

Роман Ранний, наверное, поехали за долларом.

Евгений N, доллар однозначно помогает

Металлурги снова в моде?

Роман Ранний,

РЕШЕТНИКОВ: ВВЕДЕНИЕ ДЕМПФЕРОВ ДЛЯ РЕГУЛИРОВАНИЯ ЦЕН НА МЕТАЛЛУРГИЧЕСКУЮ ПРОДУКЦИЮ НЕ ТОЛЬКО НЕЦЕЛЕСООБРАЗНО, НО И НЕВОЗМОЖНО

Так ведь Белоусову по поводу его инициативы ответили бородатым мемом времен становления рунета: кг/ам (креатив г… но/автор м… дак).

По крайней мере ближайшие дивы в безопасности. Гуляем

Морти, ну и хорошо!

Металлурги снова в моде?

Роман Ранний, а как им не быть в моде, если тренд роста цен на металл и не думает замедлятся — штурмуя все новые и новые вершины.

Даже декабрьский Эверест, как тогда всем нам казалось что это просто нереально огромная — явно ничем не подкреплённая спекулятивная цена и сейчас все так же стремительно рухнет вниз, сейчас выглядит как «холмик в предгорьях» нынешних цен.

Cергей С, сталь: brrrr to the moon 🚀🚀🚀

Металлурги снова в моде?

Роман Ранний, а как им не быть в моде, если тренд роста цен на металл и не думает замедлятся — штурмуя все новые и новые вершины.

Даже декабрьский Эверест, как тогда всем нам казалось что это просто нереально огромная — явно ничем не подкреплённая спекулятивная цена, сейчас выглядит как «холмик в предгорьях» нынешних цен.

Короче, во втором квартале ждем цены 1 т$ за тонну и дивиденды по 100 руб на акцию в 2К2021 ))) Шутка!!! Но в каждой шутке, есть только доля шутки ;)

Металлурги снова в моде?

Роман Ранний,

РЕШЕТНИКОВ: ВВЕДЕНИЕ ДЕМПФЕРОВ ДЛЯ РЕГУЛИРОВАНИЯ ЦЕН НА МЕТАЛЛУРГИЧЕСКУЮ ПРОДУКЦИЮ НЕ ТОЛЬКО НЕЦЕЛЕСООБРАЗНО, НО И НЕВОЗМОЖНО

Так ведь Белоусову по поводу его инициативы ответили бородатым мемом времен становления рунета: кг/ам (креатив г… но/автор м… дак).

По крайней мере ближайшие дивы в безопасности. Гуляем

16 апреля нас будут удивлять размером дивидендов))

www.severstal.com/rus/calendar/

Интрига тут в том, что цены на металл в 1К2021 были очень даже))

Cергей С, бодро Север сталь отчитываться все в один день без интриги :) 16 апреля нас будут удивлять размером дивидендов))

16 апреля нас будут удивлять размером дивидендов))

www.severstal.com/rus/calendar/

Интрига тут в том, что цены на металл в 1К2021 были очень даже))

РЕШЕТНИКОВ: ВВЕДЕНИЕ ДЕМПФЕРОВ ДЛЯ РЕГУЛИРОВАНИЯ ЦЕН НА МЕТАЛЛУРГИЧЕСКУЮ ПРОДУКЦИЮ НЕ ТОЛЬКО НЕЦЕЛЕСООБРАЗНО, НО И НЕВОЗМОЖНО 😉🇷🇺

РЕШЕТНИКОВ: ВВЕДЕНИЕ ДЕМПФЕРОВ ДЛЯ РЕГУЛИРОВАНИЯ ЦЕН НА МЕТАЛЛУРГИЧЕСКУЮ ПРОДУКЦИЮ НЕ ТОЛЬКО НЕЦЕЛЕСООБРАЗНО, НО И НЕВОЗМОЖНО 😉🇷🇺

Северсталь - факторы роста и падения акций

- У Северстали самая высокая степень интеграции сырьевой базы: железной руды и каменного угля, близкая к 100%, как следствие, рекордно низкая себестоимость (20.11.2024)

- У Северстали самая большая доля продукции с выс добавленной стоимостью среди металлургов РФ (20.11.2024)

- Возможно, что мировой (китайский) рынок стали в 2024 пройдет свое дно, т.к. 100% всех производителей в Китае убыточны при текущем уровне цен (20.11.2024)

- Стратегия 2028 планирует зарабатывать +150 млрд EBITDA к уровню 2023 года, то есть всего около 410 млрд EBITDA (или +2,6 млн т металлопродукции) (20.11.2024)

- Дополнительные налоги съедают прибыль (17.10.2023)

- Снижение цен на сталь в Китае, отсутствие свободных продаж на экспорт (20.11.2024)

- Из-за высокой ставки в 2025 году стройка в РФ накроется медным тазом, отрасль скорее всего покажет худший результат, чем в 2024 году (20.11.2024)

- Пик капитальных затрат в 2025 году ~170 млрд руб (20.11.2024)

Северсталь - описание компании

ПАО "Северсталь" (ИНН 3528000597) — международная горно-металлургическая компания — концентрирует своё производство на продуктах с высокой добавленной стоимостью. Компания имеет опыт приобретения и интеграции активов в Северной Америке и Европе. Ей также принадлежат горнодобывающие предприятия в России, обеспечивающие сырьём производства компании. Акции компании котируются на российских торговых площадках РТС и ММВБ, глобальные депозитарные расписки представлены на Лондонской фондовой бирже.

Выручка Группы выросла на 4.0% по сравнению с предыдущим кварталом и составила $2,259 млн. (1 кв. 2018: $2,173 млн.) в основном благодаря росту объемов реализации дивизиона «Северсталь Ресурс» во втором квартале 2018 года;

Групповой показатель EBITDA значительно увеличился на 23.8% по сравнению с предыдущим кварталом и достиг $874 млн. (1 кв. 2018: $706 млн.) на фоне роста выручки Группы и снижения себестоимости продаж дивизиона «Северсталь Российская Сталь». Показатель рентабельности EBITDA увеличился на 6.2 п.п. и достиг рекордного уровня в 38.7% (1 кв. 2018: 32.5%). При этом показатель рентабельности Группы остается одним из самых высоких в отрасли;

Свободный денежный поток составил $598 млн. (1 кв. 2018: $289 млн.), отражая эффект от снижения чистого оборотного капитала на фоне снижения балансов дебиторской задолженности и складских запасов. Стабильный свободный денежный поток остается одним из ключевых стратегических приоритетов Компании;

Чистая прибыль составила $557 млн. (1 кв. 2018: $461 млн.), в том числе убыток по курсовым разницам в размере $56 млн. Без учета данного фактора неденежного характера чистая прибыль «Северстали» во 2 кв. 2018 года составила бы $613 млн. (1 кв. 2018: $449 млн.);

Денежные потоки на капитальные инвестиции возросли на 17.6% по сравнению с предыдущим кварталом (1 кв. 2018: $136 млн.), и составили $160 млн., что было обусловлено факторами сезонного характера. Ожидается, что программа капитальных инвестиций Группы на 2018 г. останется на уровне 49.5 млрд руб. и большей частью затронет инвестиции в коксоаглодоменное производство.

Чистый долг снизился на 80.5% до $153 млн. на конец 2 кв. 2018 (1 кв. 2018: $785 млн.), что отражает рост баланса денежных средств на конец отчетного периода ввиду генерации свободного денежного потока за квартал. Долг Компании представлен Еврооблигациями со сроками погашения в 2021, 2022 годах, а также конвертируемыми облигациями со сроками погашения в 2021 и 2022 годах;

Рекомендованные дивиденды за три месяца, завершившихся 30 июня 2018 года, составляют 45.94 рублей на акцию.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций