| Число акций ао | 2 918 млн |

| Номинал ао | 1 руб |

| Тикер ао |

|

| Капит-я | 4,4 млрд |

| Выручка | – |

| EBITDA | – |

| Прибыль | -0,1 млрд |

| Дивиденд ао | 0,08 |

| P/E | -32,0 |

| P/S | – |

| P/BV | 1,5 |

| EV/EBITDA | – |

| Див.доход ао | 5,3% |

| КарМани (СТГ) Календарь Акционеров | |

| Прошедшие события Добавить событие | |

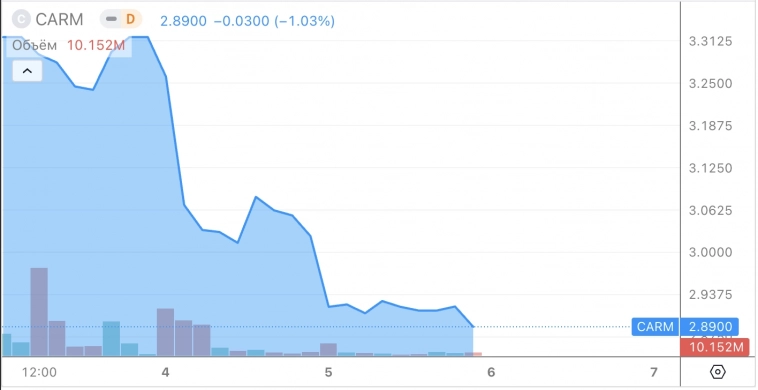

КарМани (СТГ) акции

-

А вроде говорили маркетмейкер будет в стакане, что-то я его не наблюдаю. Акция по 5% в день падает

А вроде говорили маркетмейкер будет в стакане, что-то я его не наблюдаю. Акция по 5% в день падает

Появилось немного подробностей про lock-up:

Акционеры компании, владеющие более 1% акций, и ряд акционеров, владеющих менее 1% акций, что со...

Владимир Петенёв, если все правильно понял, то простым языком как выглядит схема. Сначала часть существующих акционеров продает на рынке свои акции, далее поступившие средства являются собственностью акционеров которые продали свои акции. Все вот эти куда деньги завели и про 180 дней, можете к сведению не принимать, с точки зрения компании это информация значения не имеет. Ещё раз полученные средства являются собственностью акционеров которые эти акции продали, не компании. Потом, далее, те акционеры которые продали свои акции имеют право восстановить свои доли до прежних размеров, то есть вот в этот момент будет эмиссия новых акций, которые скорее всего изначальные акционеры приобретут по номиналу и вот уже эти средства зайдут в капитал компании, сума, это сегодня полученные деньги грубо делите на три. То есть сумма полученных средств с точки зрения компании незначительна. Здесь очевидно одно, все эта сделка была направлена на удовлетворение личных интересов изначальных акционеров, плюс акции продали дороже справедливой (рыночной) стоимости не на десятки, на сотни процентов, даже если исходить что отчётность корректная, хотя и в этом есть сомнения. ❗❗❗ ПАО СмартТехГрупп (#CARM)

❗❗❗ ПАО СмартТехГрупп (#CARM)

Она же Микрофинансовая компания Carmoney

Первое IPO (DPO) второго полугодия 2023 г., приятного чтения

Авто-репост. Читать в блоге >>>

каждый день будем по 6 процентов падать что ли?) когда дополнительный объем вливали на пике, мотивировали для поддержания ликвидности стакан...

Евгений Галеев, вроде в Хронике биржевого спекулянта писалось ещё 100 лет назад, что основные объемы разгрузки делаются на падении. Так психология устроена — мол если видели 3,15 на бирже, то типа должно туда вернуться и не хочется фиксить лось. А мажоры и бенефициары могут спокойно продолжать свой скам в стакан лить.

Появилось немного подробностей про lock-up:

Появилось немного подробностей про lock-up:

Акционеры компании, владеющие более 1% акций, и ряд акционеров, владеющих менее 1% акций, что составляет суммарно 92% всех акционеров ПАО «СТГ», приняли на себя обязательства, ограничивающие отчуждение акций Компании до истечения 180 дней с момента начала биржевых торгов. Два акционера, передавших свои акции для реализации основного и дополнительного предложений, оставляют за собой право после поступления привлеченных средств в капитал Компании (кэш-ин) продать на бирже до 6% собственных акций (кэш-аут).

каждый день будем по 6 процентов падать что ли?) когда дополнительный объем вливали на пике, мотивировали для поддержания ликвидности стакан...

Евгений Галеев, это ещё медленно падает, до людей видимо не совсем доходит. И никто ничего поддерживать не будет, такие сделки раз в жизни происходят и вы им предлагаете обратно отдать. И я бы кстати на вливание в капитал тоже собо не ориентировался, сегодня внесли, завтра в обратку отыграли, помех для этого нет.

Юрий, какой прибыли? разве не в убыток уже продают, все эти разговоры про фиксацию прибыли игроками, больше на вымысел похоже, ели кто то за...

Евгений Галеев, конечно в убыток, это ирония/ стёб. Я думал это очевидно, конечно в убыток продают. И пускай дальше продают. Здесь же человек гораздо ранее написал куда должна цена скатиться, он все правильно сказал, при том я так понял, раньше чем продажи данных акций начались.

Это конечно все замечательно что деньги всё-таки решили в капитал занести. Но ездить по ушам кармани, пока такое настроение есть — не дадим. Какое ROE у кармани? То есть это те возможности которые кампания максимум может генерировать прибыль с капитала и соответственно далее несложно посчитать дивиденды и затем соответственно понять, сколько это может дать увеличения к цене. Так как парни были замечены в возможном манипулирование отчётности, то пусть ROE будет 20%, то есть максимум прибыли от увеличения капитала на 834 млн будет 834*20%=166,8 руб в виде прибыли, что далее даст акционером получить прибавку ввиде дивидендов 166,8*0,5=83,4 млн. Хе-хе. Ждём продолжения фиксирования прибыли далее.) К сожалению акции изначально были проданы так дорого, что даже изменение капитала ситуацию не меняет.

Это конечно все замечательно что деньги всё-таки решили в капитал занести. Но ездить по ушам кармани, пока такое настроение есть — не дадим. Какое ROE у кармани? То есть это те возможности которые кампания максимум может генерировать прибыль с капитала и соответственно далее несложно посчитать дивиденды и затем соответственно понять, сколько это может дать увеличения к цене. Так как парни были замечены в возможном манипулирование отчётности, то пусть ROE будет 20%, то есть максимум прибыли от увеличения капитала на 834 млн будет 834*20%=166,8 руб в виде прибыли, что далее даст акционером получить прибавку ввиде дивидендов 166,8*0,5=83,4 млн. Хе-хе. Ждём продолжения фиксирования прибыли далее.) К сожалению акции изначально были проданы так дорого, что даже изменение капитала ситуацию не меняет. ПАО СТГ (КарМани) в рамках IPO привлекло 978 млн руб, из них 834 млн руб поступило в компанию. Остальные средства также будут направлены в капитал, после учёта всех издержек - компания

ПАО СТГ (КарМани) в рамках IPO привлекло 978 млн руб, из них 834 млн руб поступило в компанию. Остальные средства также будут направлены в капитал, после учёта всех издержек - компания

Публичное акционерное общество «СмартТехГрупп» объявило о привлечении средств в свой капитал через торги акциями на Московской бирже.

В результате двух предложений удалось привлечь 978 млн рублей, из которых в компанию поступило 834 млн рублей, а оставшаяся часть будет направлена после учета всех издержек. В ближайшее время планируется проведение докапитализации дочернего общества «КарМани».

В первый день торгов спрос на акции «СмартТехГрупп» значительно превысил ожидания и был реализован за считанные минуты. В целях поддержания ликвидности акций, акционеры компании приняли решение продать дополнительный объем акций.

Поступившие средства будут использованы для реализации стратегии роста и поддержания необходимого собственного капитала для масштабирования бизнеса компании.

Источник: https://smarttechgroup.pro/news/publichnoye-aktsionernoye-obshchestvo-smarttekhgrupp-obyavlyayet-o-postuplenii-sredstv-v-kapital-kompanii

Авто-репост. Читать в блоге >>> ПАО «СмартТехГрупп» объявляет о поступлении средств в капитал компании

ПАО «СмартТехГрупп» объявляет о поступлении средств в капитал компанииСредства, полученные от реализации акций в рамках первого и дополнительного предложений в размере порядка 16% от текущего капитала ПАО «СмартТехГруп», поступили в капитал компании.

Всего через уполномоченную компанию в рамках двух предложений было привлечено 978 млн рублей. В настоящий момент в ПАО «СТГ» поступило 834 млн рублей. Оставшаяся часть привлеченных средств будет направлена в капитал после итогового расчета всех брокерских, транзакционных и прочих издержек.

В пятницу 7 июля совет директоров ПАО «СТГ» проведет докапитализацию финтех-сервиса CarMoney (дочерней компании ПАО «СТГ»). Обо всех принятых решениях расскажем отдельно.

Авто-репост. Читать в блоге >>> Снова Carmoney, мнение спекулянта, сигнальщика, недоаналитика. Что делать?

Снова Carmoney, мнение спекулянта, сигнальщика, недоаналитика. Что делать?

Нашёл краткосрочное мнение БКС о Carmoney:Таким образом, после ажиотажного спроса в первый день торгов на Мосбирже, сегодня наблюдается массированная распродажа. Вероятно, спекулятивно настроенные участники рынка фиксируют прибыль.

Хм, неплохая рыба и для завтрашнего дня: — «Таким образом, после ажиотажного спроса в третий день торгов торгов на Мосбирже, сегодня наблюдается массированная распродажа. Вероятно, спекулятивно настроенные участники рынка продолжили фиксировать прибыль». Завидую этим участникам торгов, несколько дней и уже все в прибыли! Хорошие акции Carmoney, надо брать!

В целом клоуны из телевизора РБК консолидируются с этим мнением. Что делать? Я жду, когда участники рынка зафиксируют прибыль… снова на 2-х рублях или есть варианты?!

Главное, что компания охотно идет на диалог с потенциальными инвесторами и аналитиками. Довольны ценами акций Carmoney — Carmoney, инвесторы и аналитики. Забыл Мосбиржу. Пока.

Авто-репост. Читать в блоге >>> Акции КарМани. Первые итоги

Акции КарМани. Первые итоги3 июля стартовали торги акциями CARM. Это второй Direct Listing в России, первой была Группа Позитив. Так что уместно будет сравнить эти две сделки как минимум в части техники.

Авто-репост. Читать в блоге >>>

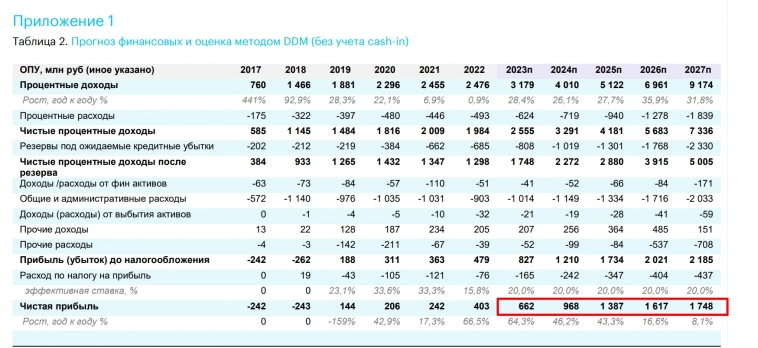

Удивляют меня эти сказочные математики. Даже если все проигнорировать и взять за правду, что прибыль будет 600 млн, а Р/Е=11, то это означает, что доходность по дивидендам будет 4,5%. Ещё раз напомню, доходность по дивидендам у Сбера в районе 11%. Это раз. А два, если предположить что кармани=сбербанк, что конечно в реальности представить невозможно, то максимальная капитализация кармани должна быть 600/0,11=5,45 млрд (это если считать по прибыли, а не дивидендам как это нужно считать, то есть все ещё более чем плачевно)., то есть никак эта компания сегодня стоить то во что её оценили ( 6,5 млрд) не может.

Удивляют меня эти сказочные математики. Даже если все проигнорировать и взять за правду, что прибыль будет 600 млн, а Р/Е=11, то это означает, что доходность по дивидендам будет 4,5%. Ещё раз напомню, доходность по дивидендам у Сбера в районе 11%. Это раз. А два, если предположить что кармани=сбербанк, что конечно в реальности представить невозможно, то максимальная капитализация кармани должна быть 600/0,11=5,45 млрд (это если считать по прибыли, а не дивидендам как это нужно считать, то есть все ещё более чем плачевно)., то есть никак эта компания сегодня стоить то во что её оценили ( 6,5 млрд) не может. Капитализация сейчас примерно 6,5-6,6 млрд.Заработает компания за год 600 млн минимум. р/е =11.Для финтеха не так много, плюс инфляция и кризисы ей не страшны, инфляция из-за высоких ставок пр кредитам существенного влияния не оказывает, а при кризисах банки частееько отказывают заемщикам, а те идут в МФО и Кармани, а так как кредит обеспечен залогом риски для компании минимальные. Я думаю в течении пары месяцев котировки уйдут гораздо выше сегодняшних значений

Капитализация сейчас примерно 6,5-6,6 млрд.Заработает компания за год 600 млн минимум. р/е =11.Для финтеха не так много, плюс инфляция и кризисы ей не страшны, инфляция из-за высоких ставок пр кредитам существенного влияния не оказывает, а при кризисах банки частееько отказывают заемщикам, а те идут в МФО и Кармани, а так как кредит обеспечен залогом риски для компании минимальные. Я думаю в течении пары месяцев котировки уйдут гораздо выше сегодняшних значений

Юрий, один блогер рассуждал про ре

30-летний пенсионер, но в любом случае Р/Е ни о чём в данном случае не говорит. И я не совсем правильно выразился, его как раз посчитать можно легко, но непонятно какой он должен быть, нет компаний аналогов с чем сравнить можно, проблема нашего неразвитого рынка.

30-летний пенсионер, я что-то не видел чтоб кто-то говорил о Р/Е. Говорили о доходности по прибыли, а это не Р/Е, это Е/Р и да примерно так ...

Юрий, один блогер рассуждал про ре

Юрий, ну вон же пишут, в каком то канале теллеграмм увидел в ленте новостной! какую то часть хотят занести видимо в контору, если это ввобще...

Евгений Галеев, да, я видел эту Вашу информацию ниже. Но только пусть всё-таки вначале внесут, чтоб было что обсуждать. И это всё-таки остальные вопросы не снимает. И у меня претензии больше не к кармане, если честно — первоочередные цели любой коммерческой компании делать своих акционеров максимально богатыми, это как бы базовые вещи, что собственно и было сделано)) У меня претензий больше к тому как возможно организовывать весь наш рынок, чтоб такие варианты проходили в принципе или к конкретным организациям которые используя доверие своей общины, откровенно им втюхивает акции по заоблачным ценам. Антон Зиновьев с КарМани уже попал в азбуку разводняка российского рынка. Причём ещё и стебётся надо всеми (калач тёртый, на ломбардах закалился):

Антон Зиновьев с КарМани уже попал в азбуку разводняка российского рынка. Причём ещё и стебётся надо всеми (калач тёртый, на ломбардах закалился):

Основатель CarMoney Антон Зиновьев так прокомментировал размещение:

«Мы рады, что инвесторы высоко оценили предложение CarMoney. Приветствуем всех в числе наших акционеров. Очевидно, что основной объем на торгах

был выкуплен физическими лицами. Нас радует тот уровень интереса, который рынок продемонстрировал по отношению к компании».

КарМани (СТГ) - факторы роста и падения акций

- В планах нарастить прибыль до 2 млрд рублей (09.01.2024)

- В планах менеджмента нарастить капитализацию до 20 млрд рублей (09.01.2024)

- Средний ROE за последние 3 года около 20% и компания стоит дороже собственного капитала (есть банки дешевле) (09.01.2024)

- Компания последние годы стабильно увеличивала собственный капитал (вклады новых собственников). (09.01.2024)

- Компания таргетирует маржинальность, из-за чего в кризисные годы могут значительно сократиться объемы выдач новых займов (09.01.2024)

КарМани (СТГ) - описание компании

CarMoney — онлайн-сервис автозаймов.Старт торгов на Московской Бирже 3 июля 2023.

Размещение прошло в форме прямого листинга.

Изначально предполагалось, что компания предложит 10% капитала «Смарттехгрупп» и выставит 21 заявку на продажу с минимальной ценой в 2,34 рубля и максимальной — 3,16 рубля за акцию.

Число акций: 1 898 млн

Прогноз Открытие research по чистой прибыли Кармани

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций