Борода Инвест про БСПБ:

БСП отчитался за 2 квартал 2020 года по МСФО. Мы уже раньше удивлялись данным за первый квартал.

В текущем периоде фантастика продолжилась! Пока у ВТБ, Сберебанка и других лидеров рынка падает прибыль под давлением кризиса и создаваемых резервов, показатели Питерского банка кризис просто игнорирует. Фантастика, новая бизнес модель, крутой менеджмент? ))))

Кажется, что дело не в этом. По крайней мере, судя по котировкам, которые продолжают болтаться недалеко от мартовских минимумов, рынок просто не верит в представленные цифры. О да, там много странного. Давайте разбираться.

Что бы лучше понять логику, сразу структурирую свои рассуждения по пунктам, как они происходили:

1) Первое, что сразу бросается в глаза, это сокращение процентных доходов почти на 8%. При этом чистая прибыль практически не изменилась и маржа осталась на прежних уровнях. Странно, не правда ли?

2) Глядим в процентные расходы, и действительно, они сократились больше доходов — сразу на 25%!!! Это успех? Рано радоваться.

3) А почему могли так резко сократиться процентные расходы? Причем сразу по всем направлениям деятельности: межбанк, физлица, юридические лица. У меня только один ответ на этот вопрос — из банка стремительно утекает ликвидность! Меньше депозитов — меньше процентов! Ничто другое не может объяснить сокращение процентных расходов на 25% всего за квартал.

4) Что бы подтвердить свою догадку, смотрим в баланс. Там никаких изменений, обязательства плюс-минус стабильны. Зато баланс договоров РЕПО подскочил сразу на 30 млрд. (+50% за квартал) В целом не понятно, но такое уже бывало. МОжет банк удачно спеулировал на рынке или еще чего.

5) Ну и самое главное. Посмотрим, что делают связанные стороны. Акционеры и руководство вывели из банка более 2 млрд рублей!!! Крысы бегут с корабля?

6) Не могу не отметить, привычную странность: во время экономического кризиса, пока другие компании режут издержки как могут, у БСП внезапно выросли расходы на персонал сразу на 800 млн рублей. Как пить дать это руководство выписывает себе последние премии перед санацией.

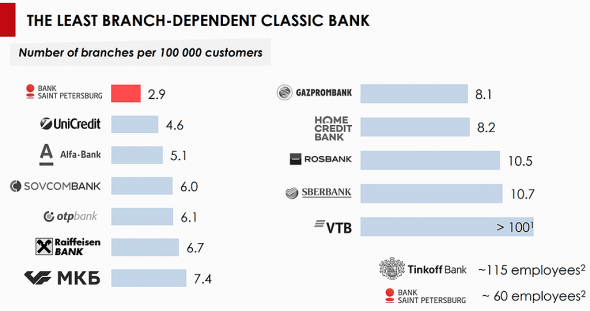

Итого: отчетность БСП очень-очень странная, и рынок не просто так не реагирует на формально хорошие цифры. Фантастическое расхождение между динамикой процентных расходов и обязательствами банка (при росте обязательств процентные расходы сократились на четверть), а так же вывод средств из банка инсайдерами заставляют напрямую усомниться в достоверности представленных цифр. Возможно, что в ближайшее время могут появиться новости о «внезапных» проблемах БСП и его санации. Будем следить за лучшим банком страны. (по версии его презентации)

Не является инвестиционной рекомендацией

Роман Ранний, по приведенному тексту:

1,2,3 — ставка рефинансирования сокращается, при этом снижается как стоимость привлеченных средств, так и ставки по выдаваемым кредитам.

Многие банки кстати пересматривают условия каждые 2 недели.

В чём тут странность?

5. Откуда взялись 2 миллиарда якобы выведенные из банка акционерами? Если речь о дивидентах по префам, то они составили 2 миллиона, а не миллиарда.

6. Рост расходов на персонал? Насколько я знаю на западе любые сокращения сначала приводят к росту расходов и только потом, со временем, наступает экономия.

Кроме того, дистанционная работа в период самоизоляции — вещь вовсе не дешевая. Расходы на связь, оплата командировочных, необходимость замены сотрудников, находящихся на карантине и т.д. В некоторых банках сотрудники буквально жили в офисахнеделями и надо думать не за просто так. Мне не показалось, что кому-то удалось уменьшить расходы на персонал во время короновирусного кризиса сохранив прежний объём деятельности.

Впрочем по данному банку у меня информации нет и я, в отличие от автора не склонен к фантазиям.

По банку есть вопросы, но считать хорошую отчётность признаком проблем и предвестником скорой санации — это сильно!))

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций