Положительная динамика в акциях банка Санкт-Петербург продолжится и в следующем году - Атон

Банк Санкт-Петербург представил хорошие результаты за 3К21 по МСФО

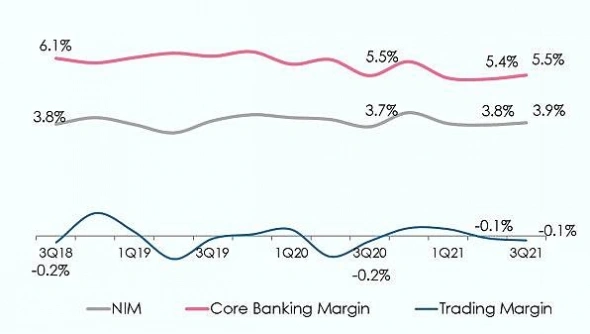

Чистая прибыль банка за 3К21 выросла на 50.4% г/г до 4.1 млрд руб. (несколько ниже консенсус-прогноза Интерфакса), а рентабельность собственного капитала (RoE) составила 17.1% (против 21.1% за 2К21 и 12.9% за 3К20). Чистый процентный доход (ЧПД) за 3К21 показал рост на 16.8% до 7.1 млрд руб. за счет ЧПМ на уровне 3.9% и роста кредитного портфеля на 12% г/г. Чистый комиссионный доход увеличился на 13.3% г/г до 2.2 млрд руб. за счет экспортно-импортных операций, а доход от торговых операций составил 1.2 млрд руб. Объем отчислений в резервы составил 0.9 млрд руб. (-54.7%), а стоимость риска составила 0.7% (против 1.6% за 2К21). Операционные расходы достигли 3.7 млрд руб. (+12% г/г), а соотношение затраты/доход составило 34.7%. Коэффициенты достаточности общего капитала (CAR) и капитала первого уровня составили 13.2% и 10,2%, соответственно. За 9М21 банк увеличил чистую прибыль на 80% г/г до 11.4 млрд руб. при RoE на уровне 16.3%. ЧПД увеличился на 10%, а комиссионный доход вырос на 21% г/г. Банк также улучшил свой прогноз на 2021: рентабельность собственного капитала RoE на уровне 17% (ранее — 15%), стоимость риска ниже 1.0% (ранее — 1.5%), рост комиссионного дохода на 20%, увеличение расходов на 10%. Банк также представил обнадеживающий прогноз на 2022: ROE — чуть ниже 20%; стоимость риска — 0.5%, рост кредитного портфеля на 10%, рост комиссионного дохода на 10%, рост расходов на 12-15%.

Авто-репост. Читать в блоге

>>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций