Акрон: EBITDA за 2К17 по МСФО -3% кв/кв

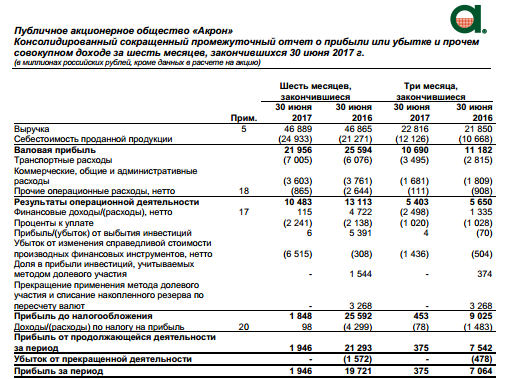

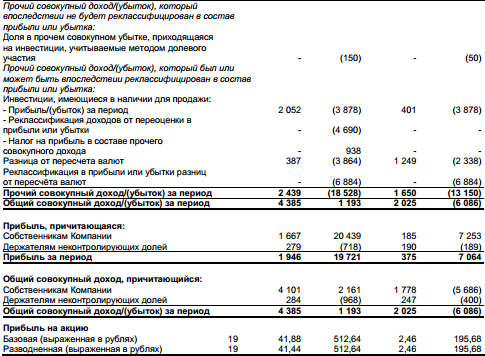

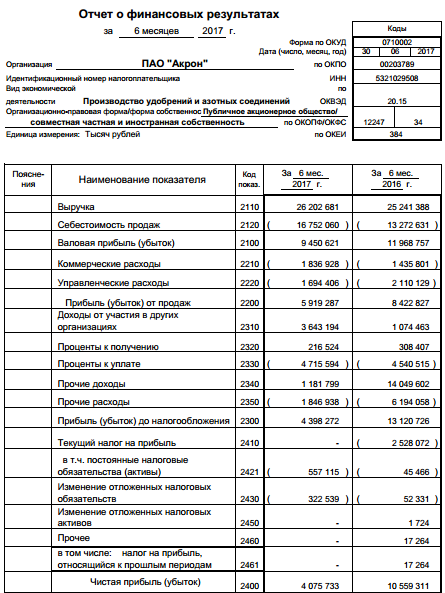

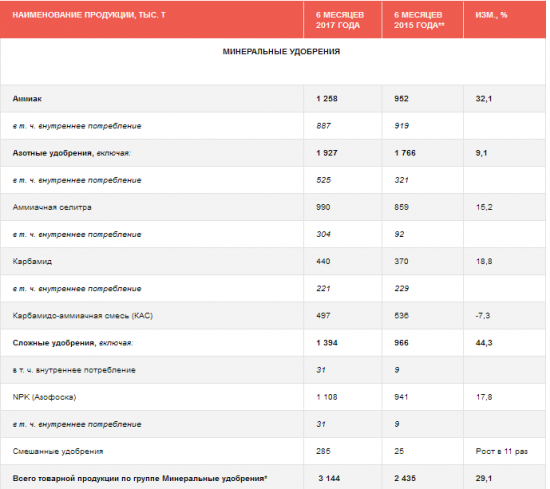

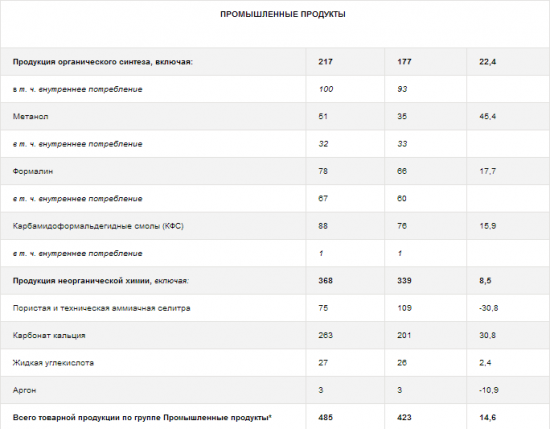

Выручка Акрона составила 22,8 млрд руб. (-5% кв/кв, — 4% г/г), EBITDA — 7,2 млрд руб. (-3% кв/кв, -1% г/г), чистая прибыль — 0,4 млрд руб., рентабельность EBITDA составила 32% против 33% во 2К16 и 31% в 1К17. Общие продажи удобрений у Акрона выросли на 3% кв/кв до 1,8 млн т, но этот рост был нейтрализован снижением цен на удобрения и укреплением рубля. Коэффициент чистой долговой нагрузки вырос до 2,0x на фоне роста чистого долга до 54 млрд руб. Акрон отметил ввод в строй новых мощностей по производству карбамида в США и Алжире в сентябре и выразил надежду, что сезонный рост спроса в Бразилии и Индии поможет абсорбировать новые объемы, которые придут на рынок. Ожидается, что Китай возобновит экспортные продажи карбамида по цене выше $220-225 FOB.

Результаты Акрона за 2К17 в целом совпали с нашими ожиданиями и ожиданиями рынка. Мы видим ограниченный потенциал роста цен на удобрения из-за новых мощностей, которые будут запущены во 2П17, что было так же подтверждено компанией. Мы подтверждаем нашу рекомендацию ДЕРЖАТЬ.АТОН

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций