bitcoin

-

ПОБАРНЫЙ АНАЛИЗ БИТКОИН

ПОБАРНЫЙ АНАЛИЗ БИТКОИН🎙 БАР ГОВОРИТ

🎄 Движение прошло в полном соответствии с нашими ожиданиями

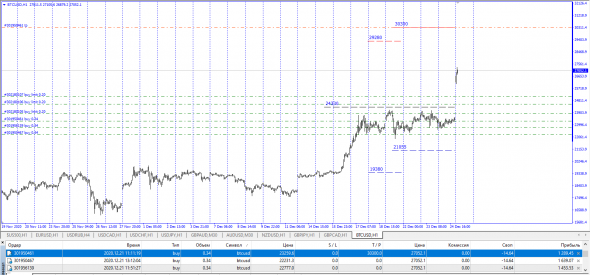

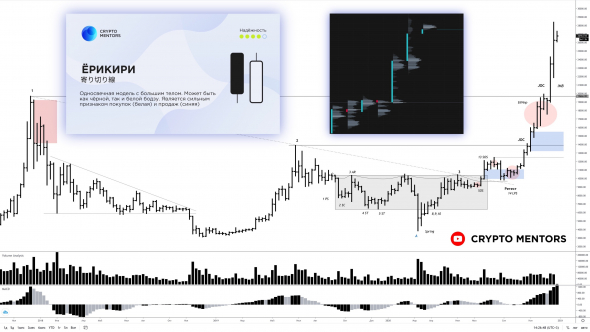

Побарный анализ. Бар прошедшей недели имеет средний спред по матрице, но в текущей волне размерность достаточно значительная, одна из самых больших. Объём средний падающий. Движение выглядит очень уверенно, быки доминируют и объём распределён по профилю b. Не забывайте о возможной слабой коррекции для заполнения IMBов. Но среднесрочное ожидание — strong buy. Бар текущей недели закроется в покупках.Японские свечи. И снова модель «ёрикири» — показатель значительных покупок

📍Twitter📍YouTube📍TikTok 📍Телеграм

Авто-репост. Читать в блоге >>> Такими судьбами скоро реально карханет

Такими судьбами скоро реально карханет- «Крах всех крахов»

Судя как продвигают Биткойн, в неокрепшие умы, не трудно догадаться что нас скоро ждет с крепкими валютами. Будет такой крах, будет такой движняк на баксе, что крахи в Зимбабве померкнут.

.

Авто-репост. Читать в блоге >>>- «Крах всех крахов»

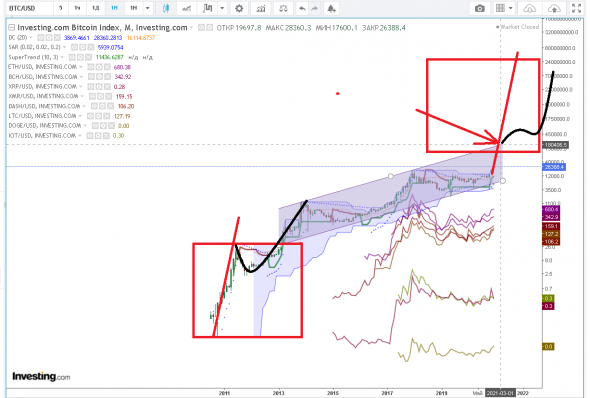

btc и altcoins

btc и altcoins

альткоины подтягиваются к биткоину и парад" планет будет на верху.

биткоин догонят альты по соотношению.

биткоин вершину перевалил, а альткоины пока нет.

eth/usd к биткоину 3 раза и к своей вершине 2.

самые недооцененные dash ,iota ,xrp,bch.

на верху соотношение будет одинаковым почти и их не стоит продавать.

можно уравнять их в портфеле на своих вершинах.везде вымпелы и треугольники почти равны.

если только вывод в фиат ускорить перевести в 2-3 штуки крипты.

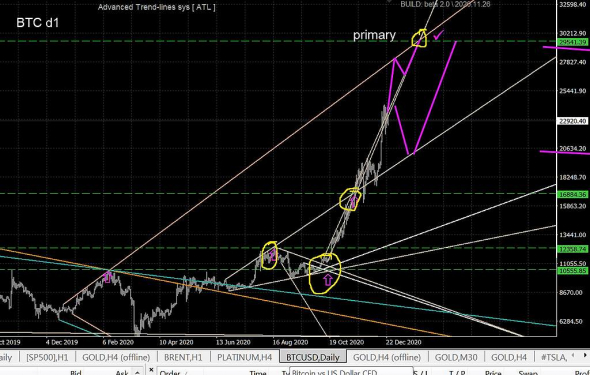

древко флага среднего и канал пока держутся, в марте 2021 пробьет полотнище флага, может раньше.

цель 2-10 млн.$ и следущая 10-8 степени к сатоши по центру симметрии от низа и до верха через 1.0 $ -это 100 млн.$(здесь много будут фиксится) и перехай на 230млн.$.

конечная цель этой второй волны 1-10 млрд.$ и слив на 5-50 млн.$ с переходом 7-10 летнего цикла на третью волну под вопросом.там триллионы и триллиарды.пока рано и движется двухволновкой или трех?

btc/xau на недельном перевалить за максимум осталось 10%, на месячном перехаило.

биткоин в каналах

Авто-репост. Читать в блоге >>>

Потеряшки

ПотеряшкиВ мире навсегда утеряны от трех до пяти миллионов биткоинов. Об этом агентству РИА Новости рассказал руководитель отдела цифровых активов швейцарского онлайн-банка Swissquote Крис Томас.

По его словам, вывод этой криптовалюты стал невозможен из-за забытых паролей или повреждения оборудования для их майнинга.

Всего же, по его словам, на данный момент добыто около 19 миллионов биткоинов, а в 2021 году их число достигнет 21 миллиона.

Авто-репост. Читать в блоге >>>

Биткоин — паник селл!

Вот и произошёл разворот биткоина, который так долго ждали биржевики. От 28000$ за биток развернули его. Ох, скоро понесётся вниз как угорелый.

Я с понедельника туго набью счёт шортами по биткоину.

падает на 5% почти уже от вершины.

Авто-репост. Читать в блоге >>>

prescott,

нет никакого разворота

небольшой коррект ...

паник только у кого-то в трусах! :)

==

==

Биткоин - паник селл!

Биткоин - паник селл!

Вот и произошёл разворот биткоина, который так долго ждали биржевики. От 28000$ за биток развернули его. Ох, скоро понесётся вниз как угорелый.

Я с понедельника туго набью счёт шортами по биткоину.

падает на 5% почти уже от вершины.

Авто-репост. Читать в блоге >>> до 2021 мы скорее всего увидим цену в 30-32,000 ...

до 2021 мы скорее всего увидим цену в 30-32,000 ...

ещё есть время ..

если цена уедет за 35,000 даже до наступления 21го Г ...

тоже не удивлюсь… биток набрал жирных оборотов ещё и ушлёпки с сити-банка настраполили народ якобы битун будет 300к… ну вот… все лохопеды от мало до велика бросились его скупать по любой цене… имеем рост… на 30-32к могут дать в 4-5к хороший разряд тока… ставим стопы! Не кормим рынок! и ТП тоже можно ставить каждые 3-4к хода ...

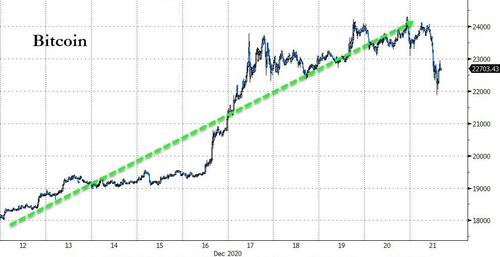

Биткоин вероятно не добьет 30.000$

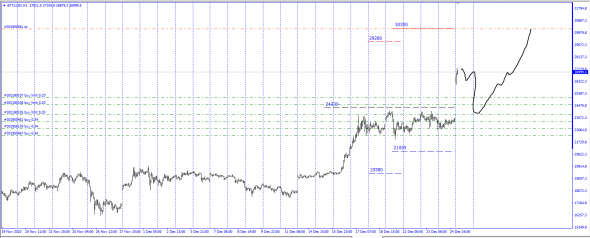

Биткоин вероятно не добьет 30.000$Не удержался от соблазна показать вам картинку по биткоину, тем более что не так давно я давал прогноз по нему 30.000$. С момента прогноза он вырос более чем на 20% всего за несколько дней. Но вот сейчас рисуется паттерн перекупленности и окончания всего тренда, и, вероятно, отметка в 30.000$ останется нетронутой, по крайне мере, в рамках текущего импульса.

Ниже приложил график с аналогией движения с серебром, которое было несколько месяцев назад. Паттерн показывает признаки климакса покупок, когда в рынок заходит самая слабая публика, которой продают профессионалы, и дальше, соответственно, рынок начинает корректироваться. Причем если этот сценарий реализуется, это может быть первым сигналом начала risk off на всем рынке, и если это так, то начало недели обещает быть интересным.

Больше полезной информации по рынкам читайте в моем Telegram.

Авто-репост. Читать в блоге >>>

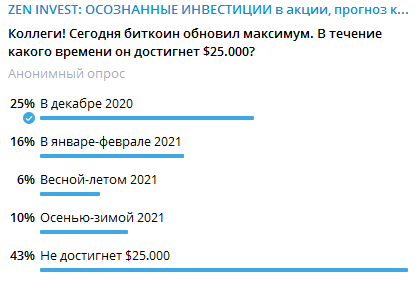

Итоги опроса по биткоину

Итоги опроса по биткоинуМесяц назад сделал опрос в телеграм канале, в котором читатели делали ставки на достижение биткоином $25.000.

Я написал, что жду наступления этого события еще до Нового 2021 Года и 25% проголосовавших в опросе согласились с моим мнением, хотя 43% посчитали, что это невозможно в принципе.

Поздравляю, господа! 26 декабря 2020 года биткоин достиг $25.000.

Авто-репост. Читать в блоге >>>

Биткойн задушит другие криптовалюты?

У Биткойна была адская неделя. И многие из его поклонников рассматривают его недавний всплеск как только начало движения, которое превратит его из культовой в мировую резервную валюту.

Это захватывающая перспектива по многим причинам. Но это еще не конец. Одна из многих проблем, которые не-HODLers испытывают по поводу биткойна, заключается в том, что его алгоритмически ограниченное предложение может быть своего рода миражом, потому что другие криптовалюты с аналогичными характеристиками и полезностью могут быть созданы в бесконечном количестве. С точки зрения трейдера, это означает следующее: если биткойн продолжает расти относительно, скажем, эфириума и лайткойна, это создает арбитраж, при котором инвесторы продают биткойны и реинвестируют свою прибыль в гораздо более дешевые, но в остальном похожие — и, следовательно, столь же привлекательные как средство сбережения — монеты. Таким образом, цена биткойна падает (или, по крайней мере, растет медленнее), в то время как Ethereum и Litecoin набирают силу. Криптовалюта диверсифицируется и расширяется, частично за счет биткойнов. И биткойн, хотя и успешен, упускает шанс завоевать мировую валютную систему.

Это захватывающая перспектива по многим причинам. Но это еще не конец. Одна из многих проблем, которые не-HODLers испытывают по поводу биткойна, заключается в том, что его алгоритмически ограниченное предложение может быть своего рода миражом, потому что другие криптовалюты с аналогичными характеристиками и полезностью могут быть созданы в бесконечном количестве. С точки зрения трейдера, это означает следующее: если биткойн продолжает расти относительно, скажем, эфириума и лайткойна, это создает арбитраж, при котором инвесторы продают биткойны и реинвестируют свою прибыль в гораздо более дешевые, но в остальном похожие — и, следовательно, столь же привлекательные как средство сбережения — монеты. Таким образом, цена биткойна падает (или, по крайней мере, растет медленнее), в то время как Ethereum и Litecoin набирают силу. Криптовалюта диверсифицируется и расширяется, частично за счет биткойнов. И биткойн, хотя и успешен, упускает шанс завоевать мировую валютную систему.

Авто-репост. Читать в блоге >>>

RUH666,

говорят ФРС в тайне через подставные компании, скупает биток,

это же делает руководство Китая ...

300к не знаю до до 30-50к довести цену могут…

потом опять сброс толпы будет на 5-10к вниз ...

===

О дивный новый мир.Подводя итоги года, порассуждаем о биткойне. Признание регуляторами, покупка известными инвесторами - биткойн становится институциональным?

О дивный новый мир.Подводя итоги года, порассуждаем о биткойне. Признание регуляторами, покупка известными инвесторами - биткойн становится институциональным?Вспоминаю моменты своего знакомства с системой блокчейна в 2015-2016, интерес и постоянное объяснение так называемых “экспертов” через примеры использования, но не суть системы (это, кстати, критерий проверки — понимает человек ли нет блокчейн, если рассказывает use cases (способы применения) — однозначно нет). Но, так как главным источником внимания были криптовалюты, а об экспотенциальном росте биткойна осенью 2017-го не говорил только мертвый, то биткойн был и остался самым притягательным примером использования распределенной системы блокчейна. Как-то в 2017-м, когда замечательный Жан Тироль представлял свою книгу “Economics for the common good”, во время Q&A ему был задан вопрос о том, что сейчас на крипторынке. Уверенно ответив “пузырь”(что и было), наглядно иллюстрируя историями то с луковицами в Голландии, то с тем же дотком бумом в конце 90-х, нобелевский лауреат поспешил с выводами о последствии пузырей на рынке. Как это важно заметил за него другой экономист, Роберт Шиллер в своей книге “Narrative Economics”, пузыри хоть и формируются на нарративе и ценностной бесполезности, их финансирование закладывает основу для инноваций — dotcome пузырь заложил начальное финансирование технологических компаний и их рост. Шиллер сослался на футуристический закон о влиянии технологий — закон Амара, гласящий, что об излижней переоцененности технологии в первые пять лет ( из-за этого бум финансирования) и последующем эмоциональном спаде в оценках и началу логической полезности инновации. Аналогичное происходит и как со всей системой блокчейн, так и с самым интересным методом его использования — криптовалютами.

Авто-репост. Читать в блоге >>>

Биткоин

БиткоинКакие у вас отношения с биткойном? Думаете купить или уже купили? Или разводилово и пирамида?

Илон Маск вот в твиттере постит мемы о биткойне и обсуждает с Майклом Сэйлором (гендир Micro Strategy, писал про них недавно тут возможность конвертации акций Тесла на балансе из долларов в биткойны на сумму 100 млрд. долларов.Ссылка на мем и обсуждение:

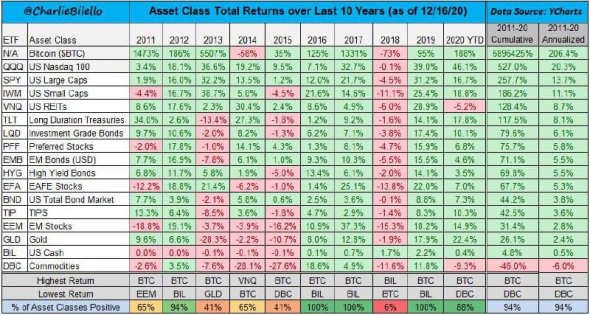

twitter.com/michael_saylor/status/1340665067570913280Так же Чарли Билелло собрал различные активы по доходности в одной табличке (прикрепил ниже). Получился самый доходный актив с 2011 года — аж 206% годовых.

Недавно он обновил максимальную цену, и это без учета огромного ажиотажа вокруг него, который был в 2017 году. По гугл трендс это видно trends.google.com/trends/explore?date=today%205-y&q=bitcoin — количество поисковых запросов о биткойне в 3-4 раза меньше, чем 3 года назад.

Неужели он постепенно войдет в нашу жизнь? Или это все домыслы и скоро все обвалится?

Авто-репост. Читать в блоге >>> Биткоин как манометр человеческой глупости

Биткоин как манометр человеческой глупости

И это вы называете валютой? Это сильно спекуляц неудобный, глючный актив. Который вероятно будет стоить очень много...50 000$ 100 000$ // Это я еще сильно верю в человечество. Куда забросят биткойн покажет уровень глупости.

Авто-репост. Читать в блоге >>>

bitcoin

Биткоин — родоначальник криптовалют.В настоящее время самая ликвидная и капитализированная криптовалюта.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций