Известно ли какая ставка будет по БДеньги-03 на следующий период с 30-01-2023?

Артем,

Ключевая ставка + 5

| Имя | Доходн | Лет до погаш. |

Объем выпуска, млн руб |

Дюрация | Цена | Купон, руб | НКД, руб | Дата купона | Оферта |

|---|---|---|---|---|---|---|---|---|---|

| БДеньг-2P5 | 139.5% | 1.5 | 300 | 0.00 | 99.82 | 18.08 | 3.62 | 2026-02-19 | 2026-01-27 |

| БДеньг-2P4 | 24.9% | 1.4 | 367 | 1.18 | 100.02 | 18.49 | 7.4 | 2026-02-13 | 2025-12-22 |

| БДеньг-2P3 | 27.1% | 1.2 | 333 | 0.88 | 92.23 | 12.33 | 11.51 | 2026-01-28 | |

| БДеньг-3P1 | 26.5% | 3.4 | 400 | 2.09 | 106.94 | 22.19 | 9.62 | 2026-02-12 | 2027-07-07 |

| БДеньг-2P8 | 26.9% | 3.1 | 250 | 0.15 | 100.74 | 23.84 | 15.1 | 2026-02-06 | 2026-03-23 |

| БДеньг-2P6 | 25.7% | 1.8 | 418 | 1.33 | 94.26 | 17.26 | 11.51 | 2026-02-05 | 2027-05-01 |

| БДеньг-2P2 | 26.9% | 0.8 | 300 | 0.56 | 95.61 | 13.15 | 4.82 | 2026-02-14 | |

| БДеньг-Ю01 (CNY) | 9.0% | 0.4 | 18 | 0.35 | 99.7988 | CNY0.66 | CNY5.215008 | 2026-02-03 | |

| БДеньг-2P7 | 24.9% | 2.0 | 125 | 0.53 | 100.3 | 18.9 | 7.56 | 2026-02-13 | 2026-08-19 |

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов | YOUTUBE | VK

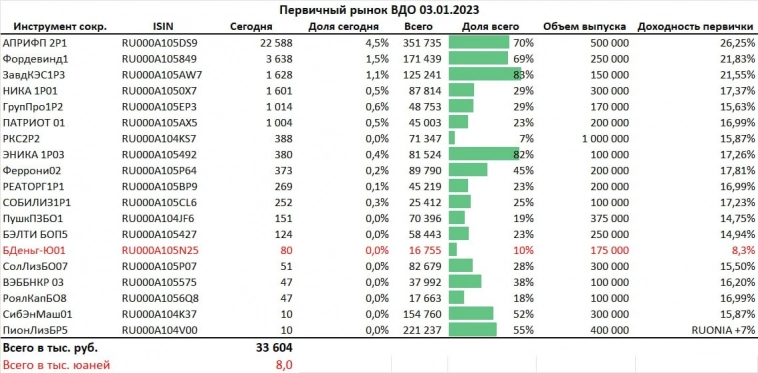

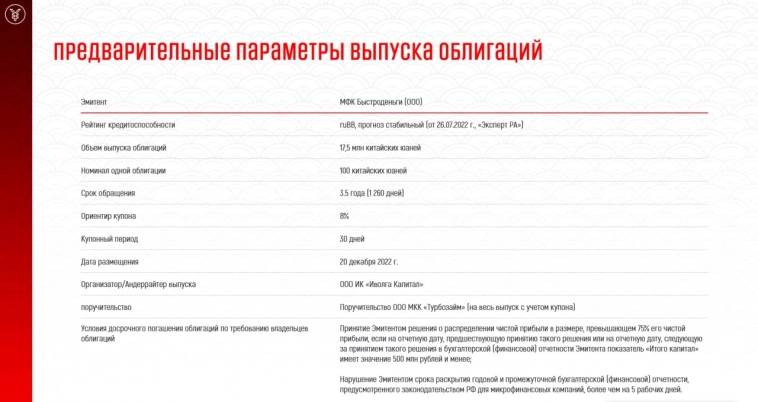

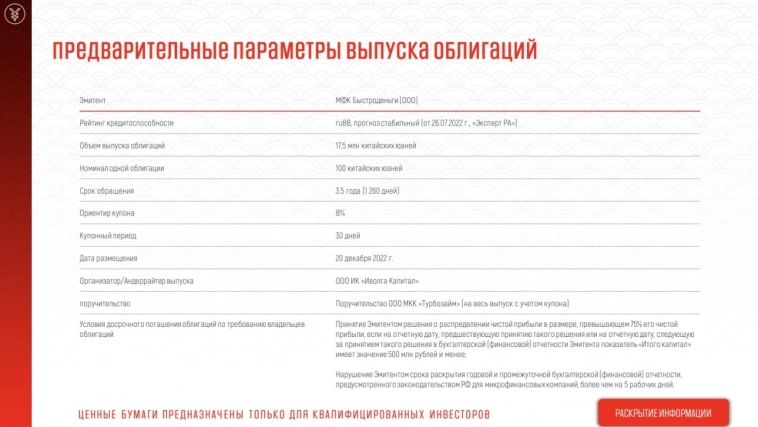

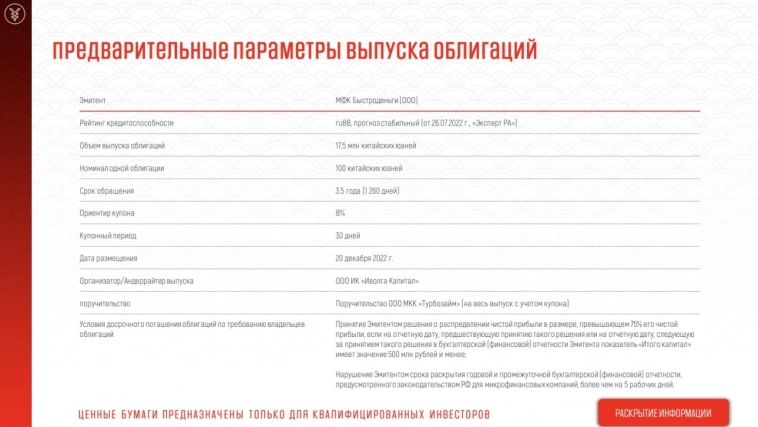

Сегодня, 21 декабря в 9:30 МФК «Быстроденьги» началось размещение первого выпуска облигаций в юанях. Первые заявки уже приняты

Основные параметры выпуска (подробнее — в презентации эмитента: https://t.me/probonds/8813):

— рейтинг эмитента: ruBB от Эксперт РА

— сумма выпуска: 17,5 млн. юаней (~160 млн. р.)

— номинал 1 облигации — ¥100 (около 950 рублей)

— купонный период: 30 дней

— ставка купона 8% (YTM 8,3%)

— срок обращения — 3,5 года

— поручительство МКК «Турбозайм» на полный объем выпуска и размер купонов

— облигации доступны только квалифицированным инвесторам

Организатор выпуска — ИК Иволга Капитал

ВАЖНО! Для покупки облигаций на первичном рынке необходимо иметь юани на счете на 20 декабря. Купить их можно с минимальными комиссиями на валютной секции Мосбиржи у любого крупного брокера. Если брокер предоставляет единый счет на всех рынках, достаточно просто выставить заявку на покупку. Если единого счета нет, нужно сперва перевести юани с валютной секции на фондовую

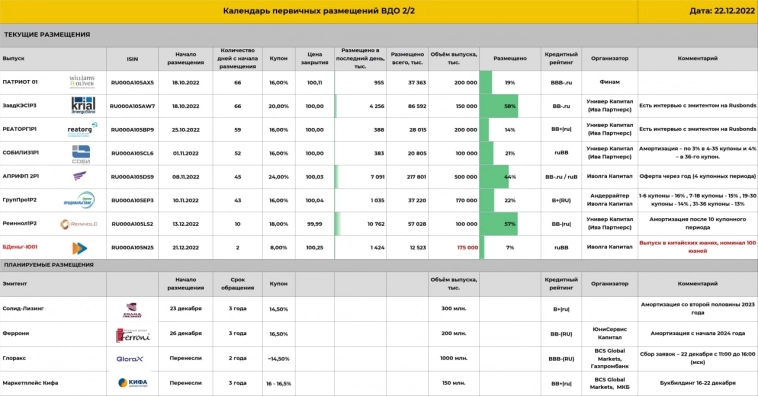

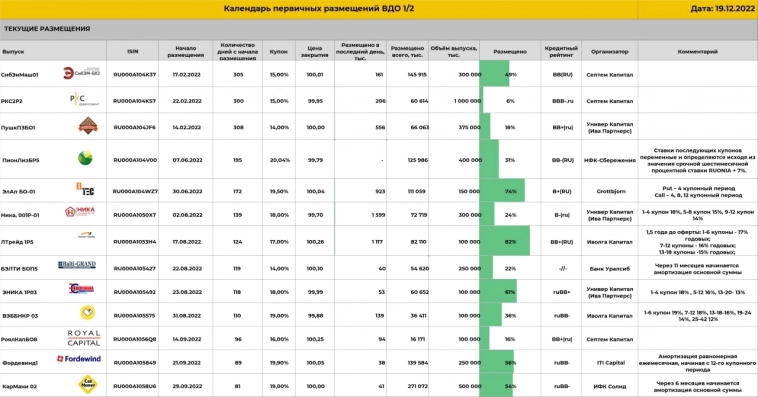

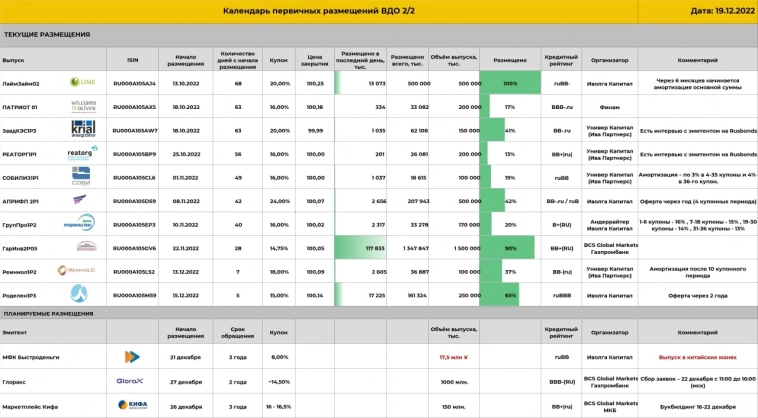

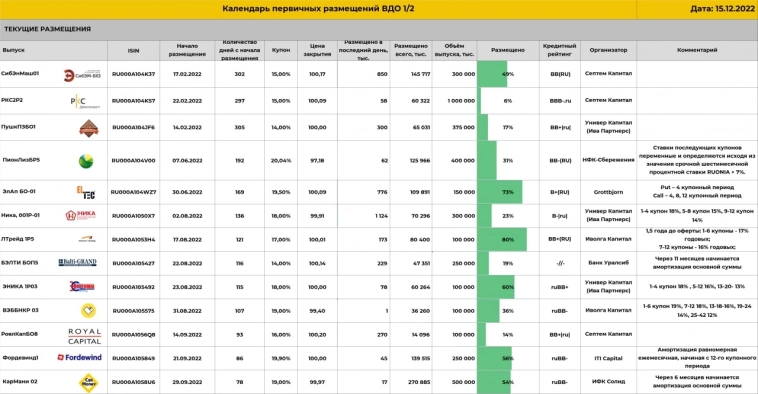

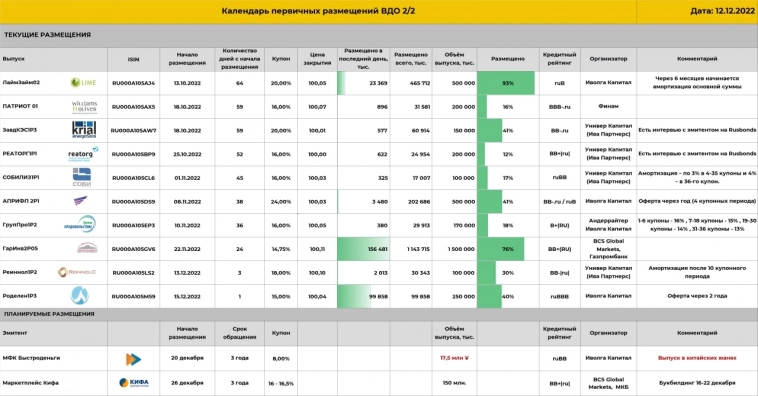

Напоминаем, продолжаются размещения:

20 декабря в 10:00 МФК «Быстроденьги» начинает размещение первого выпуска облигаций в юанях

Основные параметры выпуска (подробнее — в презентации эмитента: https://t.me/probonds/8813):

— рейтинг эмитента: ruBB от Эксперт РА

— сумма выпуска: 17,5 млн. юаней (~160 млн. р.)

— номинал 1 облигации — ¥100 (около 950 рублей)

— купонный период: 30 дней

— ставка купона 8% (YTM 8,3%)

— срок обращения — 3,5 года

— поручительство МКК «Турбозайм» на полный объем выпуска и размер купонов

— облигации доступны только квалифицированным инвесторам

Организатор выпуска — ИК Иволга Капитал

ВАЖНО! Для покупки облигаций на первичном рынке необходимо иметь юани на счете на 20 декабря. Купить их можно с минимальными комиссиями на валютной секции Мосбиржи у любого крупного брокера. Если брокер предоставляет единый счет на всех рынках, достаточно просто выставить заявку на покупку. Если единого счета нет, нужно сперва перевести юани с валютной секции на фондовую

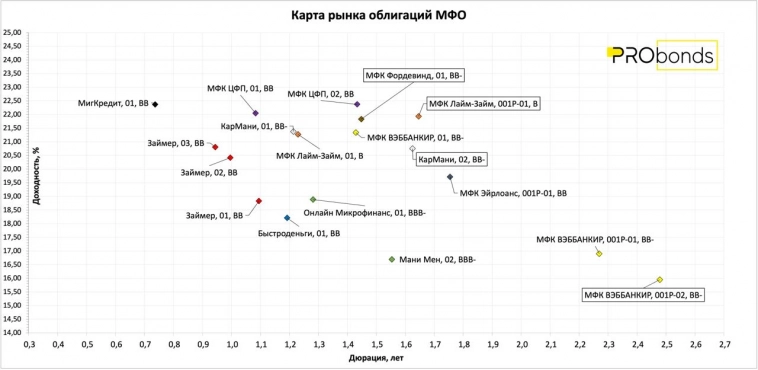

В понедельник, 19 декабря, расскажем про новый выпуск облигаций МФК Быстроденьги. Первый выпуск ВДО в юанях.

Основные темы:

• состояние рынка микрофинансирования и место Быстроденег на этом рынке

• почему Быстроденьги входят в состав портфелей ДУ, и как настроить мониторинг за эмитентами МФО

• параметры и особенности нового выпуска облигаций

Оставляйте вопросы в комментариях, мы обязательно их обсудим в эфире

Вчера началось размещение третьего выпуска облигаций ЛК Роделен. Спрос в первый день составил 40% от объема выпуска.

Подходит к завершению размещение 2-го выпуска облигаций МФК Лайм-Займ (500 млн руб., 20%, 3 года с амортизацией).

Так же продолжаются размещения:

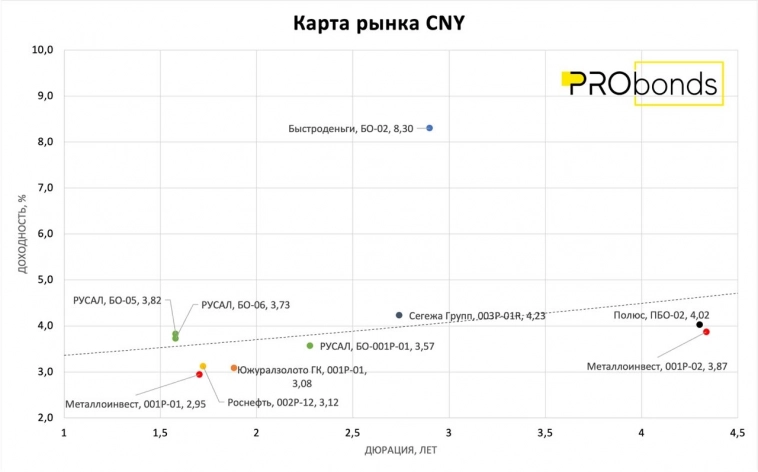

На 20 декабря намечено размещение первого розничного выпуска облигаций в юанях.

Эмитент – МФК Быстроденьги (ruBB). Купон – 8,0% (YTM 8,3%), срок до погашения 3,5 года. Сумма выпуска – 17,5 млн китайских юаней (при курсе юаня 9,2 рубля – 161 млн руб.). Облигации доступны только квалифицированным инвесторам.

Возможно, со временем будут предложения выше, но нынешнее пока безальтернативно по ставке. Карта рынка юаневых облигаций как иллюстрация.

Розничным выпуск делает и номинал 1 облигации. Он у Быстроденег равен 100 юаням (~920 руб.). До сих пор эмитенты устанавливали номинал не ниже 1000 юаней (~9200 руб.).

у меня в мобильном приложении отображаются. Наверно, что Вам недоступно, действительно они не отображают...

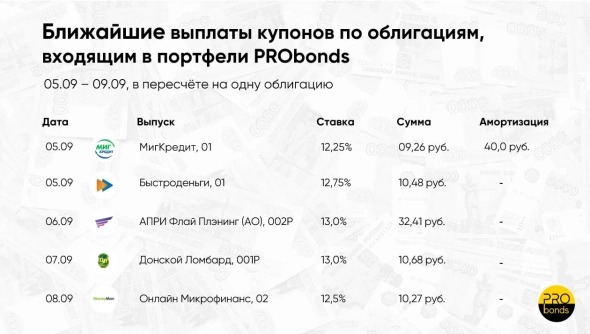

05.09.2022:

06.09.2022:

07.09.2022:

08.09.2022:

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

01.09.2022:

02.09.2022:

IZIB, Я интересуюсь, т.к. некоторых облигаций, которые есть в котировках здесь --> smart-lab.ru/q/bonds/order_by_issue_date/desc/?paids_year...

Максим Олегович, я смотрю в QUIK (от ВТБ). Поле «Квалиф. инвестор». По какому критерию брокер проставляет этот признак, не знаю. Туда однозн...

IZIB, скажите, пожалуйста, а где можно заранее увидеть в описании облигации, что она — для квалов?

Максим Олегович, да, только для квалов.

Обобщенные параметры выпуска:

• Размер выпуска – 100 млн.р. (номинал 1 облигации – 1 000 р.).

• Срок обращения – 1 год до выкупа по оферте (после 2-го года обращения еще один выкуп по оферте, весь срок обращения — 5 лет).

• Ориентир ставки купона на первый год, до выкупа по первой оферте – 19% годовых.

• Купонный период – 30 дней.

Организатор выпуска – ИК Иволга Капитал.

Скрипт для участия в первичном размещении:

— полное / краткое наименование: Лизинг-Трейд 001P-04 / ЛТрейд 1P4

— ISIN: RU000A104XE0

— контрагент (партнер): ИВОЛГАКАП [MC0478600000]

— режим торгов: первичное размещение

— код расчетов: Z0

— цена: 100% от номинала (номинал 1 000 р.)

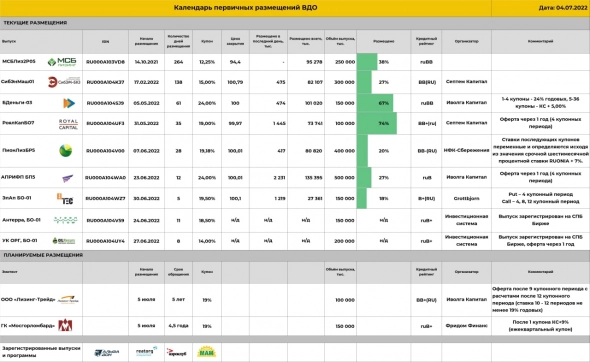

04.07.2022:

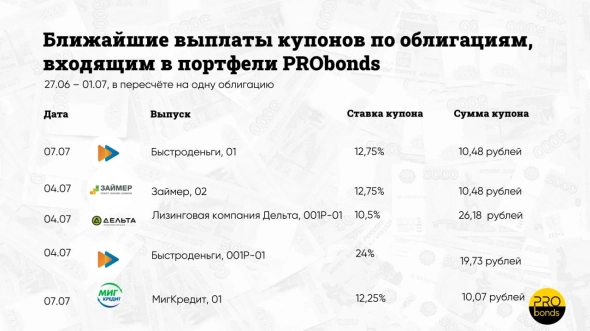

07.07.2022: