Проблемы оптимизации для фьюча РТФ - покритикуйте подход

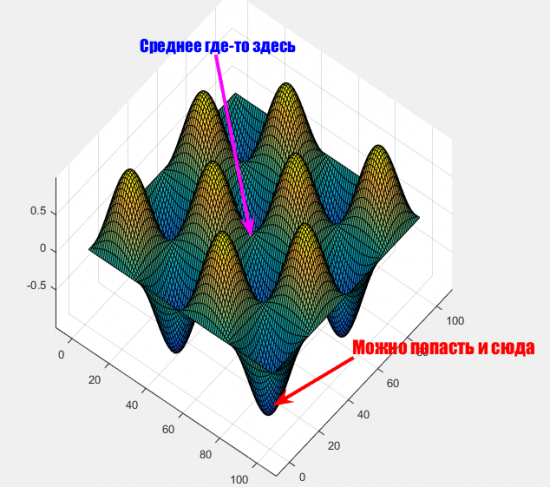

Добрый день Обозначу свое понимание проблемы, с которой столкнулся:Проводить удобную оптимизацию стратегии в TSLab для фьючерса РТС не представляется возможным, т.к. каждый фьюч активно торгуется ± 3 месяца (от момента экспирации предыдущего до собственной экспирации). И оптимизация на одном фьюче является просто подгонкой, которая не работает на следующем. Взять и склеить год исторических данных взяв 4 фьюча по 3 месяца выглядит плохой идеей, т.к. на стыках будут очень странно плавать индикаторы рассчитываемые на периодах (те же скользящие средние, например). Видимое решение:Прогоняем оптимизации на каждом фьючерсе (по 3 месяца) отдельно. Строим гистограммы распределения результатов оптимизации (

http://rusalgo.com/article/wp-content/uploads/2014/12/img_5493d4a430817.png) и убеждаемся что бОльшая часть результатов лежит в области больше нуля (хотя бы). Для каждого фьюча. Тут используются факторы, которые каждый для себя выберет что ему нравится, а что нет. Далее, пишем небольшой скрипт, который из результатов каждой оптимизации отберет только те результаты, которые мы считаем «минимально хорошими» (прибыльность, профит фактор, кривая эквити и пр.). Дальше проведем пересечение в результатах поиска каждого фьюча друг с другом и найдем такие значения параметров оптимизации, которые прошли через фильтр «хорошести» в каждом фьюче. Итого получим комбинации параметров, которые для каждого фьюча показывают «минимально хороший» результат. Дальше путем магии и арифметики получаем общие показатели успешности набора параметров для всех фьючей суммарно и руководствуясь личными критериями выбираем «лучший» набор параметров. В чем могут быть недостатки такого способа оптимизации по сравнению с другими вариантами? Или велосипед давно изобрели? :)

И тестирую на истории 3 года! Исходы из этого и на акциях дивидендные гепы надо убирать ;)

И тестирую на истории 3 года! Исходы из этого и на акциях дивидендные гепы надо убирать ;) Я тестирую стратегии на фьючерсах. И проблем особо нет. Просто добавляю логику, чтобы при экспирации шла перекладка и всё.

Я тестирую стратегии на фьючерсах. И проблем особо нет. Просто добавляю логику, чтобы при экспирации шла перекладка и всё. Если Ваша система переносит позицию на следующий день, Вам вообще можно наплевать на склейки, так как утренние гэпы на большой истории нисколько не меньше, чем склейки, и система должна уметь их отрабатывать.

Если Ваша система переносит позицию на следующий день, Вам вообще можно наплевать на склейки, так как утренние гэпы на большой истории нисколько не меньше, чем склейки, и система должна уметь их отрабатывать.

XXM,

XXM,

Не вижу никакой проблемы в склейках. Надо просто и в ценах и в индикаторах промоделировать переход с фьюча на фьюч. Просто забить сдвиг в ценах на некоторый момент.

Не вижу никакой проблемы в склейках. Надо просто и в ценах и в индикаторах промоделировать переход с фьюча на фьюч. Просто забить сдвиг в ценах на некоторый момент.

В середине текста потерял нить рассуждения)). Ну да, надо склеить и обходить стороной склейки — на таком расстоянии, чтобы влияние склейки на таком расстоянии уже не действовало. И вуаля)

В середине текста потерял нить рассуждения)). Ну да, надо склеить и обходить стороной склейки — на таком расстоянии, чтобы влияние склейки на таком расстоянии уже не действовало. И вуаля)

Николай, ну и пускай раз в три месяца поплывут — быстрые поплывут ненадолго, а медленные — несущественно. Я не парюсь и клею один фьюч к следующему глядя на объём торгов по сессии. Есть гораздо более существенные вещи, которыми следует морочиться, а склейка фьючей по большому счёту ни на что не влияет имхо. Старый закрыли новый открыли едем дальше.

Николай, ну и пускай раз в три месяца поплывут — быстрые поплывут ненадолго, а медленные — несущественно. Я не парюсь и клею один фьюч к следующему глядя на объём торгов по сессии. Есть гораздо более существенные вещи, которыми следует морочиться, а склейка фьючей по большому счёту ни на что не влияет имхо. Старый закрыли новый открыли едем дальше.

Тимофей Мартынов, да, желание выбрать такую кривую, которая для всех фьючей даст хороший результат. Т.е. по сути и тестим сначала на каждом отдельно, а дальше обрабатываем результаты тестов воедино.

Тимофей Мартынов, да, желание выбрать такую кривую, которая для всех фьючей даст хороший результат. Т.е. по сути и тестим сначала на каждом отдельно, а дальше обрабатываем результаты тестов воедино. А что мешает тестить поочередно на каждом из участков экспирации?

А что мешает тестить поочередно на каждом из участков экспирации?