хедж фонд (hedge fund) — фонд коллективных инвестиций, спекулирующий на разнообразных

финансовых рынках.

Классическое определение хедж-фонда: «инвестиционный фонд, который использует техники

хеджирования» не имеет ничего общего с реальностью. Более точно хедж-фонд можно определить как «инвестиционный инструмент, который обеспечивает профили

риска и

доходности, которые отличаются от традиционных инвестиций в

фонды акций и

облигаций»[17].

Признаки

хедж-фонда и его отличия от традиционных фондов[12, 15]:

- хедж-фонд ориентируется на абсолютный доход, а не относительный (взаимные фонды пытаются переиграть рынок, а хедж-фонды, заработать при любой конъюнктуре рынка)

- хедж-фонды используют максимально широкий набор инструментов, главное отличие — они могут зарабатывать на понижении акций.

- хедж-фонды активно используют кредитное плечо

- оплата услуг управляющих по схеме 2-20 (2% от активов и 20% от прибыли в год)

- регулятор не вмешивается никак в стратегию управляющего

- зарегистрирован не в России

- большой объем привлеченных средств инвесторов

- «входной билет» не менее $100 тыс.

Отличие

хедж-фонда от ПИФа и его главное преимущество — отстутствие зарегулированности законами и нормами ФСФР, что дает управляющему хедж-фонда намного большую свободу действий, чем управляющему ПИФом, который должен неукоснительно следовать в рамках инвестиционной декларации ПИФа.

В 1998 году словарь Вэбстера, характеризуя хедж-фонды, указывал на использование ими «спекулятивных методов, связанных с большим риском»[6]

Результат ПИФа, в абсолютном большинстве случаев зависит напрямую от динамики самого рынка.

Недостаток

хедж-фонда в сравнении с ПИФом — меньшая прозрачность и правовая защищенность инвестора.

Каждый успешный управляющий стремится создать свой хедж-фонд для увеличения объемов операций. Однако, на каждую хеджевую историю превращения из «грязи в князи», приходится не менее двух-трех историй «из грязи в грязь», или «из грязи в князи, а потом снова в грязь» [7]

Средняя продолжительность жизни хедж-фонда, как и карьера игрока национальной футбольной лиги, не превышает 4 лет. Каждый год примерно 1000 хедж-фондов закрывается из-за слабых результатов и неспособности справиться с

кризисом [7]

В период кризиса 2007-2009 года, разорились около 500 хедж-фондов, которые стали жертвами стремительного бегства вкладчиков. Кредиторы свернули

кредитные линии абсолютно для всех фондов, поскольку не знали, насколько сильно фонды загружены токсичными активами. [8]

Хедж-фонды могут быть очень уязвимы, если они за счет краткосрочного

РЕПО-финансирования используют

кредитное плечо для долгосрочной покупки неликвидных инструментов (вроде

CDO)

Статистика хедж-фондов:

Крупнейшие хедж-фонды по размеру активов (2014 год):

- основной источник статистики по хедж-фондам — Hedge Fund Research

- конец 2011 — в мире 9000 хедж-фондов

- в 2011 году стартовало 1113 хедж-фондов [13]

- 4-10% хедж-фондов закрываются ежегодно

- В 1п 2012 объем активов у хедж-фондов $2,317 трлн [14]

- в конце 1 полугодия кол-во фондов составило 14013.

- На конец 2012 Deutsche Bank оценивает активы $2.26 трлн[15]

- 2003: На 90% хедж-фонды скоррелированы с рынком, что означает, что фонды имеют слишком много "беты" (системного риска)[15].

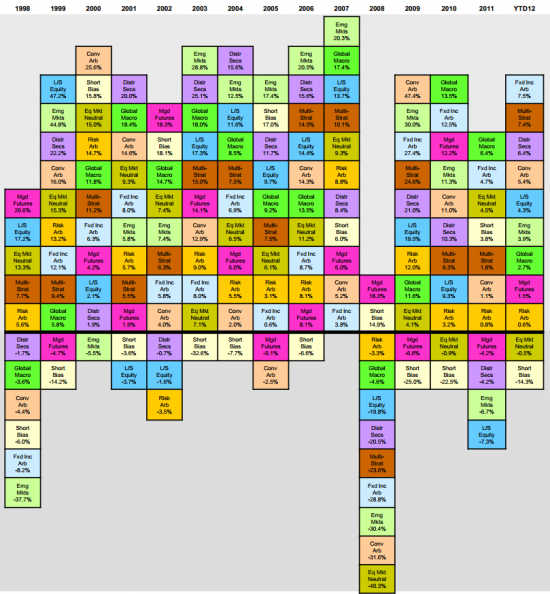

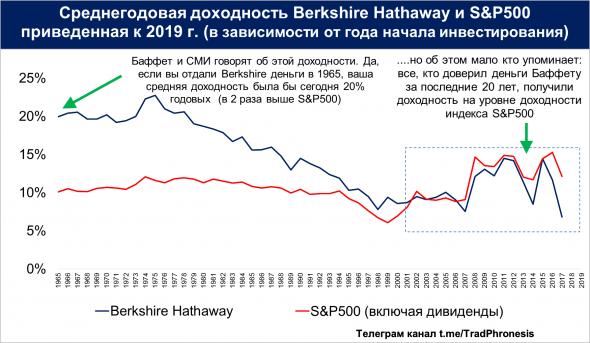

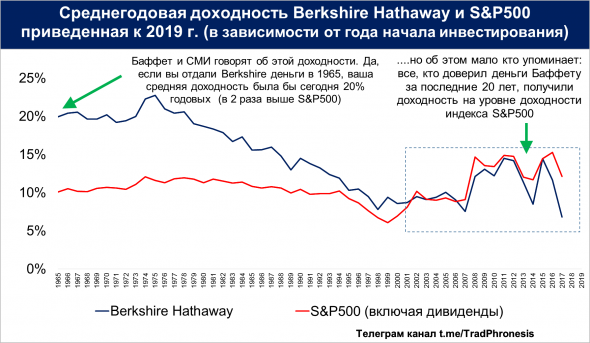

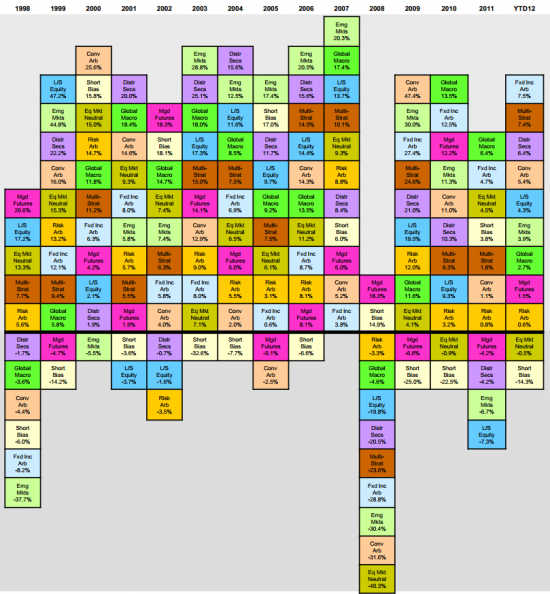

периодическая таблица доходности хедж-фондов по классам активов[18]:

Кол-во

хедж-фондов по размеру активов в конце 1п2012 [14]:

История хедж-фондов

История хедж-фондов [

4,

5]

- 1920-е: партнерство Грэхэма-Ньюмэна

- Пулы инвесторов Джесси Ливермора, пулы Бернарда Баруха.

- Первый хедж-фонд создан в 1949 Альфредом У. Джонсом (от него пошло название hedged fund, поскольку Джонс и покупал акции, и страховал портфель открытием коротких позиций) с начальным капиталом $100,000. Новизна также была в том, что Джонс вложился в свой собственный фонд, а также технике распределения прибыли — 20% от прибыли получал управляющий.

- 1967 — Майкл Стейнхард основал хедж-фонд с активами $7,7 млн b 8 сотрудников. В 80-е под его управлением было уже $5 млрд и 100 сотрудников. Закончил карьеру в 1995 после больших убытков в 1994.

- В 1968 г. насчитывалось 200 хедж-фондов по всему миру с активами $1,5 млрд.

- 1969 — индустрия хедж-фондов попадает в поле зрения SEC из-за быстрого роста.

- 1969 — Джордж Сорос создает фонд Double Eagle.

- 1969 — первый фонд хедж-фондов создан в Женеве Джорджем Карлвеисом и назывался Leveraged Capital Holdings. Он же стал первым хедж-фондом в Европе.

- 1971 — первый фонд фондов в США основан Grosvenor Partners.

- Развитие хедж-фонды получили во 2 половине 80-х

- 1980 — Джулиан Робертсон И Торп МакКензи основали фонд Tiger Management Corporation с капиталом $8,8 млн.

- Один их самых известных был хф Quantum Джорджа Сороса, который заработал в 1992 году $1 млрд на падении британского фунта.

- В 1994 многие хедж-фонды понесли значительные потери в связи с неожиданным повышением процентной ставки ФРС.

- В 1998 хедж-фонд LTCM потерял $4 млрд, вызвав «эффект домино», что едва ли не привело к банкротству множества банков, если бы не вмешательство ФРС.

- На Лондон приходится 31% хедж-фондов, США — 27%

- После кризиса 2008 года, регулирование хедж-фондов в США и Европе было усилено.

- 2009 г. Объем индустрии ХФ оценивается в $1,9 трлн

- на 02.2011 61% активов ХФ составляют средства институциональных инвесторов

Структура хедж-фонда

Как правило, фонд состоит из 2 юрлиц:

- управляющая компания

- фонд (investment vehicle)

Расходы на создание хедж-фонда [

9]

- $1500 в месяц, самый дешевый вариант фонда (BVI или Кайманы)

- аудитор $12000 в год

- middle office (не обяз) $1500-2000/мес

Цель хедж-фондов

Проаудированная за 3 года история хедж-фонда позволяет привлекать длинные институциональные

деньги. Причем, чтобы привлечь большие деньги, необходимо показать относительно невысокую доходность 10-30% и минимальные риски.

Риски хедж-фонда [

10]

операционные риски ложатся на трек-рекорд (результат фонда)

45% фондов не выживают из-за операционных рисков (расходы).

операционные риски хедж-фонда особенно велики, если сумма под управлением менее $30 млн

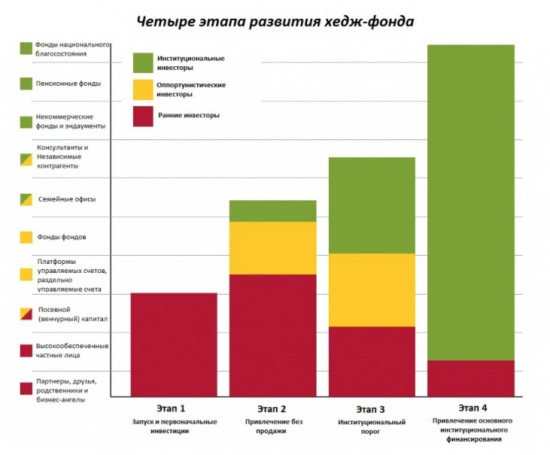

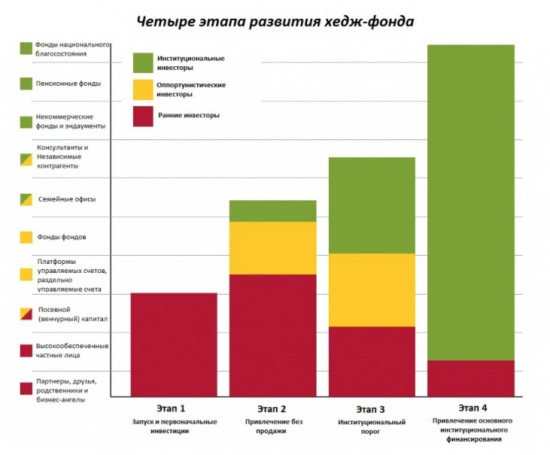

Этапы привлечения денег хедж-фондов [

19]

Стратегии хедж фондов

Стратегии хедж фондов [

3]:

1.

Relative value strategies (стратегии отностиельной стоимости) — основная идея состоит в сомвещении длинных и коротких позиций по любым инструментам. Как правило, стратегия применяется на инструментах, между которыми есть связь: * 2 акции одного сектора * 2

облигации 1

эмитента с разными сроками

дюрации * обыкновенная и привилегированная акция 1 компании Управляющий ищет ситуации чрезмерного отклонения цены 1 актива от другого и продает переоцененный, покупая недооцененный.

2.

Event-Driven (событийные стратегии) — стратегии с корпоративным фокусом, основанные на ожидании важных событий (слияния/поглощения, выкуп акций, реструктуризация, спасение от банкротства). Основной риск стратегии в том, что событие, на которое рассчитывает управляющий фондом, не состоится.

3.

Directional/Oppurtunistic(направленные стратегии) — покупка недооцененных активов и продажа переоцененных, попытка предугадать тот рынок, на котором произойдет сильное движение. Как правило, такие фонды имеют самый агрессивный проифль риска (риск/доходность). Стратегия не подразумевает

хеджирование, а сосредоточена на правильном выборе ставки. Стратегии «Global Macro» и «следование за

трендом» тоже относятся к этому классу стратегий (более частный случай).

- Fixed Income Arbitrage

- Quantitative strategies

- Equity Long-Short -

- Volatility trading

- Global Macro — глобальное макроинвестирование — стратегия хедж-фондов, суть которой состоит в анализе глоб.макроэкономических процессов.

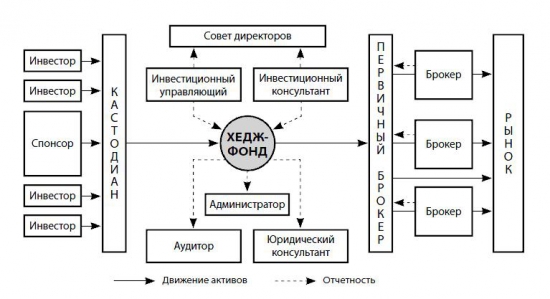

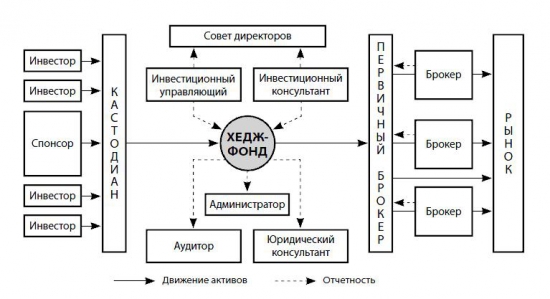

Организационная структура хедж-фонда [11]:

Спонсором

Спонсором хедж-фонда, зачастую является его создатель. Он учредитель, единственный держатель голосующих акций, но голосующие акции не дают права на распределение прибыли, полученной при инвест. деятельности фонда. Спонсон может быть одним из

инвесторов, и получать доход на вложенный капитал (неголосующие акции).

Инвестиционный управляющий — это физ.лицо или управляющая компания, которая управляет деньгами фонда, принимает инвест. решения, руководство операционной деятельностью фонда.

Инвестиционный консультант может помогать в осуществлении операционной деятельности фонда.

Совет директоров хедж-фонда контролирует все аспекты его деятельности.

- Наблюдает за деятельностью инвестиционного управляющего, и остальных фирм, предост-х услуги фонду.

- Разрешение конфликтов между акционерами и инвестиционным управляющим.

- Одобрение вознаграждение инвеступравляющему

- Назначает аудиторов, выбирает агентов, обслуживающих фонд.

Первичный Брокер

Прайм брокер — это «пропуск в мир больших финансовых возможностей», который дает, как правило, крупный брокер из числа Goldman Sachs, Merril Lynch, JPMorgan и т.п.

Есть мнение, что «с СЧА меньше чем 20-30млн в прайм не возьмут, скажут рожей не вышли :)»[

9]

Goldman Sachs не работает с суммами меньше $50 млн

Хороший прайм стоит $10000 в мес

Зайти в Голдман Сакс можно через IB =

http://daptrading.com/

Также указанная схема подробно описана в [

2].

Доходы хедж-фонда

складываются из 2 составляющих:

- Плата за управление активами (management fee). Как правило, составляет 1-2% от суммы инвестированных средств в год.

- Вознаграждение за результат (success fee/performance fee) — 20-25% от полученной прибыли.

- стандарт индустрии составляет 2-20, т.е. 2% за управление и 20% от доходов.

Регистрация оффшорного хедж-фонда.

В России нет правовых механизмов для создания хедж-фонда. Обычно

хедж-фонд создается в

оффшоре(напр, Кайманские острова). Основные моменты:

- мягкое регулирование в оффшорных зонах

- получение разрешения властей на регистрацию

- инвест деятельность фонда не регулируется (делай что хочешь)

Организационно-правовые формы хедж-фонда [1,11]:

- LP — Limited Partnership (Ограниченное товарищество). Генеральный партнер+ограниченные партнеры. Ответственность устаналивается учредительным договором. Генеральный партнер, как правиор, берет на себя управление фондом + повседневными операциями. Генпартнер несет неограниченную ответственность по долгам LP. Ограниченные партнеры просто являются пассивными инвесторами, не несут ответственности сверх инвестированного капитала и не принимают участия в управлении LP. Налоги взимаются не с товарищества а с партнеров, по индивидуальным ставкам.

- LLC — Limited Liability Complany (Компания с ограниченной ответственностью) — более продвинутая, более популярная схема, чем LP. Участники именуются уже не партнерами, а членами, могут осуществлять руководство сами или делегировать менеджменту. Для учредителей, якорных инвесторов и остальных инвесторов могут выпускаться разные классы акций. Голосуют, как правило учредители. Стержневые инвесторы могут пользоваться привилегиями (например пониженная плата за управление). В LLC могут вступать любые классы инвесторов — физические и юридические лица. Статус exempted company (освобожденная компания) позволяет избавить от предоставления реестра акционеров для публичной инспекции, проводить собпания акционеров, упрощая создание фонда.

- Unit Trust (паевой траст). Инвесторы траста передают свое имущество в доверительное управление средства управляющему траста, получая статус бенефициаров.

- вид ОПФ может зависеть от законодательства конкретного оффшора.

Типы хедж-фондов:

- открытые (open ended) — инвестор в любой момент может забрать свой вклад.

- закрытые (close-ended) — инвестор получает дивиденды, выкуп доли возможен только по договоренности с фондом.

География хедж-фондов и типы компаний для инвестфондов:

- Британские Виргинские Острова (BVO) — компании международного бизнеса (IBC — International Business Company), взаимные фонды

- Кайманские острова — освобожденные от налога компании (exempt company), + Segregated Portfolio Company. («Кайманы — это самый простой и самый распространенный путь открытия хедж-фонда» /цитата/). взаимные фонды

- Бермудские острова — см. Кайманы, + компании с разделенными счетами (segregated accounts company)

- Маврикий — компании глобального бизнеса (global business company), +компании с защищенными ячейками (protected cell company). Налог 3%.

- Гернси и Джерси (Нормандские острова)

- Люксембург

- Ирландия

- Андорра — наиболее гибкие условия для создания фондов.

- в США хедж-фонды базируются в г. Гринвич, Коннектикут. Американские хедж-фонды могут обслуживать только профессиональных инвесторов (qualified investors) с взносом не менее $5 млн для частных инвесторов.

Маврикий требует нанимать местный персонал (директора, секретари, администраторы и т.п.) в обмен на налоговые льготы. Бермуды тоже, но менее жестко, чем на Маврикии.

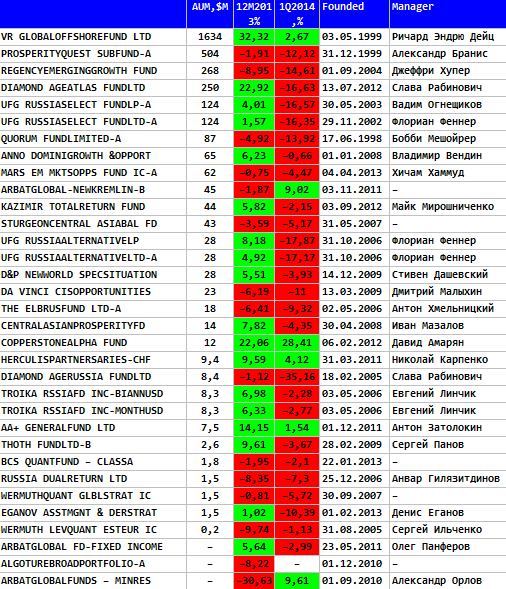

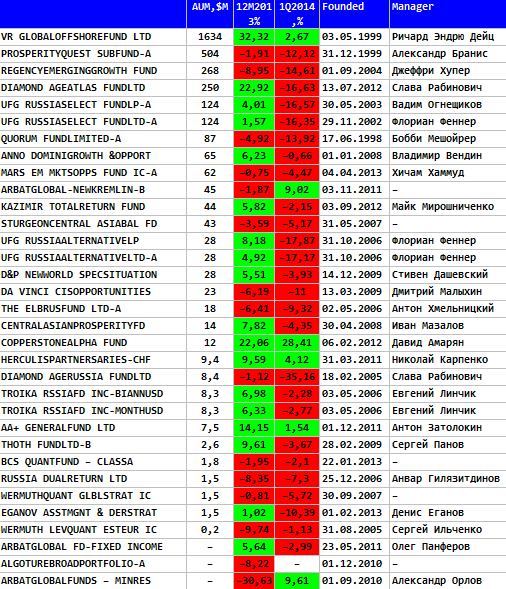

российские хедж-фонды и их результаты (июнь 2014) []:

География размещения хедж-фондов в США[16]:

Источники:

[1]

Регистрация оффшорного инвестиционного фонда (часть 1)

[2]

Что такое хедж-фонд и как он устроен изнутри

[3]

Пример стратегий хедж-фондо и характерные риски

[4]

Хедж-фонд (википедия)

[5]

Hedge Fund (wikipedia)

[6] Роджер Ловенстайн «Когда гений терпит поражение»

[7] Бартон Биггс «Вышел

хеджер из тумана»

[8] Нуриэль Рубини, Стивен Мим: «Нуриэль Рубини: как я предсказал кризис»

[9]

Про хедж-фонды (21.11.2011)

[10]

Почему мы любим хедж-фонды? (01.10.2011)

[11] Хедж-фонды:

Игра на рынке по новым правилам Авторы: Котиков В., Нэйл Дж.

[12]

Выступление Евгении Случак на встрече смартлаба 01.09.2012

[13]

7 Hedge Fund Manager Startup Tips

[14]

Активы хедж-фондов выросли в 1 половине 2012 года

[15] Maneet Ahuja: The Alpha Masters: Unlocking the Genius of the World's Top Hedge Funds

[16]

Billion Dollar Club

[17] Filippo Stefanini — Investment Strategies of Hedge Funds

[18] http://www.boomcap.com/periodic/Periodic%20Table%202012-08.pdf

[19]

Инвесторы хедж-фондов.

[20]

Рейтинг российских хедж-фондов

Другие Ссылки:

Billion Dollar Club — хедж-фонды с активами более $1 млрд

http://eurekahedge.com/ — база данных хедж-фондов

Что такое хедж-фонд?

Зачем управляющему хедж-фонд?

Как устроен хедж-фонд изнутри

История хедж-фондов, классы стратегий, отличия

Примеры стратегий хедж-фондов и характерные риски

Бюджетная версия хедж-фонда

Топ 100 хедж фондов (20.05.2012)

Суррогат хедж-фонда, Мастерим легальное ДУ своими руками(1.7.2011)

Еще одна правда про хедж-фонды (Д.Солодин, 20.09.2012)

Про доверительное управление и хедж-фонды (Д.Солодин, 08.09.2012)

7 вещей, которые надо учесть, открывая хедж-фонд (22.08.2013)

хедж-фонд, первые уроки (Дмитрий Солодин,23.08.13, +236,133к)

Ценная подборка №26. Мастерим легальную ДУ схему своими руками (суррогат хэдж-фонда) (05.12.2011)

Хотите создать хедж фонд? Немного истории (16.06.2012)

Апология отрицательной доходности (17.09.2012)

TOP-100 крупнейших хедж фондов (Bloomberg)

Сайты российских хедж-фондов:

invetec Investment Fund (хедж-фонд

Дмитрия Солодина)

www.verno-capital.com/

www.prosperitycapital.com/

www.inventumcapital.ru/

investprofit.ru/hedge-fund/

dvcap.com (фонд прямых инвестиций)

13insiders.com/ (ДУ, алго, Эстония)

www.third-rome.ru (ДУ без фонда)

gortec.ru/

quantstellation.ru/

www.fusionam.com/

Wermuth Quant Eastern Europe Strategy (Quant EES)

Фонды под управлением UFG:

http://funds.ufgam.ru/

http://www.capgrowth.com/

www.kazimir.com/

www.vr-capital.com/

http://www.quorumfund.com/

http://www.seftonfund.com

Ф

Фонд Григория Фишмана:

http://quantumbrainscapital.com/

inventumcapital.ru/

Хэдж-фонды — колыбель миллиардеров или очередное поле для сбора агентского «урожая»?

Хэдж-фонды — колыбель миллиардеров или очередное поле для сбора агентского «урожая»?