Нефть

-

Президент Дональд Трамп только что подписал указ о введении дополнительных 25-процентных пошлин для Индии в ответ на продолжающиеся закупки российской нефти — Белый дом

Президент Дональд Трамп только что подписал указ о введении дополнительных 25-процентных пошлин для Индии в ответ на продолжающиеся закупки российской нефти — Белый домДональд Трамп подписал указ о введении дополнительных 25% пошлин для Индии в ответ на продолжающиеся закупки ею российской нефти, сообщил Белый дом.

www.whitehouse.gov/presidential-actions/2025/08/addressing-threats-to-the-united-states-by-the-government-of-the-russian-federation/#:~:text=To%20address%20that%20unusual%20and,and%20petroleum%20fuels%2C%20oils%2C%20and

Авто-репост. Читать в блоге >>> Тишина в макроэкономике — шторм в нефти | Новости рынков за 1 минуту

Тишина в макроэкономике — шторм в нефти | Новости рынков за 1 минуту🔹 Фьючерсы США растут Индексы отыгрывают падение вторника. Dow +227 пунктов (+0.5%), S&P 500 +30 пунктов (+0.5%), Nasdaq 100 +74 пункта (+0.3%). Инвесторы оценивают последствия тарифов Трампа: #Yum! и Caterpillar уже сообщили о давлении на бизнес. При этом сезон отчётности остаётся сильным — более 80% компаний превзошли ожидания.

🔹 Слабая макростатистика усиливает ожидания снижения ставки

ISM в сфере услуг снизился до 50,1 — минимум с октября 2022. Реальные потребительские расходы почти не растут, занятость и инфляция нестабильны. Рынок закладывает снижение ставки ФРС в сентябре.🔹 Разочарование от #AMD

Выручка дата-центров — $3.2 млрд, хуже ожиданий. Компания теряет доход из-за ограничений на экспорт ИИ-чипов в Китай. Акции снизились на постмаркете.🔹 Сегодня отчёты McDonald’s и Disney

У McDonald’s в фокусе сопоставимые продажи, у Disney — развитие стриминга и возможная сделка с NFL: ESPN может получить контроль над NFL Network.🔹 Нефть растёт

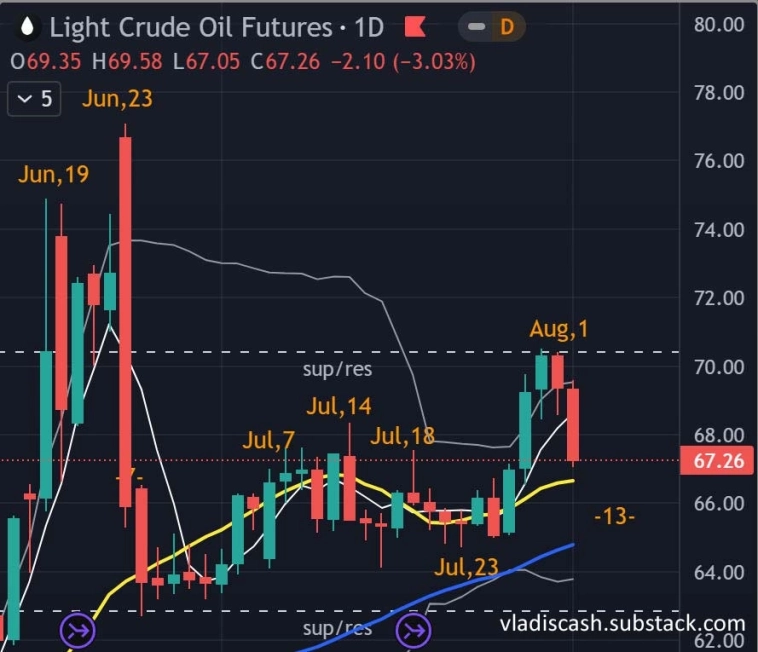

Авто-репост. Читать в блоге >>> Нефть: Падение продолжается? Когда ждать разворот?

Нефть: Падение продолжается? Когда ждать разворот?

Что происходит с нефтью? 🤔 С марта 2022 года мы наблюдаем устойчивый нисходящий тренд. Когда же ждать разворота?

📊 Технический анализ подтверждает: нефть движется в нисходящем канале. Цена медленно, но верно сползает вниз. Пока нет явных признаков смены тренда.

⚠️ Ключевой момент: если нефть пробьет отметку в 67.7, нисходящий #тренд, скорее всего, продолжится. Попытки пробить канал вверх в июне успехом не увенчались.

🐻 На дневном графике видно, как цену «сливают» от 73.0, не давая ей расти. Цель – нижняя граница нисходящего канала и обновление минимумов 2023 года.

Хотите знать, что будет дальше? Следите за моими обновлениями! 💡 Больше аналитики и прогнозов в моем Telegram-канале. Ссылка в профиле! 😉 Не пропустите важные сигналы!

Цены на нефть ушли вниз... Зато цена на Аи-95 улетела вверх.

Цены на нефть ушли вниз... Зато цена на Аи-95 улетела вверх.

Недавно смотрел какой-то фильм про ВОВ. И там некий немецкий промышленник рассуждал про то, что согласно всем канонам экономической теории экономика большевиков должна была накрыться медным тазом еще при первых залпах немецких орудий 22 июня 41го. А это чудо клепает танки и самолёты в количествах

которые Великой Германии и не снилось.

Очередное антиэкономическое чудо мы наблюдаем прямо сейчас. Цены на нефть падают, рубль крепнет, но епрст, 🤦 стоимость бензина Аи-95 на Петербургской бирже третий день подряд бьёт исторический рекорд — сегодня она превысила 78 тыс. рублей за тонну.

Может это часть хитрого плана по борьбе с перегревом экономике, который случился в отдельных чиновничьих головах и вследствие борьбы с коим к примеру КАМАЗ получил убытки больше 20 млрд. против прибыли годом ранее в 600 млн., я не знаю.

Но явно с чем-то идет ожесточеннейшая борьба. И виноват во всем очевидно балабол Трамп.

Всем хорошего дня и настроения!

П.С. но на электрички переходит всё же стремно-там сети обновлять надо, генерации всякие что чревато кратным (много) ростом заправки.

Авто-репост. Читать в блоге >>> BRENT/GOLD: нефть резко ушла вниз, но удержалась в пределах коридора

BRENT/GOLD: нефть резко ушла вниз, но удержалась в пределах коридораBRENT

Нефть на прошедшей торговой неделе достигла локального максимума, откуда развернувшись начала быстро снижаться. Цена после отскока от уровня 73,69 устремилась вниз к уровню 68,94, который сдержал дальнейшие попытки пробоя, оказав существенную поддержку. Так что, ожидаемый рост не был реализован, вопреки предполагаемому сценарию, целевая область остается в работе. К тому же, ценовой график перешел в красную зону супертренда, что свидетельствует о сдерживающих усилиях со стороны продавцов.

В данный момент цена торгуется с существенным понижением вблизи своих недельных минимумов. Обозначенная зона поддержки едва не была пробита, но возврат котировок в его пределы смог подкрепить возможность сохранения актуальности восходящего вектора. Для его возобновления покупателям необходимо закрепиться над уровнем 68,94, где теперь проходит граница ожидаемой зоны поддержки. Ретест в случае локальной коррекции и последующий отскок от этой зоны даст шанс развить очередной восходящий импульс, который нацелится в область между 73,69-75,78.

Авто-репост. Читать в блоге >>> Вот тут уже интересно, как Трамп хочет влиять на ход боевых действий… Неужто нефть вернется ниже 60$ ? 🤔

Вот тут уже интересно, как Трамп хочет влиять на ход боевых действий… Неужто нефть вернется ниже 60$ ? 🤔❗️ТРАМП ОБ УКРАИНЕ: ЕСЛИ ЦЕНЫ НА ЭНЕРГОНОСИТЕЛИ СНИЗЯТСЯ, ПУТИН ПЕРЕСТАНЕТ УБИВАТЬ ЛЮДЕЙ

‼️ ТРАМП УТВЕРЖДАЕТ, ЧТО ПАДЕНИЕ ЦЕН НА НЕФТЬ «ЕЩЕ НА $10 ЗА БАРРЕЛЬ» МОЖЕТ «ЗАСТАВИТЬ» РФ ПРЕКРАТИТЬ БОЕВЫЕ ДЕЙСТВИЯ В РАМКАХ КОНФЛИКТА НА УКРАИНЕ

ТРАМП ЗАЯВИЛ, ЧТО НАМЕРЕН В ТЕЧЕНИЕ СУТОК «ОЧЕНЬ СУЩЕСТВЕННО» ПОВЫСИТЬ ПОШЛИНЫ В ОТНОШЕНИИ ИНДИИ ЗА ЗАКУПКУ ЕЮ РОССИЙСКОЙ НЕФТИ

Вот тут уже интересно, как Трамп хочет влиять на ход боевых действий… Неужто нефть вернется ниже 60$? 🤔

Кстати, наша нефть Urals торгуется с минимальным дисконтом — Brent 68$, Urals 64,5$ (ранее дисконт доходил до 10$).

Приглашаю в канал степную братву, там ещё больше интересных разборов, обсуждений и прочих полезностей — t.me/+Hqf_BrCvO5NkYWY6

Авто-репост. Читать в блоге >>> Эффективный трейдинг Тихомирова А.А.

Эффективный трейдинг Тихомирова А.А.

🛡 Приветствую, уважаемые коллеги!

✔️ Нефть торгуется ниже уровня 69$ и если ничего не изменится, то движение по тренду продолжится. Тем не менее, считаю, что ниже значений 68 — 69$$ цена может не уйти так быстро и останется в этом коридоре какое то время. Коррекция произошла и если резких движений в геополитике не произойдёт, волатильность не вырастит.

Сейчас все ждут решения Трампа, но я бы не засорял мозги лишней информацией т.к. все что нужно для торговли — это график и изучать нужно технику, а не ждать разнообразную болтовню.

По любому основное направление неизменно — вниз.

✔️ Природный газ вчера долгое время не мог определиться с направлением, но в итоге отскочил к известному уже всем сопротивлению 3060, откуда вернулся вниз к 3000. Это подтверждает трендовое движение и сейчас в ожиданиях уход ниже поддержки 3000.

Хотел бы обратить внимание, что мы торгуемся в потенциальной зоне разворота и какие могут быть нижние цены, никому не известно. Лично я считаю, что разворот произойдёт в ближайшие 2 недели, хотелось бы уйти пониже 2900, но это как пойдёт. Ожидание разворота тренда — занятие непростое и не быстрое. Но работать мы начинаем только от лонга, несмотря на возможное продолжение снижения.

Авто-репост. Читать в блоге >>> Трамп: "Меня не беспокоят цены на нефть, потому что мы добываем её сейчас на уровнях, невиданных прежде."

Трамп: "Меня не беспокоят цены на нефть, потому что мы добываем её сейчас на уровнях, невиданных прежде."

Меня не беспокоят цены на нефть, потому что мы добываем её сейчас на уровнях, невиданных прежде. Но Байден приостановил моё бурение, и вы помните, как в первые месяцы его президентства цены резко взлетели. И тогда он поспешно сказал: «Давайте вернёмся к тому, что делал Трамп». Но к тому моменту они уже испортили ситуацию, и цены на энергоносители стали чрезвычайно высокими. Именно это, а также его безумные расходы, привело к самой высокой инфляции в истории нашей страны, именно при администрации Байдена.

Не просто за 48 лет — хотя они любят говорить о 48 годах — это была абсолютная рекордная инфляция в истории страны, потому что этот человек явно не понимал, что делает.

t.me/MaksLifeOff/36903

Авто-репост. Читать в блоге >>> Минфин в августе продаст иностранную валюту и золото на 6.2 млрд руб. в рамках бюджетного правила

Минфин в августе продаст иностранную валюту и золото на 6.2 млрд руб. в рамках бюджетного правила

05 августа 2025 12:00

Ожидаемый объем дополнительных нефтегазовых доходов федерального бюджета прогнозируется в августе 2025 года в размере -12,1 млрд руб.

Суммарное отклонение фактически полученных нефтегазовых доходов от ожидаемого месячного объема нефтегазовых доходов и оценки базового месячного объема нефтегазовых доходов от базового месячного объема нефтегазовых доходов по итогам июля 2025 года составило 5,9 млрд руб.

Таким образом, совокупный объем средств, направляемых на продажу ранее приобретенных иностранной валюты и золота, составляет 6,2 млрд руб. Операции будут проводиться в период с 7 августа 2025 года по 4 сентября 2025 года, соответственно, ежедневный объем продажи иностранной валюты и золота составит в эквиваленте 0,3 млрд руб.

minfin.gov.ru/ru/press-center/?id_4=39848-o_neftegazovykh_dokhodakh_i_provedenii_operatsii_po_pokupkeprodazhe_inostrannoi_valyuty_i_zolota_na_vnutrennem_valyutnom_rynke

Дефицит бюджета РФ по итогам 2025 года может составить 1,6-1,7% от ВВП

Дефицит бюджета РФ по итогам 2025 года может составить 1,6-1,7% от ВВПМинфин РФ сообщил, что в июле 2025 года госбюджет РФ получил 787,3 млрд руб. нефтегазовых доходов, что на 27% меньше, чем в аналогичном месяце 2024 года. При этом за семь месяцев 2025 года было получено 5,52 трлн руб. нефтегазовых доходов, что на 19% меньше, чем в аналогичном периоде прошлого года, пишет Наталья Мильчакова, ведущий аналитик Freedom Finance Global.

Средняя цена нефти Brent в июле текущего года составила $69,8 за баррель по сравнению с $83,7 за баррель в аналогичном месяце прошлого года, то есть на 17% меньше год-к-году. А если принять во внимание увеличившийся в июле 2025 дисконт Urals к Brent по сравнению к аналогичному периоду предыдущего года, то получается, что средняя цена Urals в июле сократилась почти на 20% в годовом выражении, до $58 за баррель. Отсюда и такое достаточно существенное снижение нефтегазовых доходов.

Дополнительный вклад в сокращение нефтегазовых поступлений в июле внесло сокращение доходов от НДПИ на добычу нефти и газового конденсата на 34% год-к-году, до 885 млрд руб.

Авто-репост. Читать в блоге >>> Трамп пригрозил Индии санкциями за нефть из России: 4 сценария развития событий

Трамп пригрозил Индии санкциями за нефть из России: 4 сценария развития событийПрезидент США Дональд Трамп 5 августа выступил с резонансным заявлением, предположив, что падение цен на нефть в район $50 за баррель может вынудить Россию прекратить боевые действия на Украине. В интервью CNBC News он подчеркнул, что «если нефть подешевеет еще на $10, у Путина не останется выбора», добавив, что российская экономика и без того находится под давлением. В той же беседе Трамп заявил о намерении в течение суток «очень существенно» повысить пошлины на товары из Индии в ответ на активные закупки этой страной российской нефти.

Попытка использовать нефть как геополитический инструмент не нова, но вызывает опасения участников рынка. Введение вторичных санкций против Индии, третьего крупнейшего импортера нефти, может изменить маршруты поставок, нарушить логистику и дестабилизировать спрос. Однако эффект от этого шага будет неоднозначным. Если США действительно введут жесткие пошлины против Нью-Дели, события, на наш взгляд, могут развиваться по четырем основным сценария, пишет Владимир Чернов, аналитик Freedom Finance Global.

Авто-репост. Читать в блоге >>> Прогноз аналитиков SberCIB по нефти и золоту на август: $65 за баррель Brent и $3 350 за тройскую унцию

Прогноз аналитиков SberCIB по нефти и золоту на август: $65 за баррель Brent и $3 350 за тройскую унциюПрогноз SberCIB на август $65 за баррель Brent

— В июле средняя цена барреля Brent выросла до $70,2. ОПЕК+ подняла добычу на август выше ожиданий, но цены не отреагировали — в фокусе были отношения США с торговыми партнёрами и потенциальные вторичные санкции за торговлю российской нефтью.

— Страны ОПЕК+ объявили о росте добычи в сентябре на 547 000 баррелей в сутки. Это было последнее повышение в рамках текущей политики, и в SberCIB считают, что в ближайшие месяцы оно не повторится. По мнению аналитиков, во второй половине третьего квартала внимание участников рынка будет cфокусировано на достаточности предложения.

Прогноз SberCIB на август $3 350 за унцию— В июле цена золота осталась в диапазоне $3 250–3 450 за унцию. Отсутствие роста геополитического напряжения давило на котировки, при этом относительная слабость доллара США их поддерживала.

— В фокусе внимания в ближайшее время будут комментарии ФРС после июльского заседания. Заявления и действия Трампа тоже продолжат влиять на динамику цен. В SberCIB ждут, что боковой тренд сохранится.

Авто-репост. Читать в блоге >>>

BRENT | BR - 9.25 | Нефть | Анализ + прогноз на продажу

BRENT | BR - 9.25 | Нефть | Анализ + прогноз на продажу

Сопровождение сделки — t.me/+KFw4gI2_cDxjNTE6

#BR — 9.25📊

📢Актив на текущий момент закрепляется ниже области ключевого сопротивления 69.16 — 69.51, что создает локальные возможности для рассмотрения короткой позиции на ретесте данной области. Так как ретест, по факту, уже был, актив может слегка не дотянуться до области сопротивления, либо уйти ниже с текущих отметок, поэтому ордер на продажу размещаем прямо перед областью сопротивления. Стоп лосс размещаем за всю область и дневной уровень сопротивления 70.11 с запасом.

📈Если на ретесте актив покажет закрытие выше часового уровня сопротивления 69.16, то сценарий следует временно отменять до тех пор, пока актив вновь не закроется ниже уровню 69.16.

📌Параметры ордера:

▫️Тип ордера: лимитная продажа (sell limit)

▫️Точка входа: 69.06

▫️Стоп лосс: 70.22

▫️Тейк профит: 66.85🚀Первой и единственной целью нашей продажи является тест области часовой ключевой поддержки 66.85 — 67.12. Внутри данной области располагаем наш тейк профит.

Авто-репост. Читать в блоге >>> Эффективный трейдинг Тихомирова А.А.

Эффективный трейдинг Тихомирова А.А.

🛡 Приветствую, уважаемые коллеги!

✔️ Нефть не сумела подняться выше уровня 69$, уровень был продан. Тем не менее, следующая попытка может быть удачной, потому что фактическое увеличение поставок со стороны 8 стран ОПЕК+, увеличивших добычу с марта, составит не 2,5 млн, а 1,7 млн б/с, так как другие члены организации сократили добычу после допущенного перепроизводства. Это возможность немного поднять цены и, как минимум, нивелировать эффект от возможных санкций.

Если же желаний и возможностей выйти выше отметки 69$ будет недостаточно, начинаем снижение к уровню 65$

✔️ Природный газ. Здесь техническая картина фьючерсов на природный газ неизменна. Газ снижается по тренду.

Это стало очевидно после уверенного прохода отметки 3060 и ухода ниже лоев, о чем предупреждал вчера.

В идеале нужен тест пройденной поддержки 3000, но продолжение трендового движения может отложить этот вариант и поправить дела быкам не удастся.

Уровень 2800 все ближе, дистанция 5% в газе — это почти ни о чем.

Авто-репост. Читать в блоге >>>

Вторичные санкции и пошлины против Китая, Индии и Бразилии, покупающих нефть, которую добывает Россия, являются очевидным следующим шагом в попытке положить конец войне — Постпред США при НАТО Уитакер

Вторичные санкции и пошлины против Китая, Индии и Бразилии, покупающих нефть, которую добывает Россия, являются очевидным следующим шагом в попытке положить конец войне — Постпред США при НАТО УитакерПостпред США при НАТО Мэттью Уитакер высказал мнение, что вторичные санкции для покупателей российской нефти являются «очевидным шагом» для прекращения украинского конфликта.

«Безусловно, не может быть решения проблемы на поле боя, дипломатическое является единственным. И президент Трамп создает условия для того, чтобы Россия села за стол переговоров», — сказал он в интервью Bloomberg.

Уитакер отметил, что, по его мнению, вторичные санкции, «которые коснутся тех, кто, покупая российскую нефть, платит за эту войну — Китай, Индия, Бразилия — являются очевидным шагом для того, чтобы ее прекратить».

Источник: www.interfax.ru/world/1039645

Авто-репост. Читать в блоге >>> Трамп заявил, что намерен "существенно повысить" импортные пошлины в отношении Индии в ответ на её действия по перепродаже российской нефти

Трамп заявил, что намерен "существенно повысить" импортные пошлины в отношении Индии в ответ на её действия по перепродаже российской нефти«Индия закупает огромные объёмы российской нефти, а затем продаёт её на открытом рынке с большой прибылью… По этой причине я существенно подниму пошлины, которые Индия платит США», — написал Трамп в соцсети TRUTH Social.

t.me/rian_ru/308321

Авто-репост. Читать в блоге >>> Относительно июньских уровней добыча восьми стран может вырасти еще на 1,5 млн б/с уже к сентябрю этого года, что может оказать существенное давление на нефтяные цены - Ренессанс Капитал

Относительно июньских уровней добыча восьми стран может вырасти еще на 1,5 млн б/с уже к сентябрю этого года, что может оказать существенное давление на нефтяные цены - Ренессанс КапиталВ воскресенье (3 августа) восемь стран ОПЕК+ приняли решение вновь повысить разрешенный уровень добычи нефти – на 0,55 млн б/с в сентябре, что эквивалентно четырем ежемесячным повышениям, запланированным изначально. Если решение останется в силе, то страны альянса смогут завершить возврат 2,2 млн б/с добровольных ограничений в сентябре 2025 года – на год ранее, чем планировалось.

Разрешенный уровень добычи для России вырос до 9,449 млн б/с (8,978 млн б/с на март 2025 года). ОПЕК+ традиционно отмечает «здоровые показатели рынка нефти».

На данный момент мы знаем лишь статистику по добыче за июнь. Относительно июньских уровней добыча восьми стран может вырасти еще на 1,5 млн б/с уже к сентябрю этого года. На наш взгляд, цены на нефть могут оказаться под существенным давлением при таком значительном росте объемов за три месяца.

Авто-репост. Читать в блоге >>> Блеск "черного золота" меркнет из-за санкций Запада и увеличения квот добычи ОПЕК

Блеск "черного золота" меркнет из-за санкций Запада и увеличения квот добычи ОПЕК

Рынок нефти оказался в эпицентре геополитических рисков сразу по двум направлениям: возможным ужесточением санкционного режима США и изменением баланса добычи со стороны OPEC+. В центре внимания — дедлайн 8 августа, к которому Белый дом может объявить о введении 100% вторичных пошлин против импортеров российской нефти. Под ударом — прежде всего Китай и Индия, чей совокупный объем закупок критически важен для поддержания российского нефтяного экспорта.Надежда на дипломатическую паузу сохраняется. Визит спецпосланника Госдепа США Джеффри Уиткоффа в Москву ожидается в среду/четверг текущей недели. Его миссия — прояснить позицию Вашингтона, обозначить границы допустимого и, возможно, предотвратить сценарий прямой эскалации. Однако без дипломатического прорыва угроза нового витка торговой войны может стать реальностью уже в ближайшие дни.

Тем временем страны OPEC+ согласовали с сентября увеличение добычи на 548 тыс. баррелей в сутки. Добровольное ограничение в 2,2 млн бс/день, действовавшее с конца 2023 года, досрочно прекращается. Согласно официальному коммюнике OPEC, новые квоты предусматривают для России добычу на уровне 9.449 млн бс, для Саудовской Аравии — 9.978 млн бс. Это решение, вероятно, отражает стремление сохранить долю на рынке в условиях потенциального перераспределения экспортных потоков.

Авто-репост. Читать в блоге >>> 🛢 Нефть - Итоги недели - Прогноз / Бодрость сменила апатию

🛢 Нефть - Итоги недели - Прогноз / Бодрость сменила апатию🛢 НЕФТЬ — 12-я неделя нового базового цикла (28 недель). Налицо обещанная в прошлом посте (https://t.me/jointradeview/457) активность нефти, вызванная ретроградным Меркурием и прочими серьезными аспектами. Моя длинная концепция по нефти — медвежья, вы знаете. Писать здесь что-то еще было бы пустословием — следите за экстремум-прогнозами.

💰 Я знаю, что сильные руки, которые двигают первичный стоп менее агрессивно чем я, смогли удержать длинную позицию по нефти, открытую на пивот-прогнозе от 23 июля. Эта длинная позиция закрылась 1 августа по трейлинг-стопу. Рабочая амплитуда этого движения по фьючерсу CL составила от $2K до $3K на контракт в зависимости от методики выхода. На экстремум-прогнозе 1 августа открыта короткая позиция.

⚠️ Следующий экстремум-прогноз для нефти 11 августа.

Авто-репост. Читать в блоге >>> BP открыла «крупнейшее за 25 лет» глубоководное месторождение нефти и газа на шельфе Бразилии

BP открыла «крупнейшее за 25 лет» глубоководное месторождение нефти и газа на шельфе Бразилии

BP обнаружила месторождение нефти и газа на перспективном участке в бразильском бассейне Сантос. Компания сообщила о завершении бурения разведочной скважины 1-BP-13-SPS на блоке Бумеранг, который находится на расстоянии 404 километров от Рио-де-Жанейро. Скважина была пробурена на глубину 2372 метра ниже уровня моря.

В понедельник компания BP сообщила о крупнейшем за последние четверть века открытии месторождений нефти и газа в бразильском бассейне Сантос. Речь идёт о глубоководном шельфе, где, предположительно, находятся значительные запасы углеводородов.

Логотип британской многонациональной нефтегазовой компании BP на её стенде во время энергетической выставки LNG 2023 в Ванкувере, Британская Колумбия, Канада, 12 июля 2023 года. REUTERS/Крис Хелгрен

В прошлом году BP вновь сделала ставку на добычу ископаемого топлива, чтобы вернуть доверие инвесторов и оживить свои акции после неудачного перехода на возобновляемые источники энергии.

Акции компании, котирующиеся на Лондонской бирже, начали торги с роста на 1,4%.

Авто-репост. Читать в блоге >>> Индия не прекратила получение российской нефти, несмотря на давление США и ЕС – The Times of India

Индия не прекратила получение российской нефти, несмотря на давление США и ЕС – The Times of IndiaПо меньшей мере четыре танкера отгрузили 2-3 августа российскую нефть нефтеперерабатывающим компаниям Индии. «Поставки нефти из России в Индию идут в обычном режиме», — подчеркивает издание.

По его данным, танкеры Achilles, Elyte и Horae в минувшие два дня отгрузили почти 2,2 млн баррелей российской нефти марки Urals ее ключевым получателям — частным индийским компаниям Nayara Energy Ltd и Reliance Industries Ltd. Ранее судно Micati доставило из России более 700 тыс. баррелей нефти для НПЗ в городах Кочи и Мангалор, принадлежащим государственной компании Bharat Petroleum Corp и частной Mangalore Rifinery Ltd, контрольный пакет акций которой принадлежит правительственной корпорации ONGC. В понедельник ожидается отгрузка двумя танкерами еще 2,2 млн баррелей российской нефти индийским компаниям, пишет издание.

Ранее источник в правительстве Индии сообщил ТАСС, что НПЗ продолжают приобретать нефть из России. «У нас нет никаких сообщений о том, что индийские нефтяные компании прекращали импорт из России, — сказал он. — Решения индийских предприятий о закупках у российских поставщиков нефти зависят от цены, сорта сырой нефти, запасов, логистики и других экономических факторов».

Авто-репост. Читать в блоге >>> Казахстан экспортировал в Венгрию первую партию нефти

Казахстан экспортировал в Венгрию первую партию нефти«В рамках стратегического расширения сотрудничества между АО НК „Казмунайгаз“ (КМГ) и MOL Group (Венгрия) была осуществлена первая поставка казахстанской нефти в объеме 85 тыс. тонн на венгерский нефтеперерабатывающий завод. Морскую транспортировку из порта Новороссийска до хорватского порта Омишаль обеспечил национальный перевозчик „Казмортрансфлот“ (дочернее предприятие КМГ) на своем танкере Alatau», — говорится в заявлении.

По данным КМГ, дальнейшая транспортировка от порта до конечного пункта — НПЗ «Сазхаломбатта» в Венгрии — будет произведена по Адриатическому нефтепроводу, которым управляет хорватская компания Jadranski naftovod (JANAF).

Ранее казахстанское Минэнерго проинформировало о возможности поставок казахстанской нефти на венгерскую территорию через трубопровод «Дружба». Казахстан в течение 2025 года должен был осуществить тестовые поставки сырья в Венгрию, согласно договоренности, достигнутой в феврале в ходе встречи главы Минэнерго Казахстана Алмасадама Саткалиева с посетившим Астану венгерским министром иностранных дел и внешнеэкономических связей Петером Сийярто

Авто-репост. Читать в блоге >>>