Авто-репост. Читать в блоге >>>

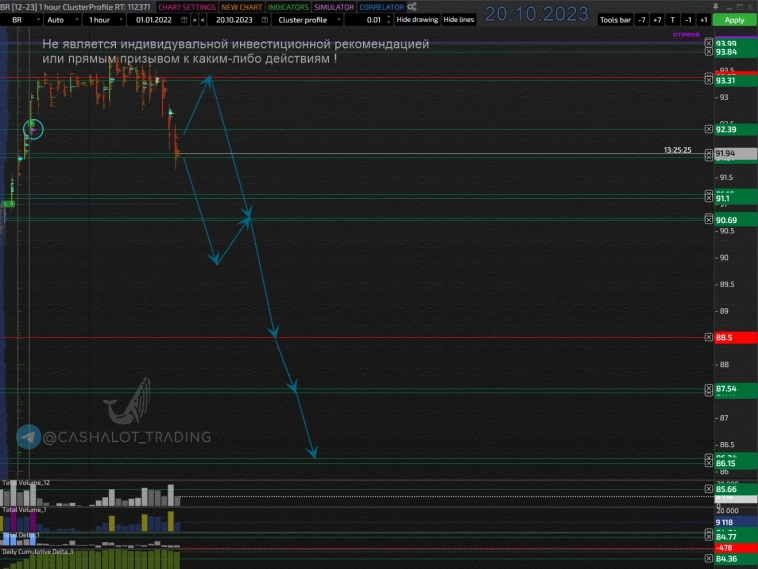

Придерживаюсь своего плана, в котором рост прошел тройным зигзагом, в рамках [b] или [ii]. Работаю по волне [c] или [iii].

Телега: https://t.me/+F6Ka767DDgFhZGQy

оля России и стран ОПЕК на мировом рынке нефти будет увеличиваться в ближайшие годы и превысит 50% к 2050 году. Такой прогноз содержится в ежегодном докладе World Energy Outlook 2023, опубликованном на сайте Международного энергетического агентства (МЭА).

«Совокупная доля ОПЕК и России на мировом рынке нефти до 2030 года остается в пределах 45-48%, но к 2050 году предложение с их стороны превысит 50%, поскольку Саудовская Аравия увеличит добычу», — считают аналитики организации.

Однако, по их мнению, к 2050 году должна произойти «постепенная нормализация международной ситуации в странах, подвергшихся санкциям», в частности в Иране и Венесуэле. Ожидается, что они также нарастят добычу. Добыча нефти в США в 2022 году находилась на уровне 7,5 млн баррелей в сутки, к 2030 году она увеличится на 2 млн баррелей в сутки, однако к 2050 году вновь сократится до 8,5 млн баррелей. Значительный вклад в структуру предложения должны внести также Бразилия и Гайана, причем, как утверждается в докладе, вторая нарастит добычу до максимального уровня (около 2 млн баррелей в сутки) в середине 2030-х годов, «после чего она несколько сократится».

На прошлой неделе США на полгода сняли санкции в отношении нефти из Венесуэлы. В статье разберем подробнее, как это повлияет на рынок нефти и на цены.

Предыстория: санкции США

С 2019 года нефтегазовый сектор Венесуэлы находился под санкциями США. Были запрещены любые сделки с венесуэльской государственной нефтяной компанией PDVSA (Petroleos de Venezuela), она находится в SDN-листе. До санкций, в 2018 году, добыча нефти в Венесуэле составляла около 1,4 млн барр./сутки, и около 41% добытой нефти экспортировалось в США. После введения санкций экспорт нефти в США прекратился, и добыча снизилась до 0,5 мбс в 2020 году. По состоянию на сентябрь 2023 года объем добычи нефти в Венесуэле составил около 0,7 млн барр./сутки.

США разрешили сделки с нефтью из Венесуэлы на полгода

После того, как в 2023 году Правительство Венесуэлы начало переговоры с оппозицией, США смягчили санкции в отношении этой страны. На прошлой неделе, 18 октября, США выпустили лицензию, разрешающую сделки с нефтью и газом из Венесуэлы, сроком на 6 месяцев. Взамен США ожидают, что в ноябре 2023 года Венесуэла снимет запрет на участие в выборах 2024 года для кандидатов из оппозиции. Если условия не будут соблюдены, США могут вернуть санкции и отменить выданную лицензию.

Дако предложил три возможных варианта развития текущего конфликта на Ближнем Востоке. Война до сих пор вызывала опасения по поводу более широкого регионального конфликта, но реакция рынков пока была относительно сдержанной.

Самый суровый исход войны — это «неконтролируемый сценарий», сказал Дако, когда война обостряется и в конечном итоге может привести к вовлечению США или Ирана, или обоих. В этой ситуации цены на нефть могут немедленно вырасти на 50 долларов за баррель, достигнув 150 долларов за баррель в конце 2023 года. Тем не менее, такой сценарий, даже кратковременный, может привести к серьезным последствиям для мировой экономики, предупредил Daco. Последствия могут включать умеренную глобальную рецессию, падение роста реального мирового ВВП на 1,4% к концу следующего года и потерю стоимости мировой экономики примерно на 2 триллиона долларов.

С учетом «нынешней ситуации [и возможного развития событий] в ближайшем будущем никто не сможет убедить меня в том, что нефть и газ представляют собой безопасный и надежный энергетический выбор для стран и потребителей во всем мире

По его словам, энергетический кризис, связанный с конфликтом на Украине, вспышкой напряженности на Ближнем Востоке и рекордно высокими температурами на планете, продемонстрировал риски сохранения зависимости от ископаемого топлива. Инвестиции в нефть и газ включают также „бизнес-риски, поскольку, возможно, вообще не понадобится увеличение добычи нефти“, — предупредил Бироль на фоне прогноза МЭА о том, что спрос на нефть упадет почти вдвое к 2050 году, если правительства стран выполнят обязательства по совершенствованию энергоснабжения.

Комментарии главы энергетического агентства последовали, как подчеркивает издание, после одной из крупнейших сделок в отрасли — приобретения американской нефтегазовой компанией Chevron конкурента — корпорации Hess — за $53 млрд.

Столкновение Израиля и Хамаса может пагубно сказаться на мировой экономике. Втягивание в конфликт Ирана и вовсе поставит западный мир в глубокую рецессию. Пожалуй, единственные бенефициары подобной ситуации — трейдеры, закупившиеся нефтяными фьючерсами и нефтяные компании ($LKOH, $ROSN) (и РФ).

Рубрика #выжимки Самое важное из статьи 'Война Израиля с ХАМАСОМ Экономика впадает в рецессию' от Bloomberg Economics

Более масштабная война на Ближнем Востоке может ввергнуть мировую экономику в рецессию и за этим может последовать глобальный экономический спад. Подобно ближневосточным войнам прошлого, конфликт между Израилем и ХАМАСОМ, вспыхнувший на прошлой неделе, потенциально может подорвать мировую экономику — и даже ввергнуть ее в рецессию, если в него будет втянуто больше стран. Этот риск реален, поскольку израильская армия готовится вторгнуться в Газу в ответ на нападение группировки боевиков. число погибших в результате нападения ХАМАСа и продолжающихся израильских авиаударов по Газе уже исчисляется тысячами.

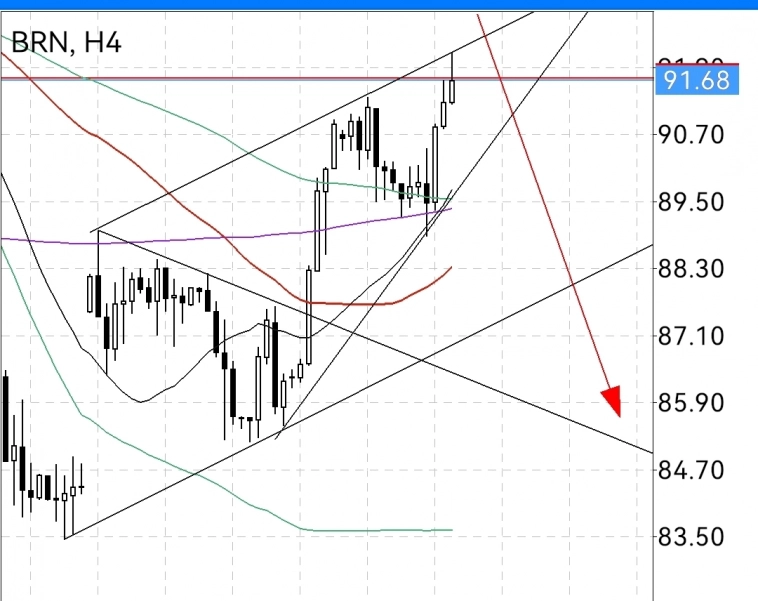

Угроза срыва поставок нефти на фоне глобального дефицита и отложенные риски по Венесуэле позволяют рассчитывать на удержание нефти в зоне 90-95 долл./барр. в течение текущей недели.Крылова Екатерина

Подписывайся на нас:

EIA отложит свои запланированные публикации данных до 8-10 ноября 2023 года, чтобы завершить запланированное обновление систем. Сбор энергетических данных от респондентов опроса и возобновится с 13 ноября.

Нефтяные вышки +1 к 502 (13.10.23 +4 к 501), (06.10.23 -5 к 497), (29.09.23 -5 к 502), (22.09.23 -8 к 507), (15.09.23 +2 к 515), (08.09.23 +1 к 513), (01.09.23 -0 к 512), (25.08.23 -8 к 512), (18.08.23 -5 к 520), (11.08.23 0 к 525), (04.08.23 -4 к 525), (28.07.23 -1 к 529), (21.07.23 -7 к 530), (14.07.23 -3 к 537), (07.07.23 -5 к 540), (30.06.23 -1 к 545), (23.06.23 -6 к 546), (16.06.23 -4 к 552), (09.06.23 +1 к 556), (02.06.23 -15 к 555), (26.05.23 -5 к 570), (19.05.23 -11 к 575), (12.05.23 -2 к 586), (05.05.23 -3 к 588), (28.04.23 0 к 591), (21.04.23 +3 к 591), (14.04.23 -2 к 588), (06.04.23 -2 к 590), (31.03.23 -1 к 592), (24.03.23 +4 к 593), (17.03.23 -1 к 589), (10.03.23 -2 к 590), (03.03.23 -8 к 592), (24.02.23 -7 к 600), (17.02.23 -2 к 607), (10.02.23 +10 к 609), (03.02.23 -10 к 599)

Друзья всех приветствую🤝

UKOIL — вчера после обновления ближайшего экстремума фиксировал еще часть позиции, о логике входа в сделку говорил в постах ниже, также часть позиции фиксировал ранее.

В пике соотношение риск-прибыль составило 1 к 6👍 небольшую часть позиции перенёс через выходные(зафиксирована большая часть позиции, имеется хороший запас по прибыли относительно ATR, риски соблюдены)

GAZP — идеей по данному инструменту делился в прошлом УтреннемОбзоре от 20.10.23, при подходе цены к зоне поддержки было хорошее удержание, была возможность поставить короткий стоп-лосс.