ИИС

-

Путин подписал закон о возможности зачисления дивидендов по акциям, находящимся на ИИС-3, на отдельный банковский счет — ТАСС

Путин подписал закон о возможности зачисления дивидендов по акциям, находящимся на ИИС-3, на отдельный банковский счет — ТАСС

Путин подписал закон о возможности зачисления дивидендов по акциям, находящимся на ИИС-3, на отдельный банковский счет — ТАСС

Новая редакция закона реализует предложение президента РФ разрешить зачисление дивидендов по акциям, находящимся на индивидуальном инвестиционном счете третьего типа, на отдельный банковский счет, что позволит гражданам использовать такой доход по своему усмотрению и не ждать закрытия инвестиционного счета.

Авто-репост. Читать в блоге >>> конвертация ИИС

конвертация ИИС

Итак, что по конвертации ИИС.

Кнопка для автоматизированной подачи заявления о конвертации ИИС, в личном кабинете на сайте налоговой, до сих пор так и не работает.

Можно конечно распечатать заявление вручную и направить в адрес налоговой. В целом, это не сложно.

Некоторые из коллег уже пишут, что прошли эту процедуру успешно.

Но тут ещё и ВТБ Инвестиции прислали смс о том, что они будут обрабатывать мою заявку о конвертации ИИС до 7 дней. 🤡

В общем, я похоже охладел с конвертацией ИИС именно в этом году (чтобы зачли два года срока).

Вероятно, сделаю это уже в следующим году, может опять в декабре. Ну или когда у них там мозга хватит автоматизировать весь этот процесс (если конечно им это выгодно).

Да и хочется убедиться, что у всех всё пройдёт нормально 😁

26.12.2024 Станислав Райт — Русский Инвестор

Авто-репост. Читать в блоге >>> В личном кабинете налогоплательщика появилось заявление о трансформации старого ИИС в ИИС-3 — РБК Инвестиции

В личном кабинете налогоплательщика появилось заявление о трансформации старого ИИС в ИИС-3 — РБК Инвестиции

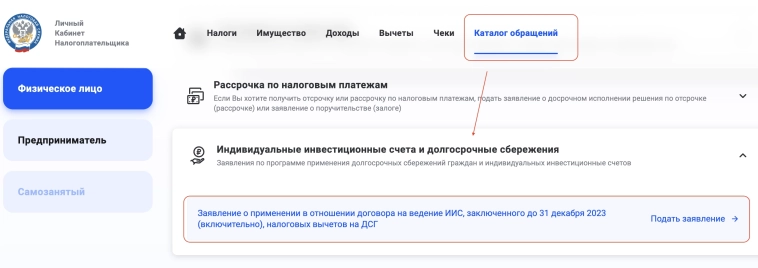

Инвесторы, которые трансформировали свои старые индивидуальные инвестиционные счета (ИИС-1 или ИИС-2) в новые ИИС-3, могут подать заявление об этом в налоговую службу через личный кабинет. Это займет две-три минуты, убедились «РБК Инвестиции».

Сделали краткую инструкцию:

- заходим в личный кабинет налогоплательщика на сайте налоговой;

- каталог обращений;

- индивидуальные инвестиционные счета и долгосрочные сбережения;

- заявление о применении в отношении договора на ведение ИИС, заключенного до 31 декабря 2023 (включительно), налоговых вычетов на ДСГ;

- выбираем в выпадающем списке договор с брокером, который был заключен на ведение старого ИИС;

- проверяем сформированное заявление — оно уже автоматически заполнено;

- если в заявлении нет ошибок, подписываем электронной подписью, нажимаем кнопку «отправить»

ФНС будет их принимать до 1 февраля 2025 года, но лучше это сделать до 31 декабря 2024 года.

Авто-репост. Читать в блоге >>> Заявление о трансформации ИИС в личном кабинете ФНС

Заявление о трансформации ИИС в личном кабинете ФНС😊Прекрасная новость!

Заявление о трансформации ИИС можно отправлять через личный кабинет налогоплательщика.

— Нужно только выбрать договор и подтвердить отправку.

Под Новый год случаются разные чудеса😉

Авто-репост. Читать в блоге >>> Заявление на трансформацию ИИС в личном налоговом кабинете

Заявление на трансформацию ИИС в личном налоговом кабинетеЭто актуально для тех, кто переводил ИИС старого типа в новый тип в 2024 году. Лучше подать заявление до нового года.

Подарок на новый год от налоговой — аккурат под новый год сделали возможность подать заявление о переводе старого ИИС в новый тип.

Заходите в личный налоговый кабинет 👉 Каталог обращений 👉Индивидуальные налоговые счета и обращения

Авто-репост. Читать в блоге >>> Заруинил все свои ИИС-3

Заруинил все свои ИИС-3Упустил один нюанс. Хотел сделать лесенку из ИИС-3 (можно отрыть 3 шт), но оказывается после закрытия одного из них теряется возможность получения льготы на все ранее открытые ИИСы ⛔️

Грубо говоря, хотел открыт 3 ИИС у трёх разных брокеров, чтобы пошёл пятилетний срок владения. НО (!) закрыл один из счетов и потерял возможность получить льготу на вычет (52к) по всем открытым ранее.

При закрытии одного иис вы теряете право на вычет с пополнений по ранее открытым иис. Подпункт 2 пункта 2 статьи 219.2 НК РФ

Пришлось закрывать все ранее открытые счета (потерял 7 месяцев) и начинать всё заново.

Мораль: депутаты умнеют, но лазейки остаются. Не газуйте раньше времени, не повторяйте моих ошибок.

Чтобы получит максимальный профит, вырисовывается следующая схема:

— 2025: открываем 3 счёта,

— 2025-2026: два года пополняем первый иис (800к),

— 2027-2028: два года пополняем второй (800к),

— 2029: один год пополняем третий (400к),

— 2030: закрываем первый, выводим деньги, открываем четвертый иис,

Авто-репост. Читать в блоге >>> Трансформация ИИС

Трансформация ИИС

Трансформация ИИС

Кто подал заявление?

Перед тем как с 1-го января 2024 года должен был появиться ИИС 3, в телеграмме появился шум о том что быстрее, кто может открывайте ИИС старого типа, пока такая возможность есть и даже описывали почему надо спешить, иначе будет хуже, писали «они» апеллируя минусами. Я послушал и побежал открывать в конце декабря 2024)) открыл и в итоге сделал это напрасно, так как сейчас в любом случае необходимо выполнить трансформацию ИИС старого типа в ИИС 3 до конца января 2025 года. В некоторых источниках писали что можно подать через личный кабинет налоговой, я попробовал и через 2 недели получил ответ, что этот способ подачи пока не актуален, так что распечатал бланк заявления и подал лично в налоговую. На бланке есть такая графа как номер записи в ЕРН (единый реестр населения) заполнять эту графу не стал, так как никто видимо не в курсе где его найти и даже налоговая, которая вставила эту графу, так как задал этот вопрос налоговой, они дали размытый ответ, после которого я так и не понял где найти этот номер 😁. Всем удачи.

Авто-репост. Читать в блоге >>> ВТБ спам по ИИС3

ВТБ спам по ИИС3

Втб начал спамить письмами своих клиентов:

Чем меня всегда неизменно радует ВТБ так это подобным враньем, ибо умалчивание о существенных недостатках это именно вранье.

Авто-репост. Читать в блоге >>>

Leo burduja, была немного иная ситуация — с возмещением НДФЛ у супруги. Часть налога возвращалась за пополнение счета ИИС в Открытии, а част...

Kromnomo, спасибо, справедливо, боюсь, что ответа придется ждать очень долго, сам бы указал оба договора, но это не предусмотрено в заявлении…

Заявление о трансформации ИИС в ИИС-3 для клиентов ВТБ-инвестицииДрузья, всем привет.

Сделал перевод ИИС в ИИС-3 и нужно подавать заявление ...

Leo burduja, была немного иная ситуация — с возмещением НДФЛ у супруги. Часть налога возвращалась за пополнение счета ИИС в Открытии, а часть за пополнение счета ИИС уже в ВТБ. Указывали оба договора.

А вообще самый надежный способ это через личный кабинет написать обращение в налоговую с просьбой разъяснить как поступать в вашей ситуации. Они точно ответят как правильно сделать. Заявление о трансформации ИИС в ИИС-3 для клиентов ВТБ-инвестиции

Заявление о трансформации ИИС в ИИС-3 для клиентов ВТБ-инвестиции

Друзья, всем привет.

Сделал перевод ИИС в ИИС-3 и нужно подавать заявление в налоговую о трансформации.

И тут я столкнулся с рядом вопросов. Дело в том, что первоначально открывал я ИИС в Открытии-брокер, но в связи с его переходом под крыло ВТБ перешел в ВТБ и мой ИИС.

Подскажите знающие, что писать в строке номер договора, дата открытия счета и дата заключения договора: данные старого договора, открытого первоначально в Открытии-брокер в 2019 году или актуальный номер договора в ВТБ (соответственно и дата открытия счета будет датой перевода ИИС в ВТБ (а это конец 2023 года))? Как на это посмотрит налоговая, я же открыл счет в 2019 году, а в заявлении будет фигурировать 2023 год, зачтутся ли года до 2023 года.

Уже немного и пожалел, что сделал трансформацию, чувствую одним местом, что могут быть проблемы.

Специалисты втб чешут затылок и уверенно не могут ответить, что именно тут писать, потому что это заявление для налоговой, мы, мол, вам тут сейчас насоветуем, лучше у налоговой узнайте, а в налоговой сидят тети, которые о ИИС-то не слышали, поэтому что делать не очень понятно.

Авто-репост. Читать в блоге >>> ИИС3 и НДФЛ с дохода по вкладам.

ИИС3 и НДФЛ с дохода по вкладам.

Всем привет! Я ИП и получается, ндфл не плачу. Но у меня есть некий доход со вкладов, который облагается НДФЛ. НДФЛ со вкладов 2024 года я буду платить в 2025 году. В 24 году я платил за вклады из 23 года.

Планирую перевести иис в третий тип, положить 400 тысяч и получить вычет 52 т.р. НО получается вычет я буду просить за 24 год, а за 24 год я пока НДФЛ не вносил.

Как быть в этой ситуации? Положен ли мне вычет за 24 год? или можно будет подавать на вычет за 24 год только в конце 25 года, когда я внесу ндфл со вкладов за 24? Или мне вычет сделают за счет взносов за 23 год?

Авто-репост. Читать в блоге >>>

Подскажите пожалуиста, не могу понять, я продал акции с профитом в 19 году на иис, получал вычеты по налогу каждый год, нужно ли будет по эт...

Антон, нужно, если действительно речь о закрытии

ЛДВ не применяется к ИИСИ меня ИИС, который я трансформировал в ИИС-3 в 2024 году. Открыт в брокере ПромСвязьБанк.

В 2021 году я покупал фон...

Estebancheg, жесть, а я думаю какие дураки идут в иис — 3 в кабалу и заморозку на 5 лет кажется. Ужас. Тут хоть 3 года проторчать удалось, пока вычет 13 % был побольше чем % по вкладу. А сейчас вообще в иис выгоды нет. А кто-то ещё в кабалу на больший сок лезет. Во чудаки.

ЛДВ не применяется к ИИС

ЛДВ не применяется к ИИС

И меня ИИС, который я трансформировал в ИИС-3 в 2024 году. Открыт в брокере ПромСвязьБанк.

В 2021 году я покупал фонд «ВИМ Золото» (тикер GOLD).

Спустя более чем три года я продал часть позиции по этому инструменту, и ожидал, что будет применена льгота на долгосрочное владение (ЛДВ), и налог с этой продажи не будет удержан. На всякий случай я спросил у поддержки ПСБ, будет ли применён ЛДВ к прибыли от этой продажи. И они ответили, что ЛДВ не будет применён, потому что согласно ст. 219.1 НК РФ п.2 "6) налоговый вычет не применяется при реализации (погашении) ценных бумаг, учитываемых на индивидуальном инвестиционном счете."

И действительно, в Консультанте есть такой пункт:

В чём тогда смысл ИИС-3? Смогу ли я вернуть этот удержанный налог при закрытии ИИС-3?

Авто-репост. Читать в блоге >>> 6 лет моему ИИС. В небольшом плюсе в рублях, в жесткой просадке в реальности.

6 лет моему ИИС. В небольшом плюсе в рублях, в жесткой просадке в реальности.

Уже 6 лет моему ИИС.

Как раз в конце декабря 2018-го открыл его в Сбере.

Задача была такая — пополнять на 1 млн в год (максимальная сумма на тот период, ведь ИИС-3 еще не было), прокачивать, пользоваться преимуществами типа Б (не платить налог на capital gains).

Поначалу все шло хорошо.

Пополнения:

2018 г — 0. Присматривался, думал.

2019 г — 755 тыс.

2020 г — 1 млн

2021 г — 1 млн

В 2022 г началась СВО, успел внести только 150 тыс. Решил приостановить пополнение до окончания СВО.

Поэтому:

2023 г — 0.

2024 г — 0.

Всего внесено с 2018-го: 2 млн 905 тыс.

Все дивы/купоны реинвестированы.

На сегодня счет: 3 млн 134 тыс (с учетом НКД) + 353 тыс (то что перевели в КИТ, там Яндекс, Циан), т.е. 3 млн 487 тыс.

Год назад счет был 3 млн 405 тыс

Два года назад: 1 млн 905 тыс + 150 тыс (в КИТ)

Три года назад: 3 млн 572 тыс.

Т.е. в номинальных рублях с учетом 100% реинвеста я в небольшом плюсе.

Доходность за 6 лет (в номинальных рублях) 582 тыс, или 20% за все это время.

Авто-репост. Читать в блоге >>> Должен ли брокер конвертировать иис до конца года?

Должен ли брокер конвертировать иис до конца года?

Я сделал заявление на конвертация в приложении ВТБ. Прошла неделя, они пишут что срок не регламентирован. Или это без разницы, мое дело уведомить брокера и налоговую?

Авто-репост. Читать в блоге >>> Второй ИИС — можно ли спасти налоговый вычет?

Второй ИИС — можно ли спасти налоговый вычет?Случайно открытый второй ИИС может стать проблемой при получении налогового вычета. Особенно если банк не готов комментировать ситуацию с задвоением.

💸 Иван планировал оформить вычет по ипотеке и учесть убыток 2022 года. Но оказалось, что доходов прошедшего года недостаточно для реализации этого плана. При разборе документов эксперт НДФЛки обратила внимание, что у него два ИИС. Второй счет, со слов Ивана, был открыт «по ошибке». Комментариев от банка на этот счет он не дождался.

⬇️ Что сделал эксперт НДФЛки?

▪️Собрали документы о закрытии второго ИИС.

▪️Подали декларацию по первому счету.

▪️Написали обращение в налоговую с разъяснениями, что второй счет был пустой и открыт по ошибке.✔️ Итог: Иван получил свои законные 52 000 ₽!

ФНС подтвердила право клиента на вычет по первому, активному ИИС.💬 Попали в подобную ситуацию с ИИС? Не спешите паниковать. Эксперты НДФЛки разберут ваш случай. Если задвоение произошло по ошибке, то проблем с вычетами можно избежать.

Авто-репост. Читать в блоге >>> Как построить лесенку из ИИС 3?

Как построить лесенку из ИИС 3?Я пользуюсь преимуществами ИИС с первого года действия программы, то есть уже 9 лет. Благодаря налоговым вычетам вернул более 468 тысяч рублей.

В этом году заработал новый тип индивидуальных инвестиционных счетов (ИИС) — ИИС 3, на который я собираюсь переходить в следующем году. В этом году не стал, так как его работа еще не была отрегулирована.

На днях задался задачей: как его использовать? Планирую сделать лесенку счетов, чтобы выводить часть денег с ИИС-3 не раз в 10 лет, а раз в три-четыре года. Главная, цель получать налоговые вычеты.

Нужно учесть, что:

Можно в один год иметь не более трех ИИС 3.

ИИС А надо трасформировать в первый ИИС 3.

Чтобы получить двойной вычет, нужно владеть ИИС минимум:

5 лет — если открыть ИИС-3 в период с 2024 по 2026 год.

С 2027 по 2031 срок владения ИИС будут ежегодно увеличивать на год 1 до 10 лет.

Поиграв со сроками в табличке, пришел к такой схеме и плану.

Авто-репост. Читать в блоге >>> Подал заявление о трансформации ИИС в ИИС-3 (инструкция)

Подал заявление о трансформации ИИС в ИИС-3 (инструкция)

Ждал до последнего, пока налоговая сделает электронную форму для уведомления о переходе с ИИС на ИИС-3, но уже устал ждать и решил всё сделать вручную.

На сайте брокера БКС есть хороший образец этого заявления: cdn.bcs.ru/static/bcs/files/fns-4.pdf

Там же и пустой бланк.

Распечатываем, заполняем 2 экземпляра и лично относим заявление в свою налоговую. Не забываем забрать 1 экземпляр с печатью налоговой, где есть дата принятия заявления.

Перевод на ИИС-3 я делал 20 декабря. Брокер БКС рекомендует уведомить налоговую в 2024 году, что я и сделал сегодня.

Сам процесс принятия заявления занял меньше минуты.

Авто-репост. Читать в блоге >>> День рождения ИИС

День рождения ИИС

Совсем вылетело из головы, что 16.12.2016 года, 8 лет назад, я открыл свой первый индивидуальный инвестиционный счёт — ИИС в Открытие брокер.

Программа ИИС работала уже более года, народ без всяких проблем получал налоговые вычеты, и я наконец решился (хотя мог сделать это ещё в 2008).

На самом деле, тогда 16 декабря, я пришел в офис брокера только проконсультироваться, а открыть счёт хотел с января 2017. Но менеджер Открытия был столь убедителен, что я ушел с подписанным договором на открытие ИИС.

В действительности, ждать не было никакого смысла, ведь через несколько месяцев уже можно было получить вычет.Я внёс на ИИС первые 60000 рублей (минимум 50к нужно было держать для отсутствия ежемесячной платы за обслуживание счета), поставил терминал QUIK, и стал разбираться, на несколько дней погрузившись в мир торговли.

Без преувеличения, в то время я был полным и абсолютным 0 в вопросах инвестирования. Не мудрено, что большинство самых нелепых ошибок я сделал именно в то время.

Но тем не менее, 8 лет назад я начал, и это было самое главное. До сих пор, не смотря на трудные времена, я считаю это огромным шагом вперёд, в развитии. Тем более, что в то время, всё было сильно сложнее, чем сейчас, когда инвестировать можно даже с телефона, лёжа вечером на диване.

Авто-репост. Читать в блоге >>> Вычет по ИИС на проценты по вкладам

Вычет по ИИС на проценты по вкладамЕсть кто-то, кому в жизни удалось уже успешно пройти процедуру? Или хотя бы понять, как она работает? Разъяснений или регламента от ФНС как не было, так до сих пор и нет. Общий порядок получения вычетов и подачи декларации 3-НДФЛ – не работает. Система ФНС в личном кабинете налогоплательщика не видит полученные проценты по вкладам в качестве доступного источника доходов – для применения к ним вычетов по ИИС. При заполнении полной формы декларации то же самое. И на этапе заполнения декларации №5 система пишет «у вас нет доступной переплаты». Хотя все налоги на вклады были добросовестно уплачены в установленный срок – на 02 декабря 2024.

В доступном поиске информации пока мало. Из тех у кого получилось – пишут те люди, которые заявляли вычет ДО оплаты налога. Соотв. налоговая, как я понял, исправила/снизила им суммы НДФЛ в налоговом уведомлении. Хотя это было неочевидно: люди писали обращение в свободной форме и вне каких-то регламентов, на удачу. Те, кто сначала заплатил как я, а сейчас хочет получить свой многострадальный вычет – наталкиваются на то, что это невозможно сделать технически.

Авто-репост. Читать в блоге >>>

ИИС

ИИСИндивидуальный инвестиционный счёт

Форум для обсуждения всех нюансов, связанных с получением налоговых льгот