комментарии spydell на форуме

-

Внебиржевой рынок для валютных операций – является общемировым стандартом.

Внебиржевой рынок для валютных операций – является общемировым стандартом.

Хотя такие биржи, как CME, ICE, TFX, Six Swiss Exchange и другие имеют функционал для спотового валютного рынка, основная ликвидность в торговле валютой концентрируется на межбанке чуть менее, чем полностью – стандартная практика торговли в формате Over-The-Counter (OTC) или Direct Dealing.

В России несколько иначе, что обусловлено генезисом валютного рынка, сформированный переходом от плановой к рыночной экономике еще в 90-х.

Фундаментально низкое доверие между контрагентами выдвигало требования к наличию центрального контрагента, способного гарантировать исполнение сделок в рамках понятных и непротиворечивых процедур, устраивающих всех контрагентов.

Наличие ЦК было одно из требований для внешнеторговых операций с Россией, которое в 90-х, начале нулевых выдвигали нерезиденты для концентрации ликвидности и гарантии исполнения конверсионных операций.

На Западе уровень развития финансовой системы был совершенно иным, поэтому и метод функционирования валютного рынка другой.

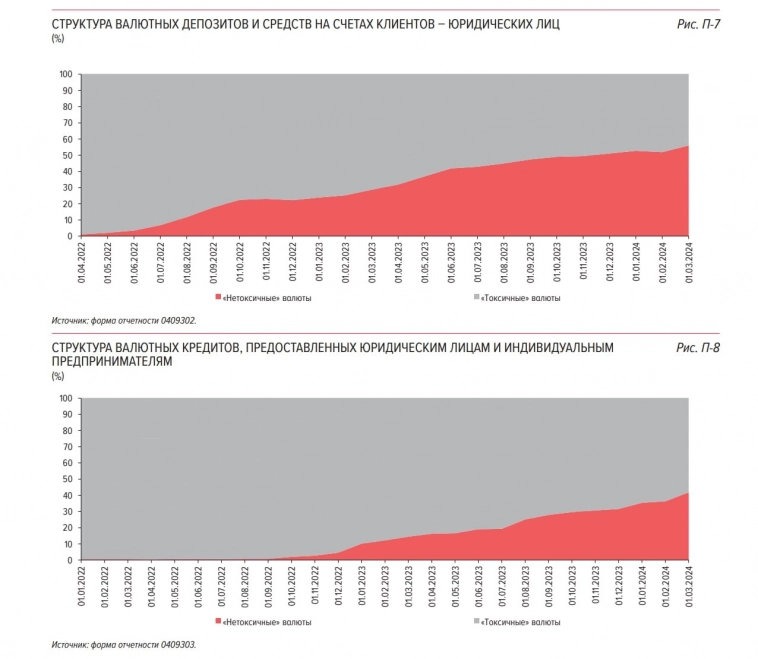

Резкий рост внебиржевого рынка в России начался с 2022 года после введения полномасштабных санкций – в начале 2024 доля внебиржевого рынка выросла до 50-60% в структуре совокупного валютного оборота, тогда как раньше доминировала биржевая торговля.

Авто-репост. Читать в блоге >>> Какие последствия могут возникнуть от прекращения торгов долларами и евро в России?

Какие последствия могут возникнуть от прекращения торгов долларами и евро в России?

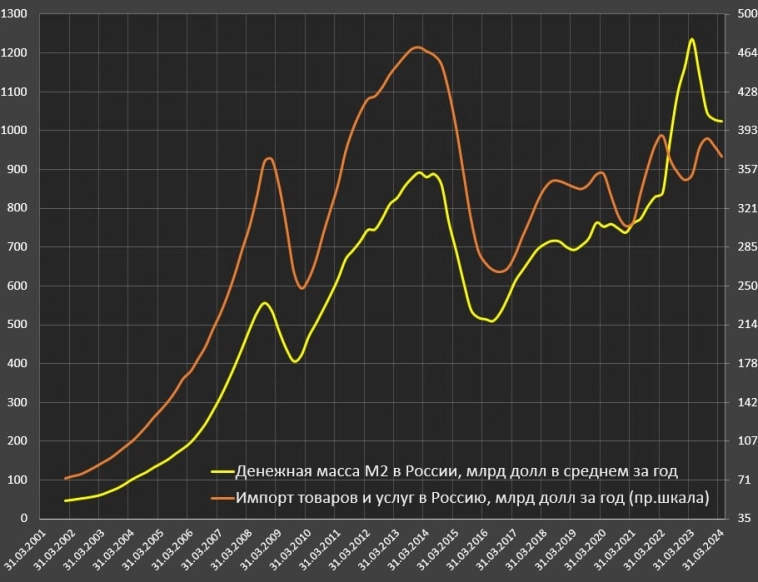

Возрастет риск обрушения экспорта и импорта в пределах 10-25% в перспективе полугода из-за невозможности оплачивать внешнеторговые операции в долларах и евро, что может привести к дефициту критического импорта, затормозив инвестиционную активность. Могут упасть экспортные доходы. Сценарий Ирана в первые годы после жестких санкций.

Дефицит импорта может обострить инфляционные процессы внутри РФ из-за профицита рублевой денежной массы и отсутствия точек распределения денежной массы.

Теоретически, расчеты по внешнеторговым контрактам можно проводить вне контура Мосбиржи через различные механизмы внебиржевого рынка, но все зависит от специфики контрактов. Крупные контрагенты будут избегать подобных схем.

Нет понимания относительно функционирования ФНБ, бюджетного правила и механизмов валютных интервенций – ждем разъяснений от Банка России.

Существует риск деградации валютных транзакций с Китаем на опасениях вторичных санкций. Ненулевая вероятность, что крупные китайские банки будут избегать любого взаимодействия с Мосбиржей, НКЦ и НРД, имея опыт ограниченного участия в валютной интеграции в отсутствии санкций. Вероятно, будут выделены спецпредставительства в отдельных небольших китайских банках для финансовых коммуникаций с Россией.

Авто-репост. Читать в блоге >>> Какие последствия могут возникнуть от прекращения торгов долларами и евро в России?

Какие последствия могут возникнуть от прекращения торгов долларами и евро в России?

Возрастет риск обрушения экспорта и импорта в пределах 10-25% в перспективе полугода из-за невозможности оплачивать внешнеторговые операции в долларах и евро, что может привести к дефициту критического импорта, затормозив инвестиционную активность. Могут упасть экспортные доходы. Сценарий Ирана в первые годы после жестких санкций.

Дефицит импорта может обострить инфляционные процессы внутри РФ из-за профицита рублевой денежной массы и отсутствия точек распределения денежной массы.

Теоретически, расчеты по внешнеторговым контрактам можно проводить вне контура Мосбиржи через различные механизмы внебиржевого рынка, но все зависит от специфики контрактов. Крупные контрагенты будут избегать подобных схем.

Нет понимания относительно функционирования ФНБ, бюджетного правила и механизмов валютных интервенций – ждем разъяснений от Банка России.

Существует риск деградации валютных транзакций с Китаем на опасениях вторичных санкций. Ненулевая вероятность, что крупные китайские банки будут избегать любого взаимодействия с Мосбиржей, НКЦ и НРД, имея опыт ограниченного участия в валютной интеграции в отсутствии санкций. Вероятно, будут выделены спецпредставительства в отдельных небольших китайских банках для финансовых коммуникаций с Россией.

Авто-репост. Читать в блоге >>> Тотальное помешательство ИИ-хайпом продолжается.

Тотальное помешательство ИИ-хайпом продолжается.

Теперь весь рынок – это Nvidia. По сути, лишь одна компания определяет направление рынка с P/S свыше 35, что почти в 10 раз выше среднерыночного уровня для сектора — неистовый идиотизм и чистое безумие, выходящее за все допустимые рамки.

Они не угомонятся, пока не сделают Nvidia самой дорогой компанией мира – уже 2.83 трлн и осталось жалкие 8.6% до Microsoft и 5% до Apple. Осталось запампить Nvidia на 3-5%, а тех опустив на 2%, вот и дело сделано.

На мультипликаторы всем плевать, тут уже чистый азарт, манипуляции и идиотизм.

На самом деле рынок выдыхается. Если в январе-марте 2024 памп генератор работал по широкому фронту, затрагивая, как минимум, около 20 компаний-историй успехов в ИТ индустрии, теперь (последний месяц) вся фокусировка смещается только в одну Nvidia.

Даже крупнейшие компании с капитализацией более 1 трлн интегрально выросли примерно на 3% за месяц, а Nvidia в 10 раз больше, а учитывая масштаб – эффект феноменальный, почти 680 млрд прироста капитализации за месяц.

Авто-репост. Читать в блоге >>> Крупнейшая налоговая реформа в современной истории России.

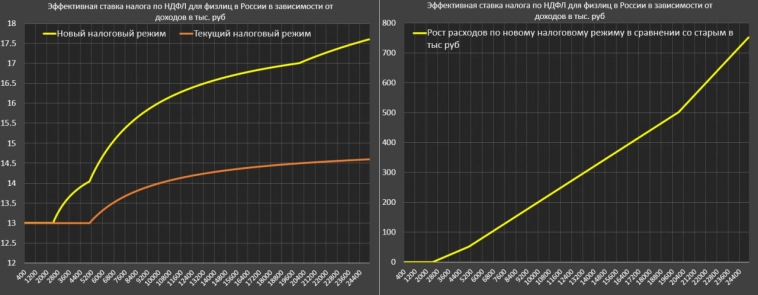

Крупнейшая налоговая реформа в современной истории России.

Минфин РФ внес предложения по самой масштабной налоговой трансформации, когда одновременно меняются налоги, как на физлиц, так и на бизнес (НДФЛ, налог на прибыль, УСН, НДПИ и ряд других изменений).

Текущая прогрессия по НДФЛ имеет две ступени – базовая ставка в 13% для доходов до 5 млн и 15% для доходов свыше 5 млн руб. Теперь будет 5 ступеней с нижней отсечкой по начисленным доходам 2.4 млн руб в год, а диапазон ставок от 13 до 22%.

• 13% для доходов ниже 2.4 млн руб в год.

• 15% для доходов от 2.4 до 5 млн руб в год

• 18% для доходов в диапазоне от 5 до 20 млн руб в год

• 20% для доходов в диапазоне от 20 до 50 млн руб в год

• 22% при доходах свыше 50 млн руб.Для доходов от инвестиций (дивиденды и проценты) ставка будет плоской 15% для доходов свыше 2.4 млн руб в год.

Принцип применения ставок от суммы превышения, т.е. если доход 10 млн, соответственно, 2.4 млн рассчитываются по 13%, следующие 2.6 млн руб до отсечке в 5 млн по ставке 15% и оставшиеся 5 млн по ставке 18%. В этом случае эффективная ставка будет чуть больше 16%, общая сумма налогов 1.6 млн, при текущем налоговом законодательстве эффективная ставка 14% или 1.4 млн, что составляет чуть более 200 тыс руб переплаты.

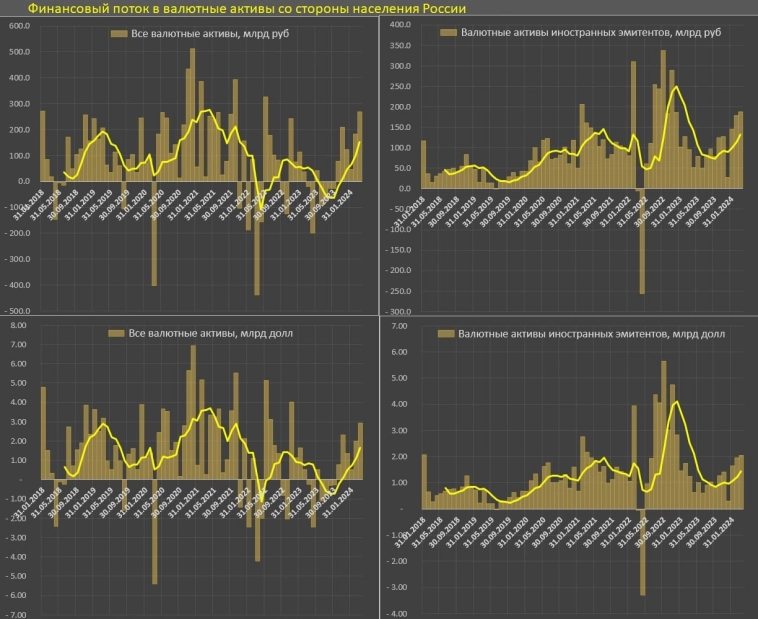

Авто-репост. Читать в блоге >>> Какой объем средств населения России оседает в валютных инструментах?

Какой объем средств населения России оседает в валютных инструментах?

После оценки тенденций за последние полгода, где отмечается усиление оттока капитала в валюту, интересно, а какая интенсивность была до 2022 года?

Здесь я объединил две метрики – совокупный отток во все валютные финансовые активы продукты/инструменты и фокусированный отток непосредственно в валютные активы иностранных эмитентов или вне России.

Расширенный показатель включает иностранную наличную валюту, депозиты в иностранной валюте, как в российских, так и иностранных банках, валютный кэш на брокерских счетах, долговые ценные бумаги в иностранной валюте, как резидентов, так и нерезидентов, аналогично с акциями и паями.

Фокусированный отток включает валютные депозиты в иностранных банках, акции, паи и долговые инструменты нерезидентов в иностранной валюте.

• В 2018 году совокупный отток (все активы и инструменты в иностранной валюте) был 1.1 трлн руб ($17 млрд по среднему курсу рубля) / фокусированный отток (валютные инструменты нерезидентов) был 614 млрд руб ($9.8 млрд).

Авто-репост. Читать в блоге >>> Безумие вновь возвращается – один из самых яростных памп импульсов на рынке акций США за 20 лет.

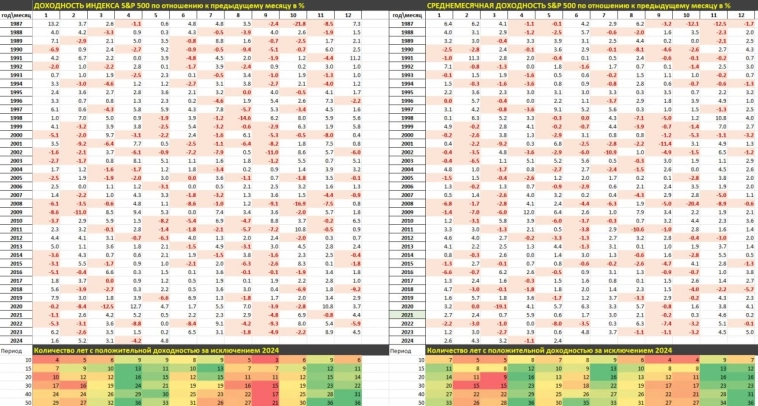

Безумие вновь возвращается – один из самых яростных памп импульсов на рынке акций США за 20 лет.

Еще 1 мая на вечерних торгах рынок вздрогнул от неадекватной интерпретации выступления ФРС, которая многим показалась ястребиной после некомпетентной компиляции СМИ и чатботами стенограммы заседания.

Спустя всего 4 дня накопленный рост в моменте превышал 3.5% — самый сильный импульс с ноября 2023. В таком росте нет ничего необычного, это случается достаточно часто на «отбитии» от локального дна рынка, но оказывается, что по меньшей мере за 20 лет был всего один раз, когда рост был сопоставим или выше в условиях изначально высокой оценки рынка по мультипликаторам.

Раньше 4-дневные импульсы на 3.5% и выше были в условиях сильной перепроданности рынка, но подобный 4-дневный импульс при «оверпрайснутом» рынке был только в декабре 2021, как раз перед установлением локального максимума.

Рынок считается дорогим, если по комплексу корпоративных мультипликаторов текущая оценка на 30% превосходит 10-летнюю среднюю.

Сейчас рынок полностью восстановил разгром, который был в период с 12 по 19 апреля (подробнее о падении рынка здесь и здесь).

Авто-репост. Читать в блоге >>> Как правильно интерпретировать выступление Пауэлла?

Как правильно интерпретировать выступление Пауэлла?В условиях разгона инфляции в начале 2024 было бы логично ждать ужесточения риторики. Формально Пауэлл промямлил про то, что смягчение ДКП отодвигается на неопределенный срок, но по сути – это лишь демонстрация жесткости.

В остальном все тот же Пауэлл «мы будем следить за балансом рисков, оценивать совокупность данных и так далее».

Суть же заключается в том, что жесткость ДКП поддерживается исключительно в стерильных условиях, когда все хорошо – долговые рынки стабильные, валютный рынок сбалансирован, акции на максимуме, а экономика относительно устойчива без явных перекосов.

Любое отклонение системы от штатных и допустимых параметров, ФРС моментально включается в игру.

Вот казалось бы, какие то жалкие 3-4% коррекции рынка в апреле после 30% пампа за 5 месяцев, и ФРС сразу же сокращает QT. Это еще продаж совсем не было, не говоря уже о каскадном и неуправляемом обрушении рынка.

Текущий объем ликвидности позволил бы отложить решение о сжатии QT до июньского заседания, если цель состояла бы в демонстрации решимости борьбы с инфляцией в условиях расширения ценового давления, но нет.

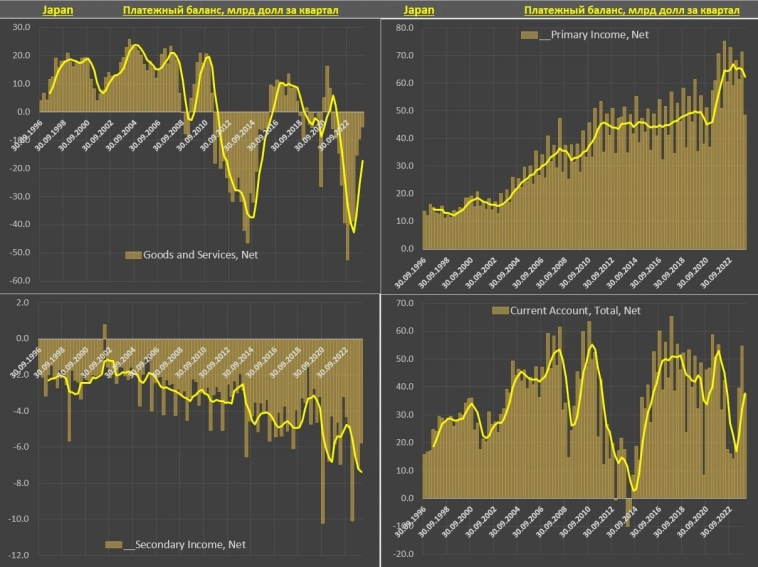

Авто-репост. Читать в блоге >>> Курс иены продолжает обрушаться

Курс иены продолжает обрушаться

Курс иены продолжает обрушаться – минимум с 1990 по отношению к доллару и девальвация более 40% за три года.

Иена находится на уровне, где в прошлый раз (октябрь 2022) были интервенции Банка Японии, дрогнет ли ЦБ в этот раз?

Коллапс иены носит исключительно фундаментальную основу – безумная политика Банка Японии по непрерывной эмиссии с 2012 года в условиях, когда ведущие мировые ЦБ с 2022 ужесточают ДКП и в первую очередь – дифференциал процентных ставок.

Ни денежные, ни долговые инструменты в иене, ни низко-маржинальные японские акции не генерируют достаточно доходности, чтобы перекрыть рекордные за 20 лет процентные ставки в США и Европе.

Сейчас Япония зарабатывает 62-67 млрд в среднем за квартал vs 45-50 млрд в 2011-2019 по первичным доходам (проценты, дивиденды, репатриированная прибыль) за счет положительной международной инвестпозиции и на дифференциале ставок.

Японии удалось улучшить положительное сальдо СТО в среднем до 38 млрд за квартал в 2023, что вдвое выше, чем в 1кв22-1кв23, но ниже среднеквартальных 49 млрд в 2021. Это произошло за счет торгового баланса и энергетической компоненты после стабилизации цен на нефть, газ и уголь.

Авто-репост. Читать в блоге >>> О курсе рубля…

О курсе рубля…

Что следует учитывать в новой санкционной реальности в России?

• Обнулены потоки международного капитала (нерезидентов), обусловленного дифференциалом процентных ставок, уровнем рентабельности и скоростью роста финансово-экономических показателей в России. Ни уровень ставок в России, ни прибыльность бизнеса, ни конъюнктурные особенности теперь не влияют на приток или отток иностранного капитала.

• Блокировки российских резидентов делают невозможным свободный отток капитала резидентов РФ так, как это было до 2022 (прямые и портфельные внешние инвестиции практически обнулены с 2022), а весь отток концентрируется в денежных активах, торговых кредитах и дебиторке.

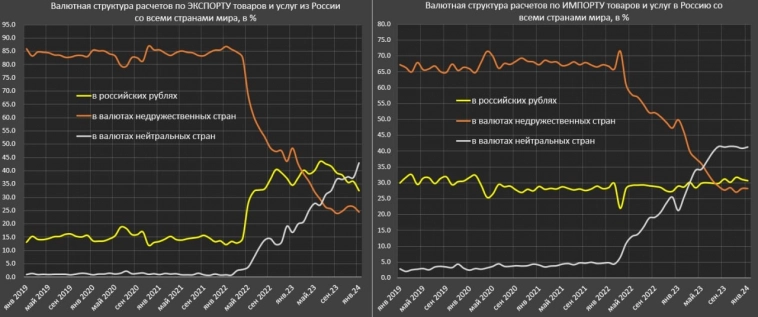

• Растет доля расчетов в нацвалюте и валюте нейтральных стран растет. До 2022 около 85% экспорта и 66% импорта было в валюте недружественных стран, а теперь 25% экспорта и 28% импорта.

• Свыше 40% в структуре оттока валюты из России с 2022 формировал внешний долг (необходимость погашения), а к 2024 практически весь внешний долг погашен, что в будущем снизит спрос на валюту.

Авто-репост. Читать в блоге >>> Начался обвал. Уровень 5000 по S&P500 пробит, идет шестой день падения подряд.

Начался обвал. Уровень 5000 по S&P500 пробит, идет шестой день падения подряд.На основной сессии за уровень 5000 цеплялись, но в промежуточной сессии на ночных торгах не удержались и пролили на волне маржинколлов слабых участников, в том числе трендовых фондов, инициировавших каскадную волну продаж.

Формальная причина — удар Израиля по Ирану, но рынок всегда притягивает новости к балансу ликвидности. Подобные события месяцем ранее не вызывали бы даже тревоги.

Последний раз 6-дневная непрерывная негативная серия была с 5 по 12 октября 2022 (-6.15%) и с 20 по 27 сентября 2022 (-6.5%) по min/max. В этот раз рухнули почти на 5.5%, по крайней мере, если оценивать по промежуточной сессии (локальный минимум 4928 пунктов). Достаточно редкое событие и бывает в среднем 1-2 раза в год, тем более с подобной интенсивностью.

Общая глубина коррекции составила уже 6.8%. Всего за несколько дней уничтожена производительность ралли за два месяца (февраль-март), т.е. вернулись на уровень начала февраля 2024.

По S&P500 прирост с начала года снизился с 10.4% на пике до всего 3.4%.

Авто-репост. Читать в блоге >>> Банк России может задержать смягчение ДКП, если следовать тональности обзора «О чем говорят тренды».

Банк России может задержать смягчение ДКП, если следовать тональности обзора «О чем говорят тренды».

Огромный материал, поэтому в нем важно выделить ключевые моменты в контексте оценки тенденции и перспектив.

По экономике...

В 1кв24 российская экономика продолжила расти, возможно, даже более быстрыми темпами, чем в 4кв23. Исключением выступает топливная промышленность, которая снизила производство по причинам, не связанным с внутренним спросом. Источниками роста выступают потребительский и государственный спрос, а также некоторое восстановление ненефтегазового экспорта.

Факторы роста экономики:

• Повышение уровня бюджетных расходов при изменении параметров бюджетного правила.

• Усиление спроса на внутренние услуги населением. Часть спроса домохозяйств оказалась «заперта» внутри страны из-за резкого усложнения логистики зарубежных поездок и их существенного подорожания.

• Процесс импортозамещения создает дополнительный спрос на товары и услуги промежуточного и инвестиционного назначения.

По инфляции...

Не считая повторения аналитики мартовских принтов по инфляции, можно выделить:

Авто-репост. Читать в блоге >>> Денежные потоки в Bitcoin дали по тормозам с середины марта, но оттока пока нет.

Денежные потоки в Bitcoin дали по тормозам с середины марта, но оттока пока нет.

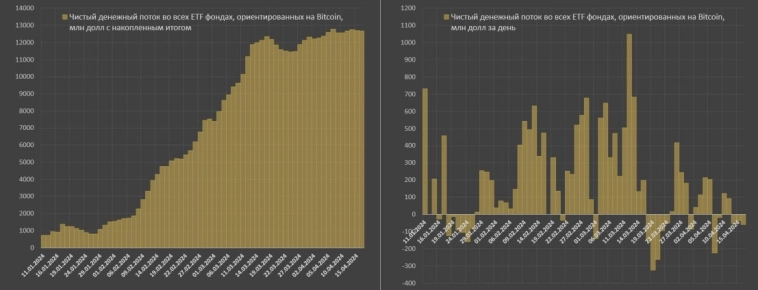

С момента внедрения ETF (11 января 2024) накопленный чистый денежный поток по всем торгуемым ETF на Bitcoin составил 12.7 млрд согласно собственным расчетам на основе данных theblock.

Это был самый успешный старт ETF за всю историю, но 10.6 млрд было распределено с 7 февраля по 18 марта – вот именно в этот период был агрессивный памп по всему диапазону криптовалют на всех уровнях.

Тот, кто продавал Bitcoin инвестфондам переориентировал денежные потоки в альткоины, где по собственным расчетам осело 5-7 млрд чистой ликвидности (для низко-капитализированных скам-коинов это огромные деньги), что сформировало экспоненциальный рост в несколько фаз.

В финальной фазе выносили в шортсквиз тяжеловесов, таких как Solana и BNB, которые как раз к 18 марта достигли пика насыщения ликвидностью.

С 18 марта приток денег закончился, что совпало с завершением ИИ пампа акций на американском рынке. С 18 марта по 17 апреля накопленный денежный поток составил всего 0.3 млрд в ETF на Bitcoin, а с начала апреля столько же.

Авто-репост. Читать в блоге >>> Наблюдается ползучее проникновение юаня в валютный рынок России.

Наблюдается ползучее проникновение юаня в валютный рынок России.

Темпы уже не столь высоки, как во 2П23, но усиление интеграции юаня прослеживается явно.

С авг.23 по фев.24 доля валютных пар в объеме торгов была стабильна, где юаневые валютные пары занимали почти половину от объема торгов по всем валютным парам (около 52% последние три месяца).

В мар.24 доля юаня достигла 58% на биржевом рынке, что является новым рекордом, а на внебиржевом рынке доля юаня выросла до 46% по сравнению с 37-39%, которые наблюдались тремя месяцами ранее.

Авто-репост. Читать в блоге >>> Давление на долговой рынок США будет нарастать по мере наращивания заимствований в среднесрочном и долгосрочном долге.

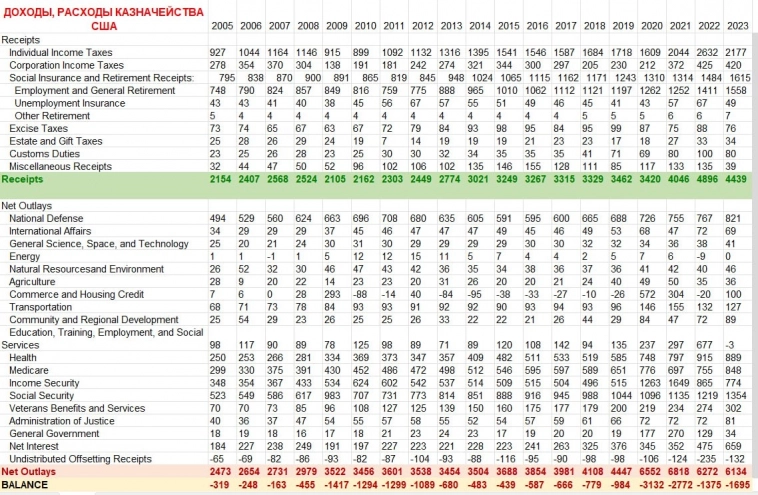

Давление на долговой рынок США будет нарастать по мере наращивания заимствований в среднесрочном и долгосрочном долге.

Минфин США закончил март с кэш позицией 775 млрд по сравнению с 837 млрд в фев.24 и всего 178 млрд в мар.23.

На сколько хватит этих денег? Второй квартал сезонно не является активным с точки зрения аккумуляции дефицита бюджета из-за профицитного апреля. Так 2кв23 завершили с накопленным дефицитом 291 млрд, 2кв22 – профицит 158 млрд, 2кв21 – дефицит 646 млрд, но тогда активно работали стимулирующие программы.

Учитывая разгон процентных, военных и социальных расходов (медицина и пенсии), дефицит во 2кв24 может составить 400-450 млрд по нижней границе. Это значит, что даже без заимствований, накопленной кэш позиций с избытком хватит, чтобы продержаться апрель-июнь 2024.

В ноябре президентские выборы в США, битва с республиканцами будет ожесточенная, поэтому демократы под любыми предлогами будут держать расходы на высоком уровне, как минимум до конца года – соответственно дефицит бюджета уверенно выйдет за 2 трлн по скользящей сумме за 12 месяцев.

Ранее проводил подробные расчеты – все располагаемые резервы к ноябрю будут истощены, причем на всех уровнях (домохозяйства, финсектор, бизнес за исключением топов из S&P 500 и у государства).

Авто-репост. Читать в блоге >>> Давление на долговой рынок США будет нарастать по мере наращивания заимствований в среднесрочном и долгосрочном долге.

Давление на долговой рынок США будет нарастать по мере наращивания заимствований в среднесрочном и долгосрочном долге.

Минфин США закончил март с кэш позицией 775 млрд по сравнению с 837 млрд в фев.24 и всего 178 млрд в мар.23.

На сколько хватит этих денег? Второй квартал сезонно не является активным с точки зрения аккумуляции дефицита бюджета из-за профицитного апреля. Так 2кв23 завершили с накопленным дефицитом 291 млрд, 2кв22 – профицит 158 млрд, 2кв21 – дефицит 646 млрд, но тогда активно работали стимулирующие программы.

Учитывая разгон процентных, военных и социальных расходов (медицина и пенсии), дефицит во 2кв24 может составить 400-450 млрд по нижней границе. Это значит, что даже без заимствований, накопленной кэш позиций с избытком хватит, чтобы продержаться апрель-июнь 2024.

В ноябре президентские выборы в США, битва с республиканцами будет ожесточенная, поэтому демократы под любыми предлогами будут держать расходы на высоком уровне, как минимум до конца года – соответственно дефицит бюджета уверенно выйдет за 2 трлн по скользящей сумме за 12 месяцев.

Ранее проводил подробные расчеты – все располагаемые резервы к ноябрю будут истощены, причем на всех уровнях (домохозяйства, финсектор, бизнес за исключением топов из S&P 500 и у государства).

Авто-репост. Читать в блоге >>> Кульминация безумия.

Кульминация безумия.Американский рынок – это вихрь запредельной концентрации идиотизма, иррациональности, алчности, беспрецедентный марафон абсурда, где здравый смысл и логика давно капитулировали, открыв врата наркотическому безумию, нашпигованному ИИ галлюцинациями.

Вот ключевые факты по самым последним данным по закрытию 28 марта:

• Капитализация рынка 54.5 трлн, за 5 месяцев было создано более 12.1 трлн капитализации или 28.3% по макс/мин.

Дотком пузырь накапливался почти 5.5 лет с общей производительности немногим более 11 трлн по номиналу и около 19.3 трлн с учетом инфляции в ценах 2024.В расчете на месяц темпы прироста капитализации на этот раз выше в 14 раз по номиналу и в 8 раз (!!) с учетом инфляции.

• С учетом сезонности (с 27 октября предыдущего года до 28 марта отчетного года) рынок вырос на 28.3%, а за последние 75 лет подобного роста не было в относительном выражении. Единственный аналог – 28.2% в 1986 и 27.3% в 1987, что связано с бурным развитием инвестфондов, либерализацией инвестрегламента и восстановлением рынка после 20-летнего застоя на сверхнизких значениях.

Авто-репост. Читать в блоге >>> О величайшем жульничестве в истории человечества...

О величайшем жульничестве в истории человечества...

Почти 20 трлн долларов составило приращение капитализации всех рисковых активов с 27 октября 2023 по 25 марта 2024 (крипта + все обращающиеся компании США, Европы, Японии, Кореи, Австралии, Канады, Швейцарии, Швеции, Норвегии и т.д.).

Никогда в истории не было ничего подобного ни абсолютном, ни в относительном измерении. Скорость набора капитализации с учетом инфляции буквально на порядок (почти в 10 раз) превосходит пузырь доткомов с 1995 по 2000.

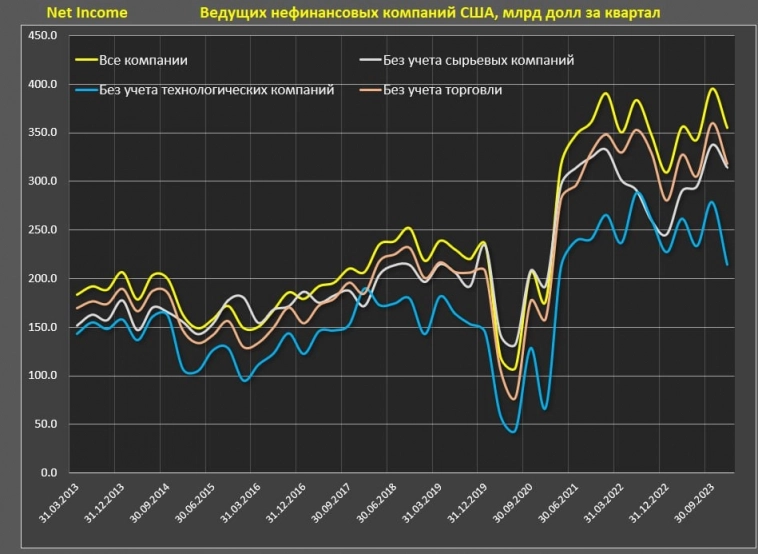

Так ли все хорошо на самом деле? Ничего подобного. Чистая прибыль крупнейших нефинансовых компаний США, образующих около 94% от всех публичных компаний США, выросла всего лишь на 14.9% г/г, но упала на 9.1% за два года (4кв23 к 4кв21) по собственным расчетам на основе публичной отчетности компаний.

Важны нюансы.Основную генерацию прибыли обеспечивают технологические компании, тогда как без учета техов, прибыль рухнула на 5.9% г/г и обвалилась на 19.2% за два года.

Авто-репост. Читать в блоге >>> Бюджет США объективно трещит по швам.

Бюджет США объективно трещит по швам.

Сейчас начинаются очередные баталии по бюджету, а республиканцы агрессивно хейтят Байдена (показывая, какой он идиот) за план по повышению налогов на 7 трлн за 10 лет, что по задумке позволит снизить дефицита бюджета, как минимум на треть.

Все эти планы мало, что значат, т.к. почти никогда не воплощаются в реальность в исходном виде. Будет множество модификаций, но гораздо важнее выделить одну важную особенность – федеральное правительство практически не собирает налоги с корпораций.

Это весьма возмутительно, т.к. в настоящий момент публичные компании США фиксируют рекордную акционерную политику на уровне до 1.5 трлн долларов (дивиденды плюс байбэк), тогда как размер налогов ничтожный.

Доналоговая прибыль публичный компаний выросла примерно 2.2 раза с 2007-2008 (по номиналу), а налоги выросли лишь на 13% (с 370 до 420 млрд) для всего американского бизнеса, а не только публичных компаний.

В 2004-2007 (те славные времена, когда мир еще был вменяемым) доля корпоративных налогов в структуре совокупных доходов Минфина США составляла в среднем 14%, а за три последних года лишь 9%, т.е. недоплачивают около 5 п.п, что составляет минимум 230-250 млрд в год – это если сравнить с нормой 2004-2007.

Авто-репост. Читать в блоге >>> Валютная структура по внешнеторговым расчетам в России относительно стабилизировалась с августа 2023.

Валютная структура по внешнеторговым расчетам в России относительно стабилизировалась с августа 2023.

• С авг.23 по янв.24 в среднем 41.2% всего импорта товаров и услуг проходит в валютах нейтральных стран по сравнению с 4.7% за полгода до начала СВО (авг.21-янв.22).

• По рублевым расчетам за импорт все стабильно с минимальным отклонением – 30.7% за последние полгода vs 28.2% до СВО.

• Соответственно, доля расчетов в валютах недружественных стран существенно снизилась с 67.2 до 28.1%.

По экспорту наблюдается тенденция снижения расчетов в рублях до минимума с июн.22 за счет наращивания доли расчетов в валютах нейтральных стран при стабилизации доли расчетов в валютах недружественных стран с авг.23.

• С авг.23 по янв.24 доля рублевых расчетов по экспорту составляет в среднем 37.3% (32.5% в янв.24) vs 14.1% с авг.22 по янв.23.

• В валютах нейтральных стран доля расчетов выросла более, чем в 37 раз до 37.4% (42.9% в янв.24) vs 1% с авг.22 по янв.23.

• В валютах недружественных стран доля расчетов составляет 25.3% (24.5% в янв.24) vs 85% за полугодие до СВО.

Авто-репост. Читать в блоге >>>