комментарии paalex на форуме

-

Всем доброго дня. Ну что друзья как думаете когда до 30 досидим )))

У меня например средняя 30,14 (((

Petson_37, когда объявят IPO Биннофарм. ВТБ пакет продали, сейчас облигации разместят и вперёд

Цена акций Яндекса раз в 10 завышена. одно из двух. через 10 лет акции Сбербанка должны будут стоить в 10 раз дороже или Яндекс обвалится в 10 раз.

Андреев Витя,

СБЕРмонополия уже работает над беzпилотниками или получили лицензию на нефтепереработку и добычу газа?

Или думаете, что вслед за Яндексом, все сектора экономики дружно примут PE 190 как нечто среднее по больнице?

Ну если в США PE 100 и выше уже норма,, то почему б и нет

Смотрим внимательно целевые точки

Дмитрий, Всем интересно, что будет с акциями Сбербанка, когда Сбер обгонит Яндекс по небанковской прибыли. а это случится через 3 года почти точно. как-то будет неестественно выглядеть, как контора, которая выдаёт меньше выручки, не платит дивиденты, а стоит намного дороже по мультипликаторам Сбера. должно будет приведено в логичную форму. Яндекс сильно снижется в цене, а Сбер сильно повысится.

Андреев Витя, а что будет когда Яндекс банк появится? И делиться через дивиденды не единственная история и там всегда налог, а вот через выкуп, который периодически делает Яндекс налог часто можно не платить, например на иис

Система несколько месяцев коррелировала с озоном, но примерно месяц назад корреляция исчезла. Мтс часть долга имеет внутри группы и пакет акций, который стоит 15% долга и может соответствующий кусок долга обслуживать. Поэтому для системы с точки зрения новых проектов и стоимости компании это не важно. Дальше рост будет на основе новых активов, а эти два уже лежат фундаментом и на стоимость системы могут влиять только положительно от текущих котировок

Система несколько месяцев коррелировала с озоном, но примерно месяц назад корреляция исчезла. Мтс часть долга имеет внутри группы и пакет акций, который стоит 15% долга и может соответствующий кусок долга обслуживать. Поэтому для системы с точки зрения новых проектов и стоимости компании это не важно. Дальше рост будет на основе новых активов, а эти два уже лежат фундаментом и на стоимость системы могут влиять только положительно от текущих котировок

уважаемые инвесторы, проясните мне такой момент:

в статистике Мос биржи www.moex.com/a7798 у Яндекса за последние 10 лет несколько раз увеличился показатель «объём выпуска, шт»

в общей сложности с 259 млн штук в 2014 до 321 млн штук в 2021-м.

как грамотно назвать эти «увеличения»? допэмиссии? или spo?

Николай Помещенко, допэмиссия — это сам процесс выпуска доп акций

а SPO — Это публичное вторичное размещение акций, не обязательно в результате допэмисии

Тимофей Мартынов, значит Яндекс каждый квартал проводит SPO? иначе не могу понять почему постепенно увеличивается объем акций в статистике Московской биржи последние 6 лет по Яндексу…

Николай Помещенко, кажется в прошлом году было одно SPO

а вообще, Яндекс напротив выкупает вроде свои акции, значит их меньше должно становиться

Тимофей Мартынов, я сам не понимаю в чём дело. Но у Яндекса с самого IPO регулярно растёт количество акций. это данные Мос биржи www.moex.com/s26

Николай Помещенко, Яндекс берет конвертируемые кредиты

«Нижнекамскнефтехим» Изменение размера доли участия члена органа управления эмитента в его уставном капитале

Изменение размера доли участия члена органа управления эмитента в его уставном капитале

1. Общие сведения

1.1. Полное фирменное наименование эмитента (для некоммерческой организации – наименование): Публичное Акционерное Общество «Нижнекамскнефтехим»

1....

Авто-репост. Читать в блоге >>>

Раскрывальщик, если коротко гл.бух. слил обыкновенных акций на 3 ляма.

losharic, префки он похоже слил и не на 3, а 10 млн, если я правильно подсчитал

Система в погоне за драйверами роста

После внушительного ралли акций АФК Система в 2020 году, пыл инвесторов поутих. Но интерес никуда не ушел. Система имеет уникальный для рынка РФ бизнес, в котором сочетаются финансовый сектор и различные сектора экономики в разрезе сегментов. Ранее я писал, что вывод на биржу дочерних компаний — это не главное. Важно еще и финансовое состояние дочек.

За первое полугодие 2021 года консолидированная выручка составила 351,5 млрд рублей, увеличившись к уровню прошлого года на 12,2%. Более 70% выручки по-прежнему занимает МТС. Но динамика той же Сегежа или Степи максимально радуют. Прибавляют 36,7% и 53% соответственно. Степь также принесла 1,4 млрд прибыли в общую копилку.

На этом фоне скорый вывод агрохолдинга на биржу выглядит максимально логичным. Но и Медси не отстает. Прибавила 39,1% выручки и почти утроила прибыль до 1,6 млрд рублей. Ее IPO тоже не за горами. История с IPO Ozon закончилась. Деньги перетекли от инвесторов в активы компании и благополучно направились на развитие. А что же получила АФК? В моменте продолжаем получать убыток от основной деятельности по этому сегменту.

Система нарастила операционные расходы на 16,7% год к году, немного сократила расходы на обслуживание долга и получила прибыль по курсовым разницам вместо убытка в 2020 году в сумме 8,8 млрд рублей. В результате чистая прибыль компании выросла в 2,4 раза до 11,8 млрд рублей.

Чуть более понятна стала дивидендная политика. Теперь инвесторы будут получать дивиденды 1 раз в год в размере: 0,31 руб. — 2021 год, 0,41 руб. — 2022 год, 0,52 руб. — 2023 год. Плюс 10% от прироста показателя скорректированная OIBDA, если будет позволять долговая нагрузка. Хотя какие это дивиденды на нашем то рынке. 1-2% совсем не интересно. А вот обратный выкуп на сумму 7 млрд рублей до 17 сентября 2022 года уже чуть более интересен.

Что в итоге? Система не потеряла инвестиционной привлекательности. Отчет за полугодие намекает на продолжение тенденции развития дочерних обществ, что в свою очередь даст буст для финансовых результатов головной компании. Нужно лишь дождаться пока акции «остынут» после разгона годом ранее. К слову, это прямо сейчас и происходит. У меня, как всегда, есть время ждать. А у вас?...

Преодолел планку в 30 тысяч подписчиков в моем Telegram. Подписывайся и ты!

Авто-репост. Читать в блоге >>>

Владимир Литвинов, А вот интересно сколько вы уже ждете?)) и как много у вас времени, когда вокруг все растет и вы теряете деньги. держа акции довольно жадных товарищей, вообще не заточенных на акционерах!))

Евгений, а почему жадных? Вы дивиденды реинвестируете или тратите? Они реинвестируют и покруче многих трейдеров. Видно, что упасть бумаге они не дадут, обратный выкуп тем больше, чем ниже цена, поэтому смысла продавать нет. Дальше ipo биннофарма с оценкой под 100 ярдов и может медси. Степь слишком быстро растёт, чтобы ее выводить на ipo. Доберут эталон через обратный выкуп. Там рыба уже подтянется и микроэлектроника.

Добрый день. Подскажите, пожалуйста, на каких вводных образовалась цена префок? Чего ждут инвесторы по такой цене?

Добрый день. Подскажите, пожалуйста, на каких вводных образовалась цена префок? Чего ждут инвесторы по такой цене?

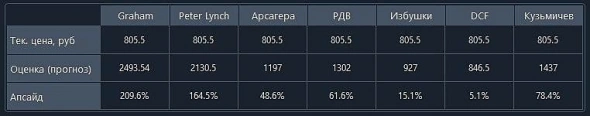

Табличка с target price по En+. Graham и Lynch немного оптимистичны, вероятно из-за консолидации полного Русала, а не его доли, как на самом деле.

Олег Кузьмичев, если вы возьмёте целевую Русала и прибавьте стоимость энергетического бизнеса а потом от суммы возьмёте стоимость квазипакета то скорее всего столько и получится

Не понимает никто, что ЭН+ — это возможность купить Русал с дисконтом zen.me/5FvMWxx3

Sheldon Cooper, да все инвесторы понимают и уже махнули Русал на эн+. Сейчас спекулянты наиграются и либо эн+ станет 1100 при такой цене Русала, либо Русал станет 55 при такой цене эн+

Алюминий.

Несомненно удивили данные по алюминию. Рост к предыдущим месяцам почти в 10 раз. Русал производит за год около 4000 тыс. тонн, при этом около 25% реализует в РФ, то есть на экспорт уходит около 3000 тыс. тонн в год. При этом мы видим, что только в июле было направлено на экспорт 3000 тыс. тонн, есть сомнения, что компания обладала такими запасами готовой продукции. Видимо Русал решил схитрить и на бумаге экспортировал металл на год вперед. Интересно, как на это отреагируют в Правительстве РФ.

t.me/atlant_signals/334

Если фокус удасться, то у Русала не будет эффекта 15% пошлин, да же с учетом продления их на год, вот Дирипаско, ай да с*к*н сын!

Константин Лебедев, так их же отозвали.

www.rbc.ru/business/09/09/2021/61387ae59a79476468a96497

Дмитрий, Спасибо за ссылку на новость, как то она прошла мимо меня. Но действительно давайте проверим, заходим на customs.gov.ru/statistic/eksport-rossii-vazhnejshix-tovarov

открываем табличку «Экспорт России важнейших товаров Январь — июль 2021» и смотрим

Константин Лебедев, тогда получается Русал продал по июльским ценам производство до марта 2022 и текущие цены его вообще не касаются? По отчету АЛ на 2 июля 91+% у дочек EN+ и ещё по мелочи. Непонятно откуда 12,2 взялось

По отчету АЛ на 2 июля 91+% у дочек EN+ и ещё по мелочи. Непонятно откуда 12,2 взялось

Посмотрел поподробнее про группу компаний.

Что интересное: энергетический сегмент достаточно закредитован (долг/ебитда порядка 4), да и ставка достаточно высока...

Вкупе с ростом ключевой ставки ЦБ РФ долг начнет поддавливать показатели энергосегмента (с металлургическим все получше, да и конъюнктура приятная)

Делевередж бы не помешал, правда не очень понятно возможно ли его осуществить: за полугодие энергосегмент сгенерил почти 500М долларов потока от операционной деятельности; однако после финансовых статей осталось чуть менее 100М баксов, которые увеличили объем ден средств. При долге в 4+ ярда гасить придется долго.

zzznth, почему-то все считают долг целиком, а пакет в 20% en+, который купили за 1,5 ярда этого долга не считают. Давайте либо долг считать как 2,5 либо учитывать казначейский пакет. Почем он нынче?

paalex, по сути ваша ремарка правильная

но есть один нюанс: а как корректно учесть квазиказначейский пакет — непонятно...

проценты на долг капают — капают

денежные потоки от собственных акций компания получает? — не получает (дивов то нет)

можно ли легко продать такой пакет? — нельзя. все-таки санкционная во многом компания

изменится ли это в скором будущем? — а наврядли (опять же, санкции)

zzznth, дивы его полностью оплатят

paalex, когда они будут ещё вопрос

zzznth, к первой выплате по кредиту точно будут. А скорее всего сразу после того как определятся с новыми пошлинами и поймут свой денежный поток. При текущей цене на алюминий долг к концу года ещё на ярд сократится у Русала

paalex, долг русала это отдельная тема

Я именно про долг энерго сегмента

zzznth, я про долг энергосегмента как раз говорил. И сегодняшняя новость про оферту Иркутскэнерго только приближает эту дату