Анализ дебиторской задолженности ПАО ОР. В структуре этой задолженности львиную долю занимает дебиторская задолженность розничных покупателей ( рассрочка). Объём заключённых договоров рассрочки в 2012 году составил 0,5 млрд. руб., в 2018 году — 2,9 млрд. руб. Просрочки по этим договорам в 2012 году почти не было, так как компания начала продвигать эту услугу с 2010 года. Просрочка в 2018 году — 1,24 млрд. руб. Валовая маржа по продаже товаров в розницу у компании стабильна и находится в диапазоне 50-60%. Принял 50%. Получается, что отложенная валовая прибыль по рознице в 2012 году равнялась 0,25 млрд. руб., а в 2018 году 2,9 — 1,24 и разделить на 2 равно 0,83 млрд. руб. Чем больше договоров заключает компания, тем больше отложенная валовая прибыль, несмотря на рост просрочки.

khornickjaadle, меня нередко посещает вопрос: участвуют ли в обсуждениях на сим форуме инсайдеры? Думаю да, но понимаю, что правду никогда не узнаю.

Именно ваше «поведение» (в отличие от прочих) я охарактеризовал бы как «инсайдерское» и целевое. Очень уж ярко и часто вы топите за «обувной успех» )

Либо же всё депо у вас в обутках, а поиск плюсов и надежд вас успокаивает.

Ничего личного ))

Евдокимов Сергей, меня тоже посещали такие мысли, но просто не озвучивал. Либо человек влюблен в эту компанию по уши и выдает желаемое за действительное, либо есть прямой интерес ![]()

Андрей, А где Вы нашли желаемое? Написал что есть.

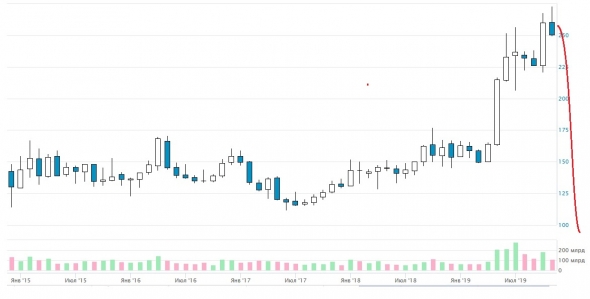

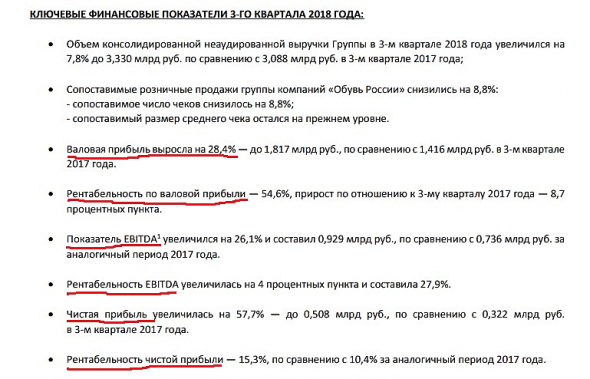

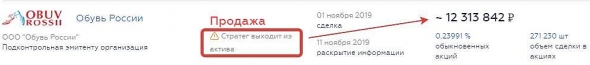

khornickjaadle, сравните например операционные показатели 3 кв 18 с 3кв 19 и скажите что нехватает в последнем. Для меня это негативный сигнал, для вас позитив ибо вы сказали что продолжаете докупать. Второе компания не продолжает сотрудничать с рейтинговым агентством для меня еще один сигнал, вы говорите нечего страшного оптимизация расходов. Я говорю меня настораживает то что открылось много дополнительной торговой площади, а на выручке это не отразилось, вас это не беспокоит в целом же выручка больше, а то что она пришла не от основной деятельности, а от микрозаймов вас это не пугает. Позвольте ну так компания как производитель обуви схлопнутся может и будет это МФО ОР.

Андрей, Сравнил операционные отчёты. 1)Если Вы о том, что нет данных по сопоставимой выручке от выдачи дензаймов за 2018 год, то их не было в отчёте за 2018 год. Видимо не стали их искать. По мне, наоборот, это плюс, так как добавили новую позицию в отчёт в 2019 году.2) Про оптимизацию расходов не говорил. Говорил, что договор истёк, заключать новый не стали. Там что-то объяснили, что будут вроде выходить на международный уровень агентств. Да и зачем им рейтинг, если они и так работают со Сбером, ПСБ, в прошлом году с ВТБ работали. Здесь может соглашусь, негатив есть. 3) Не беспокоит, что площадей больше, а выручка адекватно не выросла. Увеличивают постоянно средний чек, поэтому выручка от розницы почти не выросла. Очень сильно выросла оптовая выручка и выручка от дензаймов — видимо на этом сейчас акцент. 4) Не думаю, что схлопнется компания. Выручка от опта и розницы уже соизмерима, а дензаймы не росли особо в 2017 и 2016 годах, сейчас наращивают дензаймы. Вообще-то, 3 вида выручки это плюс.