25 PE за пределами понимания смартабоацев привыкших покупать мусор с 4 PE. Думаю на смартлабе очень мало акционеров Тинькофф

Alexey Efimov, все так, только NTM p/e 15x, а 2021 p/e = 21-22x

25 PE за пределами понимания смартабоацев привыкших покупать мусор с 4 PE. Думаю на смартлабе очень мало акционеров Тинькофф

🏆 Отчет Тинькофф за первый квартал показал значительный рост почти по всем направлениям. Кредитные активы выросли на 43% г/г и на 12% с начала 2021г (т.е. 12% из цели в 30% на 2021 достигнуто за квартал). Продолжился взрывной рост Tinkoff black — дебетовой карты, рост в сегментах эквайринга, МСБ и инвестициях. Рассмотрим более детально потенциал сегмента инвестиций.

Тинькофф инвестиции: открываем презентацию, стр. 23 и видим: выручка уверенно растет квартал к кварталу и достигла 4.6 млрд руб в 1кв 2021. Прибыль 0.9 млрд, вроде не так много и сильного значения на бизнес не окажет (44 млрд была общая прибыль за 2020г.), хотя за год это будет около 4 млрд или 10% годовой прибыли, без учета какого-либо роста из квартала в квартал. Напомню, ТКС прогнозировал рост прибыли выше 55 млрд в 21г., то есть по сути, мы уже знаем, что 10% они сделают только за счет сегмента инвестиций.

Неплохо? Тогда давайте посмотрим внимательнее на будущий потенциал сегмента инвестиций. Я сделаю ряд допущений (можете менять их на свой вкус):

КОНСЕНСУС: TCS Group в I квартале увеличила чистую прибыль по МСФО на 52% — до 13,7 млрд рублей

Причина роста — Тинькофф подал иск о взыскании с МТС 1,1 млрд.руб, из-за монопольно высокой цены на смс-рассылки. Аналогичные иски могут отправиться и другим операторам. Взысканные суммы станут дополнительным доходом

🚀Тинькофф — ускорение по всем фронтам #TSCG #TCSG

Предыдущие обзоры, в которых я объяснял, почему Тинькофф все еще дешевый и говорил о покупке. Повторю — Тинькофф все еще недорогой.

— smart-lab.ru/blog/675944.php

- https://smart-lab.ru/blog/674561.php

- https://t.me/deep_stack/228

- https://t.me/deep_stack/158

Вчера Тинькофф представил результаты за 4кв и за 2020 год — 44.2 млрд чистая прибыль или +22% г/г. Результаты более чем отличные, и дело даже не в темпе роста за 20й год, а в ускорении роста по всем направлениям — кредиты, страхование, инвестиции, малый и средний бизнес, эквайринг и тп.

✅ Вывод: продолжаю держать акции — потенциал 30%+ роста в год в течение многих лет. К чему ведет эффект сложного процента, если удерживать позицию долго, вы можете посмотреть здесь (https://t.me/deep_stack/169).

➡️ Основные тезисы:

— Рост кредитного портфеля на 2020й год 30%+

— Рост клиентов на 3.1м в 2020 году. Достижение цели в 20млн клиентов ожидается значительно раньше 2023 года — вероятно, что уже в этом году. Среднее количество новых клиентов в день = 25к, за 40 дней = 1млн. Оцените масштаб и скорость. Вы еще не клиент?

«ВТБ Капитал» поднял оценку GDR TCS до $66 за штуку, подтвердив рекомендацию «покупать»

Роман Ранний, я прогнозирую до 100$ в течении трех лет.

Марвин_Инвестор, 100$ неслабо

Роман Ранний, увидим $100 в середине 2022 года, если не раньше. Цена по 100 — это капитализация 20млрд.

Вполне вероятно, что мультипликатор Тинькофф вырастет до p/e 15-17x при таких темпах ростат. Прибыль в 21 году = ~60млрд, в 22 году = ~80млрд. 80 * 15 = 1.2 трлн руб или 16.5млрд капитализация на начало 22 года. К середине 22 года как раз будет около 100 за акцию.

При прочих равных, естественно. И не учитывая то, что прогнозы Тинькофф выглядят консервативно.

Буду делать детальный обзор отчетности здесь t.me/deep_stack

deep_stack, а за счёт чего он продолжит поддерживать такие темпы роста? чем крупней становится, тем тяжелее поддерживать такие темпы роста

«ВТБ Капитал» поднял оценку GDR TCS до $66 за штуку, подтвердив рекомендацию «покупать»

Роман Ранний, я прогнозирую до 100$ в течении трех лет.

Марвин_Инвестор, 100$ неслабо

На 20 лярдов фондам отоварили, что т вспомнил как фонды яндекс по 5000 брали

Grisha_che, ну им еще не дорого втюхали, по 3868, в принципе в отличии от яши, на тиньке смогут заработать

Качели сегодня знатные были, 3 раза заходил и выходил) Кто хотел сегодня не хило заработал…

Дмитрий, ни чего сёбе не дорого! 3900… Пе 20

Интересно кто продавал тинькоф опять долю уменьшил? Все такие 270 лямов $ прошло у них же договорённости заранее были как я понимаю когда такие объёмы проходят.

неслабо так льют!

Роман Ранний, причин я так понимаю конкретных нет?

Просто решили распродать все, что с высоким коэффициентом P/E торгуется

Тинькофф же сказал сам в клабхаусе, что акции с P/E>10 инвестировать не надо

Тимофей Мартынов, Тимофей, компании оценивают не по P/E за прошлый год, а за будущий — если исходить из прибыли $750m или +30% за 21 год (так прибыль росла исторически и не причин для замедления), то банк торгуется с P/E около 13.Это крайне низкий P/E для компании, которая растит прибыль по 30% в год И ускоряется.

Наконец, вы исходите из прибыли 42млрд в 2020г, но прибыль вероятно будет ближе к 45-46 млрд, а значит и в 2021 прибыль будет еще выше.

deep_stack, а откуда вообще уверенность, что компания будет и дальше расти по 30% в год?

неслабо так льют!

Роман Ранний, причин я так понимаю конкретных нет?

Просто решили распродать все, что с высоким коэффициентом P/E торгуется

Тинькофф же сказал сам в клабхаусе, что акции с P/E>10 инвестировать не надо

А чего такой обвал, если в индекс включают папиру?

Дмитрий, перегрета потенциал падения раз в пять. Наша Тесла, с Тиньковым Маском доморощенным. Последнюю то же в индекс включали.

Разберем результаты (4кв 2020) Uber, который я добавил в портфель недавно. Советую сначала прочесть краткий обзор бизнеса здесь. — так будет проще понять разбор отчета.

EPS: -$0.54, выше консенсуса на $0.01

Выручка: $3.17 млрд или -15.5% г/г. Ниже консенсус на $390 млн

Объем заказов: $17.15 млрд, ниже консенсуса $17.2 млрд

Количество активных клиентов в месяц: 93 млн, выше ожиданий 92 млн

На первый взгляд отчетик ничего особенного, или даже так себе — не дотянули по выручке, EPS на уровне ожиданий, объем заказов (от него считается выручка) тоже чуть ниже прогноза… Но это только на первый взгляд. Давайте поразмышляем.

У Uber три основные бизнес-линии:

1) Такси (Mobility)

2+3) Доставка готовой еды и доставка продуктов (delivery)

А так ли важно, что Uber не дотянул по показателю выручки? В первую очередь, естественно, из-за такси (mobility), тк бизнес такси пострадал больше всего.

Кто-нибудь может плз подсказать откуда взята информация на этом сайте о том, что число акций 199 млн.?

В отчетности указано число 2 147 200 000 акций, на Интерфаксе сообщение по последним дивам — «Общее количество ценных бумаг эмитента, доходы по которым подлежали выплате: 677 200 000 шт.»

И еще — на сайте брокер ру и трейдинг вью указано, что акций оказывается 119 291 268 шт. — на 80 млн меньше, чем тут

На Инвестфандс — 96.24 млн шт — минус 100 млн бумаг.

НА Финаме, если считать через капитализацию, то примерно как здесь — на СмартЛабе, но всё же меньше.

На Финанзе еще одни цифры.

Где взять достоверную инфу? Как без неё вообще решать стоит ли покупать бумаги

Просто так растем?

Причин как всегда нет?

Сегодня последний день, когда Exxon торгуется с квартальными дивидендами (годовая доходность ~7-7.5%)

Помимо дивидендов, Exxon все еще сильно отстает от темпов восстановления нефти и дает неплохую возможность, чтобы отыграть эту разницу.

Я сохраняю краткосрочную позицию о которой писал здесь. Позиция на 1-4 месяца, в зависимости от скорости реализации потенциала.

Дальше реклама моего канала, так что можно не читать:

Сегодня опубликовал инвест новую идею, которая должна показать значительные темпы роста на протяжении 2-3 лет. Сам зашел в идею — скрин там же.

Не является индивидуальной инвест рекомендацией.

Добрый день коллеги! Скажите Тинькоф наминирован в долларах. на мамбе торгуется в рублях, если доллар снижается то и котировка в рублях тоже, т.е. эта акция кроме др факторов зависит еще и от курса доллара?

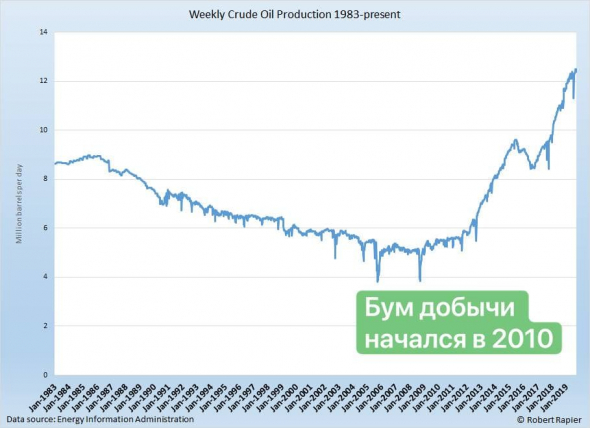

Появление и развитие сланцевиков в США и Канаде по сути создало потолок для цен на нефть.

Как только цена поднимается до определенного уровня ($70-80-90), сланцевики начинают активно качать, увеличивая предложение, и возвращают цену на $50-60-70 или вовсе обрушивают рынок. На картинке выше наглядно виден бум добычи с 2010 года в США.

Сланцевики прибыльны по разным оценкам на уровнях ~$50 за баррель (зависит от месторождения — на каких-то добыча прибыльна и при $30, а на каких-то при $60). Основное их преимущество — возможность в очень короткие сроки нарастить или сократить добычу без крупных инвестиций/затрат.

Поэтому про нефть по цене $150 или $200 на продолжительном периоде мечтать не стоит, на мой взгляд. А краткосрочно, как мы видели, могут и в минус загнать и на $150 увести.

Это имеет значение для спекулянтов, но если вы инвестор, то вас интересует долгосрочный тренд.

Делаем выводы — у нефтянки потенциал роста есть, но ограничен. Долгосрочно (5+ лет) спрос на нефть будет в структурном снижении, а значит цена на нефть будет под давлением и сможет поддерживаться только через контроль предложения. Рубль по 35 не будет.

___________________________

Мой телеграм