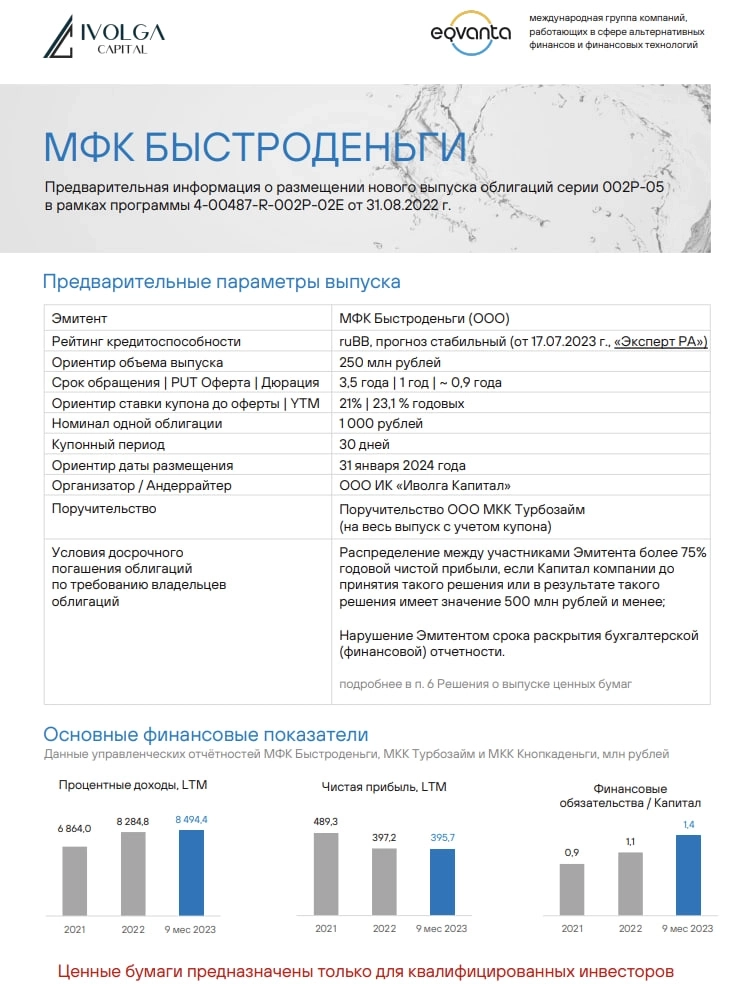

Обновляем и уточняем информацию о готовящемся размещении облигаций МФК Быстроденьги (ruBB):

• Сумма выпуска: 250 млн руб.

• Купон | Эффективная доходность к погашению (YTM): 21% | 23,1% годовых

• Срок до оферты put: 1 год (360 дней)

Дата размещения: 31 января 2024

Подробности участия в первичных размещениях — в телеграм-боте ИК «Иволга Капитал» @ivolgacapital_bot

Раскрытие информации и эмиссионные документы МФК Быстроденьги: www.e-disclosure.ru/portal/company.aspx?id=37993&attempt=1

Информация предназначена для квалифицированных инвесторов.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Авто-репост. Читать в блоге >>>