First Republic Bank — американская банковская и управляющая компания, предлагающая персональные банковские услуги, бизнес-банкинг, услуги по доверительному управлению и управлению активами, ориентированные на клиентов с низким уровнем риска и высоким уровнем собственного капитала. Банк специализируется на предоставлении персонализированных услуг на основе взаимоотношений через предпочитаемые банковские или трастовые офисы в США.

First Republic предлагает услуги по управлению активами через First Republic Wealth Advisors и First Republic Investment Management. Брокерские услуги предоставляются через First Republic Securities Company LLC, а трастовые услуги предоставляются через First Republic Trust Company.

Созданная как небольшая благотворительная компания, First Republic была основана в 1985 году. В сентябре 2016 года Barron's включил FRB на 21-е место в списке 40 крупнейших американских компаний по управлению активами. В июне 2018 года Forbes поставил FRB на №220 в списке «Чемпионов роста» по версии Global 2000. Forbes также поставил FRB на 268-е место в списке крупнейших публичных компаний США. В то время в First Republic было 5350 сотрудников, рыночная капитализация составляла $15,8 миллиардов, а активы под управлением $121,1 миллиардов.

ir.firstrepublic.com/phoenix.zhtml?c=105639&p=irol-IRHome

First Republic Bank

(NYSE: FRC)

$94.33 +9.99 (+11.84%)

As of: January 15, 2019 4:03 p.m. ET

www.nasdaq.com/symbol/frc

First Republic Bank

The number of shares outstanding of the Bank’s common stock, par value $0.01 per share, as of February 9, 2018 was 161,773,556

http://phx.corporate-ir.net/External.File?t=1&item=VHlwZT0yfFBhcmVudElEPTUyNjgxNzV8Q2hpbGRJRD02ODkzNzg=

На 9 февраля 2018 года в обращении находится 161 773 556 обыкновенных акций, номиналом $0,01.

Капитализация на 15.01.2019г: $15,260 млрд

Tier 1 capital на 31.12.2017г: $7,458 млрд (12,22%)

Tier 1 capital на 31.03.2018г: $7,464 млрд (11,8%)

Tier 1 capital на 30.06.2018г: $7,907 млрд (11,9%)

Tier 1 capital на 30.09.2018г: $8,298 млрд (12,14%)

Tier 1 capital на 31.12.2018г: $8,320 млрд (11,7%)

P/BV 1,83. P/E 17,9.

Общий долг на 31.12.2016г: $66,369 млрд

Общий долг на 31.12.2017г: $87,781 млрд

Общий долг на 30.09.2018г: $96,094 млрд

Общий долг на 31.12.2018г: $90,527 млрд

Выручка 2015г: $1,664 млрд

Выручка 2016г: $1,951 млрд

Выручка 1кв 2017г: $662,80 млн

Выручка 6 мес 2017г: $1,152 млрд

Выручка 9 мес 2017г: $1,789 млрд

Выручка 2017г: $2,452 млрд

Выручка 1кв 2018г: $688,47 млн

Выручка 6 мес 2018г: $1,423 млрд

Выручка 9 мес 2018г: $3,032 млрд

Выручка 2018г: $3,032 млрд

Прибыль 2015г: $622,15 млн

Прибыль 2016г: $673,43 млн

Прибыль 1 кв 2017г: $161,62 млн

Прибыль 6 мес 2017г: $363,37 млн

Прибыль 9 мес 2017г: $563,38 млн

Прибыль 2017г: $757,66 млн

Прибыль 1 кв 2018г: $199,08 млн

Прибыль 6 мес 2018г: $408,86 млн

Прибыль 9 мес 2018г: $662,41 млн

Прибыль 2018г: $853,83 млн (+12,7% г/г)

ir.firstrepublic.com/phoenix.zhtml?c=105639&p=irol-IRHome

First Republic Bank – Dividend Date & History

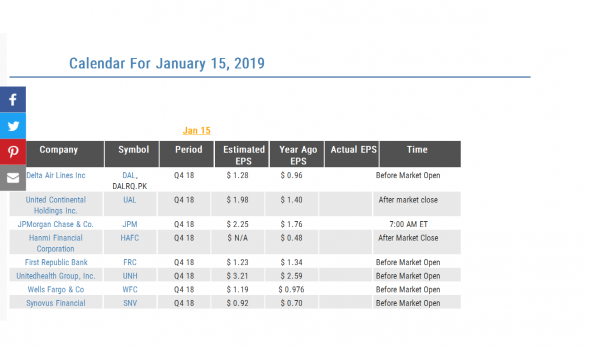

Ex/Eff Date Amount Declaration Record Date Payment Date

1/30/2019 0.18 1/15/2019 1/31/2019 2/14/2019

10/24/2018 0.18 10/12/2018 10/25/2018 11/8/2018

7/25/2018 0.18 7/13/2018 7/26/2018 8/9/2018

4/25/2018 0.18 4/13/2018 4/26/2018 5/10/2018

1/24/2018 0.17 1/16/2018 1/25/2018 2/8/2018

10/25/2017 0.17 10/13/2017 10/26/2017 11/9/2017

7/25/2017 0.17 7/14/2017 7/27/2017 8/10/2017

4/25/2017 0.17 4/13/2017 4/27/2017 5/11/2017

1/24/2017 0.16 1/13/2017 1/26/2017 2/9/2017

10/25/2016 0.16 10/13/2016 10/27/2016 11/10/2016

7/26/2016 0.16 7/14/2016 7/28/2016 8/11/2016

4/26/2016 0.16 4/14/2016 4/28/2016 5/12/2016

www.nasdaq.com/symbol/frc/dividend-history

San Francisco, California, January 15, 2019 — First Republic Bank (NYSE: FRC) анонсирует финансовые результаты четвертого квартала и год, закончившийся 31 декабря 2018.

«Результаты за 2018 год были отличными», — сказал Джим Герберт, председатель и исполнительный директор. «Органический рост остается сильным во всей франшизе. Наша бизнес-модель, ориентированная на клиента, способствует нашему росту и обеспечивает стабильные результаты в любых экономических условиях».

Банк объявил дивиденды за четвертый квартал в размере $0,18 на обыкновенные акции, которые подлежат выплате 14 февраля 2019 года акционерам, зарегистрированным на 31 января 2019 года.

https://www.firstrepublic.com/~/media/frb/documents/pdfs/press-releases/earnings/earnings-release-q4-2018.ashx