комментарии Марэк на форуме

-

Группа Аренадата/ Группа Arenadata — Прибыль мсфо 6 мес 2024г: 608,03 млн руб.

Группа Аренадата/ Группа Arenadata — Прибыль мсфо 6 мес 2024г: 608,03 млн руб.

Группа Аренадата/ Группа Arenadata – рсбу/ мсфо

Номинал 0,05 руб

200 000 000 обыкновенных акций.

5 467 171 привилегированных акций А

9 160 464 привилегированных акций Б

8 860 738 привилегированных акций В

9 069 767 привилегированных акций Г

www.e-disclosure.ru/portal/files.aspx?id=39154&type=1

www.e-disclosure.ru/portal/event.aspx?EventId=p2n-C5aubJUykhvbSKyYKJA-B-B

Капитализация на 00.10.2024г:

Общий долг на 31.12.2021г: 9,02 млн руб/ мсфо 2,045 млрд руб

Общий долг на 31.12.2022г: 12,79 млн руб/ мсфо 3,074 млрд руб

Общий долг на 31.12.2023г: 41,31 млн руб/ мсфо 3,358 млрд руб

Общий долг на 30.06.2024г: _____ млн руб/ мсфо 1,656 млрд руб

Выручка 2022г: 322,30 млн руб/ мсфо 1,555 млрд руб

Выручка 2022г: 868,60 млн руб/ мсфо 2,494 млрд руб

Выручка 6 мес 2023г: ______ млн руб/ мсфо 1,031 млрд руб

Выручка 2023г: 946,01 млн руб/ мсфо 3,951 млрд руб

Выручка 6 мес 2024г: ______ млн руб/ мсфо 2,239 млрд руб

Прибыль 2021г: 315,96 млн руб/ Прибыль мсфо 651,21 млн руб

Прибыль 2022г: 891,45 млн руб/ Прибыль мсфо 970,34 млн руб

6 мес 2023г: _____ млн руб/ Убыток мсфо 75,29 млн руб

Прибыль 2023г: 425,45 млн руб/ Прибыль мсфо 1,456 млрд руб

6 мес 2024г: _____ млн руб/ Прибыль мсфо 608,03 млн руб

arenadata.tech/about/otchety-i-rezultaty/

www.e-disclosure.ru/portal/files.aspx?id=39154&type=3

Группа Аренадата – Дивидендная история

Период * Объявлены * Реестр дата * Сумма дивидендов

6 м 2024 * 00.07.2024 * 00.00.2024 * 1,455 млрд руб

6 м 2023 * 00.07.2023 * 00.00.2024 * 891,86 млн руб

2022 год * 30.03.2023 * 00.00.2023 * 546,00 млн руб

arenadata.tech/wp-content/uploads/2024/08/arenadata_msfo-6m2024.pdf стр.44

Дивидендная политика

3.1. Для принятия решения о выплате Дивидендов по результатам отчетного периода

учитываются следующие условия:

3.1.1. наличие у Общества достаточной чистой прибыли по результатам отчетного

периода и/или нераспределенной прибыли прошлых лет по Отчетности РСБУ

ir.arenadata.tech/files/dividendnaya-politika.pdf

Группа Аренадата/ Группа Arenadata – рсбу/ мсфо

Группа Аренадата/ Группа Arenadata – рсбу/ мсфо

Номинал 0,05 руб

200 000 000 обыкновенных акций.

5 467 171 привилегированных акций А

9 160 464 привилегированных акций Б

8 860 738 привилегированных акций В

9 069 767 привилегированных акций Г

www.e-disclosure.ru/portal/files.aspx?id=39154&type=1

www.e-disclosure.ru/portal/event.aspx?EventId=p2n-C5aubJUykhvbSKyYKJA-B-B

Капитализация на 00.10.2024г:

Общий долг на 31.12.2021г: 9,02 млн руб/ мсфо 2,045 млрд руб

Общий долг на 31.12.2022г: 12,79 млн руб/ мсфо 3,074 млрд руб

Общий долг на 31.12.2023г: 41,31 млн руб/ мсфо 3,358 млрд руб

Общий долг на 30.06.2024г: _____ млн руб/ мсфо 1,656 млрд руб

Выручка 2022г: 322,30 млн руб/ мсфо 1,555 млрд руб

Выручка 2022г: 868,60 млн руб/ мсфо 2,494 млрд руб

Выручка 6 мес 2023г: ______ млн руб/ мсфо 1,031 млрд руб

Выручка 2023г: 946,01 млн руб/ мсфо 3,951 млрд руб

Выручка 6 мес 2024г: ______ млн руб/ мсфо 2,239 млрд руб

Прибыль 2021г: 315,96 млн руб/ Прибыль мсфо 651,21 млн руб

Прибыль 2022г: 891,45 млн руб/ Прибыль мсфо 970,34 млн руб

Убыток 6 мес 2023г: 75,29 млн руб

Прибыль 2023г: 425,45 млн руб/ Прибыль мсфо 1,456 млрд руб

Прибыль 6 мес 2024г: 608,03 млн руб

arenadata.tech/about/otchety-i-rezultaty/

www.e-disclosure.ru/portal/files.aspx?id=39154&type=3

Группа Аренадата – Дивидендная история

Период * Объявлены * Реестр дата * Сумма дивидендов

6 м 2024 * 00.07.2024 * 00.00.2024 * 1,455 млрд руб

6 м 2023 * 00.07.2023 * 00.00.2024 * 891,86 млн руб

2022 год * 30.03.2023 * 00.00.2023 * 546,00 млн руб

arenadata.tech/wp-content/uploads/2024/08/arenadata_msfo-6m2024.pdf стр.44

Дивидендная политика

3.1. Для принятия решения о выплате Дивидендов по результатам отчетного периода

учитываются следующие условия:

3.1.1. наличие у Общества достаточной чистой прибыли по результатам отчетного

периода и/или нераспределенной прибыли прошлых лет по Отчетности РСБУ

ir.arenadata.tech/files/dividendnaya-politika.pdf General Mills (продукты) - Прибыль 1 кв 2025 ф/г, завершился 25.08.2024г: $583,6 млн (-14% г/г). Дивы кв $0,6. Реестр октябрь 2024

General Mills (продукты) - Прибыль 1 кв 2025 ф/г, завершился 25.08.2024г: $583,6 млн (-14% г/г). Дивы кв $0,6. Реестр октябрь 2024

General Mills, Inc.

Number of shares of Common Stock outstanding as of September 11, 2024: 555,158,898 (excluding199,454,430 shares held in thetreasury)

www.sec.gov/ix?doc=/Archives/edgar/data/40704/000119312524221344/d874379d10q.htm

Капитализация на 19.09.2024г: $41,193 41,720 млрд = Forward 1Yr. Р/Е 16,5

Общий долг FY22 – 29.05.2022г: $20,302 млрд

Общий долг FY23 – 28.05.2023г: $20,752 млрд

Общий долг FY24 – 26.05.2034г: $21,821 млрд

Общий долг 1 кв – 25.08.2024г: $22,243 млрд

Выручка FY22 – 29.05.2022г: $18,993 млрд

Выручка 1 кв – 28.08.2022г: $4,718 млрд

Выручка FY23 – 28.05.2023г: $20,094 млрд

Выручка 1 кв – 27.08.2023г: $4,905 млрд

Выручка 6 мес – 26.11.2023г: $10,044 млрд

Выручка 9 мес – 25.02.2024г: $15,143 млрд

Выручка FY24 – 26.05.2024г: $19,857 млрд

Выручка 1 кв – 25.08.2024г: $4,848 млрд

Прибыль 1 кв – 29.08.2021г: $638,2 млн

Прибыль FY22 – 29.05.2022г: $2,735 млрд

Прибыль 1 кв – 28.08.2022г: $823,3 млн

Авто-репост. Читать в блоге >>> Мостострой-11 - Прибыль 2023г: 4,775 млрд руб. Не выплачивать дивиденды за 2023 год

Мостострой-11 - Прибыль 2023г: 4,775 млрд руб. Не выплачивать дивиденды за 2023 год

Мостострой-11

Номинал 1000 руб

86 670 обыкновенных акций

ms11.ru/ustav-0

Капитализация на 19.09.2024г: 10,834 млрд руб

Общий долг на 31.12.2021г: 18,589 млрд руб

Общий долг на 31.12.2022г: 28,360 млрд руб

Общий долг на 31.12.2023г: 33,162 млрд руб

Выручка 2021г: 26,070 млрд руб

Выручка 2022г: 43,893 млрд руб

Выручка 2023г: 65,939 млрд руб

Прибыль 2021г: 774,22 млн руб

Прибыль 2022г: 3,145 млрд руб

Прибыль 2023г: 4,775 млрд руб

www.disclosure.ru/issuer/8617001665/

ms11.ru

Мостострой-11 – Дивидендная история

Период * Объявлены * Реестр дата * Сумма дивид.* Дивиденды

2023 год * 02.07.2024 ************ дивиденды не выплачивать

2022 год * 25.05.2023 ************ дивиденды не выплачивать

2021 год * 24.05.2022 * 30.05.2022 * 260,01 млн руб * 3000 руб

ms11.ru/novosti/otchet-ob-itogah-golosovaniya-na-godovom-obshchem-sobranii-akcionerov-5

ms11.ru/novosti/otchet-ob-itogah-golosovaniya-na-godovom-obshchem-sobranii-akcionerov-4

ms11.ru/novosti/otchet-ob-itogah-golosovaniya-na-godovom-obshchem-sobranii-akcionerov-3

Авто-репост. Читать в блоге >>> Мостострой-11 — Прибыль 2023г: 4,775 млрд руб.

Мостострой-11 — Прибыль 2023г: 4,775 млрд руб.

Не выплачивать дивиденды за 2023 год Мостострой-11

Мостострой-11

Номинал 1000 руб

86 670 обыкновенных акций

ms11.ru/ustav-0

Капитализация на 19.09.2024г: 10,834 млрд руб

Общий долг на 31.12.2021г: 18,589 млрд руб

Общий долг на 31.12.2022г: 28,360 млрд руб

Общий долг на 31.12.2023г: 33,162 млрд руб

Выручка 2021г: 26,070 млрд руб

Выручка 2022г: 43,893 млрд руб

Выручка 2023г: 65,939 млрд руб

Прибыль 2021г: 774,22 млн руб

Прибыль 2022г: 3,145 млрд руб

Прибыль 2023г: 4,775 млрд руб

www.disclosure.ru/issuer/8617001665/

ms11.ru

Мостострой-11 – Дивидендная история

Период * Объявлены * Реестр дата * Сумма дивид.* Дивиденды

2023 год * 02.07.2024 ************ дивиденды не выплачивать

2022 год * 25.05.2023 ************ дивиденды не выплачивать

2021 год * 24.05.2022 * 30.05.2022 * 260,01 млн руб * 3000 руб

ms11.ru/novosti/otchet-ob-itogah-golosovaniya-na-godovom-obshchem-sobranii-akcionerov-5

ms11.ru/novosti/otchet-ob-itogah-golosovaniya-na-godovom-obshchem-sobranii-akcionerov-4

ms11.ru/novosti/otchet-ob-itogah-golosovaniya-na-godovom-obshchem-sobranii-akcionerov-3

Сургут, Тюменская обл. – 25.03.2024 – АО «Мостострой-11» (МосБиржа: Мостостр11; MSTS) строительная компания, основанная в 1975 году. По состоянию на 31.12.2023 в компании работало 6370 человек.

www.disclosure.ru/issuer/GetFileMD5?md5=c86ff1af5b26462b2d94bf64ae244823 АвтоВАЗ - Базовая модель Lada Aura, созданная на платформе Vesta, будет стоить 2,6-2,8 миллиона рублей

АвтоВАЗ - Базовая модель Lada Aura, созданная на платформе Vesta, будет стоить 2,6-2,8 миллиона рублей

МОСКВА, 19 сен — ПРАЙМ. Базовая модель автомобиля Lada Aura, созданная на платформе Vesta, будет стоить 2,6-2,8 миллиона рублей, рассказали журналистам в «АвтоВАЗе».

Новинка премиум-класса отличается необычайно просторным салоном для пассажиров заднего ряда — в сравнении с Veata, он увеличен на 25 сантиметров. Автомобиль оснащен двигателем 1,8 литра мощностью 122 лошадиных силы и автоматической коробкой передач.

Упомянутая цена актуальна для специальной упрощенной комплектации, которая предназначена, в том числе, для служб такси.

«Что касается базовой модели, рассчитанной в том числе и для использования в таксопарках, то такой автомобиль планируется продавать за 2,6-2,8 миллиона рублей», — указали в компании.

Ранее в четверг РБК с ссылкой на президента «АвтоВАЗа» Максима Соколова написал, что цена на новые бизнес-седаны Lada Aura превысит 3 миллиона рублей. Запуск серийного производства новой модели «АвтоВАЗа» ожидается в сентябре.Как пояснили в «АвтоВАЗе», озвученная стоимость касалась максимально оснащенного автомобиля с некоторыми компонентами от «Ауруса». «Премиальная аудиосистема, задний диван с регулировками и массажем, натуральная кожа российской выделки и прочее», — разъяснили в компании.

Авто-репост. Читать в блоге >>> АвтоВАЗ - Базовая модель Lada Aura, созданная на платформе Vesta, будет стоить 2,6-2,8 миллиона рублей

АвтоВАЗ - Базовая модель Lada Aura, созданная на платформе Vesta, будет стоить 2,6-2,8 миллиона рублей

МОСКВА, 19 сен — ПРАЙМ. Базовая модель автомобиля Lada Aura, созданная на платформе Vesta, будет стоить 2,6-2,8 миллиона рублей, рассказали журналистам в «АвтоВАЗе».

Новинка премиум-класса отличается необычайно просторным салоном для пассажиров заднего ряда — в сравнении с Veata, он увеличен на 25 сантиметров. Автомобиль оснащен двигателем 1,8 литра мощностью 122 лошадиных силы и автоматической коробкой передач.

Упомянутая цена актуальна для специальной упрощенной комплектации, которая предназначена, в том числе, для служб такси.

«Что касается базовой модели, рассчитанной в том числе и для использования в таксопарках, то такой автомобиль планируется продавать за 2,6-2,8 миллиона рублей», — указали в компании.

Ранее в четверг РБК с ссылкой на президента «АвтоВАЗа» Максима Соколова написал, что цена на новые бизнес-седаны Lada Aura превысит 3 миллиона рублей. Запуск серийного производства новой модели «АвтоВАЗа» ожидается в сентябре.Как пояснили в «АвтоВАЗе», озвученная стоимость касалась максимально оснащенного автомобиля с некоторыми компонентами от «Ауруса». «Премиальная аудиосистема, задний диван с регулировками и массажем, натуральная кожа российской выделки и прочее», — разъяснили в компании.

Авто-репост. Читать в блоге >>>

Марэк, загоняют хомячков в шорт:)

Дмитрий,

Я не торгую на плечи и не торгую в шорт — от слова Совсем.

Торгую только на свои.

Я никого никуда не загоняю.

Просто разместил инфу, которая говорит о том, что акции Сегежи не стоит покупать, на рынке торгуются акции других прибыльных компаний.

Обращение к акционерам генерального директора ЕвроТранс О.Алексеенкова

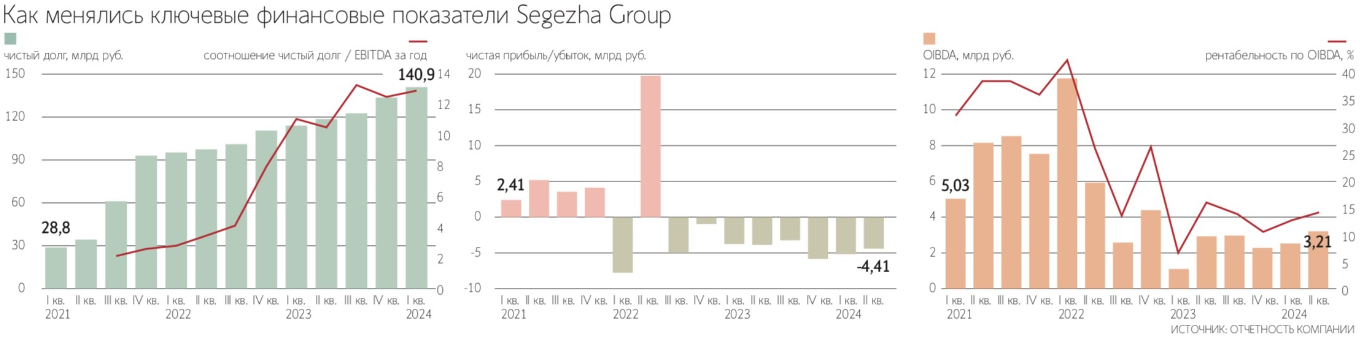

evrotrans-ao.ru/upload/news/153/video_153.mp4 Привлекательность акциям Segezha Group может вернуть только SPO. Самостоятельно освободиться от долговой нагрузки компания уже не сможет, уверены эксперты

Привлекательность акциям Segezha Group может вернуть только SPO. Самостоятельно освободиться от долговой нагрузки компания уже не сможет, уверены эксперты

29.08.2024

Российский лесопромышленный холдинг Segezha Group в среду, 28 августа, отчитался за первое полугодие по МСФО. Результаты в целом соответствовали ожиданиям аналитиков и оказались слабыми, сказали опрошенные «Ведомостями» эксперты. Во время телеконференции с инвесторами президент холдинга Александр Крещенко сообщил, что менеджмент принял «принципиальное решение» о проведении дополнительной эмиссии (SPO), детали которой могут быть озвучены осенью. На фоне этих двух новостей бумаги компании упали почти на 30%, и Мосбиржа объявила по ним дискретный аукцион.

К закрытию основных торгов цена акций Segezha упала по отношению к закрытию прошлого дня на 20,7% до 1,315 руб. Объем торгов акциями компании 28 августа превысил 11,2 млрд руб. при среднем показателе в августе 787 млн руб. и рыночной капитализации компании чуть выше 20,6 млрд руб. Индекс Мосбиржи потерял в среду 1,11%.

Выручка Segezha Group за первое полугодие по МСФО выросла год к году на 23% до 48,9 млрд руб.

Авто-репост. Читать в блоге >>> Привлекательность акциям Segezha Group может вернуть только SPO.

Привлекательность акциям Segezha Group может вернуть только SPO.

Самостоятельно освободиться от долговой нагрузки компания уже не сможет, уверены эксперты.

29.08.2024

Российский лесопромышленный холдинг Segezha Group в среду, 28 августа, отчитался за первое полугодие по МСФО. Результаты в целом соответствовали ожиданиям аналитиков и оказались слабыми, сказали опрошенные «Ведомостями» эксперты. Во время телеконференции с инвесторами президент холдинга Александр Крещенко сообщил, что менеджмент принял «принципиальное решение» о проведении дополнительной эмиссии (SPO), детали которой могут быть озвучены осенью. На фоне этих двух новостей бумаги компании упали почти на 30%, и Мосбиржа объявила по ним дискретный аукцион.

К закрытию основных торгов цена акций Segezha упала по отношению к закрытию прошлого дня на 20,7% до 1,315 руб. Объем торгов акциями компании 28 августа превысил 11,2 млрд руб. при среднем показателе в августе 787 млн руб. и рыночной капитализации компании чуть выше 20,6 млрд руб. Индекс Мосбиржи потерял в среду 1,11%.

Выручка Segezha Group за первое полугодие по МСФО выросла год к году на 23% до 48,9 млрд руб., OIBDA – на 42% до 5,7 млрд руб. Рентабельность по показателю увеличилась с 10 до 12%. Но капитальные расходы группы продолжили расти – на 15% до 3,85 млрд руб. Убыток холдинга за полугодие вырос на 24% до 9,49 млрд руб. Общий долг группы за II квартал прибавил еще 5% и составил 144 млрд руб. Долговая нагрузка (отношение чистый долг/OIBDA) достигла уровня 12,8х.

Выручка и OIBDA выросли благодаря увеличению продаж продукции за счет перенаправления выбывших в 2022–2023 гг. объемов на другие рынки, а также ослаблению рубля и более высоким ценам на пиломатериалы, объяснили в компании. Чистый убыток расширился в том числе за счет роста процентных расходов. Инвесторы сейчас активно следят за ценами на основную продукцию, и особенно на пиломатериалы, цена которых остается на исторически низких уровнях, говорит аналитик инвестиционного банка «Синара» Александр Гайда. По результатам II квартала цены на пиломатериалы и объемы их продаж снизились (на 7 и 3% квартал к кварталу соответственно) ввиду слабого спроса в Китае, который является основным экспортным рынком Segezha. Рост цен, по мнению эксперта, могло бы подстегнуть повышение активности в строительном секторе КНР во второй половине года.

Средняя стоимость долга компании уже находится на уровне 15,5% и будет расти с каждым кварталом, говорит руководитель направления аналитики «Альфа-инвестиций» Василий Карпунин. Компания также показала отрицательный свободный денежный поток (FCF) за первое полугодие на уровне -20,28 млрд руб. С такой динамикой при прочих равных сложно ожидать естественного снижения долговой нагрузки, замечает эксперт. По его мнению, без сильной девальвации рубля или существенного роста цен на продукцию самой компании выбраться из этой ситуации будет тяжело.

Надежда на спасение Segezha, скорее всего, кроется только в помощи со стороны, в первую очередь от ее основного акционера АФК «Система» (около 62% капитала), путем допэмиссии акций или выкупа долга, продолжает Карпунин. Долговая нагрузка эмитента, по его словам, неподъемна. Чтобы спасти компанию от перехода к кредиторам, т. е. банкам и держателям облигаций, неизбежным решением выглядит проведение допэмиссии, считает эксперт. Альтернативный вариант с выкупом долгов на материнскую компанию выглядел бы не совсем логичным, ведь АФК «Система» не имеет полного контроля в Segezha, рассуждает он. Но в случае выкупа допэмиссии компания увеличит свою долю, что выглядит более справедливым решением для мажоритарного акционера, резюмировал Карпунин.

Приоритетная цель на этот год по сокращению долговой нагрузки для Segezha пока остается недостижимой, соглашается старший аналитик Промсвязьбанка (ПСБ) Лаура Кузнецова. Компания в первом полугодии фактически полностью работала в минус, а все поступления денежных средств были обеспечены новыми кредитами, добавляет эксперт. Аналитики «Солид брокера» отмечают, что с учетом обновления очередного максимума долговой нагрузки Segezha из текущей ситуации самостоятельно выбраться не сможет, даже если будет сильный рост цен и девальвация рубля уже завтра. Поэтому, по их мнению, «напрашивается огромная допэмиссия».

Аналитик «Цифра брокера» Наталия Пырьева полагает, что шансы на участие в допэмиссии Segezha материнской компании АФК «Система» высоки. По ее словам, это может помочь холдингу исправить свое финансовое положение, но станет негативом для миноритарных акционеров, доли которых будут размыты. Учитывая тот факт, что компания принимает решение о допэмиссии не в самое удачное для рынка время (индекс Мосбиржи за август потерял больше 9%), держатели акций могут продолжить избавляться от проблемного актива в своих портфелях, предположила Пырьева.

Допэмиссия будет негативным фактором в краткосрочной перспективе из-за размытия долей миноритариев, соглашается Гайда, но на долгосрочном горизонте новость позитивная, поскольку позволит компании уменьшить долг. По словам эксперта, это позитивно скажется на финансовых результатах, позволит возобновить инвестиционную программу и – в перспективе – выплату дивидендов.

Менеджмент неоднократно говорил о трудном периоде для лесной отрасли, добавила Пырьева. Соответственно, решение вопроса с улучшением долговой нагрузки будет непростым, говорит она. Президент Segezha Group Михаил Шамолин в мае в интервью «Коммерсанту» говорил, что вопрос долга компания планирует закрыть до конца года при поддержке акционеров. Он добавил, что лесная отрасль переживает не лучшее время с точки зрения глобальной конъюнктуры, но глубина падения, как правило, говорит о высоте подъема, который будет за этим следовать. По словам топ-менеджера, за последние два года накопился большой отложенный спрос, который в перспективе будет стимулировать цены.

В «Цифра брокере» сохраняют крайне осторожный взгляд на перспективы бизнеса Segezha на среднесрочном горизонте. Холдинг демонстрирует слабые финансовые показатели, объясняет Пырьева, несмотря на рост выручки, компания остается убыточной. При этом эксперт допускает, что убыток продолжит расширяться в будущем на фоне высоких ставок в экономике. Положение дел может измениться в благоприятном направлении, если Банк России скорее перейдет к смягчению монетарных условий, но пока признаков смены ястребиной риторики нет, отметила эксперт.

Аналитики «Т-инвестиций» не рекомендуют покупать акции Segezha. Они также негативно относятся к облигациям эмитента, хотя и подчеркивают их привлекательную доходность. Эксперты «Альфа-инвестиций» с учетом неопределенности, связанной с размером и условиями допэмиссии, приняли решение об отзыве рекомендации «выше рынка» по бумаге Segezha и перевели ее в статус «под пересмотром». С таким же статусом акции холдинга находятся у аналитиков «Синары». Кузнецова считает, что компания сейчас не имеет инвестиционной привлекательности из-за финансовой неустойчивости и предстоящей допэмиссии. В связи с нестабильностью Segezha в ПСБ не ставят таргет по ее бумагам.

www.vedomosti.ru/investments/articles/2024/08/29/1058634-privlekatelnost-aktsiyam-segezha-group-mozhet-vernut-tolko-spo?from=read_also=14

ЕвроТранс (сеть АЗС «Трасса») – рсбу/ мсфо. Див история

ЕвроТранс (сеть АЗС «Трасса») – рсбу/ мсфо. Див история

ЕвроТранс (сеть АЗС «Трасса») – рсбу/ мсфо

159 148 665 обыкновенных акций

www.e-disclosure.ru/portal/files.aspx?id=38758&type=1

Капитализация на 19.09.2024г: 20,268 млрд руб = Forward 1Yr. Р/Е 3,4

Общий долг на 31.12.2022г: 32,653 млрд руб/ мсфо 39,916 млрд руб

Общий долг на 31.12.2023г: 47,567 млрд руб/ мсфо 57,391 млрд руб

Общий долг на 30.06.2024г: 52,210 млрд руб/ мсфо 60,547 млрд руб

Выручка 2022г: 53,145 млрд руб/ мсфо 64,911 млрд руб

Выручка 6 мес 2023г: 40,147 млрд руб/ мсфо 45,484 млрд руб

Выручка 2023г: 106,966 млрд руб/ мсфо 126,763 млрд руб

Выручка 1 кв 2024г: 30,894 млрд руб

Выручка 6 мес 2024г: 69,347 млрд руб/ мсфо 82,292 млрд руб

Прибыль 6 мес 2022г: 721,78 млн руб/ Убыток мсфо 304,14 млн руб

Прибыль 2022г: 2,487 млрд руб/ Прибыль мсфо 1,740 млрд руб

Прибыль 1 кв 2023г: 176,58 млн руб/ Прибыль мсфо 546,74 млн руб

Прибыль 6 мес 2023г: 785,38 млн руб/ Прибыль мсфо 1,382 млрд руб

Прибыль 9 мес 2023г: 2,511 млрд руб

Прибыль 2023г: 2,793 млрд руб/ Прибыль мсфо 5,158 млрд руб

Авто-репост. Читать в блоге >>> ЕвроТранс (сеть АЗС «Трасса») – рсбу/ мсфо

ЕвроТранс (сеть АЗС «Трасса») – рсбу/ мсфо

159 148 665 обыкновенных акций

www.e-disclosure.ru/portal/files.aspx?id=38758&type=1

Капитализация на 19.09.2024г: 20,268 млрд руб = Forward 1Yr. Р/Е 3,4

Общий долг на 31.12.2022г: 32,653 млрд руб/ мсфо 39,916 млрд руб

Общий долг на 31.12.2023г: 47,567 млрд руб/ мсфо 57,391 млрд руб

Общий долг на 30.06.2024г: 52,210 млрд руб/ мсфо 60,547 млрд руб

Выручка 2022г: 53,145 млрд руб/ мсфо 64,911 млрд руб

Выручка 6 мес 2023г: 40,147 млрд руб/ мсфо 45,484 млрд руб

Выручка 2023г: 106,966 млрд руб/ мсфо 126,763 млрд руб

Выручка 1 кв 2024г: 30,894 млрд руб

Выручка 6 мес 2024г: 69,347 млрд руб/ мсфо 82,292 млрд руб

Прибыль 6 мес 2022г: 721,78 млн руб/ Убыток мсфо 304,14 млн руб

Прибыль 2022г: 2,487 млрд руб/ Прибыль мсфо 1,740 млрд руб

Прибыль 1 кв 2023г: 176,58 млн руб/ Прибыль мсфо 546,74 млн руб

Прибыль 6 мес 2023г: 785,38 млн руб/ Прибыль мсфо 1,382 млрд руб

Прибыль 9 мес 2023г: 2,511 млрд руб

Прибыль 2023г: 2,793 млрд руб/ Прибыль мсфо 5,158 млрд руб

Прибыль 1 кв 2024г: 493,107 млн руб

Прибыль 6 мес 2024г: 1,365 млрд руб/ Прибыль мсфо 2,230 млрд руб

Прибыль 9 мес 2024г: _____ млрд руб

Прибыль 2024г: _____ млрд руб/ Прибыль мсфо 6 млрд руб -Прогноз

www.e-disclosure.ru/portal/files.aspx?id=38758&type=3

evrotrans-ao.ru/#about

ЕвроТранс – Дивидендная история

Период * Объявлены * Реестр дата * Сумма дивид. * Дивиденд

4кв 2024 * 00.02.2025 * 00.04.2025 * 2,387 млрд руб * 15 руб – Прогноз

3кв 2024 * 00.11.2024 * 00.01.2025 * 1,432 млрд руб * 8-10 руб – Прогноз

2кв 2024 * 26.08.2024 * 19.10.2024 * 687,52 млн руб ** 4,32 руб

1кв 2024 * 27.05.2024 * 09.07.2024 * 397,87 млн руб ** 2,50 руб

2023 год * 27.05.2024 * 09.07.2024 * 2,661 млрд руб * 16,72 руб

9 м 2023 * 18.10.2023 * 10.12.2023 * 1,413 млрд руб ** 8,88 руб

www.interfax.ru/business/982724

www.e-disclosure.ru/portal/company.aspx?id=38758 ЕвроТранс (сеть АЗС «Трасса») – рсбу/ мсфо

ЕвроТранс (сеть АЗС «Трасса») – рсбу/ мсфо

159 148 665 обыкновенных акций

www.e-disclosure.ru/portal/files.aspx?id=38758&type=1

Капитализация на 19.09.2024г: 20,132 млрд руб = Forward 1Yr. Р/Е 3,4

Общий долг на 31.12.2022г: 32,653 млрд руб/ мсфо 39,916 млрд руб

Общий долг на 31.12.2023г: 47,567 млрд руб/ мсфо 57,391 млрд руб

Общий долг на 30.06.2024г: 52,210 млрд руб/ мсфо 60,547 млрд руб

Выручка 2022г: 53,145 млрд руб/ мсфо 64,911 млрд руб

Выручка 6 мес 2023г: 40,147 млрд руб/ мсфо 45,484 млрд руб

Выручка 2023г: 106,966 млрд руб/ мсфо 126,763 млрд руб

Выручка 1 кв 2024г: 30,894 млрд руб

Выручка 6 мес 2024г: 69,347 млрд руб/ мсфо 82,292 млрд руб

Прибыль 6 мес 2022г: 721,78 млн руб/ Убыток мсфо 304,14 млн руб

Прибыль 2022г: 2,487 млрд руб/ Прибыль мсфо 1,740 млрд руб

Прибыль 1 кв 2023г: 176,58 млн руб/ Прибыль мсфо 546,74 млн руб

Прибыль 6 мес 2023г: 785,38 млн руб/ Прибыль мсфо 1,382 млрд руб

Прибыль 9 мес 2023г: 2,511 млрд руб

Прибыль 2023г: 2,793 млрд руб/ Прибыль мсфо 5,158 млрд руб

Прибыль 1 кв 2024г: 493,107 млн руб

Прибыль 6 мес 2024г: 1,365 млрд руб/ Прибыль мсфо 2,230 млрд руб

www.e-disclosure.ru/portal/files.aspx?id=38758&type=3

evrotrans-ao.ru/#about

ЕвроТранс – Дивидендная история

Период * Объявлены * Реестр дата * Сумма дивид. * Дивиденд

4кв 2024 * 00.02.2025 * 00.04.2025 * 2,387 млрд руб * 15 руб – Прогноз

3кв 2024 * 00.11.2024 * 00.01.2025 * 1,432 млрд руб * 8-10 руб – Прогноз

2кв 2024 * 26.08.2024 * 19.10.2024 * 687,52 млн руб ** 4,32 руб

1кв 2024 * 27.05.2024 * 09.07.2024 * 397,87 млн руб ** 2,50 руб

2023 год * 27.05.2024 * 09.07.2024 * 2,661 млрд руб * 16,72 руб

9 м 2023 * 18.10.2023 * 10.12.2023 * 1,413 млрд руб ** 8,88 руб

www.interfax.ru/business/982724

www.e-disclosure.ru/portal/company.aspx?id=38758

General Mills, Inc.

General Mills, Inc.

Number of shares of Common Stock outstanding as of September 11, 2024: 555,158,898 (excluding199,454,430 shares held in thetreasury)

www.sec.gov/ix?doc=/Archives/edgar/data/40704/000119312524221344/d874379d10q.htm

Капитализация на 18.09.2024г: $41,720 млрд = Forward 1Yr. Р/Е 16,7

Общий долг FY – 29.05.2022г: $20,302 млрд

Общий долг FY – 28.05.2023г: $20,752 млрд

Общий долг FY – 26.05.2034г: $21,821 млрд

Общий долг 1 кв – 25.08.2024г: $22,243 млрд

Выручка FY – 29.05.2022г: $18,993 млрд

Выручка 1 кв – 28.08.2022г: $4,718 млрд

Выручка FY – 28.05.2023г: $20,094 млрд

Выручка 1 кв – 27.08.2023г: $4,905 млрд

Выручка 6 мес – 26.11.2023г: $10,044 млрд

Выручка 9 мес – 25.02.2024г: $15,143 млрд

Выручка FY – 26.05.2024г: $19,857 млрд

Выручка 1 кв – 25.08.2024г: $4,848 млрд

Прибыль 1 кв – 29.08.2021г: $638,2 млн

Прибыль FY – 29.05.2022г: $2,735 млрд

Прибыль 1 кв – 28.08.2022г: $823,3 млн

Прибыль FY – 28.05.2023г: $2,610 млрд

Прибыль 1 кв – 27.08.2023г: $680,3 млн

Прибыль 6 мес – 26.11.2023г: $1,283 млрд

Прибыль 9 мес – 25.02.2024г: $1,939 млрд

Прибыль FY – 26.05.2024г: $2,519 млрд

Прибыль 1 кв – 25.08.2024г: $583,6 млн

investors.generalmills.com/financial-information/quarterly-results/default.aspx

General Mills, Inc. – Dividend History

Declaration * Ex-Divid. * Record date * Payable date *Amount

06/26/2024 * 07/10/2024 * 07/10/2024 * 08/01/2024 * $0.60

01/30/2024 * 04/09/2024 * 04/10/2024 * 05/01/2024 * $0.59

11/14/2023 * 01/09/2024 * 01/10/2024 * 02/01/2024 * $0.59

09/26/2023 * 10/06/2023 * 10/10/2023 * 11/01/2023 * $0.59

06/28/2023 * 07/07/2023 * 07/10/2023 * 08/01/2023 * $0.59

01/30/2023 * 04/06/2023 * 04/10/2023 * 05/01/2023 * $0.54

11/14/2022 * 01/09/2023 * 01/10/2023 * 02/01/2023 * $0.54

investors.generalmills.com/stock-information/dividends-and-stock-splits/default.aspx

Minneapolis – September 18, 2024 – General Mills, Inc. (NYSE: GIS, Frankfurt: GRM, Vienna: GIS, XETRA: GRM, São Paulo: G1MI34, Mexico: GIS) ведущая свою историю с 1866 года. Производит муку, фирменные пищевые продукты в пет упаковках, снеки, готовые к употреблению каши, йогурты, супы, наборы для еды, мороженное, замороженные продукты и овощи, а также корма для домашних животных.

По состоянию на 26 мая 2024 года в компании работало 34 тысячи человек. Выплаты Председателю совета директоров и генеральному директору Jeffrey L. Harmening в течение 2023 года составили $2,7 миллионов наличными и $597 тысяч опционами.

Сообщает о результатах за первый квартал 2025 финансового года, завершившегося 25 августа 2024 года и подтвердила прогноз на весь 2025 финансовый год.

Генерация денежных потоков и возврат денежных средств

Денежные средства, полученные от операционной деятельности, составили $624 млн в первом квартале по сравнению с $378 млн год назад, что в основном обусловлено благоприятным изменением кредиторской задолженности. Капитальные вложения составили $140 млн против $142 млн год назад.

Выплаченные дивиденды составили $338 млн. General Mills выкупила около 4,5 млн обыкновенных акций в первом квартале на общую сумму $300 млн по сравнению с $500 млн в виде обратного выкупа акций год назад.

Прогноз на 2025 финансовый год, завершится в мае 2025 года

На фоне сохраняющегося неопределенного макроэкономического фона для потребителей на своих основных рынках General Mills ожидает, что тенденции объемов в ее категориях будут постепенно улучшаться в 2025 финансовом году, хотя ожидается, что рост доллара в годовом выражении будет ниже долгосрочных прогнозов роста компании. Компания рассчитывает ускорить органический рост чистых продаж за счет предоставления замечательных впечатлений от своих ведущих брендов продуктов питания, что приведет к улучшению проникновения домохозяйств и увеличению доли рынка по сравнению с предыдущим годом. Планы на 2025 финансовый год предусматривают новости о продуктах и инновации, ориентированные на вкус, здоровье, удобство и ценность, подкрепленные сильными кампаниями бренда и омниканальной видимостью. Компания рассчитывает обеспечить экономию затрат HMM в размере примерно от 4% до 5% от себестоимости проданных товаров, что, как ожидается, превысит ожидаемую инфляцию производственных затрат в 3%-4% от себестоимости проданных товаров. Кроме того, компания рассчитывает реинвестировать потенциальную гибкость маржи обратно в бизнес, включая планы по значительному увеличению инвестиций в создание бренда в 2025 финансовом году для повышения производительности объемов.

Исходя из вышеизложенных предположений, компания подтвердила свои финансовые цели на 2025 финансовый год²:

• Ожидается, что органические чистые продажи будут колебаться от нуля до роста на 1 процент.

• Ожидается, что скорректированная операционная прибыль будет колебаться от снижения на 2 процента до неизменной в постоянной валюте.

• Ожидается, что скорректированная разводненная прибыль на акцию будет колебаться от снижения на 1% до 1% в постоянной валюте.

• Ожидается, что конвертация свободного денежного потока составит не менее 95 процентов от скорректированной прибыли после уплаты налогов.

• Эти цели не отражают влияние предлагаемой продажи йогуртов в Северной Америке.

• Компания рассчитывает включить продажу активов в свой прогноз после закрытия сделок.

investors.generalmills.com/press-releases/press-release-details/2024/General-Mills-Reports-Fiscal-2025-First-quarter-Results/default.aspx

Мурманскнефтепродукт (Роснефть) - Прибыль 6 мес 2024г: 217,89 млн руб. Дивы 2023г: 145,84 руб/ап. Реестр 24.06.2024г

Мурманскнефтепродукт (Роснефть) - Прибыль 6 мес 2024г: 217,89 млн руб. Дивы 2023г: 145,84 руб/ап. Реестр 24.06.2024гАО «НК „Роснефть“ — Мурманскнефтепродукт»

330 798 обыкновенных акций = 1,624 млрд руб

110 266 привилегированных акций = 661,60 млн руб

www.e-disclosure.ru/portal/files.aspx?id=12722&type=1

Капитализация на 18.09.2024г: 2,286 млрд рубОбщий долг на 31.12.2022г: 995,74 млн руб

Общий долг на 31.12.2023г: 928,58 млн руб

Общий долг на 30.06.2024г: 690,96 млн рубВыручка 2020г: 8,316 млрд руб

Выручка 2021г: компанией не опубликовано

Выручка 2022г: 8,894 млрд руб

Выручка 1 кв 2023г: 1,943 млрд руб

Выручка 6 мес 2023г: 4,053 млрд руб

Выручка 9 мес 2023г: не опубликовано

Выручка 2023г: 9,095 млрд руб

Выручка 1 кв 2024г: 2,299 млрд руб

Выручка 6 мес 2024г: 4,545 млрд рубПрибыль 2020г: 301,71 млн руб

Прибыль 2021г: 20,60 млн руб

Прибыль 2022г: 459,26 млн руб

Прибыль 1 кв 2023г: 183,08 млн руб

Прибыль 6 мес 2023г: 277,30 млн руб

9 мес 2023г: не опубликовано

Прибыль 2023г: 160,81 млн руб

Прибыль 1 кв 2024г: 157,58 млн руб

Прибыль 6 мес 2024г: 217,89 млн руб

www.e-disclosure.ru/portal/files.aspx?id=12722&type=3

Авто-репост. Читать в блоге >>> ArcelorMittal Nippon Steel India (AM/NS India) призвало правительство Индии отменить налог на импорт СПГ

ArcelorMittal Nippon Steel India (AM/NS India) призвало правительство Индии отменить налог на импорт СПГНЬЮ-ДЕЛИ, 17 сен (Рейтер) - Совместное предприятие ArcelorMittal в Индии призвало Нью-Дели отменить налог на импорт сжиженного природного газа (СПГ) для производства стали, чтобы помочь компании сократить производственные затраты и достичь целей по декарбонизации, говорится в письме, с которым ознакомилось агентство Reuters.

На производство стали приходится около 8% мировых выбросов углерода. Замена угля в качестве источника топлива на СПГ может устранить некоторые из них, но увеличивает производственные затраты.

«Чтобы удовлетворить как внутренний, так и международный спрос на сталь, мы предлагаем ввести нулевую ставку пошлины на импорт СПГ для производства стали», — говорится в письме ArcelorMittal Nippon Steel India (AM/NS India) от 2 сентября в федеральное министерство финансов.

Индия, второй по величине производитель сырой стали в мире, взимает базовую таможенную пошлину в размере 2,5% и дополнительный налог на социальное обеспечение в размере 0,25% на СПГ.

Авто-репост. Читать в блоге >>> Из-за урагана Франсин приостановлена добыча 101,78 тыс барр. нефти в день и 5,1 млн куб.м. газа в день

Из-за урагана Франсин приостановлена добыча 101,78 тыс барр. нефти в день и 5,1 млн куб.м. газа в день

Published 18 September 2024

По данным Бюро безопасности и охраны окружающей среды США (BSEE), после урагана «Франсин» 5,62% добычи сырой нефти и 9,68% добычи природного газа в Мексиканском заливе США остаются в автономном режиме.

По состоянию на вторник последствия шторма привели к приостановке добычи 101778 баррелей нефти в день и 180 миллионов кубических футов газа в день.

Эти цифры представляют собой ежедневную добычу, которую ожидают операторы, что позволяет BSEE проверять точность оценок на основе исторических данных.

Авто-репост. Читать в блоге >>>