комментарии Марэк на форуме

-

30 мая 2024 г.

30 мая 2024 г.

В январе-апреле 2024 г. производство целлюлозы в России выросло на 1,3%.

Объем промышленного производства древесной целлюлозы и целлюлозы из прочих волокнистых материалов в России в январе-апреле 2024 г. достиг 2,89 млн т, что на 1,3% больше, чем годом ранее, сообщает Федеральная служба государственной статистики (Росстат).

Производство бумаги и картона выросло на 10% до 3,582 млн т, ярлыков и этикеток из бумаги или картона — на 28% до 21,3 млрд штук, ящиков и коробок из гофрированной бумаги или картона — на 10% до 2,796 млрд м2, обоев — на 7,2% до 54,4 млн усл. кусков. Москва. 4 июня. INTERFAX.RU — Российские власти продолжают попытки договориться с Китаем о снятии барьеров для экспорта пеллет из России, однако китайские партнеры пока ставят условием таких поставок возобновление экспорта необработанной древесины, заявил «Интерфаксу» глава Минвостокразвития Алексей Чекунков.

Москва. 4 июня. INTERFAX.RU — Российские власти продолжают попытки договориться с Китаем о снятии барьеров для экспорта пеллет из России, однако китайские партнеры пока ставят условием таких поставок возобновление экспорта необработанной древесины, заявил «Интерфаксу» глава Минвостокразвития Алексей Чекунков.

После закрытия европейского рынка фактически единственным рынком сбыта пеллет — товара, позволяющего компаниям леспрома утилизировать отходы лесопереработки, решать вопрос их хранения и одновременно повышать маржинальность, — остается Южная Корея. Компании лесопромышленного комплекса неоднократно заявляли, что проблему сбыта топливных гранул могло бы решить открытие для них китайского рынка, где сейчас пеллеты относятся к категории отходов и поэтому не импортируются.

«Регулярно рассматривается вопрос снятия барьеров для экспорта пеллет в Китай, но пока китайские покупатели согласны приобретать пеллеты „в пакете“ с открытием экспорта кругляка», — прокомментировал ситуацию с решением вопроса поставок пеллет в КНР Чекунков.

При этом он подчеркнул правильность ранее принятого решения ввести с 2022 года запрет на экспорт из России необработанной древесины хвойных и ценных лиственных пород, отметив, что компании Дальневосточного федерального округа способны самостоятельно перерабатывать остающийся в России «кругляк».

«Мощности Дальнего Востока по переработке древесины — более 10 млн куб м. Это позволяет переработать весь объем заготовки делового леса, выпускать продукцию от одноразовой посуды и игрушек до готовых домов. За прошедший год продемонстрирован резкий прирост продукции лесопереработки, и в этом году продолжается увеличение показателей», — сказал министр.

В частности, в I квартале 2024 года производство деревянных домов заводского изготовления увеличилось в 5 раз, до 9 тысяч кв. м, шпона — на 35%, до 73 тысяч куб. м., пеллет — на 31%, до 86,2 тысячи тонн.

«От дальневосточных предприятий есть запрос на выделение дополнительных лесных участков для загрузки мощностей, видим готовность увеличить производство лесоматериалов на 500 тысяч куб. м. Это пиломатериалы, строганная доска, шпон, фанера, мебельный щит, клееный брус», — рассказал министр.

www.interfax.ru/russia/964778 05 июня 2024

05 июня 2024

Жешартский ЛПК начал экспорт ДПК в Казахстан.

Жешартский ЛПК входит в промышленную группу компаний United Panel Group, образованную в 1999 году и включающую в себя заводы по выпуску березовой фанеры, в том числе ламинированной, и MDF. Жешартский фанерный завод основан в 1946 г.

Завод по производству фанеры мощностью 70 тыс. м3 в год был спроектирован институтом ООО «НИПИ Биотин» (инженерные изыскания, проектная и рабочая документация, экспертиза, авторский надзор) и включает следующую номенклатуру продукции:

— фанера березовая – 25 тыс. м3 в год;

— фанера ламинированная с одной стороны марки «ФЛ1» — 25 тыс. м3 в год;

— фанера ламинированная с двух сторон марки «ФЛ2» — 10 тыс. м3 в год;

— фанера ламинированная с двух сторон с сеткой марки «ФЛ2 с сеткой» — 10 тыс. м3 в год.

Общая производственная мощность предприятия — 7,8 млн м2 древесных плит в год.

06 июня 2024

06 июня 2024

На ПМЭФ Экстраверт подтвердил свои планы по инвестициям в развитие и модернизацию производства в объеме 2,2 млрд руб.

«ИКЕА Индастри Новгород» (с 2023 г. ООО «Экстраверт») — предприятие, состоящие из двух производств: завода по производству ламинированных древесно-стружечных плит и фабрики корпусной мебели из ДСП. Расположено в 20 км от Великого Новгорода рядом с трассой М10 (Москва–Санкт-Петербург).

Завод по производству ЛДСтП был построен компанией Pfleiderer (Польша). Предприятие было приобретено компанией IKEA в 2013 г.

Основная продукция завода ДСтП — шлифованная и ламинированная древесно-стружечная плита, в том числе влагостойкая плита и плита стандарта CARB2. Мощность завода ДСтП — до 500 тыс. м3 шлифованной ДСП и до 25 млн м2 в год.

Продукция завода реализуется в России и поставляется на экспорт в десятки стран (Индия, Китай, Канада, Чили, страны СНГ и Европы).

Мебельная фабрика «ИКЕА Индастри Новгород» является крупнейшей в России по объему производства — ее проектная мощность составляет 7 млн корпусов шкафов и корпусов кухонной мебели, которые продаются в магазинах IKEA по всему миру. Открытие фабрики состоялось в сентябре 2016 г.

Инвестиции «ИКЕА Индастри» в мебельную фабрику составили около 4 млрд рублей, что является крупнейшим капиталовложением IKEA в России в строительство промышленного предприятия с нуля. Площадь мебельной фабрики — более 50 тыс. м2.

06 июня 2024

06 июня 2024

Свеза и Fesco подписали на ПМЭФ соглашение об экспортных поставках продукции в страны Ближнего Востока и Восточной Азии.

Группа «Свеза» — мировой лидер в производстве березовой фанеры. Совокупные производственные мощности по выпуску фанеры и древесно-стружечных плит на предприятиях Группы «Свеза» составляют 1,4 млн м3.

Комбинаты «Свеза» находятся в Тюмени, Мантурово (Костромская обл.), Верхней Синячихе (Свердловская обл.), Уральском (Пермский край), Новаторе и Свеза Ресурс (Вологодская обл.), Костроме, Усть-Ижоре (Санкт-Петербург).

«Свеза» является единственным российским и одним из пяти мировых производителем фанеры для производства изоляционных панелей объектов для перевозки и хранения сжиженного природного газа (СПГ), сертифицированным по трем системам GTT. Общий объем отгруженной «Свезой» фанеры SVEZA Gas NO96 и NO96 L03&L03 в 2020 г. составил около 12 тыс. м3, что составляет около 15% мирового рынка фанеры для транспортировки и хранения СПГ. 7 июня 2024 г.

7 июня 2024 г.

Шекснинский комбинат древесных плит (г. Шексна, Вологодская обл.) почти в три раза увеличит мощности благодаря реализации нового инвестиционного проекта по реконструкции производства древесно-стружечных плит (ДСП).

Об этом сообщает пресс-служба Группы компаний «Вологодские лесопромышленники», в состав которой входит предприятие.

Соответствующее соглашение на Петербургском международном экономическом форуме подписали правительство Вологодской обл., Группа компаний «Вологодские лесопромышленники» и Череповецкий фанерно-мебельный комбинат.

Проект реконструкции производства древесных плит «Нордэко» предусматривает приобретение и установку дополнительной линии производства ДСП, благодаря чему предприятие увеличит годовой объем производства на 450 тыс. м3, мощность ламинирования ДСП увеличится на 225 тыс. м3 в год. Стоимость проекта — около 8,5 млрд руб., срок реализации — 2025—2029 г.г.

Шекснинский Комбинат Древесных Плит — одно из крупнейших предприятий по переработке древесины в Вологодской обл. 7 июня 2024 г.

7 июня 2024 г.

Группа «Илим» направит более 16 млрд руб. на реализацию двух проектов в Иркутской обл.

На Петербургском международном экономическом форуме правительство Иркутской обл. и Группа «Илим» подписали соглашение о сотрудничестве, сообщает пресс-служба губернатора и правительства региона.

Документ предусматривает сотрудничество сторон по вопросам социально-экономического развития Иркутской обл., в том числе при реализации на предприятии Группы «Илим» в Братске инвестиционных проектов реконструкции лиственного потока стоимостью 12,4 млрд руб. и модернизации картонного потока стоимостью 3,9 млрд руб. Цель — увеличение объемов выпуска продукции, повышение ее качества и конкурентоспособности, а также снижение экологической нагрузки.

«Группа «Илим» — крупнейший инвестор лесопромышленного комплекса России, — отметил генеральный директор компании Алексей Ломко. — В настоящее время мы завершаем реализацию очередного масштабного проекта в Иркутской обл. Основной объект — новый целлюлозно-картонный комбинат по выпуску 630 тыс. т премиального крафтлайнера в год, введенный в эксплуатацию в этом году. Кроме того, мы модернизировали ряд действующих производств. Общий объем инвестиций составил 129 млрд руб., созданы 870 рабочих мест».

В России на долю Группы «Илим» приходится 77% всей производимой товарной целлюлозы, 16% упаковочных материалов, 25% белых бумаг. Около половины продукции экспортируется в Китай. 7 июня 2024 г.

7 июня 2024 г.

В 1 кв. 2024 г. Финляндия сократила экспорт лесопромышленной продукции на 19%

Стоимость экспорта лесопромышленной продукции из Финляндии за три первых месяца 2024 г. составила 2,58 млрд евро, что на 19% меньше, чем годом ранее, сообщает Институт природных ресурсов страны — Natural Resources Institute Finland (Luke).

Экспорт изделий из древесины снизился на 22% до 604 млн евро, в том числе пиломатериалов — на 22% до 362 млн евро, фанеры — на 26% до 117 млн евро.

Зарубежные поставки целлюлозно-бумажной продукции оценивались в 1,976 млрд евро, что на 18% меньше, чем годом ранее. Экспорт беленой сульфатной целлюлозы упал на 28% до 512 млн евро, картона — на 15% до 706 млн евро, журнальной бумаги — на 12% до 258 млн евро.

Медси - Отчет рсбу/ мсфо. Не выплачивать дивиденды за 2023 год

Медси - Отчет рсбу/ мсфо. Не выплачивать дивиденды за 2023 год

АО «Группа компаний «Медси» (АФК «Система») – рсбу/ мсфо

Номинал 40 руб

81 939 700 обыкновенных акций

www.e-disclosure.ru/portal/files.aspx?id=38712&type=1

Капитализация на 00.07.2024г:

Общий долг на 31.12.2019г: 8,127 млрд руб/ мсфо 22,322 млрд руб

Общий долг на 31.12.2020г: 14,085 млрд руб/ мсфо 25,041 млрд руб

Общий долг на 31.12.2021г: 20,365 млрд руб/ мсфо 25,304 млрд руб

Общий долг на 31.12.2022г: 28,233 млрд руб/ мсфо 30,390 млрд руб

Общий долг на 31.12.2023г: 25,325 млрд руб/ мсфо 27,929 млрд руб

Общий долг на 31.03.2024г: 25,422 млрд руб

Выручка 2019г: 17,926 млрд руб/ мсфо 22,322 млрд руб

Выручка 2020г: 20,339 млрд руб/ мсфо 25,040 млрд руб

Выручка 2021г: 24,078 млрд руб/ мсфо 30,087 млрд руб

Выручка 1 кв 2022г: 6,303 млрд руб

Выручка 6 мес 2022г: 12,941 млрд руб/ мсфо 17,279 млрд руб

Выручка 9 мес 2022г: 19,703 млрд руб

Выручка 2022г: 26,786 млрд руб/ мсфо 35,978 млрд руб

Выручка 1 кв 2023г: 7,499 млрд руб

Выручка 6 мес 2023г: 15,162 млрд руб/ мсфо 19,986 млрд руб

Авто-репост. Читать в блоге >>> АО «Группа компаний «Медси» (АФК «Система») – рсбу/ мсфо

АО «Группа компаний «Медси» (АФК «Система») – рсбу/ мсфо

Номинал 40 руб

81 939 700 обыкновенных акций

www.e-disclosure.ru/portal/files.aspx?id=38712&type=1

Капитализация на 00.07.2024г:

Общий долг на 31.12.2019г: 8,127 млрд руб/ мсфо 22,322 млрд руб

Общий долг на 31.12.2020г: 14,085 млрд руб/ мсфо 25,041 млрд руб

Общий долг на 31.12.2021г: 20,365 млрд руб/ мсфо 25,304 млрд руб

Общий долг на 31.12.2022г: 28,233 млрд руб/ мсфо 30,390 млрд руб

Общий долг на 31.12.2023г: 25,325 млрд руб/ мсфо 27,929 млрд руб

Общий долг на 31.03.2024г: 25,422 млрд руб

Выручка 2019г: 17,926 млрд руб/ мсфо 22,322 млрд руб

Выручка 2020г: 20,339 млрд руб/ мсфо 25,040 млрд руб

Выручка 2021г: 24,078 млрд руб/ мсфо 30,087 млрд руб

Выручка 1 кв 2022г: 6,303 млрд руб

Выручка 6 мес 2022г: 12,941 млрд руб/ мсфо 17,279 млрд руб

Выручка 9 мес 2022г: 19,703 млрд руб

Выручка 2022г: 26,786 млрд руб/ мсфо 35,978 млрд руб

Выручка 1 кв 2023г: 7,499 млрд руб

Выручка 6 мес 2023г: 15,162 млрд руб/ мсфо 19,986 млрд руб

Выручка 9 мес 2023г: 22,797 млрд руб

Выручка 2023г: 30,842 млрд руб/ мсфо 41,657 млрд руб

Выручка 1 кв 2024г: 9,094 млрд руб

Прибыль 2019г: 950,87 млн руб/ Прибыль мсфо 2,920 млрд руб

Прибыль 2020г: 1,388 млрд руб/ Прибыль мсфо 3,464 млрд руб

Прибыль 2021г: 692,47 млн руб/ Прибыль мсфо 3,874 млрд руб

Убыток 1 кв 2022г: 12,23 млн руб

Убыток 6 мес 2022г: 302,19 млн руб/ Прибыль мсфо 950 млн руб

Прибыль 9 мес 2022г: 585,00 млн руб

Прибыль 2022г: 47,44 млн руб/ Прибыль мсфо 1,274 млрд руб

Прибыль 1 кв 2023г: 148,33 млн руб

Прибыль 6 мес 2023г: 1,549 млрд руб/ Прибыль мсфо 22 млн руб

Прибыль 9 мес 2023г: 1,838 млрд руб

Прибыль 2023г: 1,430 млрд руб/ Убыток мсфо 74 млн руб

+1,306 млрд руб – продажа веленс-клуба ООО «Серебряный бор»

Прибыль 2023г: 1,430 млрд руб/ Прибыль мсфо 1,232 млрд руб

Прибыль 1 кв 2024г: 429,70 млн руб

www.e-disclosure.ru/portal/files.aspx?id=38712&type=3

medsi.ru/about/press-centr/

ГК Медси – Дивидендная история

Период * Объявлены * Реестр дата * Сумма дивиден. * Дивиденд

2023 год * 28.05.2024 ************ дивиденды не выплачивать

пр.п. лет * 05.02.2024 * 12.02.2024 * 419,53 млн руб ** 5,12 руб

2022 год * 30.05.2023 ************* дивиденды не выплачивать

2020 год * 24.01.2023 * 00.02.2023 * 1,000 млрд руб * 12,21 руб

6 м 2020 * 00.05.2021 * 00.06.2021 * 500,00 млн руб ** 6,10 руб

www.e-disclosure.ru/portal/company.aspx?id=38712

ю АО «Группа компаний «Медси» (АФК «Система») – рсбу/ мсфо

АО «Группа компаний «Медси» (АФК «Система») – рсбу/ мсфо

Номинал 40 руб

81 939 700 обыкновенных акций

www.e-disclosure.ru/portal/files.aspx?id=38712&type=1

Капитализация на 00.07.2024г:

Общий долг на 31.12.2019г: 8,127 млрд руб/ мсфо 22,322 млрд руб

Общий долг на 31.12.2020г: 14,085 млрд руб/ мсфо 25,041 млрд руб

Общий долг на 31.12.2021г: 20,365 млрд руб/ мсфо 25,304 млрд руб

Общий долг на 31.12.2022г: 28,233 млрд руб/ мсфо 30,390 млрд руб

Общий долг на 31.12.2023г: 25,325 млрд руб/ мсфо 27,929 млрд руб

Общий долг на 31.03.2024г: 25,422 млрд руб

Выручка 2019г: 17,926 млрд руб/ мсфо 22,322 млрд руб

Выручка 2020г: 20,339 млрд руб/ мсфо 25,040 млрд руб

Выручка 2021г: 24,078 млрд руб/ мсфо 30,087 млрд руб

Выручка 1 кв 2022г: 6,303 млрд руб

Выручка 6 мес 2022г: 12,941 млрд руб/ мсфо 17,279 млрд руб

Выручка 9 мес 2022г: 19,703 млрд руб

Выручка 2022г: 26,786 млрд руб/ мсфо 35,978 млрд руб

Выручка 1 кв 2023г: 7,499 млрд руб

Выручка 6 мес 2023г: 15,162 млрд руб/ мсфо 19,986 млрд руб

Выручка 9 мес 2023г: 22,797 млрд руб

Выручка 2023г: 30,842 млрд руб/ мсфо 41,657 млрд руб

Выручка 1 кв 2024г: 9,094 млрд руб

Прибыль 2019г: 950,87 млн руб/ Прибыль мсфо 2,920 млрд руб

Прибыль 2020г: 1,388 млрд руб/ Прибыль мсфо 3,464 млрд руб

Прибыль 2021г: 692,47 млн руб/ Прибыль мсфо 3,874 млрд руб

Убыток 1 кв 2022г: 12,23 млн руб

Убыток 6 мес 2022г: 302,19 млн руб/ Прибыль мсфо 950 млн руб

Прибыль 9 мес 2022г: 585,00 млн руб

Прибыль 2022г: 47,44 млн руб/ Прибыль мсфо 1,274 млрд руб

Прибыль 1 кв 2023г: 148,33 млн руб

Прибыль 6 мес 2023г: 1,549 млрд руб/ Прибыль мсфо 22 млн руб

Прибыль 9 мес 2023г: 1,838 млрд руб

Прибыль 2023г: 1,430 млрд руб/ Убыток мсфо 74 млн руб

+1,306 млрд руб – продажа веленс-клуба ООО «Серебряный бор»

Прибыль 2023г: 1,430 млрд руб/ Прибыль мсфо 1,232 млрд руб

Прибыль 1 кв 2024г: 429,70 млн руб

www.e-disclosure.ru/portal/files.aspx?id=38712&type=3

medsi.ru/about/press-centr/

ГК Медси – Дивидендная история

Период * Объявлены * Реестр дата * Сумма дивиден. * Дивиденд

2023 год * 28.05.2024 ************ дивиденды не выплачивать

пр.п. лет * 05.02.2024 * 12.02.2024 * 419,53 млн руб ** 5,12 руб

2022 год * 30.05.2023 ************* дивиденды не выплачивать

2020 год * 24.01.2023 * 00.02.2023 * 1,000 млрд руб * 12,21 руб

6 м 2020 * 00.05.2021 * 00.06.2021 * 500,00 млн руб ** 6,10 руб

www.e-disclosure.ru/portal/company.aspx?id=38712

Вообще, канешн нужно покупать акции Озон — убытки на протяжении шести лет, ни дивов, огромные долги. Но упасть акции не дают, торгуется на хаях и даже периодически ее поддергивают 👌

Вообще, канешн нужно покупать акции Озон — убытки на протяжении шести лет, ни дивов, огромные долги. Но упасть акции не дают, торгуется на хаях и даже периодически ее поддергивают 👌

У нас же всю Россию Озон кормит и социалку всем гражданам России тоже он закрывает 😂 Для Озона же Сила Сибири-2 будем строить, чтобы по ней дерьмо китайское на Озон поставлять и тем самым бюджет России вытаскивать 🤣

Зачем какой-то Газпром нужен. Совет директоров Банка России 7 июня 2024 года принял решение сохранить ключевую ставку на уровне 16,00% годовых.

Совет директоров Банка России 7 июня 2024 года принял решение сохранить ключевую ставку на уровне 16,00% годовых.

7 июня 2024 года

Пресс-релиз

Текущие темпы прироста цен перестали снижаться и остаются вблизи значений I квартала 2024 года. Рост внутреннего спроса продолжает значительно опережать возможности расширения предложения товаров и услуг. Банк России допускает возможность повышения ключевой ставки на ближайшем заседании. При этом для возвращения инфляции к цели потребуется существенно более продолжительный период поддержания жестких денежно-кредитных условий в экономике, чем прогнозировалось в апреле. Согласно прогнозу Банка России, c учетом проводимой денежно-кредитной политики годовая инфляция вернется к цели в 2025 году и будет находиться вблизи 4% в дальнейшем.

В апреле текущий рост цен с поправкой на сезонность составил 5,8% в пересчете на год после 5,7% в среднем за I квартал 2024 года. Показатель базовой инфляции с поправкой на сезонность в апреле возрос до 8,3% в пересчете на год после 7,1% в среднем за I квартал 2024 года. Вместе с тем вклад в рост цен в апреле — мае вносили и разовые факторы, связанные с индексацией тарифов на услуги связи и повышением цен на отечественные автомобили. Годовая инфляция, по оценке на 3 июня, выросла до 8,1% после 7,8% по итогам апреля.

Инфляционные ожидания населения и участников финансового рынка выросли. Ценовые ожидания предприятий не изменились. Повышенные инфляционные ожидания усиливают инерцию устойчивой инфляции.

Данные по ВВП за I квартал и оперативные индикаторы в II квартале 2024 года указывают на то, что российская экономика продолжает расти быстрыми темпами. Однако в I квартале вклад в годовой рост ВВП отчасти внес календарный фактор, связанный с високосным годом. Потребительская активность остается высокой на фоне существенного роста доходов населения и уверенных потребительских настроений. Данные опросов предприятий свидетельствуют о сохранении высокого инвестиционного спроса. Отклонение российской экономики вверх от траектории сбалансированного роста остается значительным.

Дефицит трудовых ресурсов — главное ограничение для расширения выпуска товаров и услуг. Жесткость рынка труда продолжает нарастать. Безработица вновь обновила исторический минимум. Рост реальных зарплат ускорился, что, однако, связано с высокими выплатами годовых премий в I квартале 2024 года.

Денежно-кредитные условия ужесточились с момента предыдущего заседания Совета директоров Банка России. Ставки денежного рынка и доходности ОФЗ существенно выросли, отражая в том числе пересмотр участниками рынка вверх ожиданий по будущей траектории ключевой ставки. Увеличились кредитные и депозитные ставки. В ближайшее время их подстройка к уже произошедшему росту ставок денежного рынка и доходностей ОФЗ продолжится. Высокие рыночные ставки поддерживают сберегательные настроения. При этом возросшие доходы позволяют населению одновременно наращивать сбережения и потребление.

Кредитная активность остается высокой как в розничном, так и в корпоративном сегменте. Необеспеченное потребительское кредитование поддерживается ростом доходов населения. Государственные льготные программы продолжают вносить основной вклад в прирост ипотечного портфеля банков, при этом в рыночном сегменте динамика сдержанная. Общие темпы прироста корпоративного кредитования ниже пиковых значений осени 2023 года, хотя бюджетные стимулы поддерживают высокий спрос корпоративного сектора на кредитные ресурсы.

На среднесрочном горизонте баланс рисков для инфляции еще больше сместился в сторону проинфляционных. Основные проинфляционные риски связаны с изменением условий внешней торговли (в том числе под влиянием геополитической напряженности), с сохранением высоких инфляционных ожиданий и отклонения российской экономики вверх от траектории сбалансированного роста. Сохранение масштабных государственных льготных программ может замедлить возврат к более умеренным темпам роста кредитования. Дезинфляционные риски в первую очередь связаны с более быстрым замедлением роста внутреннего спроса, чем ожидается в базовом сценарии.

Планируемые изменения в налоговой политике означают, что рост бюджетных расходов в ближайшие годы будет покрыт за счет увеличения доходов консолидированного бюджета. Эти решения соответствуют срокам нормализации бюджетной политики с 2025 года, которые были утверждены ранее. По оценке Банка России, предлагаемая комбинация налоговых изменений при параллельном росте расходов, вероятнее всего, нейтральна для инфляции.

20 июня 2024 года Банк России опубликует Резюме обсуждения ключевой ставки.

Следующее заседание Совета директоров Банка России, на котором будет рассматриваться вопрос об уровне ключевой ставки, запланировано на 26 июля 2024 года. Время публикации пресс-релиза о решении Совета директоров Банка России и среднесрочного прогноза — 13:30 по московскому времени.

cbr.ru/press/pr/?file=07062024_133000Key.htm Президент Segezha Михаил Шамолин рассказал о реструктуризации долга, дивидендах и планах по инвестициям после вынужденной паузы

Президент Segezha Михаил Шамолин рассказал о реструктуризации долга, дивидендах и планах по инвестициям после вынужденной паузы

Москва. 7 июня. INTERFAX.RU — Объединяющий лесопромышленные активы АФК «Система» холдинг Segezha Group в 2021 году привлек значительный объем заемных средств, чтобы расширить свой бизнес, после чего с начала 2022 года столкнулся с ростом банковских ставок, с одной стороны, и невозможностью поставлять продукцию на некоторые ключевые, прежде всего, западные рынки, с другой. О том, как идет урегулирование задолженности и возможны ли инвестиции и дивидендные выплаты в текущих условиях, в блиц-интервью «Интерфаксу» на полях ПМЭФ-24 рассказал президент Segezha Михаил Шамолин.

О реструктуризации долга

Segezha уже определилась с примерными параметрами реструктуризации банковского долга, однако назвать конкретную схему пока не готова из-за отсутствия финального решения. «Они (параметры — ИФ) есть, но я не могу их пока назвать», — сказал Шамолин. «Здесь проблема в том, что все инвесторы ждут параметры рестракта, и если я за них озвучу, и это окажется несостоятельным, то в этой ситуации может быть воспринято негативно», — отметил он, воздержавшись от комментариев относительно возможности для Segezha обойтись в этом вопросе без помощи основного акционера — АФК «Система».

Ранее Шамолин говорил «Интерфаксу», что решить проблему долга планируется до конца 2024 года. На конец I квартала чистый долг Segezha составил 133,6 млрд рублей, увеличившись относительно начала года на 9%. Соотношение чистого долга к LTМ OIBDA снизилось при этом до 12х с 13х за счет роста расчетного показателя OIBDA за последние 12 месяцев.

О налогах и FCF

Налоговые новации, обсуждаемые сейчас правительством, в том числе ожидаемое повышение ставки налога на чистую прибыль до 25% с 20% с одновременным применением инвестиционного налогового вычета, не окажут существенного влияния на бизнес Segezha, считает Шамолин.

«Для нас именно как для бизнеса я не вижу там больших последствий… Мы считали, для нас (налоговая нагрузка — ИФ) сильно не меняется», — заявил он.

Шамолин не стал прогнозировать, когда компания, закончившая 2023 год и I квартал с чистым убытком и отрицательным свободным денежным потоком, сможет вернуться к положительным значениям. В части FCF динамика будет зависеть как от условий реструктуризации, так и от ставки ЦБ: «Какой бы рестракт не был, ставка ЦБ 16%, а завтра она будет 17% или 18%, ее никто не отменял. При такой ставке как ты не реструктурируй, все равно долг надо обслуживать, если не сейчас, то позже. Если долг мы на 5 лет перенесем, через 5 лет мы придем к тому, что он все еще будет».

О дивидендах

Начиная с этого года к FCF привязаны дивиденды компании: согласно действующей дивидендной политике, в 2024-2026 годах Segezha планировала направлять на выплаты 75-100% скорректированного свободного денежного потока. По словам топ-менеджера, спрогнозировать, когда группа вернется к выплате дивидендов, сейчас сложно, так как это будет зависеть от нескольких факторов, в том числе — курса рубля (при его ослаблении доходы Segezha будут расти с учетом того, что доля валютной выручки компании составляет около 60%) и цен на продукцию (наиболее значимый фактор — стоимости поставки пиломатериалов в Китай).

«На пиломатериалах в Сибири мы зарабатываем в год по 4-5 млрд рублей при тех ценах, которые есть — 1800 юаней/куб. м (высший сорт, SF). Если цена будет 2500 юаней, — а это не пиковая цена, это исторически средний уровень, — мы будем зарабатывать 25 млрд. Огромная разница», — пояснил Шамолин.

На вопрос о том, какая цена на пиломатериалы в Китае позволит Segezha вернуться к выплате дивидендов, CEO компании ответил: «2500 (юаней за 1 куб. м) — точно вернемся, 2000 -не знаю». «Мы самими, безусловно, заинтересованы в том, чтобы платить дивиденды», — добавил он.

О динамике OIBDA

Шамолин подтвердил планы компании как минимум удвоить показатель OIBDA по итогам 2024 года относительно прошлого года (тогда OIBDA составляла 9,3 млрд рублей). Позитивные ожидания он связал, в том числе, с наращиванием выпуска продукции, в частности, мешочной бумаги. «Мы сейчас покажем результат II квартала: и цены выше, и производства. Больше бумаги, например: в прошлом году мы потеряли бизнес в Европе, а мы в Европу грузили 8 тыс. тонн бумаги в месяц, с введением санкций мы утратили такую возможность… Ушел год, чтобы найти новые рынки, клиентов, перенаправить объемы», — объяснил CEO компании.

«У нас EBITDA первого квартала этого года (2,5 млрд рублей — ИФ) в два раза больше, чем в прошлом году. EBITDA второго квартала идет по такой же траектории. Дальше мы хотим также наращивать», — заявил он.

Про инвестиции

Первым после вынужденной инвестиционной паузы проектом Segezha, направленным на наращивание перерабатывающих мощностей, как ожидается, станет запуск в следующем году еще одной машины по производству строительной бумажной упаковки — цементных мешков, — в г. Сальске (Ростовская область). Оборудование производства КНР уже закуплено, совокупные инвестиции оцениваются в 900 млн рублей.

В числе проектов, которые планируется возобновить, Шамолин перечислил модернизацию Сокольского ЦБК с запуском новой бумагоделательной машины, увеличение объема производства на Вятском фанерном заводе, модернизацию «Лесосибирского ЛДК-1», новую лесопильную линию на Онежском ЛДК, а также проект по модернизации Сегежского ЦБК с увеличением объема производства до 420 тыс. тонн с нынешних 370-380 тыс. тонн.

Когда Segezha возобновит инвестиции в эти проекты, будет ясно ближе к III кварталу, отметил глава компании. Суммарный объем инвестиций в планируемые к возобновлению проекты оценивается в около 30 млрд рублей, говорил весной этого года Шамолин.

О китайских партнерах в Сибири

Segezha продолжает вести подготовку к реализации крупного проекта по строительству целлюлозно-бумажного комплекса в Красноярском крае («Сегежа-Восток») стоимостью $1,5-2 млрд. На текущий момент компания находится в переговорах с пятью потенциальными соинвесторами из Китая для совместной реализации проекта, сообщил Шамолин.

«Мы хотим брать балансовое сырье, которого в этом регионе Красноярска огромное количество и оно не востребовано, и из него делать целлюлозу. Для этого нам надо найти партнеров. Китай готов вложить деньги, мы сейчас этим занимаемся. У нас будет российско-китайское СП. Китайский партнер платит за оборудование, мы платим за стройку — такая идея», — пояснил глава российской компании.

Возможность реализовать проект «Сегежа-Восток» он увязал с уровнем ставки ЦБ. В целом, приемлемая для компании с точки зрения инвестиций ставка — 7-8%, отметил Шамолин.

www.interfax.ru/spief2024/965548 ЦБ Индии — Сохранил ставку 6,5%.

ЦБ Индии — Сохранил ставку 6,5%.

В 2023-2024гг (зав.31.03.2024): Рост ВВП составил 8,2%.

В 2024-2025гг (зав. 31.03.2025): рост ВВП 7,2% — прогнозируется.

Jun 07, 2024

Заявление о денежно-кредитной политике, 2024-25 Резолюция Комитета по денежно-кредитной политике (MPC) 5-7 июня 2024 г.

На основе оценки текущей и развивающейся макроэкономической ситуации Комитет по денежно-кредитной политике (MPC) на своем заседании сегодня (7 июня 2024 года) постановил:

Сохранить ставку репо в рамках механизма корректировки ликвидности (LAF) без изменений на уровне 6,50%.

Таким образом, ставка по постоянному депозиту (SDF) остается неизменной на уровне 6,25 процента, а предельная ставка по постоянному депозиту (MSF) и банковская ставка – 6,75 процента.

Комитет по денежно-кредитной политике также решил сосредоточиться на отмене мер по смягчению денежно-кредитной политики, чтобы обеспечить постепенное выравнивание инфляции до целевого уровня, поддерживая при этом рост.

Эти решения согласуются с целью достижения среднесрочного целевого показателя инфляции индекса потребительских цен (ИПЦ) на уровне 4 процентов в диапазоне ± 2 процента при одновременном поддержании экономического роста.

Оценка и прогноз

2. Глобальная экономическая активность восстанавливает равновесие и, как ожидается, будет расти стабильными темпами в 2024 году. Инфляция замедляется неравномерно, при этом инфляция в сфере услуг остается повышенной, что замедляет прогресс в достижении целевых показателей. Неопределенность в отношении темпов и сроков пересмотра политики центральными банками поддерживает волатильность на финансовых рынках. Фондовые рынки достигли новых максимумов как в странах с развитой экономикой, так и в странах с формирующимся рынком. Цены на неэнергетические сырьевые товары укрепились, в то время как доллар США и доходность облигаций демонстрируют двустороннее движение с вторичными эффектами для валют развивающихся рынков. Цены на золото выросли до рекордных максимумов на фоне спроса на безопасные активы.

3. Согласно предварительным оценкам, опубликованным Национальным статистическим управлением (НСУ) 31 мая 2024 года, реальный рост валового внутреннего продукта (ВВП) в четвертом квартале 2023-24 годов составил 7,8 процента по сравнению с 8,6 процента в третьем квартале. Реальный рост ВВП в 2023-24 годах был определен на уровне 8,2 процента. Что касается предложения, то реальная валовая добавленная стоимость (ВДС) выросла на 6,3% в 4 квартале 2023-24 годов. Реальная валовая добавленная стоимость зафиксировала рост на 7,2% в 2023-24 годах.

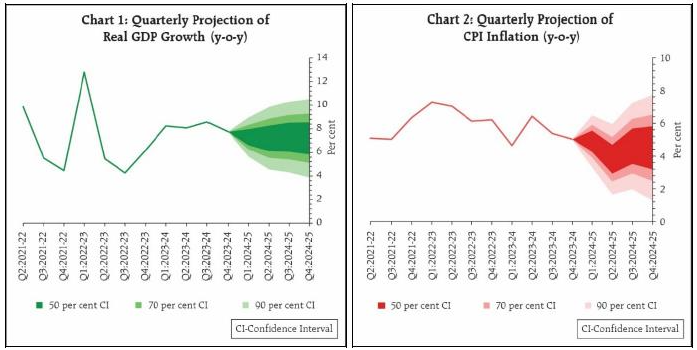

4. Забегая вперед, можно сказать, что в 2024-25 гг. высокочастотные индикаторы внутренней активности демонстрируют устойчивость. Ожидается, что юго-западный муссон будет выше нормы, что является хорошим предзнаменованием для сельского хозяйства и сельского спроса. В сочетании с устойчивой динамикой в обрабатывающей промышленности и сфере услуг это должно способствовать оживлению частного потребления. Инвестиционная активность, вероятно, останется на прежнем уровне, благодаря высокой загрузке производственных мощностей, здоровым балансам банков и корпораций, продолжающемуся упору правительства на расходы на инфраструктуру и оптимизму в деловых настроениях. Улучшение перспектив мировой торговли может поддержать внешний спрос. Однако сдерживающие факторы, связанные с геополитической напряженностью, волатильностью мировых цен на сырьевые товары и геоэкономической фрагментацией, создают риски для перспектив. Принимая во внимание все эти факторы, рост реального ВВП в 2024-25 годах прогнозируется на уровне 7,2 процента, а в первом квартале — на уровне 7,3 процента; 2-й квартал – 7,2%; 3-й квартал – 7,3%; и 4-й квартал – 7,2% (диаграмма 1). Риски равномерно сбалансированы.

5. С февраля 2024 года общая инфляция последовательно снижалась, хотя и в узком диапазоне от 5,1 процента в феврале до 4,8 процента в апреле 2024 года. Продовольственная инфляция, однако, остается повышенной из-за сохранения инфляционного давления на овощи, бобовые, зерновые и специи. Дефляция цен на топливо углубилась в марте-апреле, отражая снижение цен на сжиженный нефтяной газ (СУГ). Базовая инфляция (ИПЦ без учета продуктов питания и топлива) в апреле снизилась до 3,2 процента, что является самым низким показателем в текущем ряду ИПЦ, при этом базовая инфляция в сфере услуг также снизилась до исторического минимума.

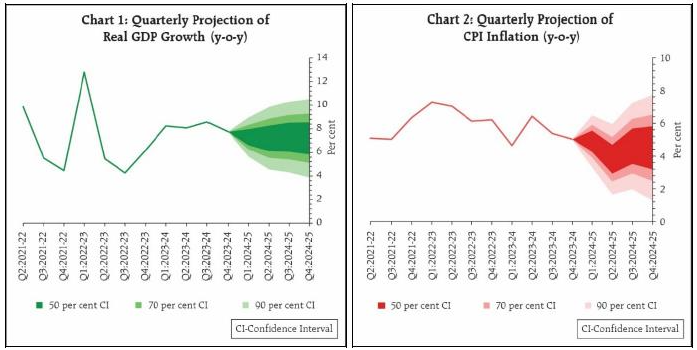

6. Забегая вперед, следует отметить, что накладывающиеся друг на друга шоки, вызванные ростом числа неблагоприятных климатических явлений, вносят значительную неопределенность в траекторию продовольственной инфляции. В связи с недавним резким ростом цен необходимо внимательно следить за появлением на рынках основных культур раби, особенно бобовых и овощей. Однако обычный муссон может привести к ослаблению продовольственного инфляционного давления в течение года. Давление со стороны производственных затрат начало расти, и предварительные результаты предприятий, опрошенных Резервным банком, ожидают, что отпускные цены останутся стабильными. Волатильность цен на сырую нефть и финансовых рынков, а также укрепление цен на неэнергетические сырьевые товары создают повышательные риски для инфляции. С учетом этих факторов инфляция ИПЦ в 2024-25 годах прогнозируется на уровне 4,5%, а в первом квартале — на уровне 4,9%; 2-й квартал – 3,8%; 3-й квартал – 4,6%; и 4-й квартал – 4,5% (диаграмма 2). Риски равномерно сбалансированы.

7. Комитет по денежно-кредитной политике отметил, что с момента его последнего заседания в апреле 2024 года баланс экономического роста и инфляции на внутреннем рынке изменился в положительную сторону. Экономическая активность остается устойчивой, поддерживаемой внутренним спросом. Инвестиционный спрос набирает обороты, а частное потребление демонстрирует признаки оживления. Несмотря на то, что общая инфляция постепенно ослабевает, что обусловлено смягчением ее основного компонента, траектория дезинфляции прерывается волатильной и повышенной продовольственной инфляцией, вызванной неблагоприятными погодными явлениями. Ожидается, что инфляция временно упадет ниже целевого уровня во 2 квартале 2024-25 годов из-за благоприятного эффекта базы, а затем развернется. Для окончательного снижения инфляции до целевого уровня и ее закрепления денежно-кредитная политика должна учитывать вторичные эффекты от давления цен на продовольствие до базовой инфляции и инфляционных ожиданий. MPC будет по-прежнему твердо придерживаться целевого уровня инфляции в 4% на долгосрочной основе. Соответственно, на этом заседании MPC принял решение сохранить ставку репо без изменений на уровне 6,50%. MPC подтверждает необходимость продолжать придерживаться дезинфляционной позиции до тех пор, пока не будет достигнуто устойчивое выравнивание общей инфляции ИПЦ с целевым показателем. Устойчивая ценовая стабильность закладывает прочную основу для устойчивого периода высоких темпов роста. Таким образом, MPC также решил сосредоточиться на отмене мер по смягчению ситуации, чтобы гарантировать, что инфляция постепенно соответствует целевому показателю, поддерживая при этом рост.

8. Д-р Шашанка Бхиде, д-р Раджив Ранджан, д-р Майкл Дебабрата Патра и Шри Шактиканта Дас проголосовали за сохранение ставки РЕПО без изменений на уровне 6,50%. Д-р Ашима Гоял и профессор Джаянт Р. Варма проголосовали за снижение ставки РЕПО на 25 базисных пунктов.

9. Д-р Шашанка Бхиде, д-р Раджив Ранджан, д-р Майкл Дебабрата Патра и Шри Шактиканта Дас проголосовали за то, чтобы сохранить фокус на отмене аккомодации, чтобы гарантировать, что инфляция постепенно соответствует целевому показателю, поддерживая при этом рост. Д-р Ашима Гоял и проф. Джаянт Р. Варма проголосовали за изменение позиции на нейтральную.

10. Протокол заседания MPC будет опубликован 21 июня 2024 года.

11. Следующее заседание MPC запланировано на период с 6 по 8 августа 2024 года.

(Пунит Панчоли)

Генеральный директор

Press Release: 2024-2025/453

www.rbi.org.in/Scripts/BS_PressReleaseDisplay.aspx?prid=58050

ю ЦБ Индии — Сохранил ставку 6,5%.

ЦБ Индии — Сохранил ставку 6,5%.

В 2023-2024гг (зав.31.03.2024): Рост ВВП составил 8,2%.

В 2024-2025гг (зав. 31.03.2025): рост ВВП 7,2% — прогнозируется.

Jun 07, 2024

Заявление о денежно-кредитной политике, 2024-25 Резолюция Комитета по денежно-кредитной политике (MPC) 5-7 июня 2024 г.

На основе оценки текущей и развивающейся макроэкономической ситуации Комитет по денежно-кредитной политике (MPC) на своем заседании сегодня (7 июня 2024 года) постановил:

Сохранить ставку репо в рамках механизма корректировки ликвидности (LAF) без изменений на уровне 6,50%.

Таким образом, ставка по постоянному депозиту (SDF) остается неизменной на уровне 6,25 процента, а предельная ставка по постоянному депозиту (MSF) и банковская ставка – 6,75 процента.

Комитет по денежно-кредитной политике также решил сосредоточиться на отмене мер по смягчению денежно-кредитной политики, чтобы обеспечить постепенное выравнивание инфляции до целевого уровня, поддерживая при этом рост.

Эти решения согласуются с целью достижения среднесрочного целевого показателя инфляции индекса потребительских цен (ИПЦ) на уровне 4 процентов в диапазоне ± 2 процента при одновременном поддержании экономического роста.

Оценка и прогноз

2. Глобальная экономическая активность восстанавливает равновесие и, как ожидается, будет расти стабильными темпами в 2024 году. Инфляция замедляется неравномерно, при этом инфляция в сфере услуг остается повышенной, что замедляет прогресс в достижении целевых показателей. Неопределенность в отношении темпов и сроков пересмотра политики центральными банками поддерживает волатильность на финансовых рынках. Фондовые рынки достигли новых максимумов как в странах с развитой экономикой, так и в странах с формирующимся рынком. Цены на неэнергетические сырьевые товары укрепились, в то время как доллар США и доходность облигаций демонстрируют двустороннее движение с вторичными эффектами для валют развивающихся рынков. Цены на золото выросли до рекордных максимумов на фоне спроса на безопасные активы.

3. Согласно предварительным оценкам, опубликованным Национальным статистическим управлением (НСУ) 31 мая 2024 года, реальный рост валового внутреннего продукта (ВВП) в четвертом квартале 2023-24 годов составил 7,8 процента по сравнению с 8,6 процента в третьем квартале. Реальный рост ВВП в 2023-24 годах был определен на уровне 8,2 процента. Что касается предложения, то реальная валовая добавленная стоимость (ВДС) выросла на 6,3% в 4 квартале 2023-24 годов. Реальная валовая добавленная стоимость зафиксировала рост на 7,2% в 2023-24 годах.

4. Забегая вперед, можно сказать, что в 2024-25 гг. высокочастотные индикаторы внутренней активности демонстрируют устойчивость. Ожидается, что юго-западный муссон будет выше нормы, что является хорошим предзнаменованием для сельского хозяйства и сельского спроса. В сочетании с устойчивой динамикой в обрабатывающей промышленности и сфере услуг это должно способствовать оживлению частного потребления. Инвестиционная активность, вероятно, останется на прежнем уровне, благодаря высокой загрузке производственных мощностей, здоровым балансам банков и корпораций, продолжающемуся упору правительства на расходы на инфраструктуру и оптимизму в деловых настроениях. Улучшение перспектив мировой торговли может поддержать внешний спрос. Однако сдерживающие факторы, связанные с геополитической напряженностью, волатильностью мировых цен на сырьевые товары и геоэкономической фрагментацией, создают риски для перспектив. Принимая во внимание все эти факторы, рост реального ВВП в 2024-25 годах прогнозируется на уровне 7,2 процента, а в первом квартале — на уровне 7,3 процента; 2-й квартал – 7,2%; 3-й квартал – 7,3%; и 4-й квартал – 7,2% (диаграмма 1). Риски равномерно сбалансированы.

5. С февраля 2024 года общая инфляция последовательно снижалась, хотя и в узком диапазоне от 5,1 процента в феврале до 4,8 процента в апреле 2024 года. Продовольственная инфляция, однако, остается повышенной из-за сохранения инфляционного давления на овощи, бобовые, зерновые и специи. Дефляция цен на топливо углубилась в марте-апреле, отражая снижение цен на сжиженный нефтяной газ (СУГ). Базовая инфляция (ИПЦ без учета продуктов питания и топлива) в апреле снизилась до 3,2 процента, что является самым низким показателем в текущем ряду ИПЦ, при этом базовая инфляция в сфере услуг также снизилась до исторического минимума.

6. Забегая вперед, следует отметить, что накладывающиеся друг на друга шоки, вызванные ростом числа неблагоприятных климатических явлений, вносят значительную неопределенность в траекторию продовольственной инфляции. В связи с недавним резким ростом цен необходимо внимательно следить за появлением на рынках основных культур раби, особенно бобовых и овощей. Однако обычный муссон может привести к ослаблению продовольственного инфляционного давления в течение года. Давление со стороны производственных затрат начало расти, и предварительные результаты предприятий, опрошенных Резервным банком, ожидают, что отпускные цены останутся стабильными. Волатильность цен на сырую нефть и финансовых рынков, а также укрепление цен на неэнергетические сырьевые товары создают повышательные риски для инфляции. С учетом этих факторов инфляция ИПЦ в 2024-25 годах прогнозируется на уровне 4,5%, а в первом квартале — на уровне 4,9%; 2-й квартал – 3,8%; 3-й квартал – 4,6%; и 4-й квартал – 4,5% (диаграмма 2). Риски равномерно сбалансированы.

7. Комитет по денежно-кредитной политике отметил, что с момента его последнего заседания в апреле 2024 года баланс экономического роста и инфляции на внутреннем рынке изменился в положительную сторону. Экономическая активность остается устойчивой, поддерживаемой внутренним спросом. Инвестиционный спрос набирает обороты, а частное потребление демонстрирует признаки оживления. Несмотря на то, что общая инфляция постепенно ослабевает, что обусловлено смягчением ее основного компонента, траектория дезинфляции прерывается волатильной и повышенной продовольственной инфляцией, вызванной неблагоприятными погодными явлениями. Ожидается, что инфляция временно упадет ниже целевого уровня во 2 квартале 2024-25 годов из-за благоприятного эффекта базы, а затем развернется. Для окончательного снижения инфляции до целевого уровня и ее закрепления денежно-кредитная политика должна учитывать вторичные эффекты от давления цен на продовольствие до базовой инфляции и инфляционных ожиданий. MPC будет по-прежнему твердо придерживаться целевого уровня инфляции в 4% на долгосрочной основе. Соответственно, на этом заседании MPC принял решение сохранить ставку репо без изменений на уровне 6,50%. MPC подтверждает необходимость продолжать придерживаться дезинфляционной позиции до тех пор, пока не будет достигнуто устойчивое выравнивание общей инфляции ИПЦ с целевым показателем. Устойчивая ценовая стабильность закладывает прочную основу для устойчивого периода высоких темпов роста. Таким образом, MPC также решил сосредоточиться на отмене мер по смягчению ситуации, чтобы гарантировать, что инфляция постепенно соответствует целевому показателю, поддерживая при этом рост.

8. Д-р Шашанка Бхиде, д-р Раджив Ранджан, д-р Майкл Дебабрата Патра и Шри Шактиканта Дас проголосовали за сохранение ставки РЕПО без изменений на уровне 6,50%. Д-р Ашима Гоял и профессор Джаянт Р. Варма проголосовали за снижение ставки РЕПО на 25 базисных пунктов.

9. Д-р Шашанка Бхиде, д-р Раджив Ранджан, д-р Майкл Дебабрата Патра и Шри Шактиканта Дас проголосовали за то, чтобы сохранить фокус на отмене аккомодации, чтобы гарантировать, что инфляция постепенно соответствует целевому показателю, поддерживая при этом рост. Д-р Ашима Гоял и проф. Джаянт Р. Варма проголосовали за изменение позиции на нейтральную.

10. Протокол заседания MPC будет опубликован 21 июня 2024 года.

11. Следующее заседание MPC запланировано на период с 6 по 8 августа 2024 года.

(Пунит Панчоли)

Генеральный директор

Press Release: 2024-2025/453

www.rbi.org.in/Scripts/BS_PressReleaseDisplay.aspx?prid=58050 Росстат: В I кв 2024г угольные компании России сократили прибыль на 71,5%, до 47,7 млрд рублей

Росстат: В I кв 2024г угольные компании России сократили прибыль на 71,5%, до 47,7 млрд рублей

6 июня 2024 годаВ I квартале 2024 года угольные компании России сократили прибыль на 71,5%, до 47,7 млрд рублей, сообщает Росстат. Убытки выросли в 2,9 раза, до 43 млрд рублей.

Доля прибыльных компаний в отчетный составила 50% против 61,3% в аналогичный период прошлого года, убыточных — 50% против 38,7%. Сальдированная прибыль в январе-марте снизилась на 96,9%, до 4,7 млрд рублей.

Напомним, в I квартале добыча угля выросла на 0,3% и составила 144 млн тонн. Минэнерго рассчитывает сохранить добычу на уровне 440 млн тонн по итогам года. При этом объемы экспорта могут быть снижены.

TRANSLATE with x/> /> English

Авто-репост. Читать в блоге >>> Росстат: В I кв 2024г угольные компании России сократили прибыль на 71,5%, до 47,7 млрд рублей

Росстат: В I кв 2024г угольные компании России сократили прибыль на 71,5%, до 47,7 млрд рублей

6 июня 2024 годаВ I квартале 2024 года угольные компании России сократили прибыль на 71,5%, до 47,7 млрд рублей, сообщает Росстат. Убытки выросли в 2,9 раза, до 43 млрд рублей.

Доля прибыльных компаний в отчетный составила 50% против 61,3% в аналогичный период прошлого года, убыточных — 50% против 38,7%. Сальдированная прибыль в январе-марте снизилась на 96,9%, до 4,7 млрд рублей.

Напомним, в I квартале добыча угля выросла на 0,3% и составила 144 млн тонн. Минэнерго рассчитывает сохранить добычу на уровне 440 млн тонн по итогам года. При этом объемы экспорта могут быть снижены.

TRANSLATE with x/> /> English

Авто-репост. Читать в блоге >>> Росстат: В I кв 2024г угольные компании России сократили прибыль на 71,5%, до 47,7 млрд рублей.

Росстат: В I кв 2024г угольные компании России сократили прибыль на 71,5%, до 47,7 млрд рублей.

6 июня 2024 года

В I квартале 2024 года угольные компании России сократили прибыль на 71,5%, до 47,7 млрд рублей, сообщает Росстат. Убытки выросли в 2,9 раза, до 43 млрд рублей.

Доля прибыльных компаний в отчетный составила 50% против 61,3% в аналогичный период прошлого года, убыточных — 50% против 38,7%. Сальдированная прибыль в январе-марте снизилась на 96,9%, до 4,7 млрд рублей.

Напомним, в I квартале добыча угля выросла на 0,3% и составила 144 млн тонн. Минэнерго рассчитывает сохранить добычу на уровне 440 млн тонн по итогам года. При этом объемы экспорта могут быть снижены.